Лидеры роста. Акции каких компаний подорожали сильнее всего с начала года

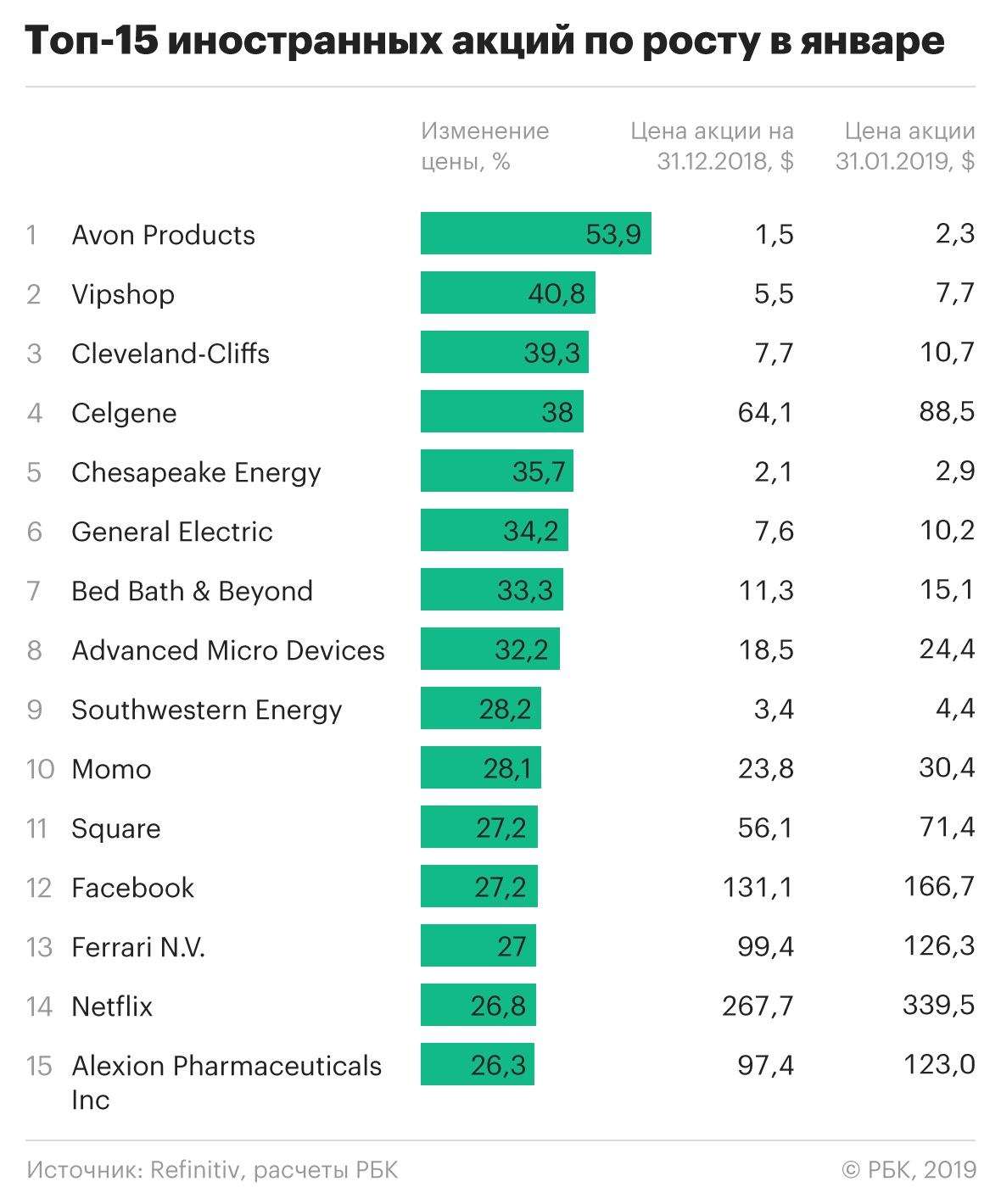

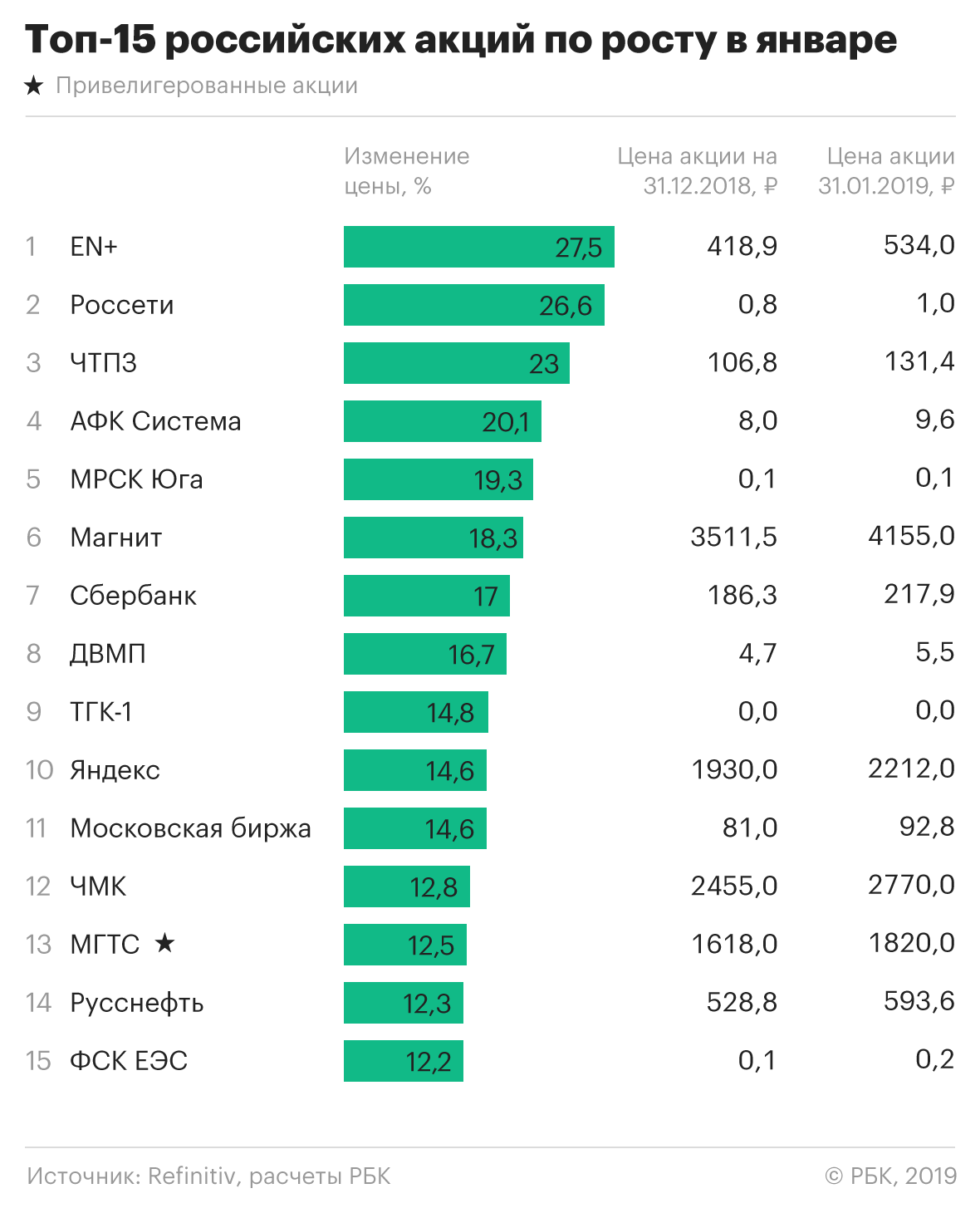

Первый месяц года оказался удачным периодом для множества компаний, акции которых торгуются на бирже. Редакция РБК Quote подсчитала, чьи акции выросли сильнее всего, и составила два рейтинга — один для зарубежных, а второй для российских компаний. Оказалось, что котировки иностранных фирм из топ-15 увеличились в среднем на 33,2% (если пересчитать в рублях, то на 26,8%), а российских — на 17,5%.

Основным отличием между лидерами двух рейтингов оказались причины, по которым акции начали дорожать. Если в зарубежной части господствует бизнес-составляющая и международные события, а рост или падение бумаг напрямую зависят от эффективности работы, то в российском списке действует совсем другая логика. Лидер рейтинга, En+ Олега Дерипаски, вышел на первое место благодаря снятию санкций. Обладатель второго места — «Россети» — начал расти после указа Владимира Путина о выпуске дополнительных акций.

Рейтинг самых быстрорастущих иностранных компаний возглавила Avon — компания, которая продает косметику и товары для дома через сеть индивидуальных распространителей. За январь компания стала более чем в полтора раза дороже. Этот рост главным образом связан с детализацией плана по сокращению издержек и глобальным переменам в компании.

В прошлом году акции Avon несколько раз значительно дорожали. Иногда взлет котировок был вызвано неожиданно хорошими финансовыми показателями, иногда — сведениями о возможном поглощении либо объявлением о смене бизнес-модели. И все же итогам года акции Avon потеряли более чем четверть стоимости. Падение 2018 года легко связать с промежуточными отчетностями, которые разочаровали инвесторов.

Второе место в январском рейтинге РБК Quote занял китайский интернет-магазин Vipshop. За январь котировки этой онлайн-платформы выросли на 40,8%. В прошлом году акции Vipshop были среди лидеров падения, потеряв за год более половины стоимости. Во многом такое падение было связано с «торговой войной» — взаимными ограничительными действиями властей США и Китая, направленными на протекцию собственного производства и торговли.

В конце года ситуация для китайских компаний начала выправляться. Рост января для акций Vipshop стал продолжением целого тренда — восстановления доверия инвесторов к китайским бумагам.

Лидером роста на российском рынке по итогам января стали глобальные депозитарные расписки En+. За январь они прибавили в цене 27,5%. В прошлом году эти же бумаги вошли в «антирейтинг»: по итогам 2018 года они потеряли 47% своей стоимости. В январе 2019 года прошлогодний аутсайдер подорожал более чем на треть. Как падение, так и взлет котировок связаны в первую очередь с санкциями.

В прошлом году компания попала под ограничительные меры США вместе со своим основным акционером — российским олигархом Олегом Дерипаской. После того, как Дерипаска перестал быть владельцем контролирующего пакета, формальных поводов для санкций не осталось. В середине января 2019 года в прессе появились сведения о готовящемся снятии санкций. Рынок отреагировал бурным ростом акций En+ и «Русала». В конце месяца санкции действительно отменили.

Любопытно, что если En+ оказался в лидерах роста январского рейтинга, то «Русал» — в лидерах снижения. Вероятно, здесь сказался фактор того, что акции «Русала» обращаются на гонконгской бирже и арбитражные операции (торговля ценными бумагами одной компании с целью моментального извлечения прибыли из-за разницы цен между разными биржами) воспрепятствовали резкому скачку цен после снятия санкций.

Депозитарные расписки En+ весь санкционный период фактически торговались только на Московской бирже. Новости о снятии санкций подняли котировки в ожидании возобновления активных торгов депозитарными расписками холдинга в Лондоне.

Второе место в рейтинге заняли «Россети». Значительный рост акций электросетевого холдинга наблюдался и осенью прошлого года, но тогда аналитики осторожно высказывались относительно покупок этих акций. Январь наступившего года для «Россетей» стал месяцем посленовогоднего ралли.

Это можно объяснить ожиданием дополнительной эмиссии акций. В декабре указ о такой эмиссии подписал президент России Владимир Путин, а совет директоров компании утвердил положение о дивидендной политике. Дело в том, что по закону допэмиссия акций возможна только по цене не ниже номинала, который у «Россетей» составляет ₽1. Сейчас они стоят ниже номинала. Иными словами, компания не сможет выполнить указ президента, пока акции не подорожают выше ₽1 за штуку.

В связи с повышением тарифов и неплохими результатами трех кварталов прошлого года аналитики ожидают хороших финансовых результатов от «Россетей» по итогам года. Новая дивидендная политика и хорошая прибыль обещают значительное увеличение дивидендных выплат, что способно повысить рыночную стоимость акций.

Если сравнивать рейтинг по отраслям, то наибольшее количество позиций досталось энергетическим компаниям — четыре. Среди лидеров оказались две металлургические компании и два многопрофильных холдинга. Один из них контролирует энергоемкое производство алюминия и энергетическое обеспечение этого производства, а основной актив другого холдинга — компания мобильной телефонной связи.

Обычно акции дорожают после каких-то позитивных событий, связанных с компанией. Еще одна причина роста котировок — высокие ожидания. При быстром удорожании бумаг соотношение цены и финансовых показателей меняется — а значит, меняются и специальные коэффициенты, мультипликаторы. С их помощью инвесторы оценивают перспективы вложений в ту или иную компанию.

Если акция подорожает слишком сильно, это может сделать ее слишком дорогой для удерживания в портфеле. В таких условиях инвесторы могут начать продавать быстро взлетевшие акции. Это называется «фиксация прибыли». Чтобы не начать покупать акции, в которых скоро произойдет такая фиксация, необходимо сравнить их мультипликаторы.

РБК Quote провела такое сравнение для всех участников январского рейтинга. Мы сопоставили нынешние показатели с параметрами конца декабря 2018 года. Чтобы анализ получился более точным, мы добавили к нему сравнение со средним значением мультипликаторов компаний, похожих по сфере деятельности.

Логика такова: если значение всех мультипликаторов акции выросло и оба мультипликатора оказались больше средних показателей по отрасли, то такая акция может начать считаться как переоцененная. А значит, инвестировать в такие бумаги не стоит — слишком велика вероятность потерять деньги.

Мы использовали P/E — отношение капитализации к прибыли, а также EV/EBITDA — отношение полной стоимости компании (суммы капитализации компании и ее долга — EV) к EBITDA. Сравнение мультипликаторов российских лидеров роста выглядит так:

Оказалось, что ценные бумаги лидеров рейтинга — En+, «Россетей» и ЧТПЗ — имеют меньшие значения мультипликаторов, чем у конкурентов. Это значит, что перечисленные компании имеют хорошую перспективу роста.

А вот мультипликаторы МРСК Юга, «Русснефти» и привилегированных акций МГТС имеют значения больше, чем у компаний с сопоставимой деятельностью. Следовательно, эти компании близки к пределу роста и могут начать дешеветь в ближайшее время.

Среди иностранных компаний два лидера, вероятнее всего, смогут удержать свой рост. По сравнению с конкурентами они выглядят вполне недооцененными — даже несмотря на значительный рост за последний месяц.

Пределов роста достигли ценные бумаги Cleveland-Cliffs, AMD, Square, Ferrari, Netflix и Alexion. Мультипликаторы этих компаний после своего роста показывают большие значения, чем у конкурентов.

Расчеты приведены без учета налогообложения. Следует учесть, что для резидентов Российской Федерации с дивидендных выплат удерживается налог 13%. Также налог 13% удерживается с ценовой разницы в случае продажи акций по цене, превышающей цену покупки.

Материалы к статье