Как Трамп борется с уходом бизнеса из США — и почему у него не получается

Налоговая реформа в США снизила налоговую нагрузку на американские компании. Одновременно с этим возникли неожиданные побочные эффекты. Они испортили положительный эффект для многих представителей бизнеса. В отдельных случаях налоговая реформа Дональда Трампа спровоцировала прямо противоположные результаты.

В декабре 2017 года президент США Дональд Трамп подписал Закон о снижении налогов и рабочих местах (Tax Cuts and Jobs Act, TCJA). Этот закон запустил в действие налоговую реформу. Задача реформы — побудить американские и транснациональные компании переводить производство в США, создавать рабочие места внутри страны и не прятать доходы за рубежом.

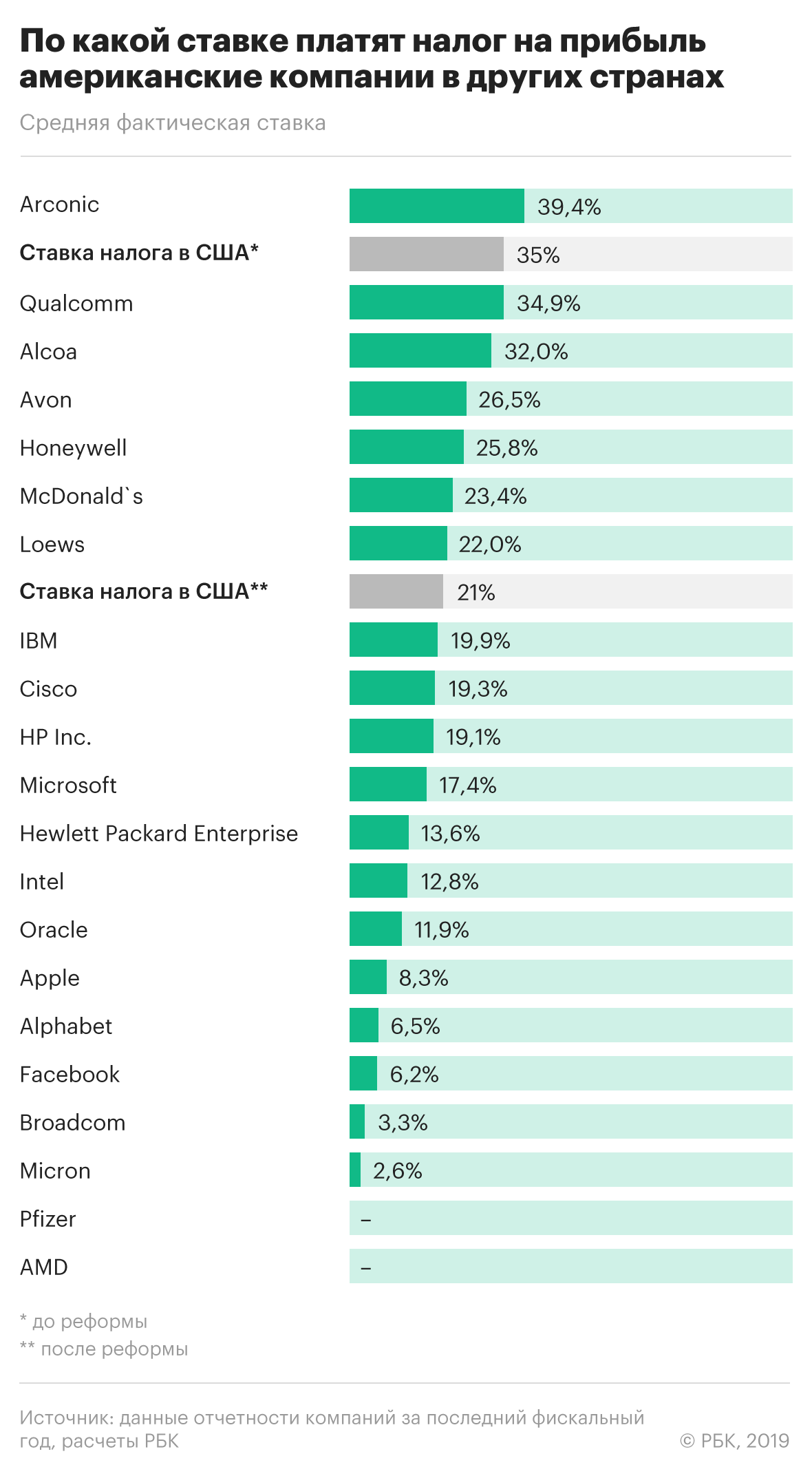

Для этого ставку налога на прибыль корпораций снизили с 35% до 21%. В то же время некоторые привычные налоговые вычеты и кредиты были уменьшены или отменены. Логика проста: если налоги уменьшились, зачем скрывать доходы за рубежом?

Со вступлением в силу новых норм компании получили возможность единоразово репатриировать прибыль из зарубежных дочерних компаний с уплатой налога на эту прибыль по низкой процентной ставке — 8%. Но главное — изменилась сама система налогообложения прибыли, которую американские компании получали вне США.

До реформы налогообложение транснациональных корпораций происходило по принципу «глобальной налоговой системы». Американские компании должны были платить налог на прибыль по 35%-ной ставке вне зависимости от того, где получали прибыль. Налоговая реформа проявилась не просто в снижении ставки, но и в переходе на «территориальную налоговую систему».

Теперь каждая дочерняя компания платит налоговую ставку страны, в которой она юридически зарегистрирована. Если налоговая ставка в другой стране выше 21%, то для компаний появляется стимул перевести часть деятельности в США. А таких компаний немало. К таким компаниям относятся компании из верхней части таблицы: от алюминиевого гиганта Arconic до многопрофильного холдинга Loews.

Но из той же таблицы видно, что для многих компаний появляется соблазн не только оставить дочерние структуры в других юрисдикциях, но даже перевести туда больше отделов производства, исследований и целые штаб-квартиры. В соседней Канаде ставка налога на прибыль всего 15%, в Бермудских островах условия еще привлекательнее.

Здесь и проявилась необходимость в введении нового налога — налога со сниженной ставкой на глобальные нематериальные активы (Global Intangible Low-Taxed Income, GILTI). Он стал заградительной мерой от бегства капиталов.

Если компания ведет деятельность за пределами США, то корпорация должна с доходов, превышающих 10% стоимости зарубежных материальных активов по каждой стране, заплатить налог GILTI со ставкой 10,5%.

В случае, если корпорация получает в Канаде прибыль $2 млрд, а стоимость канадских активов будет $6,5 млрд, то помимо $300 млн налогов, уплачиваемых в канадский бюджет по ставке 15%, компания обязана будет уплатить $141,75 млн в американский бюджет в качестве GILTI. В итоге для компании реальная ставка налога на этот доход составит 22% — а это уже больше, чем 21% американского налога на прибыль.

Новая налоговая система должны была стимулировать компании переводить в США деятельность из стран, где эффективная ставка налога на прибыль выше американской. Одновременно GILTI должен был способствовать перемещению компаний из стран с более низкой ставкой налога, чем в США. В теория это была беспроигрышная ситуация: и так, и так бизнес возвращался в Соединенные Штаты. На практике получилось по-другому.

Оказалось, что новый налог либо не решает поставленную перед ним задачу, либо бьет сильнее по американским компаниям.

В каких случаях это происходит? Вернемся к условному примеру с компанией, получающей доход $2 млрд в Канаде. В случае, если компания имеет там материальные активы стоимостью свыше $20 млрд, то канадская прибыль бизнеса не будет облагаться GILTI и корпорация заплатит только налог в канадский бюджет по ставке 15%. Это настоящий стимул перенести деятельность из США в Канаду.

При стоимости канадских активов от $6,5 до $20 млрд с точки зрения налогообложения для компании канадское резидентство будет выгоднее американского, поскольку реальная ставка налога будет находиться в диапазоне между 15% и 21%. Понятно, что при еще более низких налоговых ставках в других странах реальная ставка налога даже с GILTI будет ниже американской, а у компаний возникает стимул увеличить в этих странах свои активы

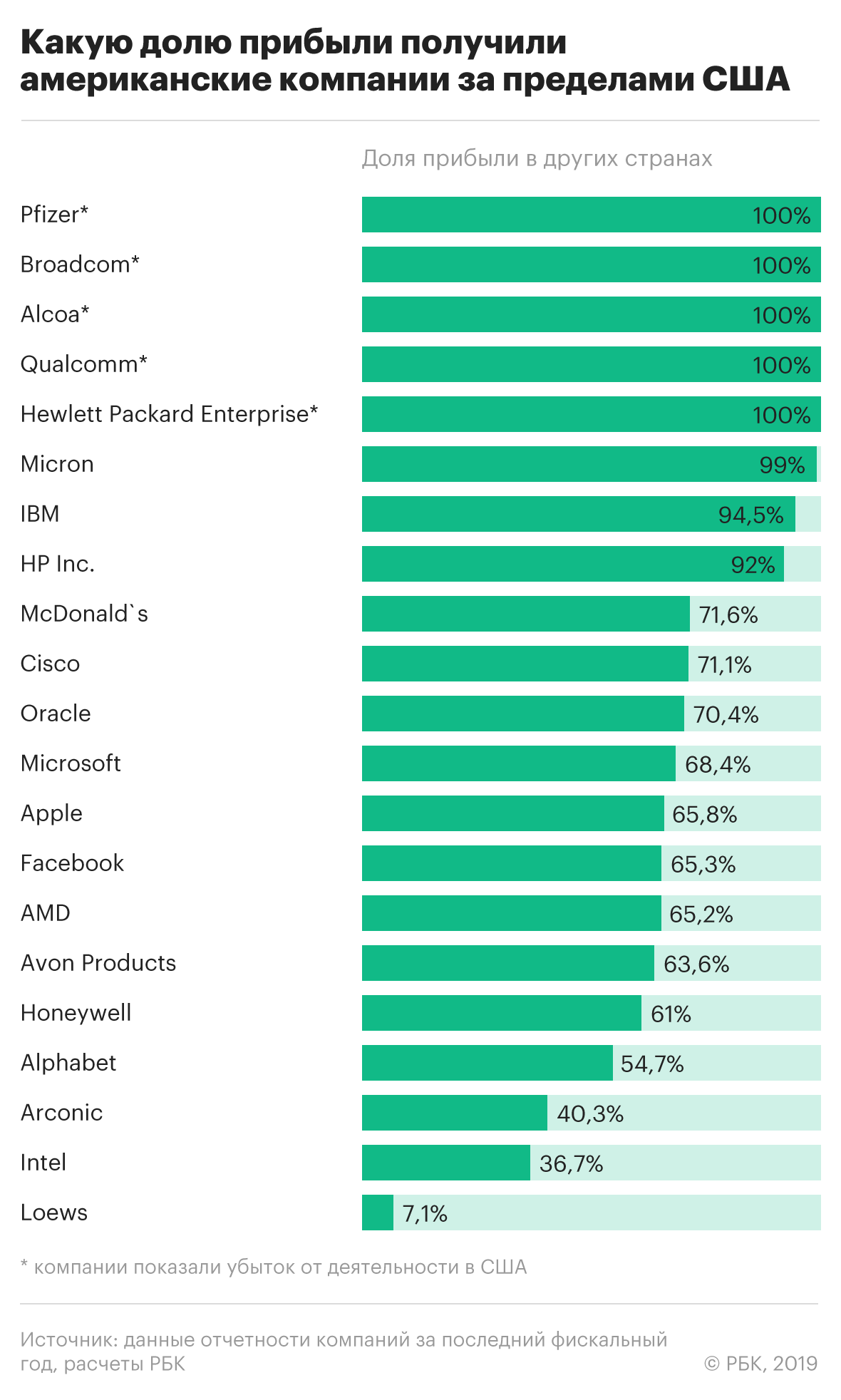

По словам бывшего экономиста Объединенного комитета по налогообложению США Патрика Дриссена, цитату которого приводит в своей статье The Wall Street Journal, для компаний это очень важный фактор. А представители Procter & Gamble говорят даже о том, что им вообще выгоднее переместить штаб-квартиру из США в другую страну. Такие компании как IBM, Hewlett Packard Enterprise и Facebook также получили теперь стимул увеличить долю зарубежной деятельности.

Наибольшую выгоду от эмиграции из Соединенных Штатов способен получить фармацевтический гигант Pfizer и производитель микросхем AMD. За последний финансовый год эти компании получали налоговые вычеты за пределами США. По сути, иностранные власти доплачивали им за то, что они ведут бизнес вне Соединенных Штатов.

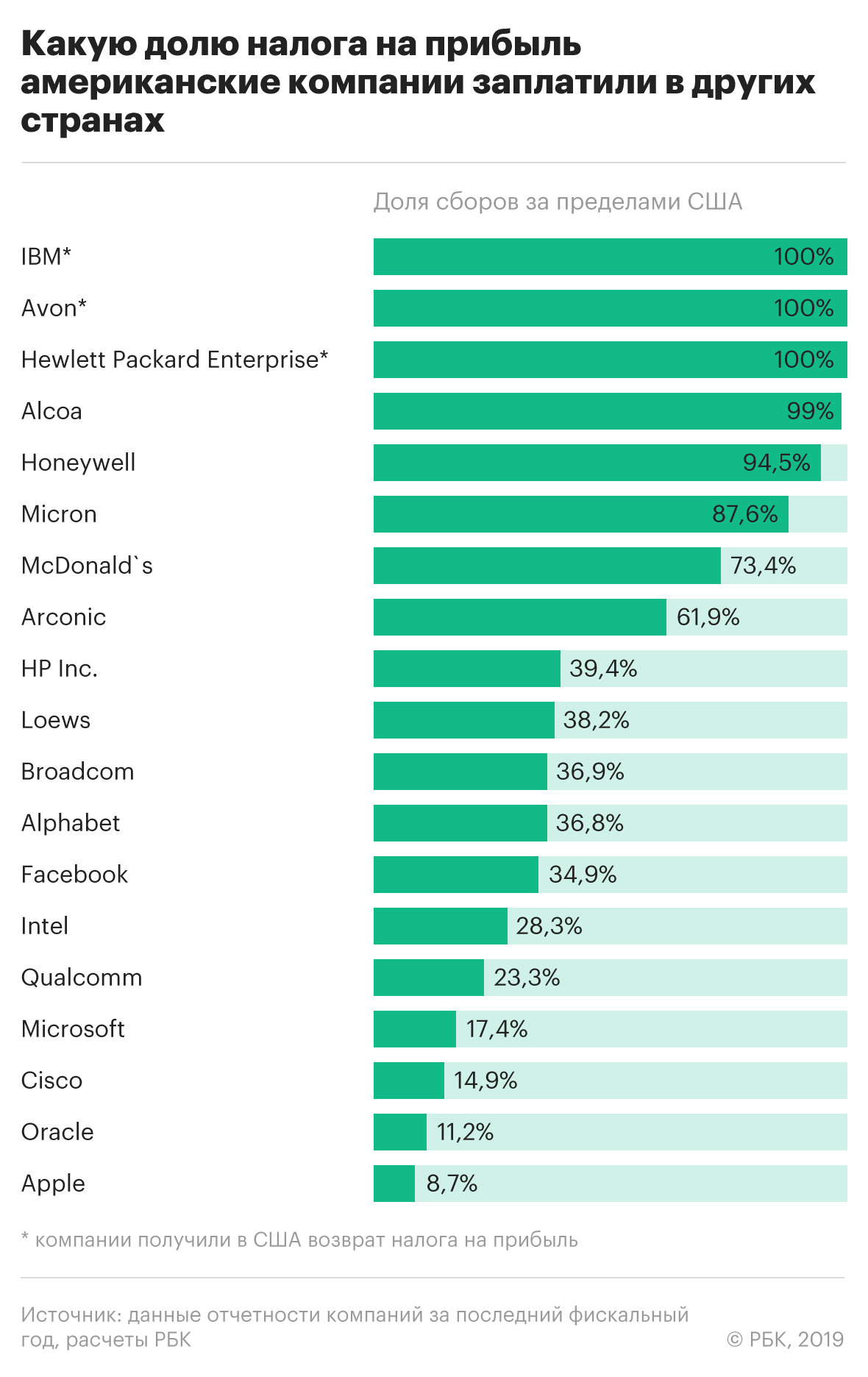

С учетом того, что те же IBM, Hewlett Packard Enterprise и Micron теперь платят подавляющую долю налога на прибыль не в США, налоговый маневр Трампа не выгоден и для американского бюджета.

Второй отрицательный момент GILTI заключается в том, что этот сбор увеличивает нагрузку для компаний, которые после реформы Трампа начали платить налоги в других странах по высокой ставке. К примеру, Procter & Gamble платит налог на прибыль за пределами США по реальной ставке от 18% до 19%. При этом корпорация должна еще платить $100 млн ежегодно в виде нового налога, что в действительности увеличит ставку налога на иностранную прибыль до 21%.

Для таких компаний, как Qualcomm, Alcoa, Avon, Honeywell и McDonald`s, у которых эффективные ставки зарубежных налогов на прибыль выше 21%, GILTI ударит еще сильнее. Конечно, у этих компаний появляется дополнительный стимул к переводу большей деятельности в США, но это невозможно сделать одномоментно. Кроме того, это потребовало бы серьезных затрат, поэтому для таких компаний эффект налоговой реформы оказался негативным — особенно с учетом того, что подавляющую долю прибыли они сформировали за переделами США

По информации The Wall Street Journal, республиканцы в Конгрессе в курсе ситуации и сочувствуют жалобам компаний. Политики работают с казначейством, чтобы попытаться понизить налоги на крупный американский бизнес. И все же, сейчас маловероятно, что Конгресс изменит что-либо в законе, касающемся иностранных доходов, говорится в статье.

Материалы к статье