Инвестиции в SPAC-компании — это перспективно. Топ-10 вариантов от ВТБ

Число инвесторов в России растет стремительными темпами. Вместе с ними растет и перечень инструментов в портфелях. В последнее время мы часто слышали вопросы от наших клиентов про SPAC. Рассказываем о том, что это и как на этом можно заработать.

Special Purpose Acquisition Company (SPAC) — это публичная компания, не ведущая операционной деятельности, созданная специально с целью слияния с другой компанией и вывода ее, таким образом, на биржу. Процедура слияния со SPAC дает возможность выйти на фондовый рынок в обход традиционного IPO.

В отличие от длительного процесса классического IPO, SPAC позволяет непубличным компаниям быстро привлечь долевое финансирование и получить публичный статус по заранее оговоренной оценке. Но прежде сам SPAC должен выйти на биржу. В ходе его IPO инвесторам предлагают обыкновенные акции класса А и варранты, дающие право приобрести дополнительные акции SPAC после успешного слияния с компанией-целью. Все средства публичных акционеров хранятся на специальном отдельном счете (трасте) и могут быть использованы только для слияния с компанией-целью.

Варрант — ценная бумага, дающая держателю право покупать пропорциональное количество акций по оговоренной цене в течение определенного промежутка времени, как правило, по более низкой по сравнению с текущей рыночной ценой.

Основатели SPAC (спонсоры) регистрируют SPAC, проводят его IPO и занимаются поиском цели для поглощения. Их права распределены с правами публичных инвесторов и закреплены отдельным классом акций (класс Б). Именно этот капитал используется для финансирования операционных расходов компании, в то время как средства, привлеченные от публичных акционеров, хранятся в трасте. При слиянии с компанией-целью акции класса Б могут быть конвертированы в акции класса А, уравнивая права всех акционеров. Помимо акций класса Б, спонсоры SPAC часто владеют варрантами, которые также могут быть исполнены только после успешного слияния с компанией-целью. Таким образом, спонсоры SPAC напрямую заинтересованы в проведении успешной сделки по слиянию в течение отведенного им времени (как правило, два года с момента IPO SPAC).

Обычно SPAC-компании приобретают лишь долю в компании-цели, а не поглощают ее целиком. При этом для финансирования сделки нередко привлекается дополнительный капитал от сторонних инвесторов в формате PIPE (Private Investment in Public Equity). В отличие от публичных акционеров SPAC, PIPE-инвесторами чаще всего выступают крупные фонды, которые выдают финансирование под конкретную сделку по слиянию на индивидуальных условиях. Частным инвесторам такой вид сделок недоступен.

Таким образом, капитализация компании-цели может в несколько раз превышать первоначальный размер SPAC. В 2019 году этот показатель составил 5:1, а в 2020-м вырос до 6:1. После анонса сделки акционеры SPAC голосуют за ее одобрение. В дальнейшем несогласные владельцы акций класса А имеют право погасить собственные акции взамен на соответствующую долю в трасте.

Особенности, прежде всего, в рисках. В случае если сделка за отведенный период так и не состоялась, SPAC ликвидируется, а владельцы акций класса А получают право погасить эти бумаги в обмен на денежную выплату из траста (номинал плюс накопленные проценты). Таким образом, потенциальный убыток владельцев акций SPAC до слияния с компанией-целью ограничивается уплаченной при покупке премией к стоимости чистых активов траста. В то же время потенциальный убыток владельцев варранта может составить 100% от их стоимости, так как при ликвидации SPAC все публичные и непубличные варранты полностью аннулируются.

Статус квалифицированного инвестора — необходим, инструмент доступен только им. В «ВТБ Мои инвестиции» мы значительно упростили прохождение процедуры квалификации. Если у клиента на счете от ₽6 млн или оборот по сделкам за последний год больше ₽6 млн, то он может стать «квалом» по одному клику в мобильном приложении.

Минимальный порог для инвестиций в SPAC равен стоимости акции.

- Согласно оценкам Goldman Sachs, которые приводятся в аналитических материалах банка, в 2020 году доля IPO SPAC среди всех американских первичных публичных размещений акций составила 59%. Объем привлеченного капитала превысил $76 млрд.

- С начала года SPAC привлекли $101,5 млрд, что эквивалентно $0,8 млрд в день.

- 2/3 слияний со SPAC в 2021 году проходит в секторах IT и потребительских товаров.

- Самой крупной анонсированной сделкой в 2021 году стала покупка Churchill Capital Corp IV доли в производителе электрокаров Lucid Motors. В рамках сделки компания была оценена в $24 млрд. Для сравнения, по данным Goldman Sachs, средний размер поглощаемой SPAC компании в 2020 году составил $1,7 млрд, в то время как средний размер сделки за предыдущие десять лет был лишь $832 млн.

- Согласно расчетам Bank of America, средняя продолжительность поиска цели для слияния со SPAC в период с 2010 по 2019 год составляла 16 месяцев с момента IPO. По итогам 2020 года этот показатель сократился до одного года, в 2021 году он составил лишь шесть месяцев.

- Во главе таких компаний стоят известные инвестфонды и эксперты в своем секторе, у которых уже есть история удачных сделок.

- Они привлекли более $400 млн в рамках своего IPO.

- Прошло больше трех месяцев с IPO — это повышает вероятность скорого объявления сделки.

- Цена акций близка к номинальной стоимости.

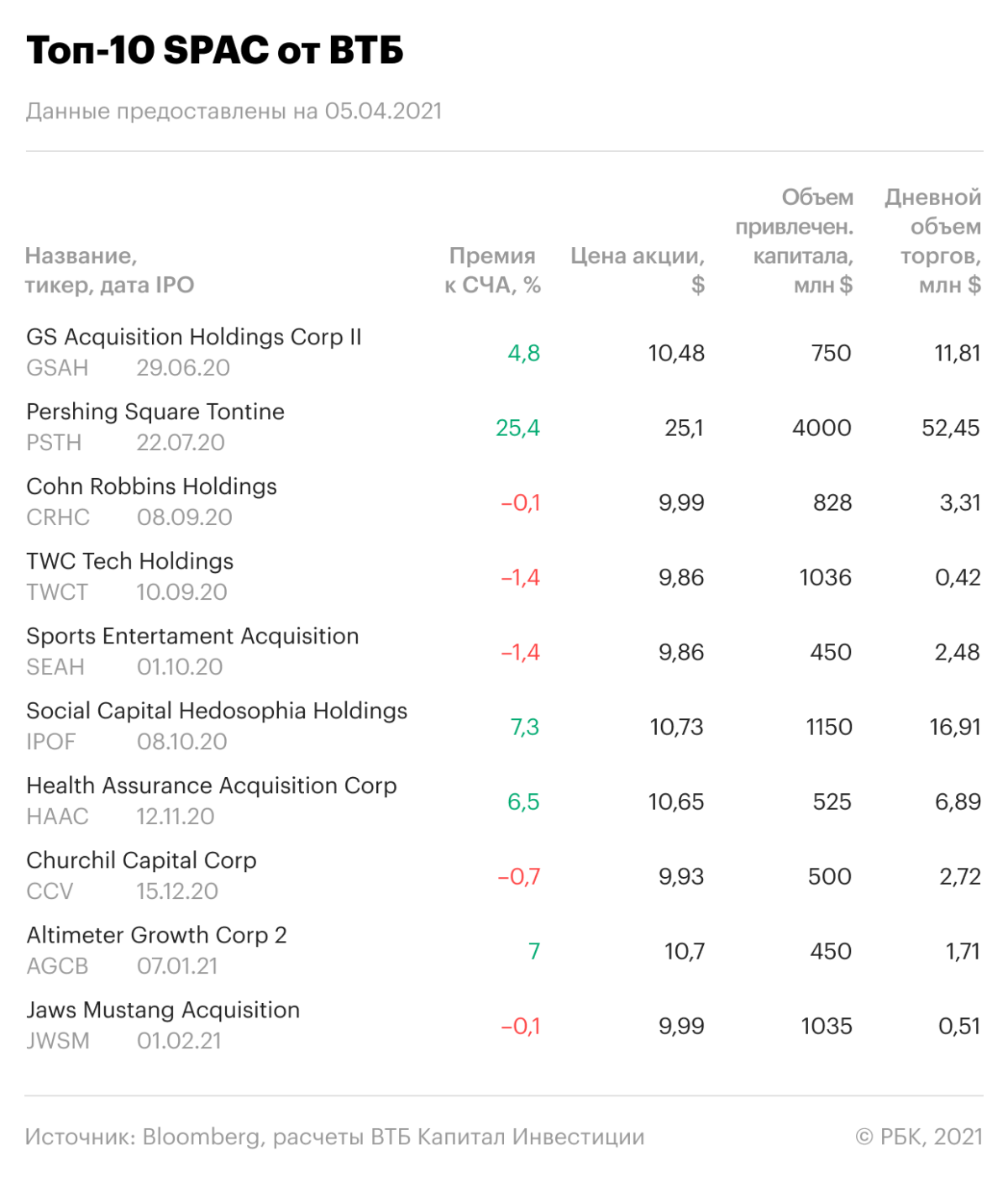

Мы составили свой SPAC-лист из десяти интересных, по нашим оценкам, компаний. Предпочтение отдали обыкновенным акциям SPAC, так как считаем этот инструмент наиболее привлекательным с точки зрения соотношения риска и доходности.

Мы сфокусировались на эмитентах, которые находятся на этапе активного поиска цели для поглощения и еще не анонсировали сделку. Именно на этом этапе инвестор получает возможность приобрести акции SPAC по цене, близкой к номинальной стоимости, что существенно снижает риски в случае вынужденной ликвидации компании. Мы обращаем внимание на текущую рыночную премию к стоимости чистых активов и стараемся избегать экстремальных значений по этому показателю.

Мы отдаем предпочтение SPAC, во главе которых стоят известные инвестиционные фонды и эксперты в своем секторе, которые уже смогли выгодно себя зарекомендовать и могут похвастаться историей удачных сделок. Косвенным фактором доверия к управляющей команде также выступает размер успешно привлеченного в рамках IPO капитала.

Остаток времени до предполагаемой ликвидации SPAC — еще один немаловажный показатель, способный косвенно сигнализировать инвесторам о приближающемся анонсе сделки. С учетом того что средняя продолжительность поиска цели для слияния составляет порядка 6–12 месяцев, мы отдаем предпочтение SPAC, с момента IPO которых прошло более трех месяцев, с целью минимизации времени ожидания сделки.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Материалы к статье