Все о банковских депозитах: ставки, налоги, как считать прибыль

В этой статье:

Что такое депозит

Депозит — это передача денег или других ценностей на хранение в финансовые учреждения на оговоренных условиях.

Чем депозит отличается от вклада

Депозит — общее понятие, финансовый термин, включающий в себя как банковские вклады физических лиц, так и передачу других видов ценностей от юридических лиц в банк или депозитарий. Понятие «вклад» может применяться исключительно к передаче денежных средств физическими лицами в банк, но это же действие можно называть депозитом. Передача в финансовые организации ценных бумаг , драгоценных металлов, предметов искусства и других ценностей может называться только депозитом.

Вклад:

- кто: физическое лицо;

- что: денежные средства;

- куда: банк;

- зачем: хранение, сбережение, приумножение средств.

Депозит:

- кто: юридическое лицо, физическое лицо;

- что: денежные средства, другие ценности;

- куда: банк, депозитарий;

- зачем: хранение, сбережение, приумножение средств, обеспечение сделок, сохранность ценностей.

Чаще всего понятие «банковский вклад» (депозит) подразумевает передачу денежных средств банку под процент с условиями возврата, определенными в договоре.

При досрочном снятии денежных средств доходность срочного вклада будет на уровне вклада до востребования, уточняет руководитель отдела экономических исследований CM Service Николай Переславский. По его словам, досрочное расторжение вклада без потери процентов возможно в случае, если это прописано в договоре.

Какие бывают депозиты

Виды депозитов по сроку:

- срочные — в договоре оговаривается конкретный срок хранения денег или ценностей. За пользование деньгами на время срочного депозита банки выплачивают клиентам доход в виде начисленных процентов. Размер процентных ставок зависит от суммы, срока и ряда других условий;

- до востребования — переданные на хранение средства могут быть отозваны клиентом в любой момент. По депозитам до востребования вкладчик имеет право без предварительного уведомления банка снимать деньги без потери в процентах, но процентная ставка по таким вкладам самая низкая на рынке, сейчас это около 0,1%.

Виды депозитов по условиям:

- с пополнением — допускаются дополнительные вложения на депозит в течение оговоренного срока хранения;

- без пополнения — не допускаются дополнительные вложения на депозит в течение оговоренного срока хранения;

- расходуемые — вкладчик вправе снимать часть денежных средств до достижения минимальной суммы вклада, определенной договором;

- нерасходуемые — досрочно можно востребовать только весь вклад целиком, что сопряжено с потерей процентов;

- целевые — вклады, содержащие помимо общих ключевое условие для выдачи денег. Чаще всего применяется при открытии вкладов в пользу третьего лица, например при достижении ребенком определенного возраста, окончании школы и т. п.

Виды депозитов по форме хранения:

- денежные депозиты — передача на хранение финансовым организациям денег в национальной (рублях) или иностранной валюте. Допустимы мультивалютные вклады, на которых одновременно можно хранить и конвертировать (обменивать) внутри такого депозита денежные средства в валютах разных стран;

- обезличенные металлические счета — покупка и хранение сбережений в золоте, серебре, платине, палладии без физического владения ими. При открытии клиент переводит банку денежные средства, на которые приобретается металл, при закрытии происходит обратная операция — банк продает металл и выплачивает клиенту вырученные деньги. Доходность такого депозита достигается, если на момент продажи металл стоит дороже, чем на момент покупки. Дополнительно по вкладам в драгоценных металлах могут начисляться проценты. Обезличенные металлические счета не застрахованы в Системе страхования вкладов;

- металлические слитки или монеты из драгоценных металлов — переданные на хранение в банк физические ценности в форме слитков или инвестиционных монет также могут приносить доход в виде процентов;

- сберегательный и депозитный сертификаты — ценная бумага, подтверждающая сумму вклада, внесенного в банк, и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов в банке, выдавшем сертификат. Сберегательный сертификат может быть выдан только физическому лицу, а депозитный — только лицу юридическому;

- банковская (депозитарная) ячейка — физическое хранение в сейфе банка любых ценностей. Подобный депозит не предполагает получения дохода. Ячейка может быть использована в качестве временного хранения ценностей при заключении сделок между двумя клиентами — один закладывает ценности, а второй получает их при определенных условиях, выполнение которых контролирует банк. Например, в сделках купли-продажи продавец квартиры получает доступ к ячейке с деньгами только после регистрации права собственности покупателем.

Как открыть депозит

Вкладчиком может быть:

- физическое лицо (гражданин России, иностранный гражданин и лицо без гражданства), достигшее 14-летнего возраста;

- юридическое лицо, имеющее право выступать в качестве вкладчика.

Для открытия депозита (вклада) человеку необходимо лично обратиться в банк, у которого есть выданная ЦБ лицензия на привлечение денежных средств во вклады.

При открытии вклада необходимо будет подтвердить свою личность документами. Если вклад предназначен для отдельной категории клиентов, то потребуется соответствующий документ, например студенческий билет, пенсионное свидетельство, военный билет и т. п.

Сберегательный вклад можно открыть в онлайн-режиме через сайты, приложения банков, платформы финансовых услуг. Подтверждение личности в таком случае происходит с помощью учетной записи на «Госуслугах».

Как закрыть депозит или снять с него деньги

Закрыть или снять денежные средства с депозита в соответствии с действующим законодательством могут:

- владелец вклада;

- гражданин, на которого оформлена доверенность, предусматривающая снятие средств со вклада;

- наследник при наступлении случая, предусматривающего вступление в силу права наследования по завещанию или закону.

Закрыть вклад можно как в офисах (филиалах) банка, так и через онлайн-сервисы.

С 1 февраля 2024 года банки обязаны сообщать вкладчикам о закрытии договора за пять календарных дней до окончания срока вклада. Подобное сообщение должно приходить клиенту любым способом, предусмотренным договором (звонок, электронная почта, смс- или пуш-уведомление). За это время клиент должен решить, что делать дальше — забрать деньги или продлить договор.

Какой банк выбрать для депозита

При выборе банка для оформления депозита клиент должен обратить внимание на риски, которые он понесет, если у банка отзовут лицензию или будет введен мораторий на удовлетворение требований кредиторов банка.

Клиенты банков, являющихся участниками Системы страхования вкладов, смогут рассчитывать на возврат денежных средств по вкладам, если они не превышают ₽1,4 млн в совокупности на одного вкладчика (с учетом начисленных процентов по вкладам). В ряде случаев разрешено выплачивать до ₽10 млн. Выплаты производит Агентство по страхованию вкладов (АСВ). Проверить, входит ли банк в реестр участников Системы страхования вкладов, можно на сайте того же АСВ.

По данным статистики АСВ, на 15 июля 2024 года в России было 595 банков, зарегистрированных в ССВ, в том числе:

- 298 кредитных организаций в процессе конкурсного производства (ликвидации);

- 3 кредитные организации, утратившие право на открытие новых счетов и прием вкладов физлиц;

- 294 действующие кредитные организации, имеющие право на открытие новых счетов и прием вкладов физлиц.

Как посчитать прибыль по депозитам

Прибыль (доход) по вкладу зависит от величины годовой процентной ставки по вкладу и дополнительных условий.

Годовая ставка — это процент от суммы вклада, который банк платит клиенту за пользование вкладом в течение одного года.

Процентная ставка может быть:

- фиксированная — не изменяется на протяжении всего срока договора за исключением отдельно оговоренных случаев (например, при досрочном снятии денег, кратном увеличении сумы депозита и т. п.);

- плавающая — изменяется в зависимости от переменной величины (например, при изменении ключевой ставки).

Как считаются проценты (доход) по вкладу

Для расчета доходности вкладов используют базовую ставку и/или эффективную.

Базовая ставка — номинальная, прописана в договоре. Для расчета доходности по базовой ставке применяется формула простого процента. Если в договоре не указан способ начисления, то по умолчанию применяется формула простого процента с учетом фиксированной ставки.

Для расчета понадобятся:

- сумма вкладываемых денег;

- величина процентной ставки;

- срок вклада (фактическое количество календарных дней).

Пример расчета по формуле простого процента по базовой ставке:

- сумма — ₽100 тыс.;

- величина процентной ставки — 18% годовых;

- срок вклада: 365 дней.

(₽100 тыс. × 365 дн. × 18%) / (365 дн. × 100) = ₽18 тыс.

Доход по вкладу по базовой ставке по формуле простого процента составит ₽18 тыс.

Эффективная ставка показывает доходность продукта с учетом капитализации процентов.

«Клиенту при открытии вклада в первую очередь следует обращать внимание на эффективную ставку», — рекомендует начальник управления развития депозитных и комиссионных продуктов МКБ Юлия Алексеева.

Кредитные организации могут предлагать лучшие условия по вкладам для новых клиентов или для существующих клиентов, которые готовы завести в банк новые средства, говорит главный аналитик «Банки.ру» Богдан Зварич. «Также получение повышенной ставки может быть сопряжено с подпиской на определенный пакет услуг банка», — добавил он. Перед открытием депозита потенциальному вкладчику необходимо внимательно изучить условия вклада, чтобы понять, соответствует ли он условиям для получения повышенной ставки и какой в итоге будет ставка по открываемому вкладу, советует Зварич.

Капитализация процентов или формула сложного процента предполагает, что каждая выплата процентов будет прибавляться к телу депозита и следующая доходность будет рассчитываться уже не от изначальной суммы, а от накопленной на момент последней капитализации. Капитализация может быть ежедневной, ежемесячной, ежеквартальной, ежегодной. Данное условие отдельно прописывается в договоре.

Пример расчета доходности по формуле сложного процента по эффективной ставке:

- сумма — ₽100 тыс.;

- величина базовой процентной ставки — 16% годовых;

- срок вклада: 365 дней;

- капитализация: ежеквартально (четыре раза).

Базовую годовую ставку делим на количество капитализаций. В нашем примере 16% / четыре выплаты (ежеквартальные) = 4%.

₽100 тыс. + 4% = ₽104 тыс. Доход после получения процентов за первый квартал хранения денег составил ₽4 тыс.

В следующем квартале доходность будет снова 4%, но рассчитываться будет уже не от изначальной суммы ₽100 тыс., а от капитализированной — ₽104 тыс.

Соответственно, по итогам второго квартала сумма на вкладе составит ₽104 тыс. + 4% = ₽108,16 тыс.

За третий квартал: ₽108,16 тыс. + 4% = ₽112,49 тыс.

За четвертый квартал: ₽112,49 тыс. + 4% = ₽116,99 тыс.

Итоговый доход за год по вкладу с ежеквартальной капитализацией составит ₽16 990. Эффективная ставка по данному вкладу в конце срока вклада составляет 16,99% вместо базовой 16%.

Для того чтобы клиентам не приходилось самостоятельно производить расчеты, на сайтах банков уже есть встроенные калькуляторы сложных процентов, по которым можно посчитать доход по эффективной ставке. Либо в условиях вкладов на рекламных баннерах сразу указываются варианты, какой будет доход при использовании базовой ставки, а какой при капитализации с определенной периодичностью по эффективной ставке.

Чем чаще делается капитализация процентов, тем выше эффективная ставка. Так, если те же ₽100 тыс. с базовой ставкой 16% капитализировать ежемесячно, то есть 12 раз в году, то эффективная ставка составит 17,18% (доход ₽17 180), а при капитализации раз в полгода (два раза в году) —16,64% (доход ₽16 640).

Если вклад допускает пополнение, то при увеличении тела вклада и доход будет увеличиваться. При снятии — наоборот, доход будет рассчитываться от меньшей суммы, значит, доход в конечном итоге будет меньше, чем изначально рассчитывалось.

В последнее время на рынке стал довольно популярным такой банковский продукт, как накопительный счет, говорит Николай Переславский. «Это гибрид текущего счета клиента и вклада. Он предоставляет клиенту возможность гибкости расходных операций по счету и его пополнения», — уточняет он. Счет открывается бессрочно и на любую сумму, однако, в отличие от вклада, банк имеет право в любой момент изменить ставку, предупредил Переславский. По оценке эксперта, ставки по накопительным счетам ниже, но вместе с тем такие счета можно закрыть в любой момент без потери накопленных процентов.

Почему по валютным вкладам проценты меньше

Клиенты российских банков, которые хотят открыть вклады в иностранных валютах, могут рассчитывать на ставки не выше 1,83% (за исключением юаневых депозитов).

Согласно данным ЦБ РФ на май 2024 года, средневзвешенная ставка по вкладам до одного года, включая вклады до востребования, в долларах составляет 1,42% годовых, по вкладам в евро — 1,83%. Для этих же валют средние ставки на депозиты сроком от одного года до трех лет составляют 1,82% и 1,03% соответственно.

Средневзвешенную ставку по вкладам в юанях Банк России на текущий момент не публикует. По данным онлайн-платформы «Финуслуги», средняя доходность по вкладам в юанях сроком от трех месяцев до года в топ-50 банков на 15 июля 2024 года составляли 3,39–4,25%, а максимальные ставки зафиксированы на сроке один год — 6,3% годовых.

Раньше меньший размер процентной ставки по валютным вкладам объяснялся внутренним ценообразованием — банк не имел возможности много зарабатывать на валютных пассивах, так как ставки по валютным кредитам были минимальные и в целом кредитование в валюте не пользовалось спросом. Теперь низкая доходность валютных вкладов — прямое следствие санкционного давления, которое фактически привело к полному отсутствию возможностей у банков инвестировать валютные депозиты.

По данным Банка России, в июне 2024 года продолжился активный приток средств населения в банки — добавилось ₽0,8 трлн, рост на 1,7% к маю. При этом росли только рублевые остатки (+₽896 млрд, +2%), а средства в валюте несколько сократились (-₽81 млрд в рублевом эквиваленте, -2,1%). Общий объем средств на вкладах физлиц в банках приблизился к ₽50 трлн (₽49,8 трлн).

Налог на депозит

С 1 января 2021 года в России вступил в силу закон о новой процедуре налогообложения процентов по банковским вкладам. В марте 2022 года в закон добавили изменения, согласно которым от налога освобождается сумма, которая будет рассчитываться так: максимальная ключевая ставка ЦБ за год умножается на сумму ₽1 млн. Все, что окажется выше этой суммы, облагается налогом. Налог с процентных доходов по вкладам, полученных в 2021 и 2022 годах, платить было не нужно — его действие тогда временно приостановили.

С 1 января 2023 года завершилось действие налоговой льготы — освобождение от налога на проценты по вкладам в российских банках, полученные в 2021 и 2022 годах (п. 91 ст. 217 Налогового кодекса России). Впервые налог на вклады в 2024 году заплатят те, кто размещал денежные средства на банковских депозитах в 2023 году и получил доход, превышающий необлагаемую налогом сумму.

Пример расчета налога по вкладам за 2023 год, который нужно будет уплатить в период до 1 декабря 2024 года

Представим, что на вашем банковском депозите лежит ₽1,7 млн по ставке 9% годовых. Максимальная ключевая ставка ЦБ за год составляла на начало календарного месяца 15% (в 2023 году максимальное значение ключевой ставки на начало календарного месяца было в декабре — 15%).

Используем следующую формулу:

(ваш доход по вкладу — необлагаемая сумма) × 13% = налог на доход от вклада.

Считаем сумму, с которой будет взиматься налог:

₽1,7 млн × 9% (ставка по вкладу) — ₽1 млн × 15% (максимальная за год ставка ЦБ) =

₽153 000 — ₽150 000 = ₽3000.

Считаем налог с получившейся суммы:

₽3000 × 13% = ₽390.

Итого: налог на вклад ₽1,7 млн под 9% при максимальной ключевой ставке ЦБ за год в 15% составит ₽390.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам после 2023 года. По факту самому это делать не придется, так как банки отчитываются о ваших доходах по вкладам в налоговую и ФНС сам выставляет к оплате НДФЛ, который нужно уплатить. Данные о сумме к оплате можно увидеть в личном кабинете налогоплательщика.

Безналоговые вклады

Безналоговый вклад — депозит, доходы по которому не облагаются НДФЛ.

Освобождение от уплаты налогов получат те вкладчики, у которых общая сумма доходов не превышает размер налогового вычета, пояснили в пресс-службе банка ВТБ.

Некоторые виды вкладов или счетов освобождены от налогообложения, отмечает ведущий юрист компании «Легис Веритас» Диана Суворова. «Например, процентные доходы от рублевых счетов или вкладов не облагаются налогом, если процентная ставка за год не превышает 1% годовых. Это преимущество нередко распространяется на зарплатные счета, а также эскроу-счета», — уточнила она.

Ставки по депозитам в июле 2024 года

Средняя ставка среди 80 крупнейших депозитных банков по вкладам сроком на один год на сумму от ₽100 тыс. составляет 13,09% на 17 июля, согласно данным индекса FRG100 агентства Frank RG.

В десяти крупнейших банках средняя максимальная ставка в первой декаде июля 2024 года составляет 16,57%, по данным ЦБ.

Согласно индексу доходности вкладов платформы «Финуслуги», который оценивает динамику ставок топ-50 банков по размеру депозитного портфеля, на неделе с 8 по 15 июля по вкладам от ₽100 тыс. предлагались следующие средние ставки в зависимости от срока:

- на три месяца — 15,6% (+0,16 п.п. по сравнению с 8 июля);

- на шесть месяцев — 16,3% (+0,24 п.п.);

- на год — 15,46% (+0,45 п.п.).

Максимальные ставки в топ-20 банков составляют 18–18,5% годовых, уточнили аналитики онлайн-платформы.

Ставки по вкладам для физических лиц в российских банках

Представители финансовых учреждений отмечают, что ставки по вкладам будут зависеть как от решений Банка России по ключевой ставке и уровня инфляции, так и от факторов, ставших важными в последнее время, например от геополитической обстановки.

Что будет с ключевой ставкой в июле

Банк России 7 июня в четвертый раз подряд сохранил ключевую ставку на уровне 16% годовых с жестким сигналом, что не исключает возможности повышения ключевой ставки на заседании 26 июля, поскольку «для возвращения инфляции к цели потребуется существенно более продолжительный период поддержания жестких денежно-кредитных условий в экономике, чем прогнозировалось в апреле».

На заседании в июле будет рассматриваться вопрос повышения ключевой ставки, сказала глава ЦБ Эльвира Набиуллина 4 июля, выступая в рамках Финансового конгресса Банка России. «Я думаю, что основным предметом обсуждения будет шаг повышения ставки, но мы к этому времени должны будем получить больше данных по многим показателям, в том числе по инфляции и по инфляционным ожиданиям. И с набором всех этих показателей будем принимать решение», — передал слова Набиуллиной корреспондент «РБК Инвестиций».

О возможном повышении ключевой ставки в июле до 17% или 18% годовых также говорил зампред регулятора Алексей Заботкин в эфире телеканала «Россия 24». «Скорее всего, эти альтернативы будут на столе и на июльском заседании, потребуется ли их расширить, будет зависеть от поступающих данных», — уточнил Заботкин.

Аналитики финансовых организаций, опрошенные РБК, стали закладывать в свои прогнозы вероятность роста ставки до 20% до конца 2024 года. Этот сценарий представляется им возможным в случае ускорения инфляции, роста кредитования и ослабления рубля.

В мае-июне увеличились проинфляционные риски, отмечает Банк России в аналитическом материале «О чем говорят тренды». По оценке регулятора, годовая инфляция повысилась до 8,6% и «отклонение от траектории, выводящей на инфляцию вблизи 4% по итогам года, заметно возросло». Для возвращения инфляции к цели может потребоваться ужесточение денежно-кредитных условий и поддержание жесткой ДКП продолжительное время, сказано в документе.

Оценка инфляции, которую россияне ожидают через год, в июле выросла до 12,4% (+0,5 п.п. по сравнению с месяцем ранее), приводит данные опроса ООО «инФОМ» Банк России.

За неделю с 9 по 15 июля 2024 года инфляция замедлилась до 0,11% и составила 9,2% год к году, по данным Росстата.

Следующее заседание совета директоров Банка России по ключевой ставке состоится 26 июля 2024 года.

Доходность по вкладам в крупных банках

На фоне сигналов об ужесточении денежно-кредитной политики крупнейшие банки увеличили доходность по сберегательным продуктам до 18–20% годовых, не дожидаясь решения регулятора по ключевой ставке. Так, в конце июня — начале июля повысили ставки следующие банки:

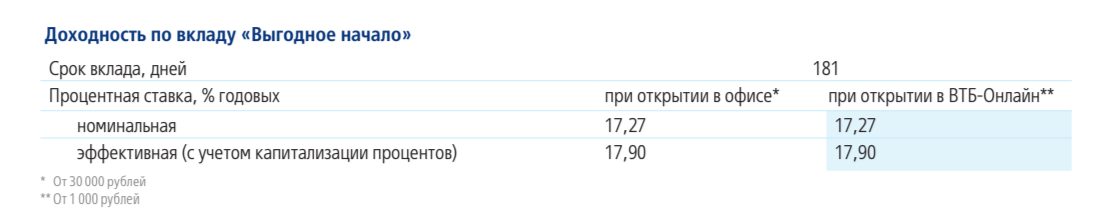

- ВТБ расширил линейку сберегательных продуктов и ввел депозит «ВТБ-Вклад» с максимальной доходностью до 18,5% годовых сроком на один год с учетом надбавки «Новый вкладчик» или «Новые деньги», а также повысил ставку по вкладу «Новое начало» до 17,9% годовых;

- в Газпромбанке можно открыть вклады со ставкой 18,5% годовых «Новые деньги» для новых клиентов и «В плюсе» с подключенным сервисом «Привилегии Плюс»;

- Альфа-Банк повысил ставку до 18% по депозиту «Максимальный» сроком на один год;

- Т-Банк (бывший Тинькофф Банк) улучшил условия по рублевым вкладам, теперь получить максимальную доходность 18% годовых возможно на непополняемом «СмартВкладе» сроком на один год при условии капитализации процентов;

- Россельхозбанк увеличил ставки по двум вкладам — «Свой вклад» и «Доходный» — до 18% годовых сроком на шесть месяцев, если не было действующих вкладов и накопительных счетов последние 30 дней;

- Росбанк предлагает ставку 18% годовых при открытии вклада «Надежный» на шесть месяцев и один год с опцией «Прайм» и 20% годовых — по депозиту «Надежный Капитал» с опцией «Плюс» сроком на шесть месяцев при открытии через «Финуслуги»;

- Московский кредитный банк установил доходность 20% годовых сразу по двум депозитам «МКБ.Перспектива» сроком на год и «МКБ.Преимущество+» при открытии через «Финуслуги» сроком на три и шесть месяцев;

- Совкомбанк повысил ставки по вкладам «Выгодное лето с Халвой» и «Удобный» до 20% и 19% годовых соответственно при ежемесячных покупках на общую сумму не менее ₽10 тыс. по карте «Халва»;

- Сбербанк сохранил ставку 18% по флагманскому вкладу «Лучший %» при открытии вклада сроком на восемь или девять месяцев.

Указанные в материале условия по депозитам не являются публичной офертой, размещены исключительно для предварительного ознакомления. Перед принятием решения о размещении денежных средств в банковской организации следует уточнить в ней полные условия на дату открытия вклада.

В какой стране самый высокий процент по депозитам

По информации провайдера Trading Economics, который анализирует официальные источники 196 стран, в топ-10 государств с самыми высокими процентами по депозитам в национальных валютах входят:

- Турция — 47%;

- Венесуэла — 36%;

- Аргентина — 32,6%;

- Египет — 20,1%;

- Узбекистан — 19,3%;

- Сьерра-Леоне — 17,75%;

- Колумбия — 13,21%;

- Мадагаскар — 13%;

- Монголия — 11,73%;

- Нигерия — 11,29%.

Больше информации по личным финансам и инвестициям вы найдете в нашем телеграм-канале «Сам ты инвестор!»