Топ-5 событий на СПБ Бирже: рекорды NVIDIA, богатство Маска и новые ETF

«РБК Инвестиции» отобрали пять самых важных событий на СПБ Бирже на этой неделе

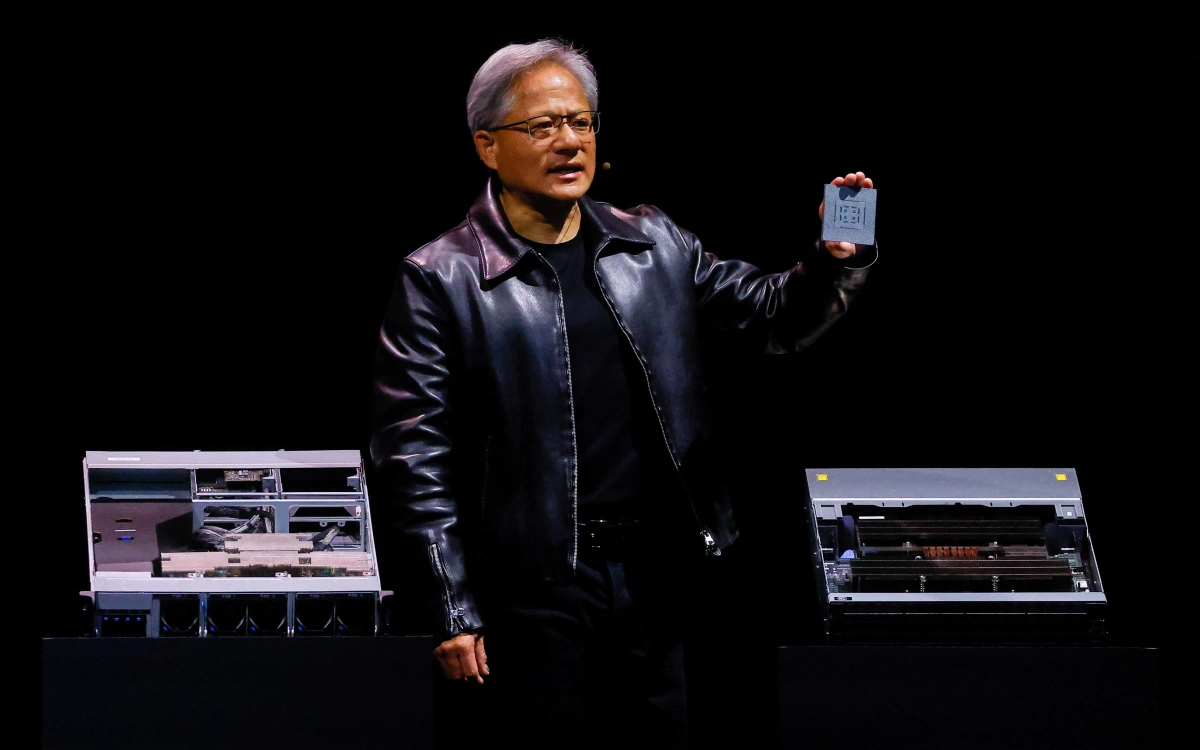

1. NVIDIA стала лидером по росту капитализации в мае. Ее рыночная стоимость превысила $1 трлн

NVIDIA стала первым производителем чипов, чья рыночная стоимость превысила $1 трлн. Котировки ведущего разработчика графических процессоров с начала года взлетели на 172%, отразив сильный спрос на продукцию компании — чипы, предназначенные для сложных вычислительных задач искусственного интеллекта.

Акции NVIDIA прибавили более 7% на торгах во вторник, 30 мая, и на пике торговались на уровне $419,4 за бумагу, тем самым обновив исторический максимум. В результате рыночная стоимость компании превысила $1 трлн.

NVIDIA стала девятой компанией в мире, когда-либо преодолевшей рубеж капитализации в $1 трлн. Первой это сделала китайская нефтегазовая PetroChina еще в 2007 году, затем — Apple в августе 2018-го. Среди тех, кому это удалось, также Saudi Aramco, Amazon, Microsoft, Alphabet, Tesla и Meta (деятельность компании признана в России экстремистской и запрещена).

Капитализация NVIDIA в мае выросла больше всего среди 20 крупнейших компаний в мире. По данным Refinitiv, за месяц она увеличилась на $248 млрд, при этом большая часть прироста пришлась на последние четыре сессии мая. По итогам месяца NVIDIA была шестой крупнейшей по капитализации компанией в мире, уступая Apple, Microsoft, Saudi Aramco, Alphabet и Amazon. По состоянию на 31 мая рыночная стоимость компании составила $934,5 млрд.

2. Японский рынок акций обновил максимум 1990 года

Индекс Nikkei, в который входят акции 225 крупнейших компаний Японии, в пятницу, 2 июня, закрылся на максимуме за 32 года на фоне ослабления опасений инвесторов по поводу дефолта в США. По итогам торгов японский индекс голубых фишек вырос на 1,21%, до 31 524,22 пункта, самого высокого уровня закрытия с июля 1990 года. За последние пять сессий Nikkei поднялся на 2%, а с начала года — на 20,8%.

В конце 1989 года Nikkei 225 достиг исторического максимума — 38 916 пунктов. Однако в 1990 году на фоне ужесточения кредитной политики Банком Японии индекс снизился почти вдвое. Негативная динамика на рынке продолжалась до 2011 года. С тех пор рынок в основном рос, но, несмотря на постепенное восстановление, индекс Nikkei так и не cмог вернуться на рекордные отметки 30-летней давности.

Аналитики ведущих инвестиционных банков Уолл-стрит отметили всплеск интереса мировых инвесторов к акциям компаний из Японии. Эксперты спрогнозировали дальнейший рост основных японских фондовых индексов, отметив, что инвесторы недооценивают бумаги, торгующиеся на бирже страны. В Bank of America ожидают, что индекс Nikkei 225 вырастет до 32 500 пунктов, при этом «бычий» прогноз допускает возможность роста бенчмарка до 33 500 пунктов.

3. Рынок ЕС упал до минимума за два месяца из-за обвала нефти и акций люкса

Фондовые индексы в Европе в среду, 31 мая, упали до минимума за два месяца. Индекс Stoxx Europe 600, включающий акции компаний из 17 европейских стран, по итогам торгов потерял 1,11%, снизившись до 451,58 пункта. Среди компаний, входящих в индекс, лидерами падения оказались производитель предметов роскоши LVMH, занимающая по капитализации первое место в Европе, и нефтяные гиганты Shell и BP.

Распродажи в акциях производителей предметов роскоши, а также в энергетическом секторе начались после выхода данных, которые показали, что восстановление экономики Китая замедляется. Восстановление Китая было основным инвестиционным фактором, благодаря которому европейские акции компаний класса люкс, в первую очередь LVMH, установили новые рекорды. В апреле холдинг LVMH, владеющий брендами Louis Vuitton и Dior, стал первой компанией в Европе, чья рыночная стоимость превысила $500 млрд.

К концу недели европейские фондовые индексы отыграли часть потерь после того, как Bloomberg сообщил, что Китай работает над новым пакетом мер для поддержки сектора недвижимости, а также на фоне оптимизма в отношении заключения сделки по потолку госдолга США. Сенат уже одобрил соответствующий законопроект, что позволит предотвратить дефолт США. Ранее приостановку действия потолка госдолга одобрила палата представителей. Проект закона должен подписать президент США Джо Байден. Сводный индекс крупнейших европейских компаний Stoxx Europe 600 на торгах в пятницу вырос более чем на 1%.

4. Илон Маск вернулся на первое место в списке богатейших людей мира благодаря росту акций Tesla

Американский предприниматель, глава компаний Tesla и SpaceX Илон Маск обошел владельца Louis Vuitton в рейтинге богатейших людей по версии Bloomberg и снова стал самым богатым человеком в мире. Согласно рейтингу Bloomberg Billionaires Index на 1 июня, состояние бизнесмена составило $192 млрд. Владелец группы LVMH Бернар Арно с состоянием $187 млрд опустился на вторую строчку.

Бернар Арно потерял первое место после того, как акции группы LVMH, в которую входят такие люксовые бренды, как Louis Vuitton, Moet & Chandon, Christian Dior, Fendi и Givenchy, 31 мая упали на 2,6% в ходе торгов на парижской бирже Euronext. Акции Tesla на бирже NASDAQ при этом подорожали на 1,4% за день.

По данным на пятницу, 2 июня, состояние Маска достигло $195 млрд. Его активы увеличились более чем на $57 млрд в этом году во многом благодаря росту цен на акции принадлежащей ему компании Tesla. С начала года акции производителя электрокаров подорожали на 68%. Состояние владельца группы LVMH Бернара Арно с начала года увеличилось на $25 млрд и на 2 июня оставалось на уровне $187 млрд.

5. СПБ Биржа добавит к торгам 14 новых иностранных ETF с 5 июня

СПБ Биржа увеличит общее количество доступных инвесторам бумаг ETF-фондов до 170. С понедельника, 5 июня, биржа добавит еще 14 новых бумаг ETF-фондов, включая 13 маржинальных фондов, пять из которых реверсные. Новые инструменты расширят возможности инвесторов по диверсификации портфелей и доступу к глобальной ликвидности международного рынка ETF.

Маржинальные ETF предназначены для получения доходности, которая коррелирует с эталонным индексом, но при этом стремится удвоить или утроить его ежедневную доходность. В состав маржинальных фондов входят финансовые инструменты с кредитным плечом, в том числе фьючерсные контракты, опционы, своповые и форвардные контракты и прочие деривативы.

Реверсные ETF — фонды, стоимость бумаг которых изменяется обратно пропорционально цене их базового актива или бенчмарка. Такие фонды позволяют инвесторам зарабатывать в течение периодов падения биржевых котировок. Считается, что этот финансовый инструмент предназначен для хеджирования (страхования) инвестиционных рисков, а не для долгосрочных инвестиций.

Сделки с добавляемыми на торги ценными бумагами ETF смогут совершать только квалифицированные инвесторы. Торги будут проводиться в долларах США в соответствии с торговым календарем площадок их первоначального листинга. Расчеты по ETF проходят на второй расчетный день с даты заключения сделки (Т+2).

Материалы к статье