Страхование вкладов в банках: сумма возмещения, что такое АСВ

Страховка по коротким вкладам может вырасти до 3 млн рублей

В этом тексте:

- 1.Система страхования вкладов в России

- 2.Агентство по страхованию вкладов (АСВ) — что это

- 3.Сумма возмещения

- 4.На какие вклады распространяется страхование

- 5.Что считается страховым случаем

- 6.Как получить выплату по страхованию вкладов

- 7.Сумма вклада больше ₽1,4 млн: можно ли вернуть все деньги

- 8.Что еще входит в систему страхования вкладов

Система страхования вкладов в России

Страхование вкладов — это специальная государственная программа, Система обязательного страхования вкладов (ССВ), реализуемая в соответствии с Федеральным законом от 23 декабря 2003 года № 177-ФЗ «О страховании вкладов в банках Российской Федерации».

Основными целями ССВ являются:

- защита прав и законных интересов вкладчиков банков;

- укрепление доверия к банковской системе;

- стимулирование привлечения денежных средств в банковскую систему.

По данным статистики АСВ, на 13 ноября 2024 года в России было 592 банка, зарегистрированных в ССВ, в том числе:

- 295 кредитных организаций в процессе конкурсного производства (ликвидации);

- 3 кредитные организации, утратившие право на открытие новых счетов и прием вкладов физлиц;

- 294 действующие кредитные организации, имеющие право на открытие новых счетов и прием вкладов физлиц.

Агентство по страхованию вкладов (АСВ) — что это?

Любой банк, который привлекает средства физических лиц, должен иметь соответствующую лицензию, входить в систему страхования вкладов (ССВ) и уплачивать взносы в Фонд обязательного страхования. Из этого фонда выплачивается страховое возмещение при отзыве у банка лицензии. Работу ССВ обеспечивает ГК «Агентство по страхованию вкладов» под контролем российского правительства.

Государственная корпорация «Агентство по страхованию вкладов» (АСВ) — это некоммерческая организация, созданная Российской Федерацией на основании Федерального закона от 23.12.2003 № 177-ФЗ «О страховании вкладов в банках Российской Федерации» (Федеральный закон № 177-ФЗ) в целях осуществления функций по обязательному страхованию вкладов.

В функции агентства входят:

- выплата возмещения по вкладам (страховое возмещение) из фонда обязательного страхования вкладов при наступлении одного из предусмотренных № 177-ФЗ страховых случаев в банках — участниках ССВ;

- обеспечение функционирования системы гарантирования прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации;

- осуществление функций временной администрации, а также конкурсного управляющего (ликвидатора) при банкротстве банков, НПФ и страховых организаций;

- принятие мер по предупреждению банкротства кредитных организаций и повышению их капитализации;

- открытие и ведение банковских счетов кредитных организаций.

АСВ в мониторинге застрахованных вкладов за девять месяцев 2024 года отметило рост объема подлежащих страхованию депозитов физлиц на 16,6% — до ₽70 трлн. Это максимальные темпы за последние 14 лет, говорится в пресс-релизе агентства.

Рост объема застрахованных средств:

- вклады населения — на 14,8%% (до ₽51,6 трлн);

- средства на счетах ИП — на 13,5% (до ₽2,4 трлн);

- на счетах эскроу — на 20,3% (до ₽6,7 трлн);

- средства на счетах юрлиц, подлежащих страхованию, — на 26,6% (до ₽9,1 трлн).

Средний размер вклада физического лица на 1 октября составил ₽370 тыс.

За 20 лет работы Закона о страховании вкладов АСВ выплатило более ₽2 трлн по 553 страховым случаям в банках. За страховым возмещением обратилось 4,4 млн вкладчиков.

Сумма возмещения

Согласно Закону «О страховании вкладов в банках Российской Федерации», вклады физлиц, ИП малого и среднего бизнеса, открытые в рублях и валюте, застрахованы. Это значит, что если у кредитной организации отзовут лицензию на осуществление банковских операций или она приостановит деятельность по другой причине, то деньги вернут. В страховку входят основная сумма депозита и начисленные к моменту отзыва лицензии у банка проценты.

Лимит возмещения в одной кредитной организации:

- вклады и счета физлиц и ИП — ₽1,4 млн;

- счета эскроу, открытые для покупки недвижимости или участия в долевом строительстве, — ₽10 млн.

Если сумма всех денежных средств больше лимита, установленного законом, то размер возврата будет пропорциональным по всем счетам, но не более ₽1,4 млн для вкладов или ₽10 млн для счетов эскроу в одном банке.

На счета эскроу страхование распространяется с даты поступления документов купли-продажи недвижимости в Россреестр, но не более трех рабочих дней после регистрации прав в Едином государственном реестре прав на недвижимое имущество.

Кроме того, по Федеральному закону № 163-ФЗ от 25 мая 2020 года, если в банке зависли крупные суммы (субсидии, наследство, выплаты по решению суда и другие средства по особым обстоятельствам), возможно возмещение до ₽10 млн при условии, что эти деньги поступили не раньше трех месяцев до момента наступления отзыва лицензии у кредитной организации.

Попробовать получить средства сверх указанной законом суммы можно, заполнив соответствующее заявление в ходе ликвидации организации.

Прежде чем открывать вклад или счет в банке, проверьте на сайтах Банка России и АСВ, имеет ли он лицензию и входит ли в систему страхования вкладов.

На какие вклады распространяется страхование

На сайте АСВ перечислены денежные средства, которые подлежат страхованию:

- срочные вклады и вклады до востребования;

- текущие банковские счета, в том числе используемые для расчетов по банковским (пластиковым) картам;

- расчетные и депозитные счета ИП;

- номинальные счета, открытые опекунами/попечителями, бенефициарами по которым являются подопечные;

- счета эскроу, открытые для расчетов по сделкам купли-продажи недвижимого имущества;

- счета эскроу, открытые для расчетов по договорам участия в долевом строительстве;

- денежные средства, размещенные во вклады и удостоверенные сберегательными сертификатами;

- расчетные и депозитные счета юридических лиц, сведения о которых содержатся в Едином реестре субъектов малого и среднего предпринимательства;

- денежные средства, размещенные некоммерческими организациями;

- денежные средства (счета и вклады) адвокатов, нотариусов и иных физлиц (кроме участников финансового рынка), предназначенные для осуществления профессиональной деятельности;

- счета профсоюзных организаций, средних предприятий и социально ориентированных некоммерческих организаций.

Какие вклады не застрахованы

Согласно закону, страхование не распространяется на следующие виды денежных средств:

- сберегательные сертификаты на предъявителя;

- средства, переданные банкам в доверительное управление;

- электронные денежные средства и деньги, размещенные без открытия счета;

- вклады в зарубежных филиалах российских банков;

- субординированные депозиты;

- средства на номинальных счетах (за исключением тех счетов, которые опекуны и попечители открыли в пользу подопечных), залоговых счетах и счетах эскроу, если они созданы не для сделок с недвижимостью;

- средства на обезличенных металлических счетах;

- деньги юридических лиц, за исключением малых и средних предприятий.

На фоне отзыва лицензии у банка QIWI (КИВИ) 21 февраля в ЦБ заявили о готовности рассмотреть идею страхования электронных кошельков, сообщили РБК в пресс-службе регулятора. «Банк России готов дополнительно оценить необходимость изменения действующего регулирования как в части страхования средств на электронных кошельках, так и в части идентификации через банковских платежных агентов», — говорится в заявлении.

Что считается страховым случаем

К страховым случаям относятся отзыв лицензии у кредитной организации на осуществление банковских операций или мораторий ЦБ на удовлетворение требований кредитора.

Банк России имеет право отозвать лицензию на осуществление банковской деятельности за систематические нарушения требований законодательства России и нормативных актов самого регулятора. Например, причиной может стать выявление признаков финансовых проблем или банкротства, недобросовестной деятельности или осуществления операций, на которые у банка нет лицензии. Полный перечень нарушений перечислен в ст. 20 Закона № 395-1 от 02.12.1990 года «О банках и банковской деятельности».

Например, 21 февраля Банк России своим приказом № ОД-266 отозвал лицензию на осуществление банковских операций у QIWI Банка. «Деятельность банка характеризовалась вовлеченностью в проведение высокорисковых операций, направленных на обеспечение расчетов между физическими лицами и теневым бизнесом, включая переводы денежных средств в пользу криптообменников, нелегальных онлайн-казино, букмекерских контор», — сообщил регулятор.

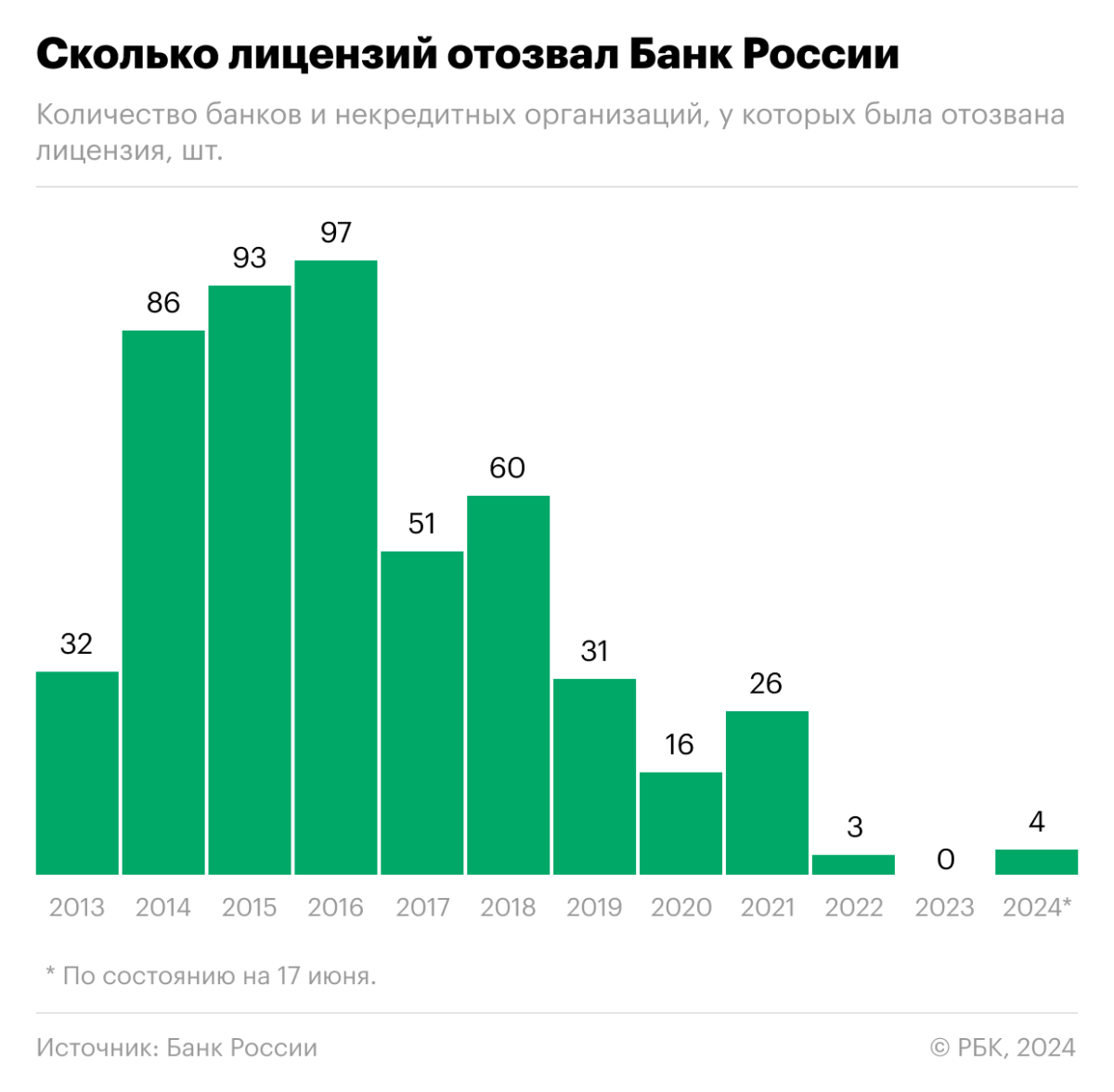

За 2024 год по состоянию на начало ноября Банк России отозвал лицензию у четырех банков.

Сколько лиценций отозвал Банк России

Информация об отзыве лицензии у банка размещается на сайтах Банка России, ГК «Агентство по страхованию вкладов», а также в Едином федеральном реестре сведений о банкротстве.

Как получить выплату по страхованию вкладов

После наступления страхового случая АСВ назначает банк-агент для выплаты компенсаций. Адреса и контактные телефоны выбранных кредитных организаций размещаются на сайте агентства. Для получения страховки нужно будет обратиться в банк-агент с соответствующим заявлением.

Возмещение осуществляется в течение трех рабочих дней с момента отправки заявления и необходимых документов банку-агенту. Выплаты по страховому случаю физлицо может получить в наличной или безналичной форме, ИП — только на расчетный счет.

Кроме этого, с 19 марта 2024 года по закону можно обратиться за получением компенсации онлайн: через сайт АСВ или портал «Госуслуги».

Сумма вклада больше ₽1,4 млн: можно ли вернуть все деньги

Эти средства можно вернуть в ходе ликвидации банка, рассказали в пресс-службе АСВ корреспонденту «РБК Инвестиций». Для этого клиентам финансовой организации нужно подать заявление о включении в реестр требований кредиторов. Если кредитную организацию признают банкротом, АСВ будет выплачивать кредиторам средства, полученные в ходе конкурсного производства за счет продажи имущества банка, взысканий с должников и судебных разбирательств.

Что еще входит в систему страхования вкладов

В систему страхования ГК «Агентство по страхованию вкладов» входят:

- добровольные пенсионные накопления в негосударственных пенсионных фондах (НПФ). С 28 апреля 2023 года сумма страховки выросла в два раза, до ₽2,8 млн. Возвращению подлежат не только взносы, но и инвестиционный доход по ним;

- сбережения участников программы долгосрочных сбережений (ПДС) защищены государством и застрахованы АСВ на сумму до ₽2,8 млн, включая инвестиционный доход. Программа долгосрочных сбережений заработала с 1 января 2024 года.

Какие вклады могут быть застрахованы в будущем

В октябре 2024 года Ассоциация российских банков (АРБ) выступила с инициативой увеличить лимит страхования по коротким вкладам (до трех лет) с ₽1,4 млн до ₽3 млн, а по депозитам на более длинный срок — до ₽10 млн. Предложение направлено в аналитический центр «Форум», который содействует выработке подходов ЦБ к развитию финрынка, а также в ТПП, пишут «Известия».

В апреле Банк России предложил увеличить страховое возмещение по долгосрочным вкладам свыше трех лет и по безотзывным сберегательным сертификатам в рублях на срок от года до трех лет до ₽2 млн, по безотзывным сберегательным сертификатам в рублях свыше трех лет — до ₽2,8 млн с текущих ₽1,4 млн, говорится в концепции предложенных изменений.

Банк России готов рассматривать повышение страхового возмещения по счетам эскроу с ₽10 млн до ₽20 млн (₽30 млн по сумме таких счетов в одном банке), чтобы снизить риски для покупателей квартир с учетом быстрого роста цен на жилье в последние годы, уточняет ЦБ.

Центробанк также предполагает сделать отчисления банков в фонд страхования по таким продуктам ниже. Таким образом, за счет полученной экономии кредитные организации смогут повысить доходность по долгим депозитам, объяснила позицию регулятора председатель Банка России Эльвира Набиуллина на VI съезде Ассоциации банков России (АБР).

29 февраля президент Владимир Путин в послании Федеральному собранию предложил запустить новый финансовый инструмент — безотзывный сберегательный сертификат на срок три года и более. «Сертификат будет безотзывным, а значит, банки смогут предлагать клиентам более высокий выгодный процентный доход. И конечно, эти средства граждан также будут застрахованы государством в размере ₽2,8 млн», — пояснил инициативу президент.

Ранее 27 февраля зампред ЦБ Ольга Полякова сообщила в интервью агентству «Интерфакс» о том, что Банк России прорабатывает возможность увеличения страхового возмещения по безотзывным сберегательным сертификатам и депозитам (сроком от трех до пяти лет) в два раза, до ₽2,8 млн. «Цель нашей инициативы — повысить популярность вкладов, которые помогут банкам привлечь длинные деньги для кредитования экономики. Чтобы сделать долгосрочные вклады более привлекательными для людей», — пояснила Полякова.

В конце 2023 года группой депутатов был разработан законопроект об увеличении застрахованной суммы вкладов до ₽3 млн. Об этом сообщил председатель комитета Госдумы по труду, социальной политике и делам ветеранов Ярослав Нилов в своем телеграм-канале. Но позже данный законопроект был отклонен Госдумой.

В ноябре 2024 года Ярослав Нилов вновь сообщил о подготовке законопроекта об увеличении суммы страхования до ₽3 млн к внесению на рассмотрение в Госдуму.

В систему страхования могут быть включены денежные средства брокеров. Президент России Владимир Путин поручил правительству совместно с Банком России разработать до 1 марта 2024 года механизм страхования средств на индивидуальных инвестиционных счетах третьего типа (ИИС-3) на сумму до ₽1,4 млн для одного гражданина.

Законопроект о страховании средств на ИИС на ₽1,4 млн в Госдуму внесли 20 марта. Он предполагает, что инвесторам будут возмещены средства на брокерских счетах в сумме до ₽1,4 млн, если брокер или управляющая компания обанкротится.

Материалы к статье