Что такое монетарная политика, ее инструменты и влияние на инвестиции

Из этого текста вы узнаете:

Что такое монетарная политика

Монетарная политика — это действия государства по выпуску денег и регулированию денежного обращения в стране.

Изначально и долгое время, когда средством расчетов служили драгоценные металлы, монетарная политика в основном состояла из чеканки золотых и серебряных монет. Ключевую роль в ведении монетарной политики играло казначейство. Но в ХХ веке, с бурным развитием промышленности, страны перестали привязывать свои денежные системы к золоту или серебру. Окончательно золотой стандарт денег перестал существовать в 70-х годах ХХ века с крахом Бреттон-Вудской системы торговых расчетов.

С тех пор как деньги перестали быть привязанными к драгоценным металлам, их выпуском (эмиссией) занимаются центральные банки государств или их аналоги (например, Федеральная резервная система США). Выпуск денег центральными банками происходит путем кредитования коммерческих банков. Поэтому монетарная политика нового времени называется еще денежно-кредитной политикой, а главным регулятором обращения денег в стране и проводником денежно-кредитной политики является центральный банк.

От монетарной (денежно-кредитной) политики зависит стабильность денежного обращения и в конечном итоге экономическая активность в стране и платежеспособность населения.

Поэтому основная задача монетарной политики — поддержание устойчивого развития экономики и финансовой активности ее участников. При решении этой задачи государство ориентируется на достижение таких целей:

- поддержание темпов роста экономики;

- сдерживание роста цен;

- сдерживание уровня безработицы;

- поддержание оптимального курса национальной валюты.

Все эти цели центральный банк достигает, главным образом, регулированием количества денег в обращении, или объема денежной массы.

Фискальная политика

Наряду с денежно-кредитной политикой государство может регулировать экономическую активность с помощью налогов, субсидий. Такое государственное регулирование называется фискальной политикой. Фискальную политику реализуют не центральные банки, а министерства финансов.

Инструменты монетарной политики

Как же регулятор проводит монетарную политику, какие инструменты монетарной политики использует и как они работают?

У центрального банка есть два основных метода, влияющих на количество денег в стране:

- Собственные операции на рынках;

- Нормативно-надзорное регулирование деятельности участников рынков.

Собственные операции центрального банка

К собственным операциям центрального банка относятся:

- кредитование коммерческих банков;

- операции на денежных аукционах (например, сделки РЕПО);

- покупка и продажа финансовых активов (ценных бумаг, валюты, драгоценных металлов и т. д.).

Нормативно-надзорное регулирование

Центральный банк регламентирует показатели коммерческих банков — устанавливает и контролирует нормативы достаточности капитала, уровня ликвидности , уровня резервов и т. п.

Некоторые из этих мер или их элементы могут быть инструментами денежно-кредитной (монетарной) политики.

Главными инструментами денежно-кредитной политики являются:

- ключевая ставка;

- норматив обязательных резервов;

- объемы продажи или покупки финансовых активов на открытых рынках.

Ключевая ставка

Ключевая ставка является одним из основных инструментов монетарной политики и используется центральным банком в ходе кредитования коммерческих банков или при других способах эмиссии денег, а также определяет базовую стоимость денег в экономике. Снижение ключевой ставки приводит к удешевлению денег и, следовательно, к более быстрому росту денежной массы в стране. Повышение ставки означает удорожание денег и, как следствие, ведет к замедлению роста количества денег в стране.

Снижение ключевой ставки способствует удешевлению кредитов, а значит, повышению экономической активности в стране. После снижения ключевой ставки увеличивается прибыльность компаний, ускоряется рост ВВП, снижается уровень безработицы и происходит рост доходов населения. Однако если уровень ключевой ставки оказывается слишком низким для текущего состояния экономики, то это может обернуться чрезмерным ростом денежной массы (инфляцией) и основным ее проявлением — ускоренным ростом цен. Рост цен приводит к структурным перекосам и снижению реальной покупательной способности денег.

Поэтому при перегреве экономики и чрезмерном росте цен центральный банк увеличивает ключевую ставку. Это приводит к удорожанию кредитов, снижению необеспеченного спроса и торможению роста цен.

Кроме того, снижение или повышение ключевой ставки — это способ влияния центрального банка на курс национальной валюты. Когда нужно укрепить курс национальной валюты, центробанк повышает ключевую ставку. Упрощенно этот механизм выглядит так: повышение ставки приводит к удорожанию денег на рынке и, как следствие, к снижению темпов роста денежной массы в стране. Каждая единица национальной валюты становится дефицитнее и ценнее в соотношении с другой валютой, и курс национальной валюты укрепляется.

Так, Центральный банк России значительно повышал ключевую ставку в моменты резкого удешевления рубля, например в декабре 2014 года и в феврале 2022 года.

Норматив обязательных резервов

Норматив обязательных резервов — ключевой инструмент монетарной политики, относящийся к нормативно-надзорным методам воздействия. С его помощью центральный банк может значительно регулировать размер денежной массы в обращении. При увеличении этого норматива коммерческие банки должны будут хранить на счетах центрального банка больший объем денег. Соответственно, денежная масса в обращении уменьшается на совокупный размер увеличения резервов. Кроме непосредственного уменьшения денег в обращении, это приводит к удорожанию денег на рынке коммерческих и потребительских кредитов, тем самым также способствуя снижению инфляции.

Наоборот, снижение норматива обязательных резервов возвращает коммерческим банкам часть денег со счетов центрального банка. Это приводит к росту денежной массы, способствует удешевлению кредитов и может служить фактором, способствующим росту экономики.

Например, в марте 2022 года, чтобы не допустить кризиса ликвидности в условиях повышения ключевой ставки, Центральный банк России снизил нормативы обязательных резервов, в результате чего в финансовую систему влилось около ₽2,7 трлн.

Продажа или покупка финансовых активов на открытых рынках

Если центральный банк покупает у банков, коммерческих организаций ценные бумаги , валюту, то тем самым он обеспечивает участников рынка дополнительным объемом денежной массы. Поэтому покупка финансовых активов на открытом рынке — это инструмент центрального банка для увеличения количества обращаемых денег, способствующий ускорению роста экономики.

Продажа финансовых активов центральным банком на открытом рынке приводит к оттоку денег из обращения, тем самым снижая объем денег в экономике. Поэтому продажа финансовых активов — это действенный инструмент монетарной политики центробанков для борьбы с инфляцией и перегревом экономики.

В марте 2022 года Центральный банк России объявлял о запуске программы скупки государственных облигаций. Таким образом Банк России мог решить две задачи: 1) сохранить стоимость облигаций федерального займа и 2) обеспечить финансовые рынки дополнительной ликвидностью для предотвращения кризиса ликвидности.

Виды монетарной политики

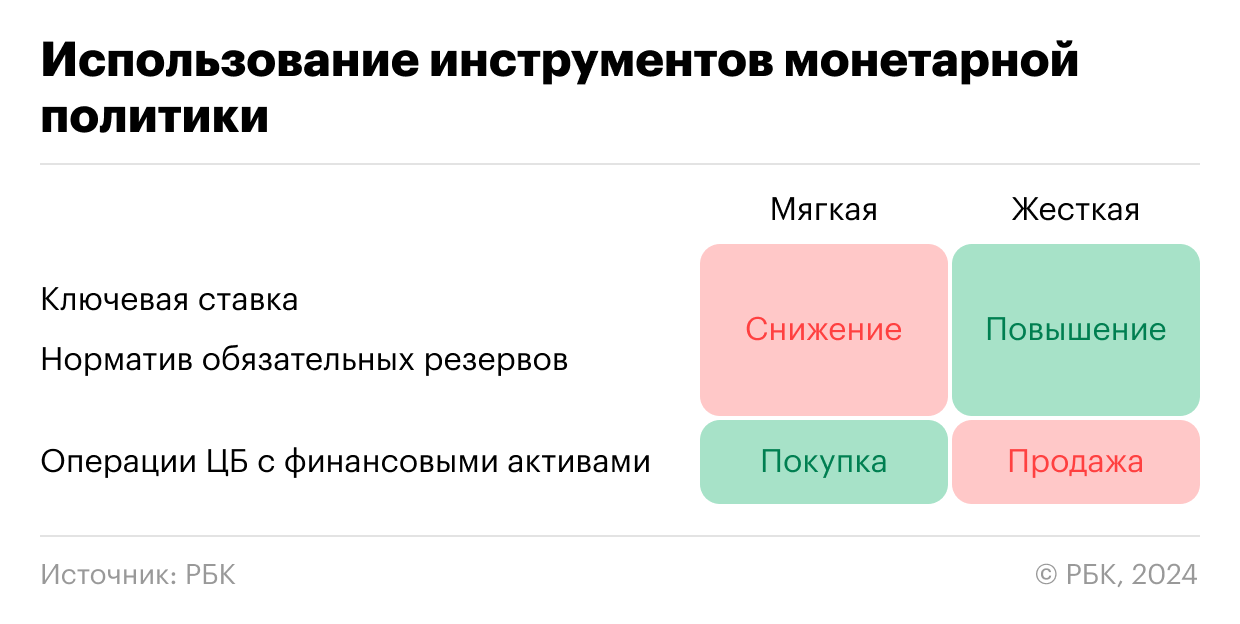

Текущий комплекс мер с применением инструментов денежно-кредитной политики тем или иным образом формирует вид монетарной политики.

Выделяют два основных ее вида:

- мягкая, или стимулирующая монетарная политика;

- жесткая, или сдерживающая денежно-кредитная политика.

Мягкая, или стимулирующая монетарная политика

Мягкая, или стимулирующая монетарная политика применяется, когда уровень инфляции достаточно невысок и преследуются цели ускорения темпов роста экономики, снижения безработицы, увеличения платежеспособного спроса. Для нее характерно использование основных инструментов монетарной политики следующим образом:

- ключевая ставка — снижается или держится на приемлемо низком уровне;

- норматив обязательных резервов в центральном банке — снижается или держится на приемлемо низком уровне.

Центральный банк осуществляет покупку активов на открытом рынке.

Жесткая, или сдерживающая денежно-кредитная политика

Жесткая, или сдерживающая монетарная политика применяется, когда уровень инфляции достаточно высок или высоки инфляционные ожидания и преследуются цели снижения роста цен и недопущения перегрева экономики. Для нее характерно следующее использование основных инструментов монетарной политики:

- ключевая ставка — повышается или держится на приемлемо высоком уровне;

- норматив обязательных резервов в центральном банке — повышается или держится на приемлемо высоком уровне.

Центральный банк осуществляет продажу активов на открытом рынке.

Чаще всего меры воздействия центрального банка меняются не радикально и комплексно, а постепенно, поэтапно используя тот или иной инструмент. Если меры меняются от сдерживающей к стимулирующей политике, то говорят о смягчении монетарной политики. Если центробанк, наоборот, усиливает применение сдерживающих мер, то говорят об ужесточении денежно-кредитной политики.

Влияние монетарной политики на инвестиции

Инвестиционный климат и поведение финансовых рынков зависят от преобладающего вида монетарной политики.

При проведении стимулирующей денежно-кредитной политики, когда снижается стоимость денег и растет денежная масса в обращении, для рынков характерен в основном рост стоимости активов.

В таких условиях на рынке преобладает спрос, что приводит к достаточному росту котировок. В условиях мягкой монетарной политики акции и облигации растут в цене. Кроме того, при росте экономической активности на рынке облигаций может наблюдаться рост надежности заемщиков, а на рынке акций рост прибыльности компаний и размеров дивидендных выплат.

Отрицательными моментами в период стимулирующей денежно-кредитной политики может быть снижение доходности облигаций, а также, как ни странно, снижение дивидендной доходности акций. Несмотря на рост дивидендов, из-за удешевления денег инвесторы готовы покупать акции под дивиденды, смиряясь с меньшим уровнем их доходности.

Кроме того, рост денежной массы обычно проявляется и в ослаблении курса национальной валюты.

При сдерживающей монетарной политике стоимость денег растет, а их количество в обращении сокращается (или по крайней мере замедляется рост денежной массы). Это снижает спрос на финансовые активы, что проявляется в снижении котировок акций и облигаций.

Снижение экономической активности как побочный эффект борьбы с инфляцией может отрицательно сказаться на прибыльности компаний и их возможностях выплачивать дивиденды. Для рынка облигаций это может сказаться на снижении надежности заемщиков и выпусков и повышении риска вложений.

С другой стороны, удорожание денег вследствие ужесточения монетарной политики приведет к росту доходности облигаций и росту средней по рынку дивидендной доходности.

Снижение количества денег в обращении вследствие сдерживающей денежно-кредитной политики может служить фактором укрепления национальной валюты.