«Потенциал роста 30–35%». Эксперты ВТБ представили стратегию на 2025 год

Презентация инвестиционной стратегии состоялась 5 декабря на форуме «Россия зовет!». Инвестиционный стратег «ВТБ Мои Инвестиции » Алексей Корнилов сообщил, что в следующем году ожидается рост российского фондового рынка. По его словам, текущая стратегия учитывает позитивный взгляд на рынок и к концу 2025 года потенциальный рост с учетом дивидендов может составить около 30%.

Корнилов выделил два ключевых момента, изменивших прогноз на позитивный.

Индекс фондового рынка в этом году скорректировался и достиг очень низких уровней. С этих уровней, по прогнозам, возможен значительный рост. Если ориентироваться на мультипликатор P/E на следующий год, он составляет 3,3x, тогда как исторически для российского рынка за последние десять лет показатель был равен 6,6x. Это указывает на недооцененность активов.

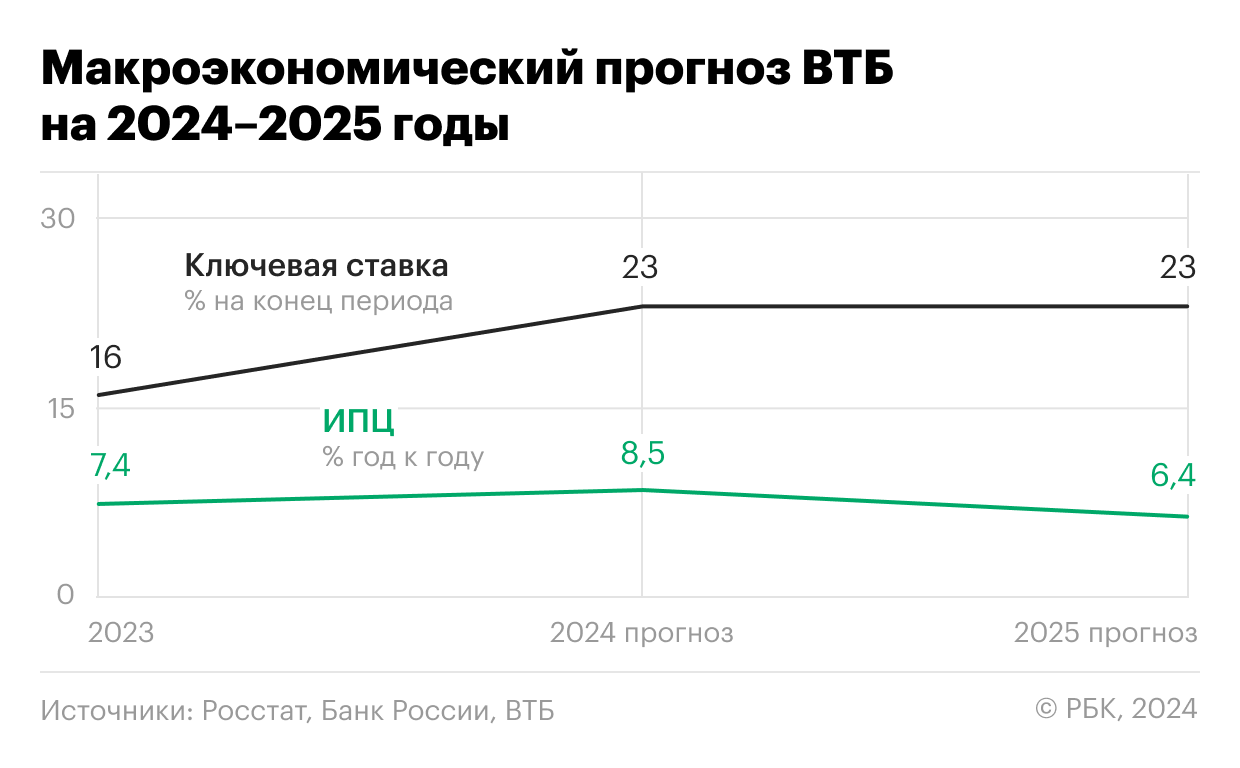

Прогноз «ВТБ Мои Инвестиции» по акциям и облигациям также зависит от ставок. «Сейчас ставка 21%, и мы полагаем, что на заседании 20 декабря она может быть повышена до 23%. Но, скорее всего, это будет пиковое значение, мы не видим причин для дальнейшего роста», — говорит Корнилов.

Перспективные секторы

Успешное инвестирование подразумевает распределение рисков и вложения в разные активы. Аналитики «ВТБ Мои Инвестиции» рекомендуют обращать внимание на долгосрочные обязательства компаний и выбирать те, у которых минимальные долги или вовсе отсутствуют. Алексей Корнилов отмечает, что следует ориентироваться на компании с высоким кредитным качеством, то есть с рейтингами AA или AAA, которые имеют доходность 25–29%.

Корнилов выделил два привлекательных сектора на рынке акций:

- нефтегазовый сектор. Здесь акцент не на росте цен на нефть, а на том, что нефтегазовый сектор в данный момент крайне недооценен и предлагает стабильную доходность. Кроме того, значительная доля выручки этих компаний защищает от ослабления рубля;

- IT-сектор. Особое внимание стоит уделить компаниям роста с низкой долговой нагрузкой.

Анализ инвестиционных активов становится более сложным. Многие компании воздерживаются от полного раскрытия отчетности. Даже публичные организации часто не спешат делиться всей информацией о своей деятельности, что создает трудности для инвесторов, которым нужны открытые данные для принятия решений.

Но рынок дает возможность зарабатывать всегда, подчеркивает директор «ВТБ Мои Инвестиции» Максим Перлин. «В ликвидном рынке осуществление парной торговли является достаточно популярной стратегией. Это риск-нейтральная стратегия — когда инвестор выбирает две компании, которые коррелируются как по своим характеристикам, так и по уровню цен на некоем историческом периоде. Продавая дорогую и покупая дешевую, инвестор имеет возможность зарабатывать на корреляции цен вне зависимости от того, куда идет рынок», — подсказал инвестконсультант.

Акции снова в центре внимания

По мнению аналитиков «ВТБ Мои Инвестиции», акции снова становятся актуальными для инвесторов. Если до этого эксперты относились к ним нейтрально, то теперь наблюдается позитивный взгляд на этот класс активов, так как процентные ставки вышли на свои максимумы.

Сейчас рынок акций выглядит довольно привлекательно: цены находятся на уровне, который в два раза ниже исторических максимумов. Управляющий директор «ВТБ Мои Инвестиции» Артем Маркин утверждает, что хотя ставки оказывают влияние на рынок, они открывают новые возможности для тех инвесторов, которые готовы действовать грамотно.

«Сейчас рынок покупателя, рынок тех, кто находится здесь, в России. Те, кто остался, мы с вами в привилегированном положении: можем диктовать цену, по которой хотим приобрести», — указывает Корнилов.

Интересно отметить, что снижение цен на акции может иметь и позитивный эффект. Например, это создает возможности для долгосрочных инвестиций: компании могут использовать этот период для выкупа своих акций, что приведет к увеличению их стоимости в будущем. Также в условиях низких цен можно покупать акции с высокой дивидендной доходностью.

От флоатеров к долгосрочным корпоративным облигациям

Корпоративные облигации становятся все более привлекательными для инвесторов, особенно в условиях высокой доходности. Аналитики «ВТБ Мои инвестиции» наблюдают заметный сдвиг в сторону долгосрочных бумаг: если раньше акцент делали на краткосрочные выпуски, то сейчас все больше людей выбирают облигации с трехлетним сроком погашения и более.

«Я бы назвал нашу стратегию «Новая надежда». Мы уходим от более консервативного подхода и начинаем подбирать более длинные корпоративные облигации. Рынок акций имеет потенциал с широким фронтом 30–35%. Это значит, что отдельные бумаги имеют потенциал гораздо выше», — отметил Максим Перлин.

Корнилов отмечает: «Интересно инвестировать в корпоративные облигации с фиксированным купоном, поскольку, если не ожидается значительного роста ставок, имеет смысл зафиксировать текущую высокую доходность на более длительный срок».

На рынке идет процесс трансформации, о чем говорит Максим Перлин. Он отмечает, что свободное обращение акций на бирже значительно увеличилось, что привлекает дополнительные денежные средства и создает благоприятные условия для инвестирования в разные инструменты, включая облигации.

Интерес к валютной диверсификации также растает. Как отметил Корнилов, сейчас Минфин замещает свои облигации, которые предлагают привлекательные условия. Вопрос о целесообразности инвестирования в замещающие облигации становится актуальным особенно для тех, у кого в портфеле их еще нет, отмечает Маркин, подчеркивая, что не стоит бояться текущего курса валюты. Это открывает двери для инвестирования, позволяя получить выгоду от возможности выбора более привлекательно оцененных облигаций.

«Диалоги об инвестициях: Стратегии инвестирования». Генеральный спонсор: Банк ВТБ (ПАО).

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее