Хуже, чем в 2008-м, или с сюрпризами. Каким будет сезон отчетности в США

Локдаун, всплеск безработицы и спад в экономике на фоне пандемии коронавируса — вот чем запомнились три истекших месяца. И при этом безумный рост акций на фондовом рынке. Какой будет динамика рынка в ближайшие месяц-два, во многом зависит от того, как отчитаются американские корпорации по результатам второго квартала.

Большинство аналитиков с Уолл-стрит, согласно последнему исследованию FactSet, ожидают самого сильного снижения прибыли американских корпораций со времен последнего кризиса. Тогда, в четвертом квартале 2008-го, прибыль компаний из индекса S&P 500 упала на 69%, а во втором квартале 2020-го она упадет на 44%.

Сезон отчетностей традиционно открывают крупнейшие американские банки. Они опубликуют результаты во вторник, 14 июля. Но сегодня инвесторы получили первый сюрприз: прибыль и выручка известного американского производителя безалкогольных напитков PepsiСo упали не так сильно, как прогнозировали аналитики. И акции еще до начала биржевых торгов подорожали на 3%.

Именно такие сюрпризы, как считают эксперты, будут поддерживать рост рынка акций в этот сезон отчетности. Из-за неопределенности, вызванной пандемией, многие компании отказались от собственных прогнозов. По словам руководителя отдела инвестиционных исследований Nationwide Марка Хакетта, более 400 компаний из S&P 500 не предоставили аналитикам ориентиры на второй квартал. Поэтому на этот раз оценки Уолл-стрит могут быть более неточными, чем обычно.

Квартальные отчеты имеют большое значение для инвесторов, потому что дают ориентиры на рост прибыли в долгосрочной перспективе. Если учесть, что рынок труда, а также розничные продажи и другие экономические показатели снова начали расти после резкого падения, то инвесторы могут с большим энтузиазмом реагировать на каждый отчет компании, который окажется лучше ожиданий. Даже если он будет говорить о сильном падении прибыли и выручки.

Квартальные результаты с превышением прогнозов, выпущенные в самом начале сезона отчетности, могут задать ему более «здоровый ритм», чем ожидалось, считают аналитики Bank of America Global Research. И еще важно, чтобы компании предоставили ориентиры на дальнейший рост. «Для продолжения ралли на рынке необходимы позитивные прогнозные комментарии», — уверены эксперты.

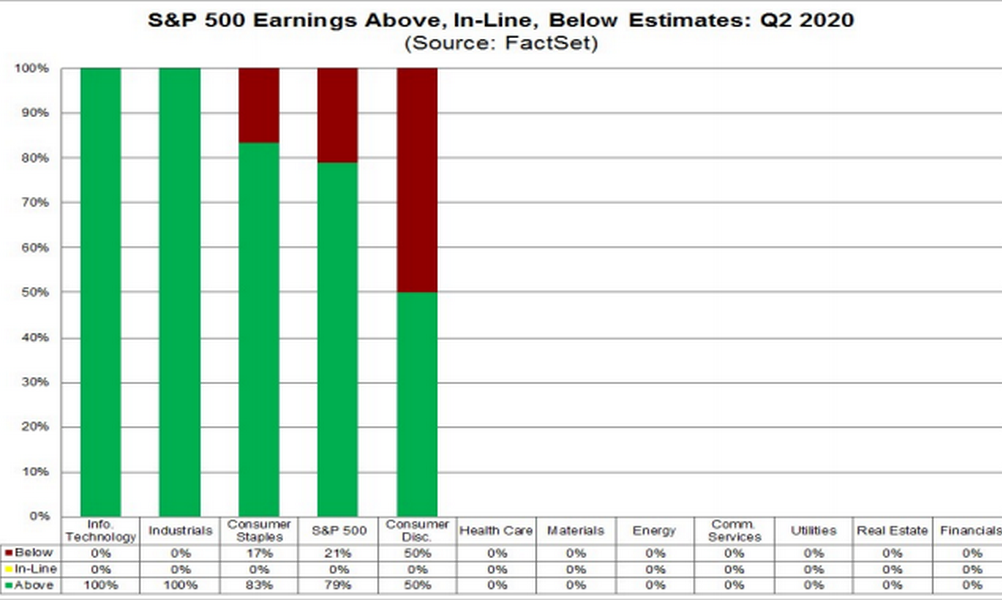

Аналитики, опрошенные FactSet, ожидают снижения прибыли во всех 11 секторах экономики. Худшие результаты будут у энергетических, промышленных компаний, а также в потребительском и финансовом секторах.

Более чем на 100% в годовом исчислении упадет прибыль у нефтегазовых компаний — от добывающих до перерабатывающих и сервисных. Прибыль крупнейших промышленных конгломератов может упасть, по прогнозам, на 71%, а машиностроительных компаний — на 66%. Более чем на 60% ожидается падение прибыли в потребительском секторе и на 55% — в финансовом.

Единственная отрасль, которая, как ожидается, сообщит о росте прибыли, — это аэрокосмическая и оборонная промышленность (+47%).

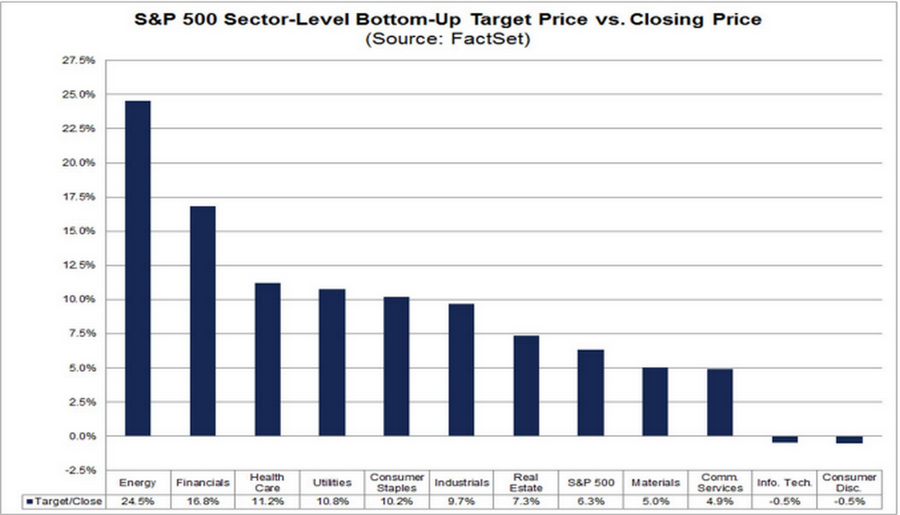

Одновременно с мрачными прогнозами прибыли американских компаний аналитики повысили прогноз по их годовым целям. По оценкам FactSet, эксперты с Уолл-стрит повысят годовые цели по акциям компаний S&P 500 на 6,3% по сравнению с прежними прогнозами. Годовые цели по нефтегазовым компаниям вырастут на 24,5%, по финансовым — на 16,8%. В то же время целевые цены на год для технологических и потребительских компаний снизятся на 0,5%.

Ралли на рынке акций продолжится, уверен аналитик JPMorgan Марко Коланович. Он рекомендует увеличивать вложения в ценные бумаги: «Акции кажутся дорогими по сравнению с их собственной историей, но они довольно дешевы по сравнению с облигациями».

Кроме того, Коланович считает преувеличенными опасения участников рынка по поводу вероятной победы демократов на президентских выборах. Более того, он полагает, что поражение республиканцев будет «нейтральным или слегка позитивным» фактором для рынка.

Ждут продолжения роста рынка акций и в Bank of America. На графике индекса S&P 500 только что сформировался «золотой крест» — а это модель растущего рынка, уверяет главный технический стратег банка Стивен Сатмайер.

«Этот «бычий» индикатор представляет еще большее значение, когда срабатывает во время рецессии. Индекс S&P 500 рос более чем в 90% случаев со средней прибылью в 20% через 260 дней после того, как формировался «золотой крест» в период рецессии», — отметил эксперт.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Материалы к статье