«Дочка» Alibaba определилась с ценой крупнейшего IPO в истории

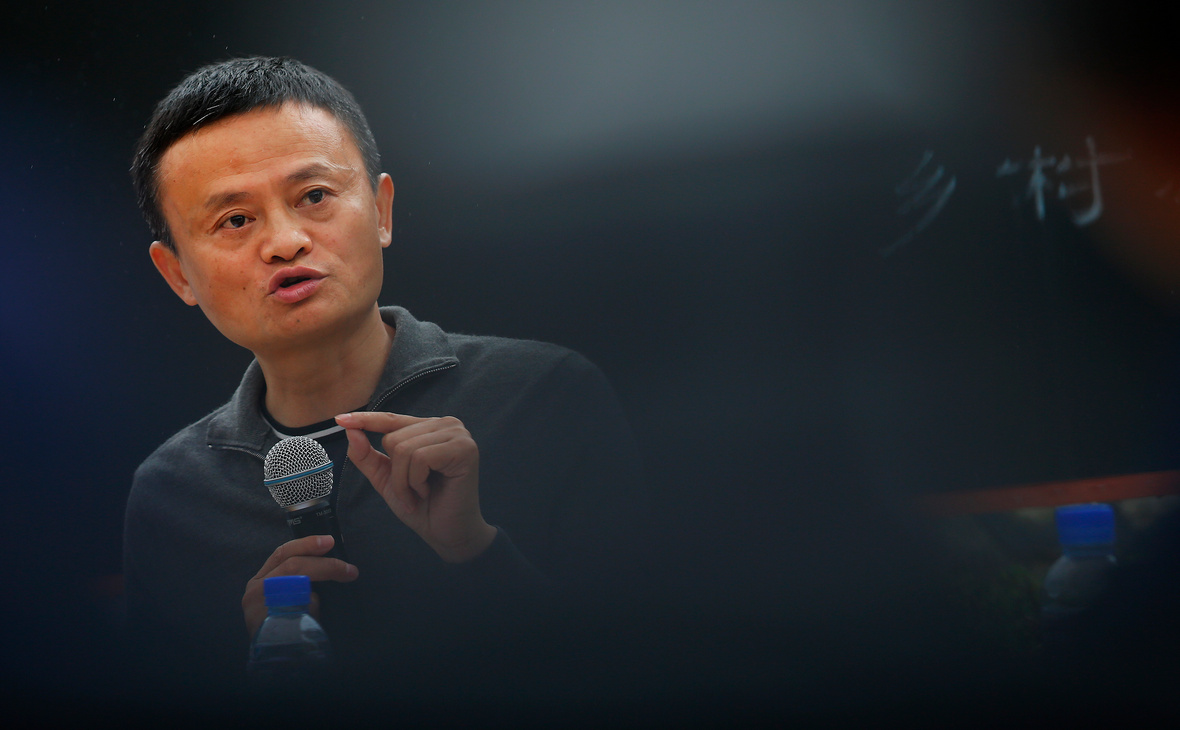

Финтех-компания Ant Group, «дочка» Alibaba Group, определилась с ценой двойного листинга своих акций. На Шанхайской фондовой бирже бумаги начнут торговаться по 68,8 юаня ($10,27) за акцию, на фондовой бирже Гонконга — по 80 гонконгских долларов ($10,32) за бумагу, сообщает Reuters, ссылаясь на заявления, которое компания направила на биржи.

Согласно проспекту эмиссии для Шанхайской фондовой биржи, на который ссылается Bloomberg, компания продаст в Китае около 1,67 млрд акций. Такое же количество бумаг Ant Group планирует предложить инвесторам в Гонконге. Акции в Шанхае будут котироваться под тикером 688688, в Гонконге — под кодом 6688. Торги в Гонконге, как следует из проспекта IPO, стартуют 5 ноября.

Всего в результате двойного листинга на биржах Шанхая и Гонконга Ant Group привлечет не менее $34,4 млрд. В случае повышенного спроса на бумаги компания сможет реализовать опционы на продажу дополнительного пакета на сумму в $5,17 млрд.

В ходе предварительной консультации по цене IPO в Шанхае институциональные инвесторы подписались на более чем 76 млрд акций. Это в 284 раза больше, чем первоначальное предложение, уточняет Bloomberg.

IPO Ant Group может стать крупнейшим в истории фондового рынка. Предыдущий рекорд поставила саудовская нефтяная компания Saudi Aramco, которая в ходе IPO привлекла $29,4 млрд.

Оценка Ant Group в результате листинга может составить $320 млрд, что сделает финансовую компанию в четыре раза дороже, чем, например, банк Goldman Sachs, подсчитало агентство Bloomberg.

Предыдущее крупнейшее IPO Китая прошло на Шанхайской бирже в 2010 году, когда акции разместил Сельскохозяйственный банк Китая и привлек $10,1 млрд.

В сервисе «РБК Инвестиции» можно купить или продать валюту по выгодному курсу. Сделки проходят онлайн, вы не потеряете деньги на комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут

Материалы к статье