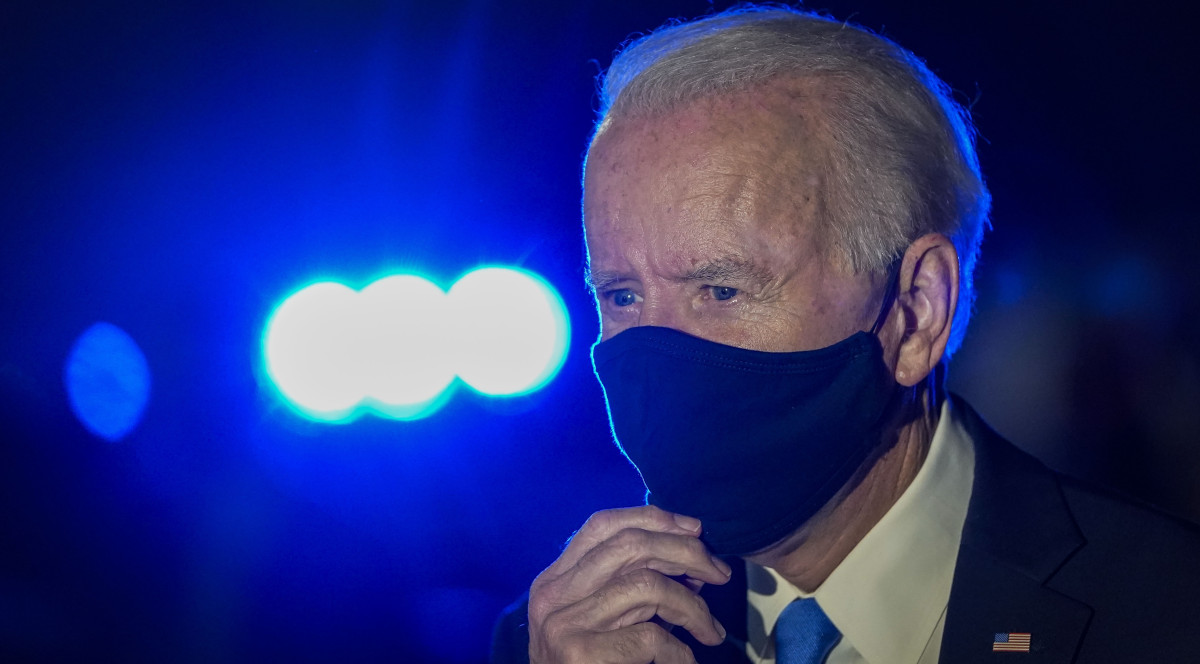

Как вероятная победа Байдена повлияет на российский рынок: главное

Уже на следующей неделе, 3 ноября, в США состоятся очередные выборы президента. Согласно данным предвыборных опросов, фаворитом в них является кандидат от демократической партии Джо Байден: за него готовы проголосовать более 51% избирателей, в то время как Дональд Трамп пока может рассчитывать лишь на 42% голосов.

Байден не раз высказывался в адрес России достаточно жестко. «Я думаю, самая большая угроза для Америки сейчас, с точки зрения разрушения нашей безопасности и наших альянсов, — это Россия», — заявил Байден 26 октября. По мнению кандидата от демократов, Россия может стоять за распространением дезинформации о нем в преддверии выборов.

До этого он обвинял российского президента Владимира Путина в «активном разрушении американской демократии», обещал «противостоять Путину», добиваться ограничения импорта товаров из России в США и другие страны НАТО, а также противодействовать росту влияния Москвы в Европе и других регионах.

Подобные высказывания инвесторы могут трактовать как повышение рисков новых санкций. Чего ждать российскому рынку в случае вероятного успеха кандидата от демократической партии 3 ноября?

По мнению главного экономиста ING по России и СНГ Дмитрия Долгина, неясно, выльется ли жесткая риторика Байдена и представителей демократической партии в адрес России в конкретные действия. Эксперт отметил, что слабость российского рынка, наблюдавшаяся в третьем квартале и октябре, во многом отражает рост внешнеполитических рисков. Поэтому в случае победы демократов этот негатив будет уже по большей части отыгран заранее — сильной реакции не ожидается, поскольку это не станет сюрпризом, заключил Долгин.

С середины августа долларовый индекс РТС упал более чем на 18%, с 1326 до 1078 пунктов. Рубль с конца июля обесценился с ₽72,5 до ₽79,2 за доллар.

Глава центра экономического прогнозирования Газпромбанка Егор Сусин также отметил, что значительная часть рисков на случай победы Байдена уже заложена в рынок, поэтому он не видит значимых рисков для российского рынка, курса рубля или долговых активов. Эксперт назвал бо́льшим риском неопределенность, которая может возникнуть в результате выборов — к примеру, если Трамп или Байден откажутся признавать поражение. По его мнению, это будет влиять на рынки сильнее, чем победа того или иного кандидата.

Сусин добавил, что главный вопрос — не то, кто будет президентом, а как будет структурирована власть.

«Если демократы сосредоточат в своих руках исполнительную и законодательную власть, то для развивающихся рынков в целом это неплохая история из-за более масштабных расходов бюджета и более мягкой кредитно-денежной политики. В случае двоевластия — если Сенат или Конгресс не будут поддерживать политику президента — для рынков это негативный фактор вне зависимости от того, кто будет в Белом доме. В таком случае утверждение новых программ поддержки будет ограничено, а принятие консолидированных решений затруднено», — заключил Сусин.

Дмитрий Долгин отметил, что, несмотря на расхожее мнение о более мягкой позиции республиканцев относительно России, во время президентского срока Трампа в отношении некоторых крупных российских компаний были введены достаточно жесткие санкции — в частности, в отношении «Русала» и «Реновы» в 2018 году. Также при Трампе были введены санкции на номинированный в долларах госдолг из-за ситуации с отравлением Сергея Скрипаля. Поэтому выгоды для России от президентства Трампа тоже неочевидны. «Я бы не преувеличивал значимость того, кто занимает Белый дом», — заключил Долгин.

В апреле 2018 года власти США внесли в санкционный список российского бизнесмена Олега Дерипаску и восемь связанных с ним компаний. Сильнее всего санкции затронули «Русал»: в первый день после публикации санкционного списка бумаги компании на Гонконгской бирже рухнули более чем на 50%, на Московской — на 20%. Российские фондовые индексы обвалились на 9–12%.

Приход к власти Байдена может затронуть энергетические проекты России — такие как газопровод «Северный поток — 2», принадлежащий «Газпрому», и разработка месторождений на шельфе. При жестком сценарии под ограничения могут подпасть экспортеры, а также внешнеторговые партнеры России.

Аналитик инвесткомпании «Фридом Финанс» Евгений Миронюк отметил, что для российских компаний, имеющих наибольший санкционный риск («Газпром», «Роснефть»), победа Байдена негативна.

Дмитрий Долгин считает, что в случае ужесточения санкционной политики под ударом в первую очередь окажутся нефтегазовый и банковский сектора. Санкции против госдолга он счел маловероятными, поскольку это повредит американским инвесторам.

«Ужесточение санкций может идти по разным каналам. Из широко обсуждаемых — это номинированный в рублях госдолг, что является не очень вероятным сценарием, поскольку среди его держателей — американские фонды. Из других сценариев — санкции против «Северного потока — 2» и нефтегазовой отрасли в целом. Также под ударом банковский сектор: в тех законопроектах, что обсуждаются в Конгрессе, есть список крупнейших российских госбанков, против которых при определенных условиях могут быть введены санкции», — перечислил Долгин.

При этом Долгин заметил, что от Байдена и демократов стоит ожидать более мягкой позиции по отношению к Китаю и меньшего протекционизма. Это позитивно для мировой торговли — поэтому российские компании, которые включены в глобальные производственные цепочки, могут извлечь из президентства Байдена выгоду, если вынести за скобки риски санкций. По мнению Долгина, здесь речь идет о металлургическом и сельскохозяйственном секторах.

Приход к власти Джо Байдена может негативно сказаться на ценах на нефть. Причина — возможный пересмотр американской политики в отношении Ирана.

В частности, саудовский нефтяной эксперт и бывший главный специалист Министерства нефти королевства Мухаммед ас-Саббан на прошлой неделе предположил, что США могут ослабить санкции против Ирана, что может привести к возвращению иранской нефти на рынок в большом объеме. По его мнению, это угрожает стабильности нефтяного рынка.

По данным TankerTrackers, экспорт из Ирана резко вырос в сентябре, несмотря на санкции со стороны США. В сентябре он мог достигнуть 1,5 млн баррелей в день. Евгений Миронюк считает, что это может быть связано с началом закупки нефти рядом государств, рассчитывающих на победу Байдена на президентских выборах в США.

При этом Байден заявлял, что намерен перевести страну на экологически чистые источники. В его планах — инвестирование $2 трлн за четыре года для перехода на экологически чистую энергетику к 2035 году и к нулевому уровню выбросов к 2050-му. Это даст толчок «зеленым» компаниям и негативно скажется на традиционных энергоносителях.

«В краткосрочной перспективе рынок нефти будет зависеть от развития ситуации с локдаунами и ограничениями. Потенциальное восстановление сделки по Ирану может спровоцировать рост предложения на рынке нефти, но, во-первых, вряд ли речь пойдет о больших объемах. А во-вторых, поставщики станут соблюдать баланс, реагируя на ситуация со спросом — производители будут вынуждены сокращать предложение, и тот же Иран тоже будет в этом участвовать», — сказал Егор Сусин.

Эксперт добавил, что в долгосрочной перспективе с ростом инвестиций в зеленую энергетику спрос на ресурсы будет смещаться, однако все зависит от интенсивности этого процесса. При этом он отметил, что больший уклон на экологию может ограничить развитие сланцевой отрасли и негативно сказаться на предложении на рынке.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Материалы к статье