«Продавай в мае и уходи». РБК проверил точность старой биржевой поговорки

«Продавай в мае и уходи» (Sell in May and go away) — известная поговорка в финансовом мире. Это инвестиционная стратегия, по которой следует продавать ценные бумаги в начале мая и возвращаться на рынок с покупками в ноябре. Стратегия основана на теории, что основной рост котировок приходится на период с ноября по апрель, а в летние месяцы рынок замирает. Теория носит также название «Индикатор Хеллоуина» (The Halloween indicator), поскольку рекомендует покупки в начале ноября, то есть сразу после Хеллоуина.

Некоторые инвесторы считают эту стратегию более выгодной, чем непрерывное держание портфеля в течение года. В качестве одного из обоснований теории ее приверженцы приводят объяснение, что с наступлением теплой погоды значительная часть участников рынка находится в отпуске, что снижает активность торговли.

В этом есть немалая доля истины. Дело в том, что фраза «Продавай в мае и уходи» происходит от старой английской поговорки: Sell in May and go away, and come on back on St. Leger's Day («Продавай в мае и уходи, и возвращайся в День святого Леджера»). Поговорка относится к обычаю аристократов, торговцев и банкиров, которые, завершив крупные сделки до мая, покидали Лондон и уезжали в жаркие летние месяцы в деревню. А упомянутый St. Leger's Day — это день традиционных скачек чистокровных лошадей в Донкастере, которые проводятся в середине сентября и на которые съезжается британское высшее общество. Традицию осенних скачек основал в 1776 году британский политик сэр Энтони Сент-Леджер.

«РБК Инвестиции» решили проверить справедливость поговорки и обоснованность теории. Если теория верна, то рост котировок в период с ноября по апрель должен стабильно превышать рост с мая по октябрь.

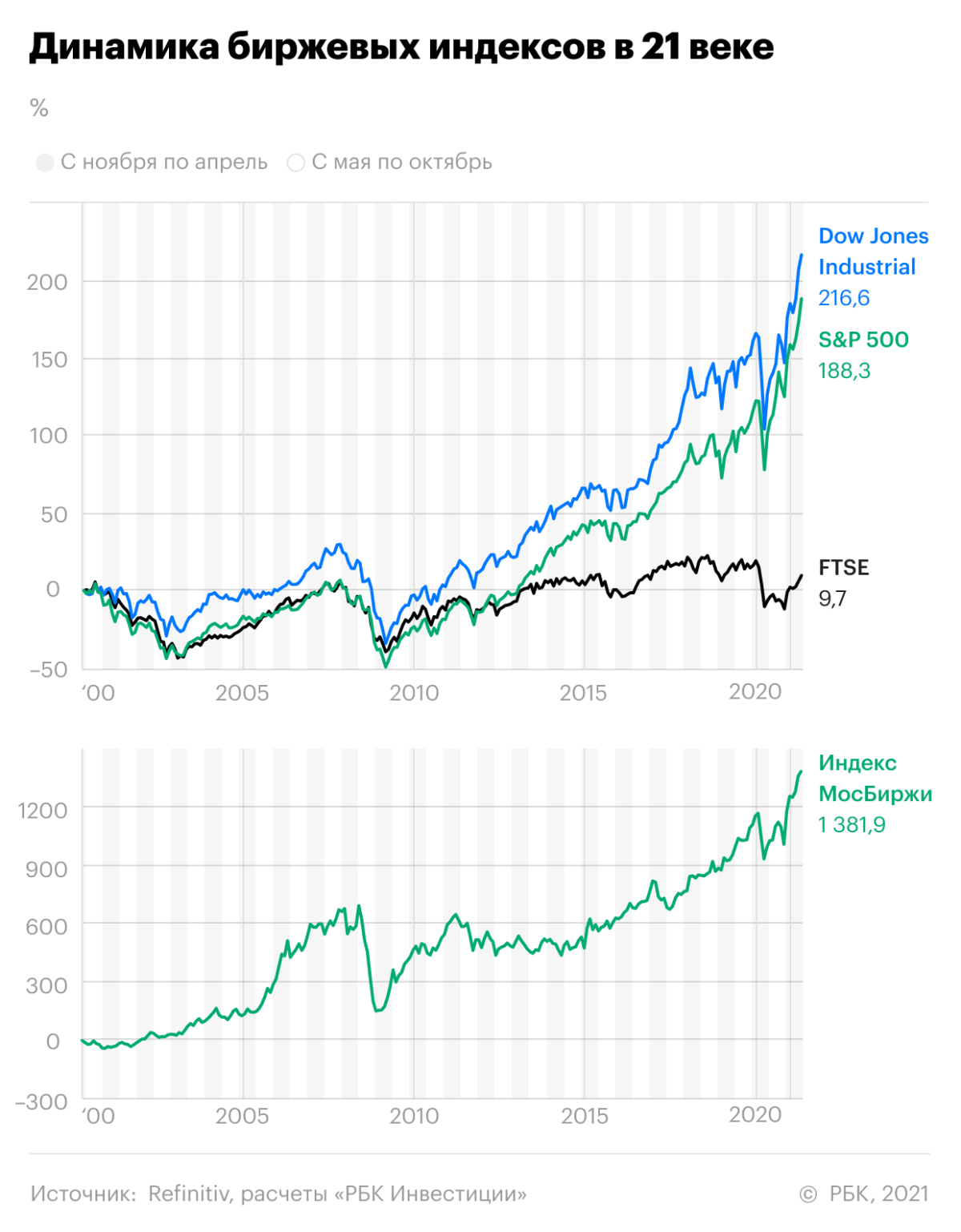

Чтобы это проверить, мы сравнили доходность биржевых индексов с 30 апреля по 31 октября с доходностью индексов с 31 октября по 30 апреля (в 2021 году — по 26 апреля). Для сравнения были выбраны индексы Московской биржи, Dow Jones Industrial Average, S&P 500 и FTSE. Изначально мы сравнили движения индексов с 30 апреля 2000 года по 26 апреля 2021 года.

Проверка показала, что с начала XXI века средняя доходность за счет роста котировок с ноября по апрель превышает среднюю доходность с мая по октябрь. Более того, зимний рост трех индексов превысил летний рост более чем в четыре раза. В случае с FTSE летом индекс больше показывал снижение, а рост отмечался в основном именно в зимнее полугодие. Возможно, британцы стараются чтить традиции неукоснительно.

Возможно, дело в росте рынков в XXI веке? На этот случай мы проверили правило за всю историю индексов — Dow Jones с 1896 года, S&P 500 с 1957 года, FTSE с 1984 года и Московской биржи с 1997 года.

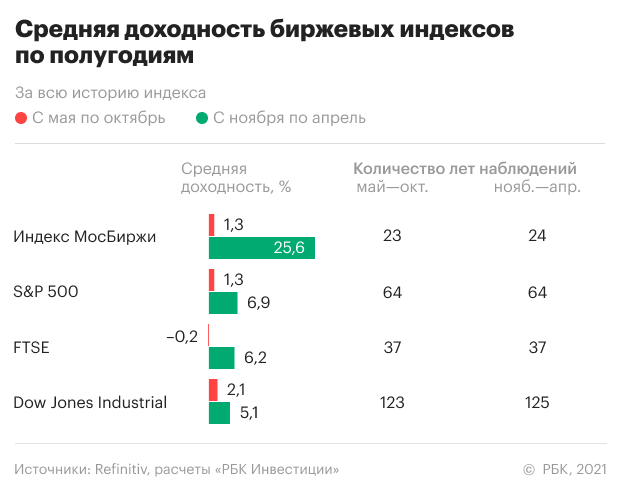

Таким образом, есть основание говорить, что теория «Продавай в мае и уходи» в целом работает. Для полного отражения ее сути мы будем также называть стратегию «Покупай в ноябре, продавай в мае». При этом, «летний» рост индексов сопоставим с доходностью банковских депозитов (в пересчете на полгода), что с учетом отсутствия риска банковских вкладов дает возможность инвесторам «переложить» на лето средства в банки, точно не теряя в доходности.

Более глубокая проверка также показала, что правило работает.

Выиграет терпеливый

На удивление самым эффективным правило оказалось для Московской биржи. За 23 года сопоставления периодов зимний рост индекса Мосбиржи превысил летний в 20 раз. Для Dow Jones с его более чем столетней историей эффективность стратегии за все время существования индекса оказалась несколько ниже. Но не будем забывать, что его история охватывает две мировые войны и период Великой депрессии.

Стратегия «Покупай в ноябре, продавай в мае», как мы убедились, хоть и работает в долгосрочном периоде, не гарантирует выигрышного результата каждый раз — на протяжении отдельного годового цикла. Самый свежий пример — снижение индексов с ноября 2019-го по апрель 2020 года. На это время пришлось начало пандемии коронавирусной инфекции. За полгода индекс Мосбиржи снизился на 8,4%, S&P 500 — на 4,1%, Dow Jones — на 10%, а британский FTSE — на 18,4%. Летние периоды до и после, наоборот, оказались прибыльными для всех индексов, кроме индекса FTSE.

Если бы инвестор, торгующий на Мосбирже, следуя стратегии, в мае 2019 года продал бы свои активы, то он не получил бы доходность 13,1%, которую мог бы заработать с мая по ноябрь 2019 года (на портфеле со структурой индекса Мосбиржи). При этом если, согласно стратегии, в ноябре 2019 года он вложился бы в индексный портфель, то потерял бы к маю 2020 года 8,4% вложений.

Но, «отдыхая» от рынка с мая по октябрь 2020 года, на банковских депозитах инвестор заработал бы больше, чем на фондовом рынке. Индекс Мосбиржи с мая по октябрь включительно вырос только на 1,5%. Зато вложив в ноябре 2020 года в бумаги из индекса Мосбиржи, к концу апреля 2021 года можно было бы заработать 33,8%.

С другой стороны, следование этой стратегии уберегло бы московского инвестора от убытка на 20,8%, который он мог бы получить за лето 2000 года, и принесло бы убыток «всего» 7,2% с ноября 2000-го по апрель 2001 года. При этом, не получив прибыль 5,1% летом 2001 года, за зимний период 2001–2002 годов инвестор на росте бумаг из индекса Мосбиржи заработал бы 83,2%.

В XXI веке стратегия «Покупай в ноябре, продавай в мае» на Мосбирже оказалась бы убыточной семь раз из 21 — в мае 2001 года (-7,2%), 2005-го (-6,2%), 2008-го (-11,1%), 2012-го (-1,7%), 2013-го (-2,8%), 2014-го (-13,5%) и 2020-го (-8,4%).

В XXI веке, ориентируясь по индексу Мосбиржи, стратегия принесла бы прибыль при продаже в мае 2002 года (83,2%), 2003-го (18,7%), 2004-го (19,8%), 2006-го (76,5%), 2007-го (19%), 2009-го (25,7%), 2010-го (16,1%), 2011-го (14,3%), 2015-го (13,4%), 2016-го (14,1%), 2017-го (1,4%), 2018-го (11,8%), 2019-го (8,8%), а также в 2021 году (33,8% по данным на 26 апреля).

Стратегия уберегла бы от убытков в 2000 году (-20,8%), 2002-м (-9,3%), 2006-м (-4%), 2008-м (-56,1%), 2011-м (-14%) и 2012-м (-3,2%).

Наконец, стратегия «Покупай в ноябре, продавай в мае» с размещением денег в банке на летнее время оказалась выгоднее традиционной консервативной стратегии «Купи и держи». Рост индекса Мосбиржи с конца апреля 2000 года по конец апреля 2021 года составил 14,8 раза, или 1381,9% (по ценам закрытия на 26 апреля). При этом если бы инвестор покупал индексный портфель в ноябре, продавал в мае, а с мая по октябрь держал средства на банковском депозите даже по ставке 6% годовых, то он заработал бы с конца апреля 2000 года прибыль с доходностью 1961,4%. Другими словами, используя стратегию Sell in May, инвестор с помощью Мосбиржи и банковского депозита увеличил бы за 21 год капитал в 20,6 раза. Без использования депозита доходность стратегии, примененной на индексном портфеле Мосбиржи, составила бы «только» 1041,3%, что, как видим, хуже стратегии «Купи и держи».

Резюмируя, можно сказать, что стратегия Sell in May and go away, или «Покупай в ноябре, продавай в мае», в сочетании с банковским депозитом с мая по октябрь вполне эффективна для долгосрочных портфельных инвестиций.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!

Материалы к статье