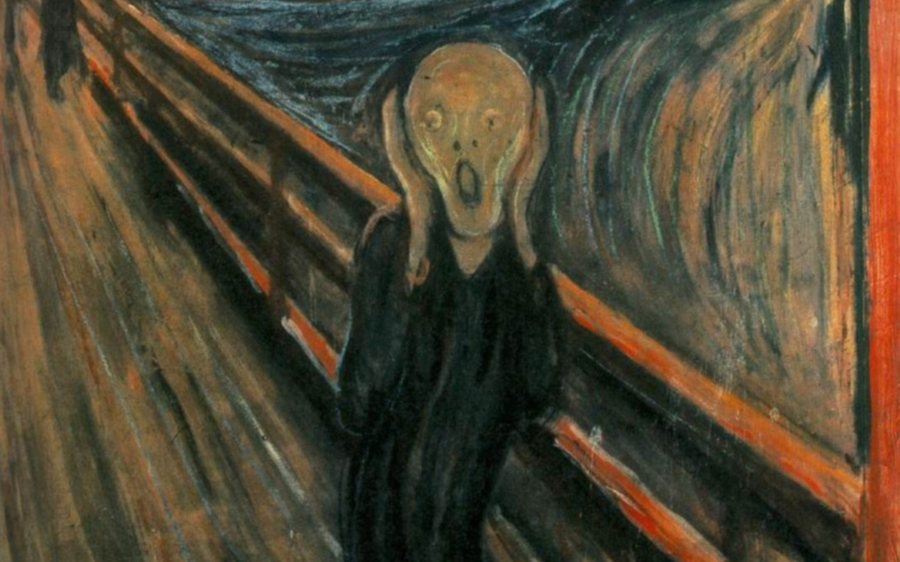

Инфляция привела рынки в ужас. Но есть 12 акций, чтобы от нее уберечься

В начале недели американские индексы снижались. Так, индексы Dow Jones и S&P 500 опустились почти на 4%, а NASDAQ Composite просел на 3,5%.

Поводом для распродаж стали новости о росте инфляции в США:

- в апреле индекс потребительских цен в стране вырос на 4,2% по сравнению с тем же месяцем прошлого года и достиг максимальных темпов роста с 2008 года;

- данные Бюро трудовой статистики США в четверг показали, что индекс отпускных цен производителей (Producer Price Index — PPI) вырос в апреле на 6,2% по сравнению с прошлым годом — это самый большой рост с начала наблюдений в 2010 году.

Эти данные насторожили инвесторов — резкий рост инфляции может сильно повлиять на акции: увеличить расходы компаний на материалы и рабочую силу, а также снизить ожидания роста прибыли.

Под удар подпадают акции роста — их доходы отложены на будущее и из-за роста инфляции снижаются, так как дисконтируются на ее ставку. Также падает привлекательность дивидендных акций: высокодоходные гособлигации становятся менее рискованной альтернативой дивидендам.

Еще инвесторов пугает перспектива повышения базовой ставки. Регулятор может использовать этот инструмент для сдерживания инфляции, однако это вызовет удорожание займов и ограничит возможности для роста и развития компаний.

Bank of America проанализировал предыдущие периоды значительного роста инфляции и ее влияние на рынки. Так, два последних периода были с ноября 2003 года по сентябрь 2006 года и с октября 2010 года по январь 2012 года. По данным банка, годовая доходность S&P 500 в эти периоды составляла около 9%.

CNBC Pro отобрали акции, которые превзошли рынок в течение этих двух периодов высокой инфляции и пользуются популярностью на Уолл-стрит. Бумаги этих компаний рекомендуют покупать более 70% аналитиков, а потенциал роста относительно текущих цен превышает 10%. Рассказываем о каждой подробнее.

Среди всех независимых компаний по переработке нефти у Valero самая диверсифицированная база мощностью 3,1 млн баррелей в сутки. Она владеет 15 нефтеперерабатывающими заводами в США, Канаде и Карибском бассейне.

Valero инвестирует и в возобновляемые источники энергии — вложила более $3 млрд в бизнес, связанный с дизельным топливом (ДТ) и этанолом. Valero отчиталась о продажах ДТ из возобновляемого сырья в размере 618 тыс. галлонов в день в четвертом квартале, что на 226 млн галлонов в день меньше, чем годом ранее, из-за запланированных работ по модернизации линий. В 2021 году Valero ожидает, что объем продаж топлива составит в среднем 790 млн галлонов в день.

На компанию негативно влияет неопределенность, вызванная коронавирусом. Карантин и закрытие границ снизили спрос на бензин и авиационное топливо. От этого страдает нефтеперерабатывающий бизнес компании — важнейший источник дохода.

«Лучший в своем классе» нефтеперерабатывающий бизнес компании находится в хорошем положении, поскольку деловая активность продолжает расти, а спрос на продукцию приближается к уровню, предшествующему пандемии, считает аналитик RBC Capital Ти Джей Шульц. По его мнению, Valero также реализует планы в области источников энергии, что положительно влияет на расширение производства возобновляемого ДТ.

Jacobs Engineering — один из ведущих поставщиков технических и строительных услуг для промышленных, коммерческих и государственных клиентов.

Его бизнес делится на два сегмента:

- услуги в области кибернетики, анализа данных, консалтинга и ПО в оборонных системах. Среди клиентов: NASA, Министерства обороны США и Великобритании;

- услуги в сфере водоснабжения, транспорта и строительства.

При этом низкие барьеры для входа в инженерные, архитектурные, консалтинговые и проектные сегменты увеличивают угрозу потери доли рынка. Появление сильного конкурента может значительно повлиять на стабильность компании.

Equinix — глобальная компания в области цифровой инфраструктуры. Компания соединяет клиентов через более чем 200 центров обработки данных. Ее услугами, например, пользуется Zoom.

Еще в 2016 году выручка компании составляла $3,61 млрд, а к 2020 году эта цифра выросла почти до $6 млрд. Таким образом, среднегодовой рост составляет 13,5%. В 2021 году руководство компании ожидает, что рост продолжится — на 10,2%, до $6,61 млрд.

Несмотря на то что спрос на облачные сервисы и серверы растет, подключение новых услуг и клиентов — долгий и трудоемкий процесс. Бизнес Equinix очень капиталоемкий, из-за чего растет долговая нагрузка компании. На конец первого квартала 2021 года Equinix располагала денежными средствами и их эквивалентами в размере $1,75 млрд, а общая сумма непогашенной задолженности составляла $13,3 млрд.

FMC — сельскохозяйственная компания, производящая инсектициды, гербициды и фунгициды для борьбы с вредителями.

Сейчас наблюдается хороший спрос на продукты компании на фоне высоких цен на сельскохозяйственные товары. В 2020 году вырос спрос в Северной Америке, в Азии и Австралии стали покупать больше гербицидов, в Бразилии были популярны товары для сахарного тростника и сои. По прогнозу FMC, мировой рынок защиты растений в 2021 году вырастет на 1–5%, поскольку цены на сельскохозяйственные товары укрепятся, а влияние пандемии на спрос снизится.

При этом компания сталкивается с проблемами, связанными с высокими расходами на цепочку поставок. Выросли затраты на сырье — частично из-за сбоев в поставках в связи с производственными проблемами в Китае и Индии на фоне вспышки коронавируса. FMC предполагает, что в 2021 году расходы вырастут на $40–50 млн.

У компании широкий профиль деятельности: она производит инструменты для морской и экологической отраслей, датчики изображения и цифровые камеры, аэрокосмическую и оборонную электронику, а также инженерные системы и небольшие турбинные двигатели.

У Teledyne хорошие перспективы роста, учитывая геополитическую неопределенность, а также увеличение расходов на оборону в США. Так, предлагаемый бюджет страны на 2022 финансовый год увеличивает расходы на оборону на 1,7%, до $753 млрд.

Danaher — холдинг из 20 компаний в области здравоохранения, диагностики и охраны окружающей среды. Компании работают в нескольких сегментах:

- медико-биологический сегмент — инструменты и расходные материалы для изучения генов, белков, метаболитов и клетки, чтобы определить причины заболеваний, а также исследовать новые лекарства и вакцины;

- диагностика — аналитические инструменты, реагенты, расходные материалы и программное обеспечение, которые больницы и лаборатории используют для диагностики заболеваний и назначения лечения;

- продукты и услуги, которые помогают обеспечить безопасность поставок продовольствия и воды. Так, компания занимается созданием инструментов и программного обеспечения для упаковки, маркировки и отслеживания потребительских, фармацевтических и промышленных продуктов.

Danaher ожидает, что востребованность диагностических продуктов останется высокой из-за продолжающейся пандемии, а устойчивый спрос на продукты, обеспечивающие безопасность продовольствия и воды, сохранится. На фоне этих факторов Danaher прогнозирует рост доходов в среднем на 25% во втором квартале 2021 года.

Однако себестоимость продаж Danaher растет — на 29,7% в четвертом квартале 2020 года и на 37,1% в первом квартале 2021 года. Операционные расходы также увеличились на 29,3% в первом квартале. Рост затрат может негативно сказаться на марже и прибыльности компании в краткосрочной перспективе.

ConocoPhillips — один из крупнейших производителей нефти и газа в мире, работает на рынках 15 стран Северной Америки, Азии, Австралии и Европы. На конец 2020 года ее запасы насчитывали 4,5 млрд баррелей нефтяного эквивалента.

В начале 2021 года ConocoPhillips приобрела одного из конкурентов — Concho Resources. У объединенной компании огромные ресурсы в 23 млрд баррелей нефти. При этом средняя себестоимость добычи — менее $30 за баррель WTI, что говорит о высокой доходности месторождений. Однако расходы компании растут — затраты на разведку новых месторождений более чем удвоились — с $743 млн в 2019 году до $1,457 млрд в 2020 году.

Авиакомпания, как и вся отрасль, сильно пострадала от пандемии. Однако с ускорением темпов вакцинации и ослаблением ковидных ограничений спрос на авиаперелеты Alaska Air растет. Во втором квартале 2021 года компания планирует объем авиаперевозок на уровне 80% от 2019 года.

Опасения вызывает растущее отношение долга к капитализации. По расчетам Zacks, на конец 2020 года показатель составил 61%, тогда как в конце 2019 года отношение долга к капитализации было на уровне 41%.

Bio-Rad Laboratories занимается продуктами для клинической диагностики и исследований в области здравоохранения и аналитической химии.

На показатели продаж Bio-Rad в первом квартале 2021 сильно влияет пандемия, которая провоцирует спрос на количественные ПЦР-тесты и тесты на SARS-CoV-2. В сентябре компания запустила в продажу два новых устройства для проверки ПЦР — CFX Opus 96 и CFX Opus 384.

Bio-Rad работает на рынке с высокой конкуренцией, где доминируют как крупные транснациональные корпорации, так и стартапы. Конкуренция и законодательные нормы ограничивают Bio-Rad в повышении цен, что затрудняет рост.

Nike — всемирно известный производитель спортивной одежды и обуви. Компания разрабатывает и продает продукцию через сеть собственных магазинов — у Nike около 1150 точек по всему миру, а также торговые центры NikeTown.

Компания выжила во время ковидных ограничений благодаря эффективной цифровой экосистеме. Поэтому, несмотря на неопределенность в отношении последствий пандемии, компания уверена в своем будущем — в четвертом квартале 2021 финансового года Nike ожидает роста выручки на 75%.

Основной бизнес SBA Communications — сдача в аренду вышек поставщикам услуг беспроводной связи по долгосрочным договорам аренды.

Рост числа мобильных абонентов, использование смартфонов и планшетов и сетей 4G LTE способствовали развитию индустрии, в которой работает SBA Communications. Компания эффективно использует увеличение спроса на широкополосную связь и 5G по всему миру и наращивает портфель услуг.

Однако компания слабо диверсифицирована по клиентам — на Verizon Wireless, AT&T Wireless и T-Mobile приходится основная часть доходов от аренды. Потеря любого из этих клиентов или сокращение расходов с их стороны приведет к существенному сокращению выручки.

McKesson работает в области здравоохранения и информационных технологий:

- распространяет фирменные и непатентованные фармацевтические препараты по всему миру, предоставляет специализированные решения для производителей препаратов, включая доступ к исследованиям врачам-онкологам;

- предоставляет комплексные решения для больниц — ПО для ухода за пациентами, управления финансами и цепочками поставок.

Компания — дистрибьютор противокоронавирусной вакцины Moderna в США. McKesson также распространяет непатентованные лекарственные препараты, дженерики, которые более других лекарств подвержены колебаниям цен. Высокая волатильность, неблагоприятные тенденции в ценообразовании, значительные колебания в частоте и масштабах запуска новых производств негативно влияют на McKesson.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Материалы к статье