На рынке дивидендов межсезонье. Но в России есть пара звездных акций

Большой дивидендный сезон на российском рынке завершен. Все основные компании уже распределили выплаты между акционерами.

Больше всего в текущем году акционеров порадовали АЛРОСА, которая заплатила рекордную сумму — ₽9,54 на акцию, и Сбербанк, который повторил рекорд прошлого года (₽18,7). «Газпром» впервые выплатил 50% от чистой прибыли по МСФО вместо 40%, запланированных ранее (₽12,55 на акцию), а «Северсталь» увеличила выплаты почти вдвое по сравнению с предыдущими — с ₽46,77 до ₽84,45 на акцию.

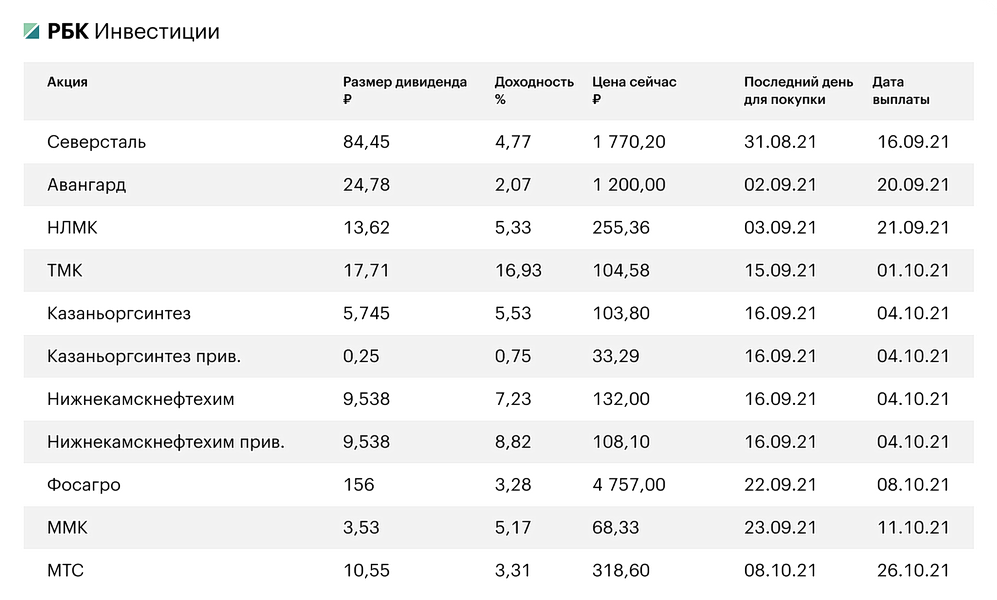

Тем не менее наступившее межсезонье не означает, что дивидендные стратегии стоит отложить до лучших времен. Прямо сейчас на рынке есть несколько фишек с внушительной доходностью — это ТМК, «Нижнекамскнефтехим» и «Казаньоргсинтез».

Мы спросили экспертов, почему выплаты этих компаний такие высокие, и попросили выбрать три российские бумаги, которые станут дивидендными чемпионами по итогам всего года.

На июньском заседании совет директоров ТМК предложил выплатить акционерам по итогам первого полугодия 2021 года ₽17,71 на акцию. Это означает, что по текущим ценам акций доходность выплаты достигнет 16,93%. Если акционеры утвердят предложенные дивиденды на общем собрании 3 сентября, то они станут рекордными для компании.

ТМК приняла текущую дивидендную политику в апреле 2018 года. По ней компания должна выделять на дивиденды не менее 25% от чистой прибыли по МСФО с учетом своих финансовых показателей. На этот раз ТМК планирует направить на дивиденды всю чистую прибыль по результатам полугодия плюс нераспределенную прибыль прошлых лет — всего ₽18,3 млрд.

«Высокая дивдоходность по ТМК вызвала большое удивление, — прокомментировал решение совета директоров ТМК эксперт по фондовому рынку «БКС Мир Инвестиций» Дмитрий Пучкарев. — Никто не ожидал, что после рекордных выплат весной этого года компания, которая имеет высокую долговую нагрузку после покупки Челябинского трубопрокатного завода, снова примет решение о таких высоких дивидендах».

В марте текущего года ТМК купила 86,54% акций ЧТПЗ. В результате долг компании в первом квартале 2021 года вырос до $260,7 млрд, увеличившись в 2,6 раза по сравнению с декабрем 2020 года.

Эксперт усомнился, что чистая прибыль или свободный денежный поток (FCF) смогут покрыть дивиденды по итогам первого полугодия. «Поэтому уверенности в сохранении крупных выплат нет», — заключил он.

«ТМК вряд ли сможет повторить этот успех», — также считает инвестиционный стратег «Алор Брокера» Павел Веревкин. «Вероятно, акции хотят сделать более ликвидными, а затем провести SPO по более высокой цене и далее вырученные деньги направить на выплату долга, — предположил эксперт. — Такой маневр имеет право на жизнь, но рискован. Общее собрание акционеров будет 3 сентября. А что если оно не утвердит эти дивиденды?»

Совет директоров «Нижнекамскнефтехима» решил, что по результатам первого полугодия компания может выплатить промежуточные дивиденды в размере ₽9,538 как за одну обыкновенную, так и за одну привилегированную акцию. Такое решение необычно для компании, так как раньше она платила дивиденды раз в год. Если акционеры одобрят эту сумму на собрании 8 сентября, то получат доходность в 7,23% по обыкновенным акциям и 8,82% по «префам».

«Дивидендная политика «Нижнекамскнефтехима» предполагает выплаты в форме дивидендов не менее 15% чистой прибыли по МСФО. Но в действительности НКНХ платит больше — в последние годы дивидендные выплаты составили порядка 80% от чистой прибыли по МСФО. Так произошло и по итогам первого полугодия 2021 года», — отметил Александр Осин.

В «Казаньоргсинтезе» предложили выплатить ₽5,745 на одну обыкновенную и ₽0,25 на одну привилегированную акцию, что по текущим ценам дает доходность 5,53% и 0,75% соответственно. Как и НКНХ, компания раньше не платила промежуточных дивидендов. Общее собрание акционеров, на котором рассмотрят вопрос дивидендов, назначено на 8 сентября.

По уставу «Казаньоргсинтез» направляет на выплаты акционерам не менее 70% чистой прибыли по РСБУ. По подсчетам Осина из инвесткомпании «Фридом Финанс», сумма дивидендов, рекомендованная советом директоров, как раз составляет 70% от чистой прибыли.

«Высокие дивиденды НКНХ и «Казаньоргсинтеза», вероятнее всего, связаны с готовящейся сделкой по приобретению «Сибуром» ТАИФа, так как ранее ни одна из этих компаний промежуточные дивиденды не платила. Сейчас нет никакой уверенности в будущих дивидендах НКНХ и «Казаньоргсинтеза», так как при смене акционера подход к дивидендам может измениться», — считает Дмитрий Пучкарев из БКС.

О слиянии нефтегазохимических активов двух промышленных холдингов — «Сибура» и татарстанского ТАИФа — было объявлено в апреле 2021 года. «Казаньоргсинтез« и «Нижнижнекамскнефтехим» входят в состав ТАИФа. В июле ФАС одобрила сделку. В «Сибуре» и ТАИФе утверждают, что объединенная компания войдет в топ-5 мировых компаний по производству полиолефинов и каучуков — но только после того, как завершит все текущие проекты.

«Вероятно, контролирующий акционер решил воспользоваться чрезвычайно удачной рыночной конъюнктурой и высокой прибылью, чтобы вернуть акционерам часть капитала через высокие дивиденды. Заодно — поддержать стоимость акций компаний, которая может повлиять на оценку активов в процессе объединения [с «Сибуром»]», — предположил аналитик инвестиционного холдинга «Финам» Алексей Калачев, комментируя высокие дивиденды НКНХ и «Казаньоргсинтеза».

Эксперт «Финама» также не исключает, что в будущем такой высокой дивидендной доходности по этим акциям не будет.

Наталья Малых, руководитель отдела анализа акций ФГ «Финам»:

- «Юнипро» — дивиденды в следующие 12 месяцев (два транша) суммарно ₽0,317 на акцию с доходностью 11,1%. Целевая цена — ₽2,87;

- «Газпром» — ₽32 на акцию с доходностью 11,1%. Целевая цена — ₽330,9;

- «Татнефть», обыкновенная и привилегированная акции — ₽56,1 на акцию с доходностью 11,4% и 12,2% соответственно. Целевые цены — ₽670,1 и ₽636,6 за акцию;

Александр Осин, аналитик ИК «Фридом Финанс»:

бумаги с оценочно максимальной дивидендной доходностью по рынку сейчас:

- привилегированные и обыкновенные акции «Нижнекамскнефтехима», прогноз дивидендов по которым составляет ₽20 на бумагу, а доходность к текущим ценам 19% и 15% соответственно;

- акции ТМК с прогнозной выплатой в ₽20 за бумагу по итогам года и дивдоходностью 19%;

- акции «Северстали» с прогнозной выплатой ₽250 за бумагу суммарно по итогам года и дивдоходностью 14%.

В целом в летний дивидендный сезон 2021 года компании выплатили дивиденды на сумму около ₽2,1 трлн. Это почти на 10% выше, чем годом ранее, подсчитал Дмитрий Пучкарев. «По итогам года дивидендная масса, по грубым оценкам, может вырасти на 20–40%. Рост выплат ожидается по всем ключевым секторам, особенно по нефтегазовому, банковскому», — спрогнозировал эксперт.

Руководитель отдела анализа акций «Финама» Наталья Малых также ждет роста выплат по дивидендам. Она обратила внимание, что у индекса Мосбиржи сильный уклон в компании цикличных секторов — более 90% от общей капитализации. Такие компании очень чувствительны к экономическим циклам и поэтому сейчас — в начале нового экономического цикла и сильного роста мировых цен на сырье — очень удачно позиционированы.

«Это позволит предложить инвесторам рост прибыли по итогам года и, соответственно, повышение выплат», — сделала вывод эксперт. Сейчас, согласно консенсусу Bloomberg, дивидендная доходность по индексу Мосбиржи превысит прошлые годы и достигнет 7,8%, а в следующем году может достичь 8%.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Материалы к статье