Какие дивидендные акции купить до конца года: изучаем российский рынок

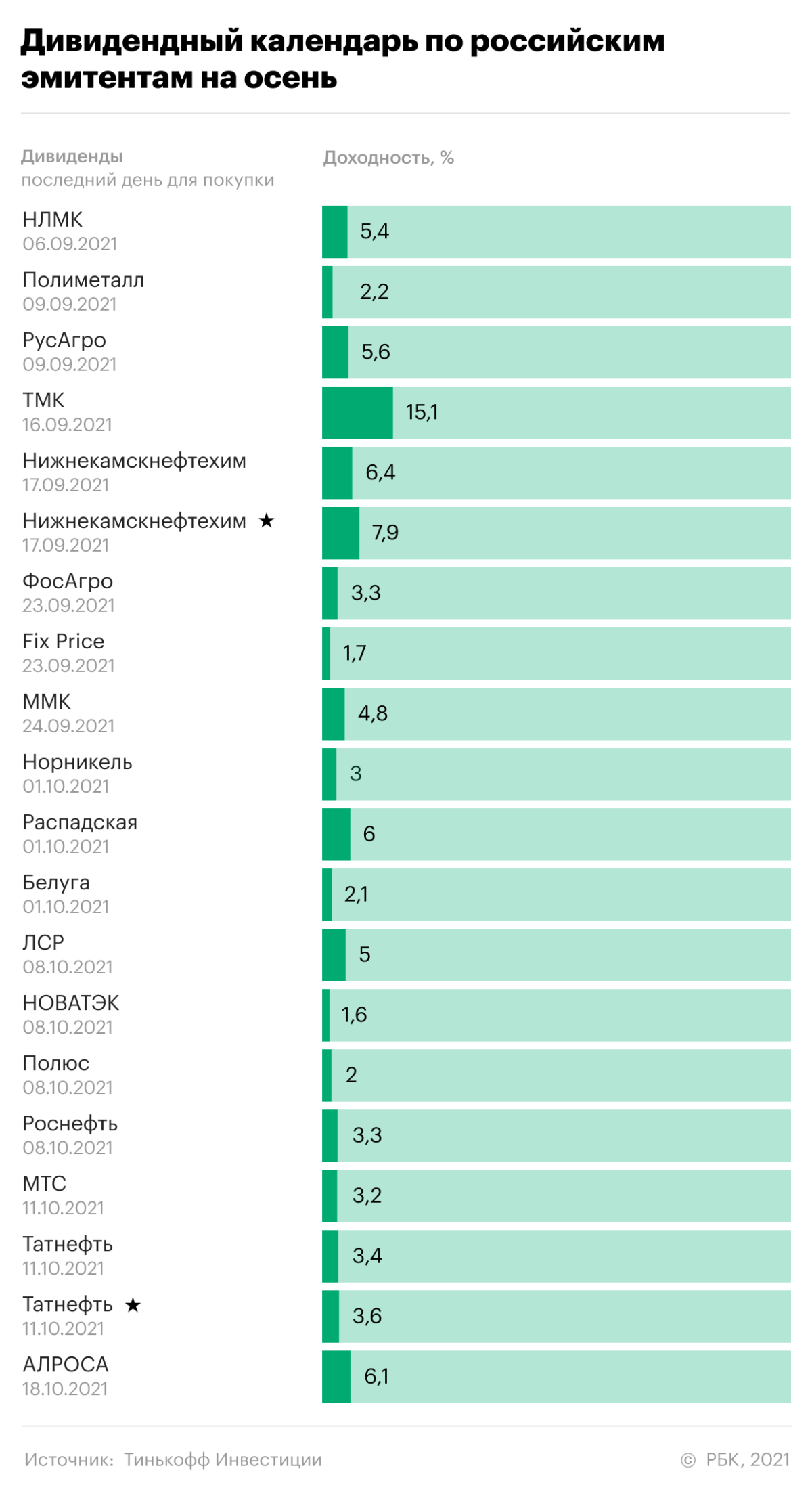

На российском рынке начинается осенний сезон дивидендов. В ближайшие два месяца 17 компаний, входящих либо в индекс РТС, либо в индекс средней и малой капитализации Мосбиржи, закроют реестр акционеров на получение промежуточных выплат за 2021 год.

- Самые большие дивиденды в процентном выражении заплатит «Распадская» — около 6,5% доходности.

- Самые низкие — «НОВАТЭК», около 1%.

- Металлурги готовы выплатить рекордные дивиденды.

- Также высокие дивиденды ожидаются от «Русагро» и ЛСР.

Среди компаний, подпадающих под осенний дивидендный сезон, мы обращаем внимание на «Русагро», «ФосАгро», МТС, «Норникель» как за счет текущего уровня их дивидендных выплат, так и из-за перспектив на длительном горизонте.

«Русагро» продолжает развивать хорошо диверсифицированный бизнес, выигрывая при этом от роста цен на продовольственные товары в 2021 году. Часть прибыли компания недополучит в этом году из-за дополнительных пошлин и ограничений, введенных с целью сдержать инфляцию в продуктовом сегменте — но даже в этих условиях она чувствует себя уверенно.

«Норникель» — бенефициар восстановления мировой экономики и перехода на электрический транспорт. Мы верим, что цены на медь, никель и палладий будут оставаться высокими на фоне роста спроса со стороны производства батарей, проводки и катализаторов для двигателей внутреннего сгорания. Кроме того, рост фокуса на экологию со стороны правительств и бизнесов продолжает усиливается последние два года.

«ФосАгро» в этом году показывает рекордные показатели по выручке и EBITDA на фоне роста цен на удобрения на мировых рынках. Пока эти тренды сохраняются, акции могут как приносить неплохие дивиденды, так и расти. Компания планирует наращивать добычу в среднем на 5% в год до 2025-го.

МТС — одна из наиболее стабильных дивидендных акций на российском рынке. У компании довольно прочные позиции на рынке и умеренная долговая нагрузка. Консенсус-прогноз на несколько лет вперед говорит о 10–11% годовых дивидендной доходности.

Из представленных компаний в зоне наибольшего риска, на наш взгляд, сейчас находятся «Распадская, «Полиметалл» и «Полюс».

«Распадская» резко взлетела на новостях о дивидендах и недавней динамике цен на коксующийся уголь. Здесь есть риск чрезмерного оптимизма, а значит, и коррекции.

Золотодобытчики сейчас чувствуют себя довольно неплохо, зарабатывая мощные денежные потоки при текущей цене золота. Однако, по нашему мнению, инвестиции в золото выглядят не очень разумными в текущей фазе экономического цикла, и потому ценный металл не имеет драйверов к росту, что обычно негативно влияет и на восприятие инвесторами акций золотодобывающих компаний.

НЛМК и ММК показывают рекордные за много лет финансовые показатели в этом году на фоне роста цен на сталь. Но, на наш взгляд, потенциал роста акций уже реализован. Цены на прокат в Европе, Китае и Турции уже перестали расти, пройдя свои пики в июне-июле. Они могут оставаться на текущих уровнях еще некоторое время, но импульс к дальнейшему росту уже исчерпан.

Восстановление мировых цепочек поставок, прохождение пиковых кварталов восстановления от пандемии, снижение спекулятивного спроса в сырьевых товарах из-за скорого сворачивания стимулирования ФРС, давление со стороны РФ в виде повышения налогов на индустрию — все эти факторы говорят в пользу остывания цен в среднесрочной перспективе. Эти компании хорошо держать в портфеле ради дивидендов, но покупать на текущих уровнях, пожалуй, нужно очень осторожно.

Высокие дивиденды по акциям TMK связаны с продажей своего крупного актива — IPSCO. И потому носят разовый характер. Такого высокого уровня дивидендной доходности не стоит ожидать в будущем. На наш взгляд, ажиотаж вокруг акций на фоне анонса выплат чрезмерный.

«Татнефть» и «Роснефть» зависят от перспектив роста цен на нефть на сырьевом рынке. На наш взгляд, потенциал черного золота ограничен, так как действия ОПЕК+ и перспективы восстановления экономик будут удерживать цены в стабильном коридоре $65–75 за баррель еще долгое время. Учитывая, что сейчас цены близки к верхней границе диапазона, о потенциале роста рассуждать сложно. Плюс как долгосрочный негативный фактор мы имеем ускоряющееся развитие электромобилей и связанных с ними технологий, что на горизонте 10+ лет явно играет не в пользу нефти.

Дивиденды «Нижнекамскнефтехима» выглядят сильными. Компания выплатит акционерам около 60% чистой прибыли по МСФО за первое полугодие 2021 года. Такие сильные дивиденды и прибыль стали возможны благодаря сильному росту цен на продукцию компании на мировых рынках при относительно слабом рубле. Однако цены в Европе уже начали снижаться в последние месяцы, после майских пиков, поэтому вторая половина года может быть не такой сильной.

Так или иначе, инвесторы, которые придерживаются дивидендной стратегии, могут пополнить портфели щедрыми к ним компаниями и получить хорошие выплаты в третьем-четвертом кварталах 2021 года.

Мнение авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции.

Материалы к статье