«Ошибка выжившего» в инвестициях. Правило, которое поможет сберечь деньги

Многие слышали про то, как некогда никому не известные Марк Цукерберг, Билл Гейтс и Стив Джобс бросили учебу, чтобы сосредоточиться на своих изобретениях. Цукерберг ушел из университета осенью 2005 года, чтобы посвятить себя Facebook. Сооснователь Apple Стив Джобс в 1976 году бросил колледж, чтобы собрать первый компьютер в гараже вместе со своим другом Стивом Возняком. Билл Гейтс покинул Гарвард спустя два года после начала обучения, чтобы основать с Полом Алленом Microsoft.

Это впечатляющие истории, особенно с учетом того, что все три компании сейчас входят в топ-5 крупнейших по капитализации. Однако примеры успешных людей, бросающих вызов жизни, излишне обнадеживают других. Многие могут подумать: «Если они достигли успеха без университета, то я, конечно, тоже смогу». Но, к сожалению, это большое заблуждение — ведь в такие моменты мы забываем о тех, кто бросил учебу и не стал успешным.

В этом и заключается «ошибка выжившего», когда мы интерпретируем данные по одной группе («выжившим»), в то время как по другой («погибшим») их практически нет, в результате чего делаются искаженные выводы, которые не учитывают недостающие данные.

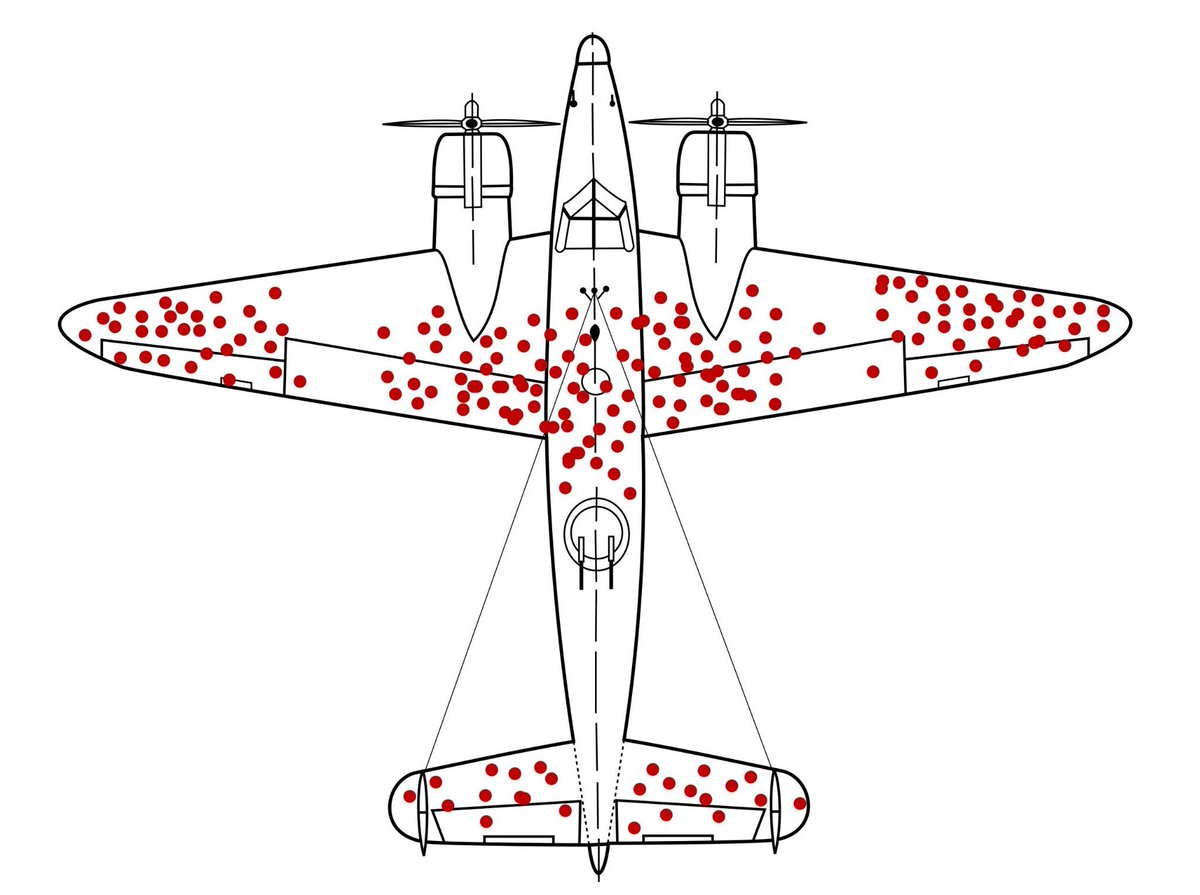

Классический пример «ошибки выжившего» — случай времен Второй мировой войны. В те годы авиация имела очень большое влияние на ход боевых действий, перед инженерами стояла задача как можно надежнее укрепить американские бомбардировщики. Ученые проанализировали пробоины от выстрелов в самолетах, вернувшихся на базу после боя, и хотели поставить броню именно в эти места (полностью сделать самолет бронированным было нельзя, так как он был бы очень тяжелым). На фото точками изображены места пробоин.

Однако математик Абрахам Вальд предложил другой вариант. Он заявил, что если самолеты с пробоинами в крыльях и хвосте все же возвращаются, значит эти повреждения незначительны. Получается, что броню надо ставить на те места, где у «выживших» самолетов нет пробоин. Ведь если задуматься, то, скорее всего, у «погибших» самолетов повреждения были не в крыльях и хвосте, а в двигателе и бензобаке, и поэтому они не вернулись.

Таким образом, если проводить анализ, только исходя из данных по «выжившим» самолетам, то есть по той информации, которая лежит на поверхности, игнорируя возможные скрытые данные, можно прийти к неправильным выводам.

Про «ошибку выжившего» для инвесторов рассказывал ректор РЭШ Рубен Ениколопов на лекции «Психологические ловушки финансовых рынков». Он описывал ситуацию, когда при подсчете средней доходности ETF не учитывается динамика фондов, которые закрылись из-за неудовлетворительных результатов. Допустим, что средняя за пять лет доходность ETF составляет 15%. «Эти данные говорят нам о том, что если какой-то фонд выживет, то у вас будет 15%. Остается один маленький вопрос: а какая вероятность того, что он выживет?» — поясняет Ениколопов.

Чаще всего инвесторы анализируют именно успешные сделки и стратегии профессионалов, ведь о «ракетах» рассказывают все, а о провалах предпочитают умалчивать. Так у людей сформировывается мнение: «Если это помогло ему заработать, то поможет и мне». Однако нужно обращать внимание на неудачные кейсы.

Так, в прошлом году особое внимание к себе привлекла основательница Ark Invest Кэти Вуд, которая инвестирует только в компании с «прорывными инновациями». Нашумевшие «арковские» ETF-фонды принесли инвесторам фантастическую доходность в 2020 году. Ark Genomic Revolution вырос за прошлый год на 178%, флагманский Ark Innovation — почти на 150%, Ark Fintech Innovation — на 107,3%.

Пример Вуд привел к рекордному росту активных ETF-фондов. С начала года по конец июня фонды запустили 115 активных продуктов и всего 51 пассивный, показывают данные Bloomberg. Для сравнения, за весь 2020 год было запущено около 50 активных ETF. Многие управляющие воодушевились успехом Кэти Вуд и решили тоже открыть такие продукты, которые пользуются популярностью у инвесторов.

И, казалось бы, если одному фонду удалось показать более чем 100%-ную доходность, то и другой, вероятно, сможет так же. Однако истории про провальные активные ETF-фонды, некоторым из которых пришлось даже закрыться из-за потерь, мы слышим не так часто — их меньше тиражируют медиа. На самом деле показать такой результат довольно сложно. За последние десять лет 82% управляющих фондами не смогли превзойти даже доходность эталонного индекса S&P 500, а в течение 15 лет этого не удалось сделать 87% менеджеров.

При анализе динамики индекса S&P 500 тоже возникает «ошибка выжившего». Когда мы смотрим на график с начала его расчетов, то видим, что на долгом горизонте он всегда растет. Но мы должны помнить, что из индекса регулярно исключают одни компании и добавляют другие. В итоге мы видим только 500 «выживших», которые показывают лучшую динамику и тянут индекс к новым высотам. При этом за аутсайдерами, которые портили динамику индекса, мы уже не следим. К примеру, в 2020 году в индекс S&P 500 добавили Tesla, а в июле текущего — Moderna. Теперь эти компании заняли место «погибших» и их динамика влияет на индекс.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Материалы к статье