Как уведомить ФНС об открытии зарубежного счета: пошаговая инструкция

Опубликована инструкция по декларированию в ФНС зарубежных счетов

Уведомление налоговой о зарубежном счете: кому и в какие сроки это нужно делать

Согласно законодательству, если вы открыли счет или вклад за рубежом, то необходимо уведомить об этом Федеральную налоговую службу (ФНС). Нормы распространяются на все счета, вклады за пределами России в банках или других финансовых организациях, на которых учитываются денежные средства и финансовые активы. Таким образом, нужно сообщать ФНС и об открытии иностранных брокерских счетов.

С 1 июля начали действовать новые формы для предоставления уведомлений в Федеральную налоговую службу (ФНС) о наличии, открытии и закрытии зарубежных банковских счетов, изменения реквизитов, а также уточнены способы предоставления этой информации.

Новые формы теперь учитывают статус владельца счета, точнее, для каких целей этот счет был открыт, говорит генеральный директор консалтинговой компании «ТаксМейт» Валерия Назаренко. В уведомлении об открытии счета теперь нужно будет указать, в качестве кого владелец открывает счет: ИП, физлица или как организация, добавила Назаренко. А также уточнила, что теперь из уведомления будет следовать, как именно счет будет использоваться.

«В последнее время мы часто получали вопросы от клиентов, как разграничить личные средства и доходы от предпринимательской деятельности, которые поступают на зарубежный счет. С новыми формами эта проблема уйдет и отчетность станет прозрачной», — добавила эксперт.

Валерия Назаренко поясняет, что уведомления предоставляют резиденты России, а именно:

- организации;

- физические лица (не ИП);

- физические лица — ИП;

- физические лица, не имеющие места жительства (пребывания) и недвижимого имущества на территории России.

Федеральная налоговая служба сообщает, что с 1 июля юридические лица — резиденты также обязаны уведомлять налоговые органы об открытии (закрытии) и об изменении реквизитов счетов за рубежом юридических лиц — нерезидентов, с которыми они входят в одну международную группу компаний.

Уведомление не предоставляют следующие категории:

граждане России, которые постоянно проживают в другом государстве не менее года, в том числе с видом на жительство;

граждане России, которые временно пребывают в иностранном государстве не менее года по рабочей или студенческой визе со сроком действия не менее года;

юридические лица — резиденты не уведомляют об открытии таких счетов, если указанные требования исполняются материнской компанией международной группы компаний или участником такой группы, на которых возложена соответствующая обязанность.

Резиденты России, которые вместе с тем и налоговые резиденты, должны сообщать о зарубежном счете налоговому органу по месту учета в течение месяца со дня его открытия, закрытия счета или вклада либо изменения реквизитов.

Также резиденты должны уведомлять о наличии иностранного счета, который был открыт на основании разрешения органа валютного контроля до вступления в силу Федерального закона о валютном регулировании и валютном контроле, уточняет Назаренко. «Уведомление необходимо подавать, если срок действия разрешения закончился», — добавила она.

Резиденты России, которые не являются при этом налоговыми резидентами, также обязаны отчитываться о зарубежных счетах. Однако делать это они должны до 1 июня года, следующего после отчетного. Например, до 1 июня 2025 года нужно отчитаться за открытие счета в 2024 году. «Логика в том, что резидент вы или нерезидент, понятно только после истечения 183 дней, поэтому как раз берется отсечка», — рассказал «РБК Инвестициям» управляющий партнер адвокатского бюро «Проспект» Олег Бычков.

Налоговые нерезиденты — это физлица, которые пребывают в России 183 дня и менее в год.

После того как вы сообщили о своем зарубежном счете, необходимо каждый год отчитываться о движении средств на нем по итогам года. Первый отчет вы должны направить до 1 июня года, следующего за тем, в который вы открыли счет. Например, если вы открыли счет в 2024 году, то до 1 июня 2025 года нужно будет отчитаться перед налоговой.

Информация представляется в налоговый орган по месту нахождения организации, месту жительства физического лица либо по месту учета налогоплательщика в качестве крупнейшего, сообщает ФНС. Согласно приказу ФНС 26.04.2024 № СД-7-14/349@, с 1 июля россияне могут предоставлять уведомления:

- лично;

- через представителя;

- по почте заказным письмом;

- в электронной форме по телекоммуникационным каналам связи;

- в электронной форме через личный кабинет налогоплательщика.

Как зарегистрироваться в личном кабинете налогоплательщика

Рассмотрим последний способ — через личный кабинет. Если у вас его нет, то перед уведомлением налоговой о зарубежном счете нужно его получить одним из трех способов:

- 1.С помощью логина и пароля, указанных в регистрационной карте. Получить регистрационную карту вы можете лично в любом налоговом органе России, осуществляющем взаимодействие с физическими лицами, независимо от места жительства и постановки на учет. При обращении в налоговый орган при себе необходимо иметь документ, удостоверяющий личность (например, паспорт). Исключения — специализированные инспекции, которые работают как регистрационные центры, а также центры обработки данных и инспекции по работе с крупнейшими налогоплательщиками. Если вы не можете прийти лично, то за вас это может сделать уполномоченный представитель. Для этого ему нужны нотариально заверенная доверенность и свой паспорт;

- 2.С помощью квалифицированной электронной подписи. Квалифицированный сертификат ключа проверки электронной подписи должен быть выдан Удостоверяющим центром, аккредитованным Минцифры России, и может храниться на любом носителе: жестком диске, USB-ключе или смарт-карте;

- 3.С помощью учетной записи Единой системы идентификации и аутентификации (ЕСИА) — реквизитов доступа, используемых для авторизации на портале «Госуслуги». Для этого она должна быть подтверждена. Самый простой способ подтвердить учетную запись — через приложения банков, с которыми сотрудничают «Госуслуги». Среди них «Сбер», Т-Банк (бывший Тинькофф Банк), ВТБ и другие. Полный список можно посмотреть на портале.

Если вашего банка нет в этом списке, то можете воспользоваться другим способом подтверждения:

прийти лично в центр обслуживания. С собой нужно иметь паспорт и СНИЛС;

с помощью заказного письма или электронной подписи. Это займет от 2 до 14 дней. Инструкцию, как это сделать, можно посмотреть на «Госуслугах».

Теперь разберем пошагово, как уведомить налоговую об открытии счета за границей.

Как уведомить ФНС об открытии счета за рубежом: разбираем шаги

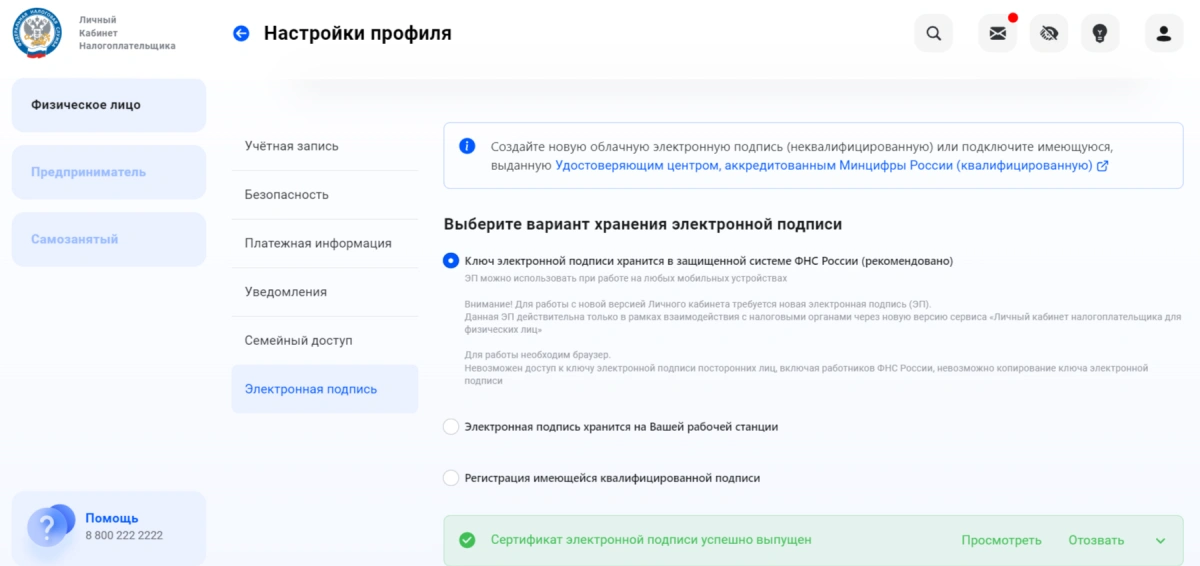

Шаг 1

Перед заполнением уведомления об открытии счета в иностранном банке необходимо получить сертификат электронной подписи (ЭП), если у вас его нет или истек срок действия предыдущего. Для этого необходимо зайти в раздел «Настройки профиля», затем — «Электронная подпись». Далее нужно выбрать вариант хранения сертификата и отправить запрос. Время его обработки может быть разным, иногда это происходит быстро — за полчаса, а в других случаях может затянуться до суток.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

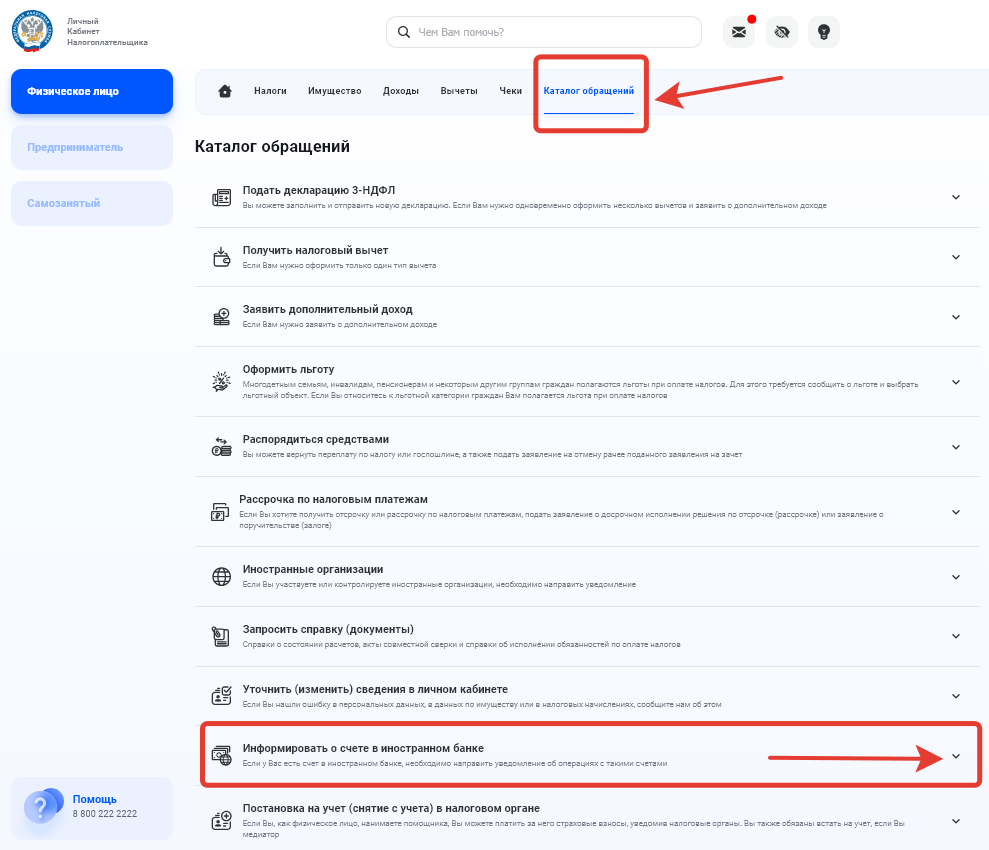

Шаг 2

Зайдите в «Каталог обращений» и выберите пункт «Информировать о счете в иностранном банке».

Скриншот из личного кабинета налогоплательщика на сайте ФНС

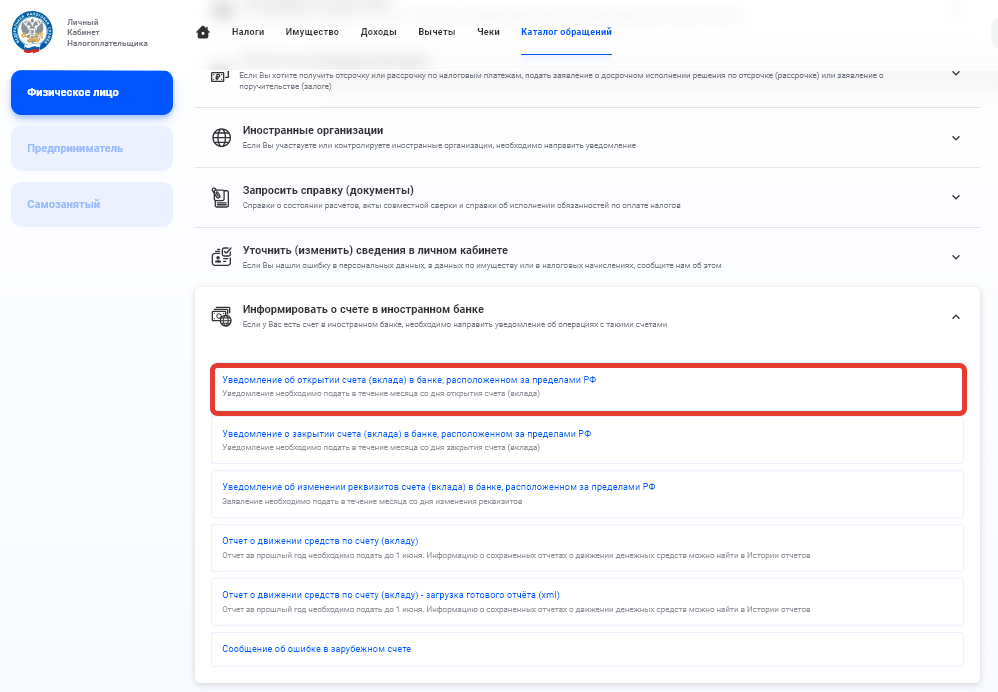

Шаг 3

Нажмите на первый раздел «Уведомить об открытии счета (вклада) в банке...».

Скриншот из личного кабинета налогоплательщика на сайте ФНС

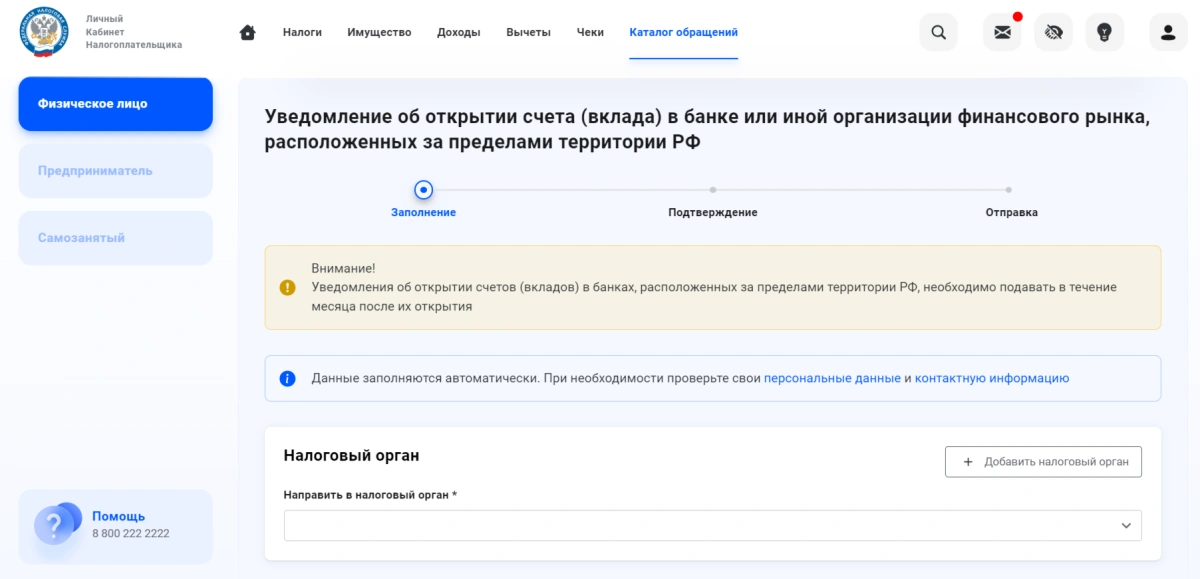

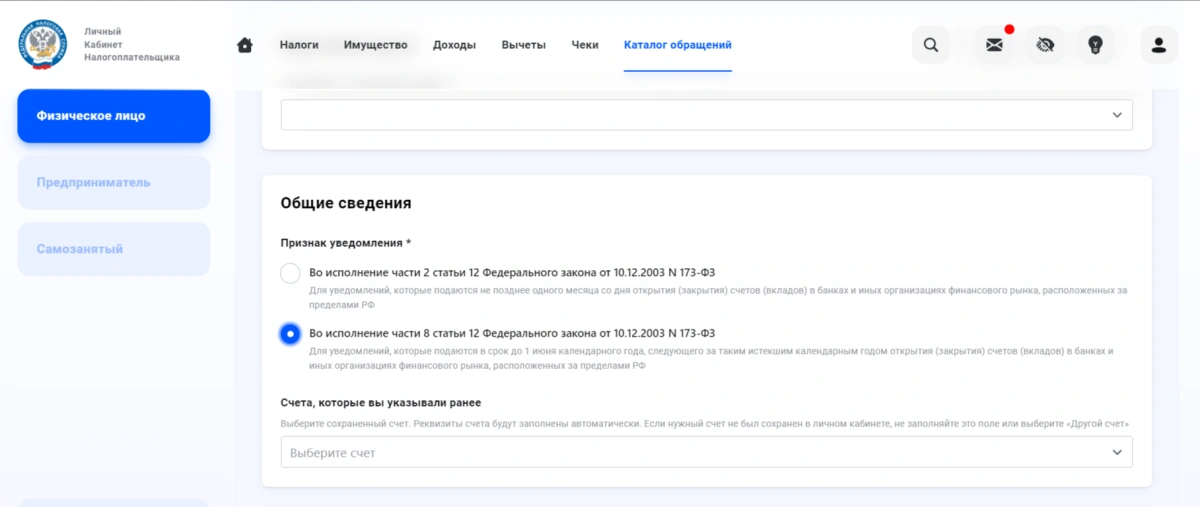

Шаг 4

Теперь перед вами должна появиться форма, которую нужно заполнить. Обязательные поля выделены звездочкой. В списке налоговых органов будет только один, выбираем его.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

Переходим к полю «Признак уведомления», здесь есть две строки. Олег Бычков пояснил, что первая строка предназначена для налоговых резидентов, то есть физлиц, которые пребывают на территории России более 183 дней в год. Вторая строка — для налоговых нерезидентов, добавил он.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

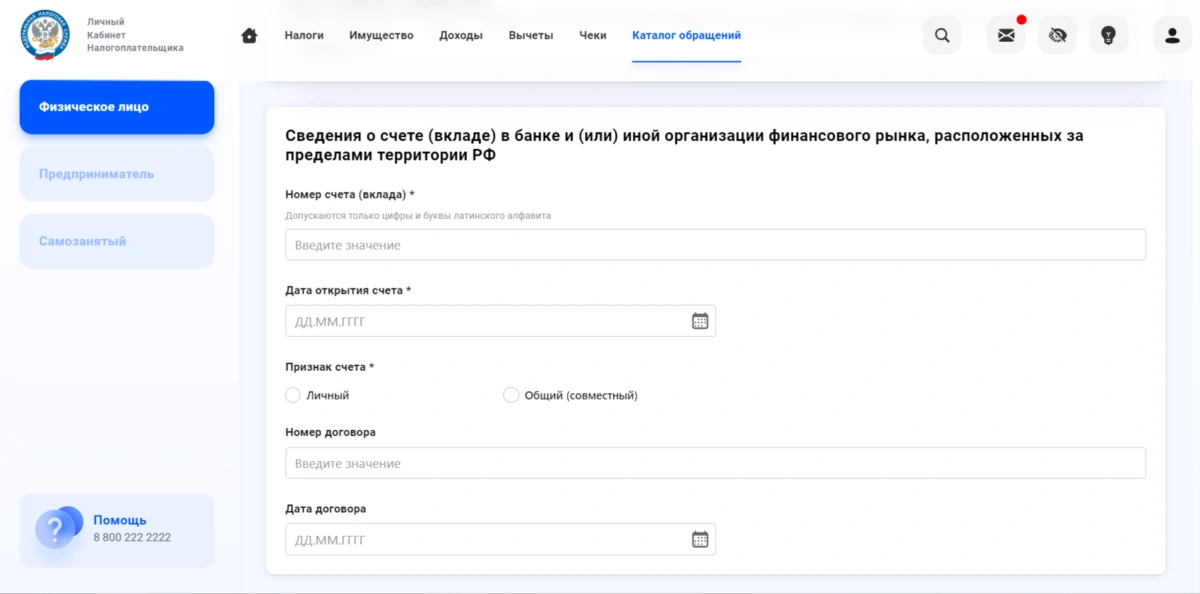

Шаг 5

На этой же странице заполняем сведения о счете: его номер, дату открытия, потом нужно вписать, какой у вас счет — личный или совместный с другими людьми. В уведомлениях теперь отсутствует код валюты, то есть если счет имеет несколько валют, достаточно будет одного уведомления, добавила Валерия Назаренко.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

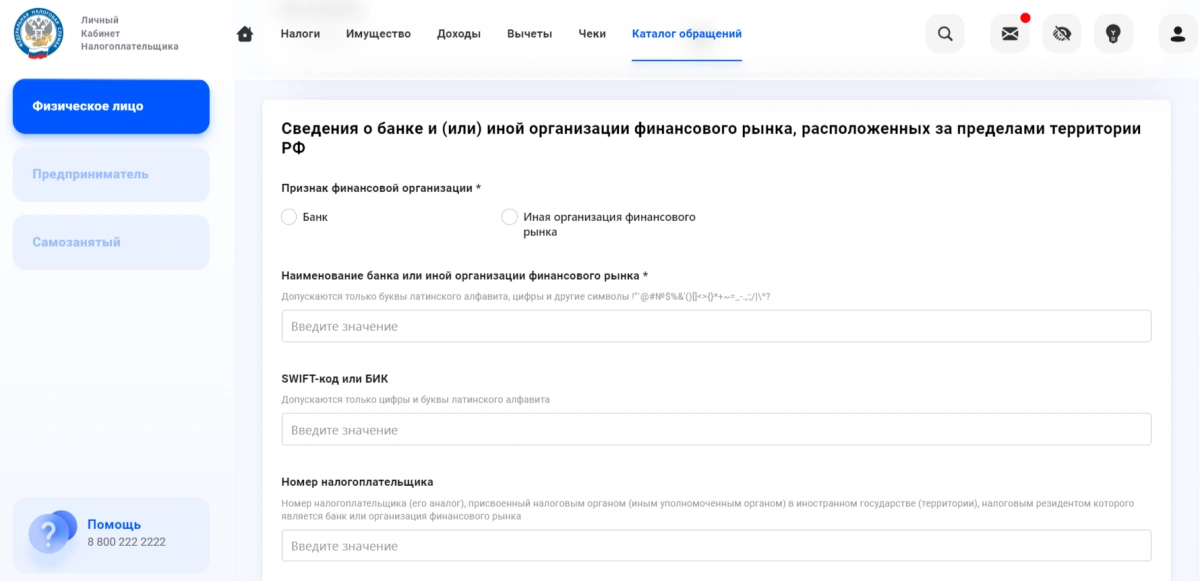

Шаг 6

Далее в той же форме заполняем сведения об организации, в которой у вас открыт счет: выбираем где (в банке или другой финансовой организации), вводим название, адрес и страну.

Скриншот из личного кабинета налогоплательщика на сайте ФНС

Если у вас есть данные, которые не отмечены как обязательные, то их тоже можно внести. Например, в форме есть поля, куда нужно ввести информацию о номере и дате заключения договора. Поэтому не забудьте при открытии счета за границей взять договор.

В поле «Номер налогоплательщика» речь идет о номере, присваиваемом банку налоговой в иностранном государстве, налоговым резидентом которого является банк или организация финансового рынка. Это аналог российского ИНН, только присвоенный за границей. Например, в Казахстане компаниям присваивают бизнес-идентификационный номер (БИН).

Что будет, если не подать уведомление

Россия обменивается налоговыми данными с 85 государствами дальнего зарубежья и 11 территориями. Кроме того, с 2020 года страны СНГ начали автоматический обмен данными о доходах и имуществе бизнеса и граждан, так что ФНС может сама узнать о том, что у вас есть счет за границей.

За нарушения валютного законодательства вы заплатите штраф, в том числе за то, что неправильно заполнили данные или подали уведомление не вовремя.

Если опоздать с подачей уведомления или отправить его не по форме, вам начислят штраф:

для граждан: ₽1 тыс. до ₽1,5 тыс.;

для должностных лиц: от ₽5 тыс. до ₽10 тыс.;

для юрлиц: от ₽50 тыс. до ₽100 тыс.

Если не подать уведомление, то размер штрафа может быть таким:

для граждан: от ₽4 тыс. до ₽5 тыс.;

для должностных лиц: от ₽40 тыс. до ₽50 тыс.;

для юрлиц: от ₽800 тыс. до ₽1 млн.

В ФНС пояснили, что если вы допустили неточность в уже отправленных сведениях или ошибочно направили уведомление, то можете исправить или отменить его с помощью корректирующего или отменяющего сообщения. Кроме того, после подачи уведомления налоговая может потребовать от вас пояснения.

Если у счета, открытого физлицом — ИП, поменялось назначение использования (например, счет больше не используется для предпринимательской деятельности), налогоплательщик должен уведомить ФНС путем соответствующего заявления. Заявление оформляется в свободной форме с указанием сведений, позволяющих идентифицировать резидента и его счет (ФИО, ИНН, адрес банка, номер счета, дата открытия счета, валюта счета), а также даты, с которой произошли указанные изменения.

Когда назначение использования счета будет меняться, то об этом нужно будет уведомить налоговую, что тоже логично и правильно, считают в консалтинговой компании «ТаксМейт». «Учет денежных оборотов станет проще, а при подготовке ОДДС можно будет разделять личные деньги и деньги для бизнеса», — пояснила Валерия Назаренко.

Материалы к статье