Сколько и как можно было заработать и потерять в 2022 году: расчеты РБК

Подводя итоги 2022 года, «РБК Инвестиции» сравнили усредненные результаты вложений в различные финансовые инструменты. При сравнении предполагалось, что инвестор разместил деньги на год 27 декабря 2021 года и подвел итоги 27 декабря 2022 года. Мы рассматривали варианты вложений рублей в такие инструменты:

- рублевый депозит;

- депозит в долларах США;

- депозит в евро;

- доллар США;

- евро;

- китайский юань;

- акции российских компаний;

- акции иностранных компаний;

- государственные российские облигации (ОФЗ);

- облигации российских компаний.

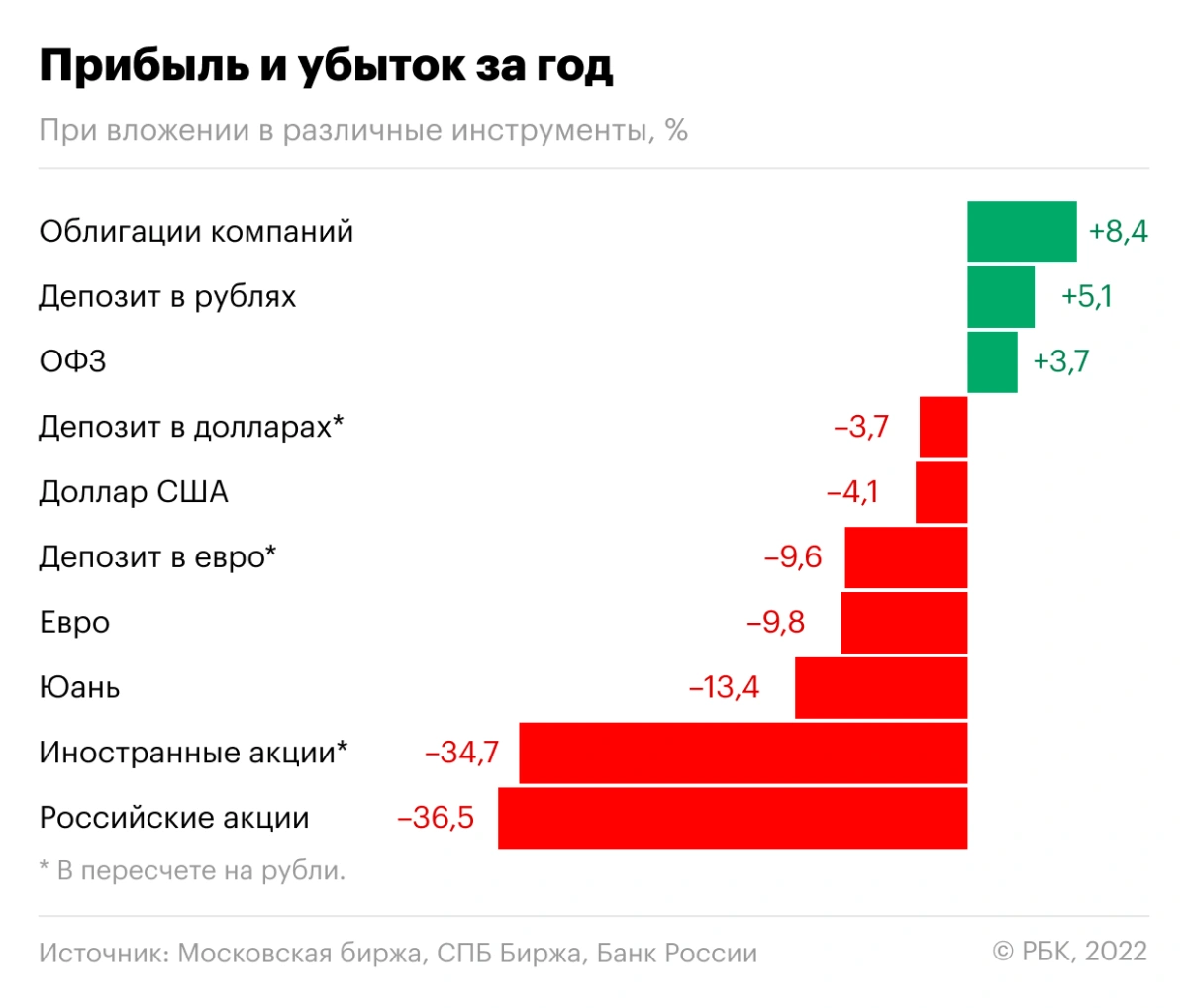

Установим, что инвестор покупал иностранную валюту, облигации и акции российских компаний на Московской бирже. Вложения в иностранные акции — на СПБ Бирже. В итоге мы получили такие результаты:

Из десяти рассмотренных нами видов годовых вложений прибыль принесли только три — государственные облигации, рублевый депозит и корпоративные облигации. Последние стали самым доходным вложением в 2022 году. Индекс полной доходности корпоративных облигаций за год поднялся на 8,44%. При этом инфляция в России с начала года составила 12,01% (на 26 декабря), а годовая инфляция — 12,19%. Таким образом, самый прибыльный средний пассивный доход не помог бы российскому инвестору полностью уберечь свои средства от роста цен.

Самым неудачным вложением оказались инвестиции в российские акции. Индекс полной доходности Мосбиржи за год — с 27 декабря 2021 года по 27 декабря 2022 года — снизился на 36,5%. Это значит, что из каждых ₽100, вложенных в конце 2021 года в портфель российских акций, у инвестора через год осталось бы только ₽63,5.

Пассивные вложения в иностранные акции также принесли бы убыток. Индекс СПБ Биржи SPB100 за рассматриваемый период снизился на 31,91%. С учетом снижения курса доллара к рублю инвестор потерял бы в рублях от вложений в иностранные акции в среднем 34,72%.

Соответственно, не спасли бы средства инвестора в 2022 году и вложения в иностранную валюту. Из рассмотренных нами вложений в три валюты — доллар, евро и юань — наихудшими оказались бы инвестиции в юань. Инвестор потерял бы 13,37% вложенного капитала.

Низкие ставки по валютным вкладам (0,42% по годовым вкладам в долларах и 0,23% по вкладам в евро) не позволили окупить итоговое падение курса доллара и евро к рублю. Поэтому вложения в валютные депозиты оказались убыточными в пересчете на рубли.

Как мы считали

Эффективность вложений в биржевые инструменты определялась по динамике биржевых индексов и биржевых курсов валют. Для оценки эффективности вложений в банковские депозиты использовались значения средневзвешенных процентных ставок по вкладам физических лиц на один год по данным Банка России.

В качестве доходности вложений в акции российских компаний мы брали годовую динамику индекса Мосбиржи полной доходности «брутто» (MCFTR). Доходность вложений в акции иностранных компаний оценивалась по динамике индекса СПБ Биржи (SPB100).

Поскольку российские инвесторы в 2022 году испытывали трудности с получением дивидендов по иностранным акциям, то мы брали не индекс полной доходности SPB100, а классический динамический индекс, не учитывающий дивидендные выплаты.

Доходность вложений в облигации определялась по динамике индексов полной доходности. Для ОФЗ это индекс Мосбиржи государственных облигаций (RGBITR), для облигаций российских компаний — индекс Мосбиржи корпоративных облигаций (RUCBITR).

Эффективность инвестиций в иностранную валюту оценивалась по динамике биржевых курсов соответствующих валют к рублю с расчетами «завтра».

Вложения в иностранные акции и на депозиты в иностранных валютах оценивались в рублях с учетом динамики курса к рублю соответствующей валюты.

За рассматриваемый период с 27 декабря 2021 года по 27 декабря 2022 года:

- курс доллара изменился с ₽73,4325 до ₽70,4, или на -4,13%;

- курс евро изменился с ₽83,17 до ₽75, или на -9,82%;

- курс юаня изменился с ₽11,52 до ₽9,98, или на -13,37%;

- индекс Мосбиржи полной доходности изменился с 7153,01 пункта до 4542,07 пункта, или на -36,5%;

- индекс СПБ Биржи изменился с 939,79 пункта до 639,95 пункта, или на -31,91%;

- индекс Мосбиржи государственных облигаций изменился с 588,93 пункта до 610,58 пункта, или на 3,68%;

- индекс Мосбиржи корпоративных облигаций изменился с 456,64 пункта до 495,2 пункта, или на 8,44%;

Средние значения годовых депозитов в декабре 2021 года в разных валютах составляли:

- в рублях — 5,05%;

- в долларах США — 0,42%;

- в евро — 0,23%.

Какие были возможности

Тем не менее в течение года рассмотренные нами инструменты давали возможность получения неплохого дохода. Например, ставки по рублевым депозитам в марте поднимались выше 20% годовых.

Своевременная покупка и продажа биржевых инструментов также позволили бы получить высокую доходность вложений.

Так, покупка евро 30 сентября по ₽50,725 с продажей 22 декабря по ₽77,11 принесла бы инвестору 52% дохода на каждый вложенный рубль. Эта доходность рассчитана как разница между минимальным годовым значением курса валюты и последующим максимальным значением. Соответственно, это некий эталон максимально возможной доходности инвестиционного вложения в валюту в течение года.

Аналогичным образом считались максимальные доходности вложений в другие инструменты.

Максимальные значения доходности могли бы быть достигнуты:

- при покупке доллара 29 июня по курсу ₽50,0125 и продаже 22 декабря по курсу ₽72,6325;

- при покупке ОФЗ 21 марта при значении индекса 436,88 и продаже 16 сентября при значении индекса 623,92;

- при покупке юаней 29 июня по курсу ₽7,5011 и продаже 22 декабря по курсу ₽10,296;

- при покупке корпоративных облигаций 29 марта при значении индекса 398,9 и продаже 27 декабря при значении индекса 495,38;

- при покупке российских акций 26 сентября при значении индекса 3775,77 и продаже 14 ноября при значении индекса 4588,96;

- при покупке иностранных акций 13 октября при значении индекса 605,82 при курсе доллара ₽63,63 и продаже 13 декабря при значении индекса 711,72 при курсе доллара ₽62,85.

Разумеется, речь идет об условных усредненных значениях показателей и доходностей для акций и облигаций. На практике по отдельным акциям и облигациям инвестор мог в течение и по итогам года получать как большие, так и меньшие значения доходности.

Материалы к статье