Как улучшить кредитную историю: 5 шагов к восстановлению

Что такое кредитная история

Кредитная история — это сведения, которые характеризуют платежную дисциплину гражданина или организации (о кредитах, займах, договорах лизинга, поручительства, смешанных договорах). В истории по каждому из долговых обязательств отражены полные сведения — когда был оформлен и когда завершится, в какой кредитной организации, в каком размере вносятся платежи, есть ли просроченные платежи и тому подобное.

Как проверить свою кредитную историю

Узнать, в каких кредитных бюро хранится кредитная история

Кредитная история хранится в бюро кредитных историй (БКИ). Кредитные истории одного и того же человека могут быть разными в разных БКИ. Это связано с тем, с какими банками и другими организациями у БКИ есть договор на обмен информацией. Кроме того, все крупные банки по требованию ЦБ обязаны направлять данные о заемщиках как минимум в два БКИ.

С 1 января 2022 года системно значимые кредитные организации и другие крупные кредиторы (с кредитным портфелем для физических лиц не менее ₽100 млрд) должны представлять информацию не менее чем в два БКИ. Доля участия банка хотя бы в одном из этих БКИ не должна превышать 10%. Благодаря этому содержащаяся в кредитных историях информация в различных БКИ будет более полной, это даст возможность точнее оценивать заемщиков и поддержит конкуренцию между БКИ.

На текущий момент в России работают шесть БКИ, которые внесены в государственный реестр ЦБ:

- АО «Национальное бюро кредитных историй»;

- АО «Объединенное Кредитное Бюро»;

- ООО «Кредитное Бюро Русский Стандарт»;

- ООО «Бюро кредитных историй «Скоринг Бюро»;

- ООО «Спектрум Кредитное Бюро»;

- ООО «Межрегиональное Бюро кредитных историй «Кредо».

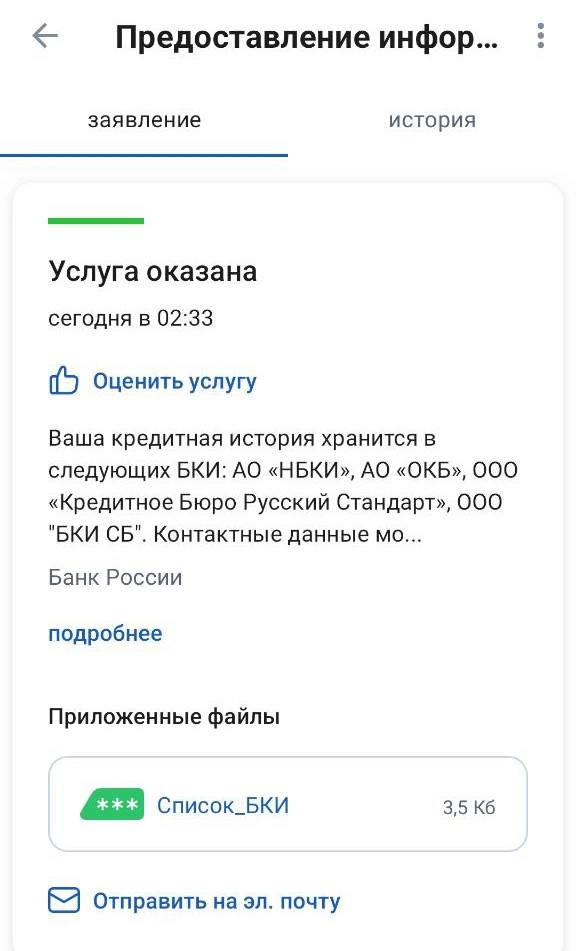

Запросить список БКИ, в которых хранится кредитная история, через «Госуслуги»

На портале «Госуслуги» нужно воспользоваться услугой «Получение информации о хранении вашей кредитной истории». Понадобится подтвердить данные паспорта, которые автоматически загрузятся из личного кабинета.

В ответ Банк России пришлет в личный кабинет на портале «Госуслуги» список всех БКИ, в которых хранится кредитная история. Информация включает название, адрес и номер телефона бюро и ссылку на личный кабинет на официальном сайте каждого БКИ, в котором хранится кредитная история.

Пример отчета Центрального каталога кредитных историй (ЦККИ) на «Госуслугах»

Как узнать кредитную историю, если нет учетной записи на «Госуcлугах»

Тем, кто не имеет учетной записи на «Госуслугах», можно обратиться за получением списка БКИ, в которых хранится кредитная история, в:

- любой банк;

- любое бюро кредитных историй (даже в то, в котором может и не быть вашей кредитной истории);

- микрофинансовую организацию;

- кредитный потребительский кооператив;

- почтовое отделение с услугой телеграфа;

- к нотариусу;

- Центральный каталог кредитных историй Банка России.

Запросить кредитную историю в каждом БКИ, где хранится кредитная история

Получив список БКИ, в которых хранится кредитная история, следующий шаг — запросить в каждом из них свою кредитную историю.

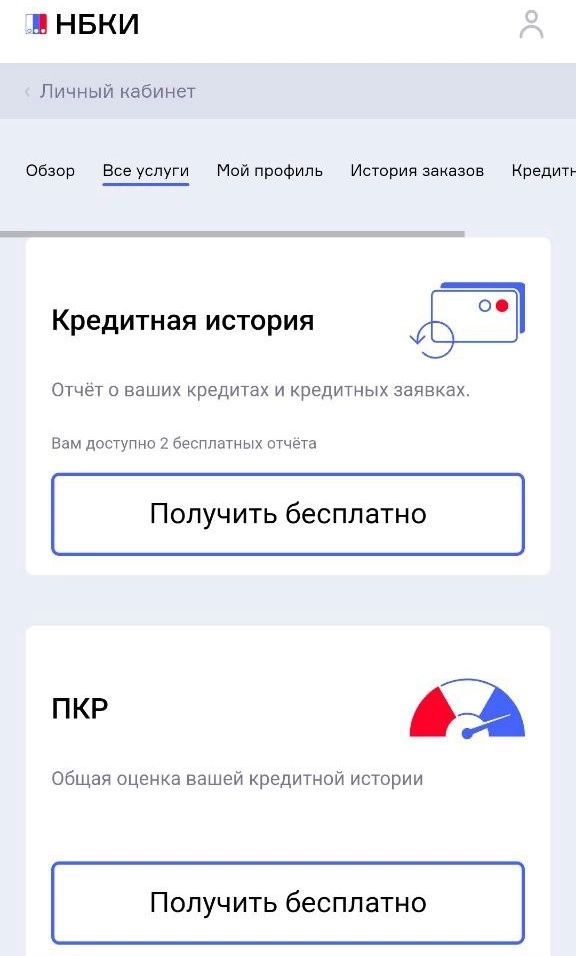

Все БКИ, внесенные в реестр ЦБ, позволяют войти в личный кабинет на их сайте, используя логин и пароль с «Госуслуг» (ЕСИА). Кроме того, в каждое из них можно обратиться лично, посетив их офисы, а также по почте письмом или телеграммой.

В каждом БКИ заемщик может заказать кредитный отчет бесплатно два раза в год (на бумажном носителе один раз в год), далее заказ отчетов становится платным. Количество платных обращений не ограничивается. Ряд БКИ предлагают так называемую подписку, по которой присылают историю регулярно, а также могут предупреждать о каждом новом оформленном кредите.

Пример запроса кредитной истории в БКИ

Изучить кредитную историю

Титульная часть. В ней содержится информация о заемщике, для физического лица это фамилия, имя, отчество, паспортные данные (в том числе предыдущие, если они менялись), СНИЛС, ИНН. Здесь следует проверить правильность всех данных.

Основная часть. Вторая часть содержит сведения об обязательствах — кредитах, ипотеках, договорах лизинга, поручительствах, причем как действующих, так и закрытых с указанием кредитной организации, сумме текущей задолженности, среднемесячных платежах, сведений о просроченной задолженности, остатке долга, датах оформления кредита и его окончания и т. д. Данная часть дает возможность человеку сверить данные БКИ с теми данными, которые он считает верными, то есть проверить, не числится ли за ним кредитов, которые он не оформлял или о которых, возможно, забыл.

Пример основной части кредитной истории

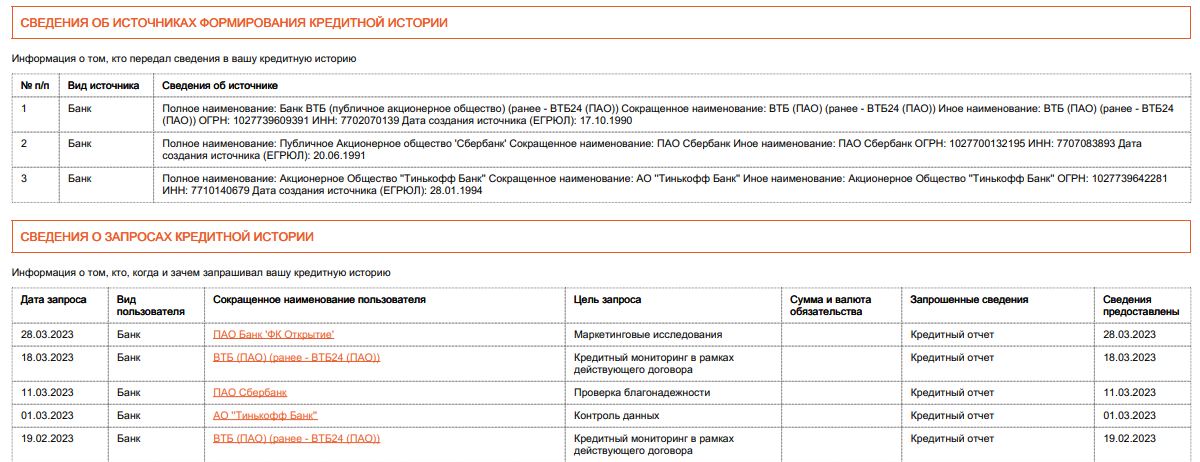

Закрытая часть. Из дополнительной части заемщик может узнать, какие кредитные организации передали данные в БКИ для формирования кредитной истории, какие из них запрашивали его кредитную историю и с какой целью, а также о том, кому переуступали права требования по кредиту.

Пример закрытой части кредитной истории

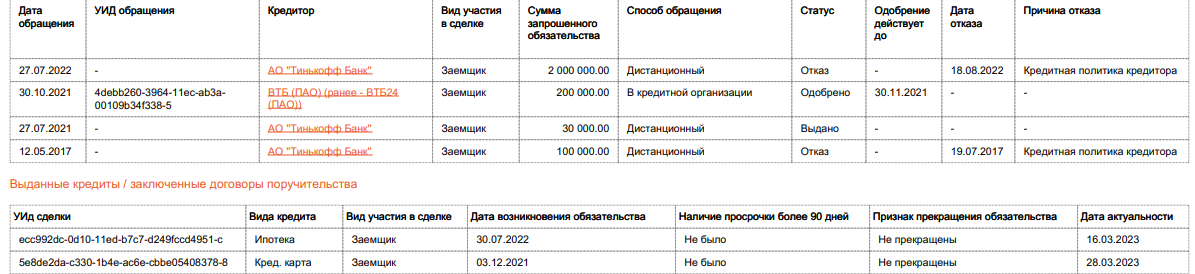

Информационная часть. Из этой части человек узнает, куда он обращался за кредитом, о заключении такого договора или об отказе и его причинах. Тут же публикуется информация о просрочке по кредиту или договору лизинга, если она превышает 90 календарных дней с даты наступления срока исполнения обязательства. В этой части также важно проверить, совпадают ли сведения из БКИ с реальными запросами заемщика за кредитами в те финансовые учреждения, которые указаны в кредитной истории.

Пример информационной части кредитной истории

Как улучшить кредитную историю

Кредитная история считается плохой при наличии просроченных платежей по имеющимся долговым обязательствам, множества открытых кредитов, высокой финансовой нагрузке. Эти показатели негативно сказываются на облике потенциального заемщика, и банк может либо отказать в очередном кредите и ипотеке, либо предложить их взять под более высокую ставку. Также плохо на шансах получения кредита может сказаться полное отсутствие кредитной истории, так как при отсутствии каких-либо кредитов банкам сложно сделать вывод о платежной дисциплине человека.

Есть разные способы улучшить кредитную историю.

1. Исправить фактические ошибки

Если вы обнаружили в кредитной истории заем, который вы не брали, или иные ошибочные сведения и неточности, то необходимо обратиться в бюро с соответствующим заявлением или напрямую к источнику информации, который передал эти ошибочные сведения.

2. Погасить существующие долги

Если вы допустили задолженность, то нужно вносить на счет хотя бы посильные платежи, движение по счету будет сигнализировать о том, что заемщик предпринимает усилия по погашению. Кроме того, можно обратиться в банки за кредитными каникулами, рефинансированием, реструктуризацией долга. Как только финансовое положение улучшится, незамедлительно погасить долги.

3. Взять кредитные каникулы

Напрямую кредитные каникулы не улучшат историю, но и не испортят ее. Поэтому в случае финансовых трудностей стоит обязательно обратиться в банк за их получением. «Кредиты, по которым предоставляются кредитные каникулы, получают особую отметку в кредитных историях, чтобы отличать их от других обязательств. Это делается в том числе для того, чтобы банки и бюро кредитных историй не рассматривали приостановку платежей по таким кредитам как ухудшающий фактор при расчете персонального кредитного рейтинга (ПКР). То есть качество кредитной истории при обращении за кредитными каникулами не должно изменяться», — подтвердил директор по маркетингу Национального бюро кредитных историй (НБКИ) Алексей Волков.

4. Снизить долговую нагрузку и не увеличивать ее

В кредитной истории отражается общая долговая нагрузка. Например, если у человека ипотека, четыре кредита в разных банках, телефон в рассрочку и два микрозайма, то все они будут видны в истории. Банк России установил для кредитных организаций прямые лимиты на количество выдаваемых кредитов клиентам с высокой долговой нагрузкой. Поэтому нужно последовательно платить по каждому кредиту, закрывать их и не брать новые кредиты, пока долговая нагрузка не станет приемлемой.

5. Начать кредитную историю

Тем, у кого нет кредитной истории, можно ее начать формировать с небольших потребительских кредитов или пользования кредитными картами. Также можно оформить какой-либо товар в рассрочку. При одобрении этих кредитных продуктов банки предъявляют более низкие требования, поэтому шанс их получить есть практически у каждого. Важно впоследствии своевременно вносить платежи, чтобы сформировалась хорошая кредитная история.

Как обнулить кредитную историю

Самостоятельно стереть или обнулить кредитную историю человек не может. Обнуляется кредитная история только по закону, говорит директор по маркетингу НБКИ Алексей Волков.

«Кредитная история перестает храниться в том случае, если с момента последней записи в ней прошло семь лет. Имеется в виду, что у субъекта не было никаких непогашенных обязательств и никакого движения в кредитной истории в течение этого времени. Иными способами обнулить кредитную историю невозможно», — объяснил Волков.

Материалы к статье