«Продавай в мае и уходи». Сработает ли биржевая поговорка в 2023 году

Перед длинными майскими выходными многие инвесторы могут вспомнить старую биржевую поговорку — «продавай в мае и уходи» (sell in May and go away). Эта поговорка тем более кажется актуальной, что за полгода, с конца октября 2022 года по конец апреля этого, индекс Мосбиржи вырос на 20,9% (с 2166,61 пункта до 2620,33 пункта на закрытии 26 апреля), после того как с прошлого мая по октябрь он показал снижение на 11,4% (с 2445,17 пункта).

«РБК Инвестиции» не только снова проверили верность этого утверждения статистически, но и спросили экспертов рынка, стоит ли сейчас воспользоваться такой стратегией и продать подорожавшие акции в мае, чтобы в следующий раз войти на рынок уже только осенью.

Работает ли стратегия «продавай в мае»: проверяем на индексе полной доходности

Суть стратегии, основанной на поговорке sell in May and go away, состоит в том, что входить в рынок нужно на рубеже октября и ноября (эта теория еще имеет название «индикатор Хэллоуина», а Хэллоуин отмечают в ночь с 31 октября на 1 ноября), а продавать нужно в конце апреля и в мае. Она базируется на наблюдении, что в летние месяцы деловая активность замирает.

Мы проверили верность поговорки сначала на основе полугодовых изменений индекса Мосбиржи полной доходности. Индекс полной доходности учитывает не только динамику котировок акций, но и дивидендные выплаты. Это позволяет более полно соотнести доходы и упущенную выгоду при следовании стратегии «продавай в мае».

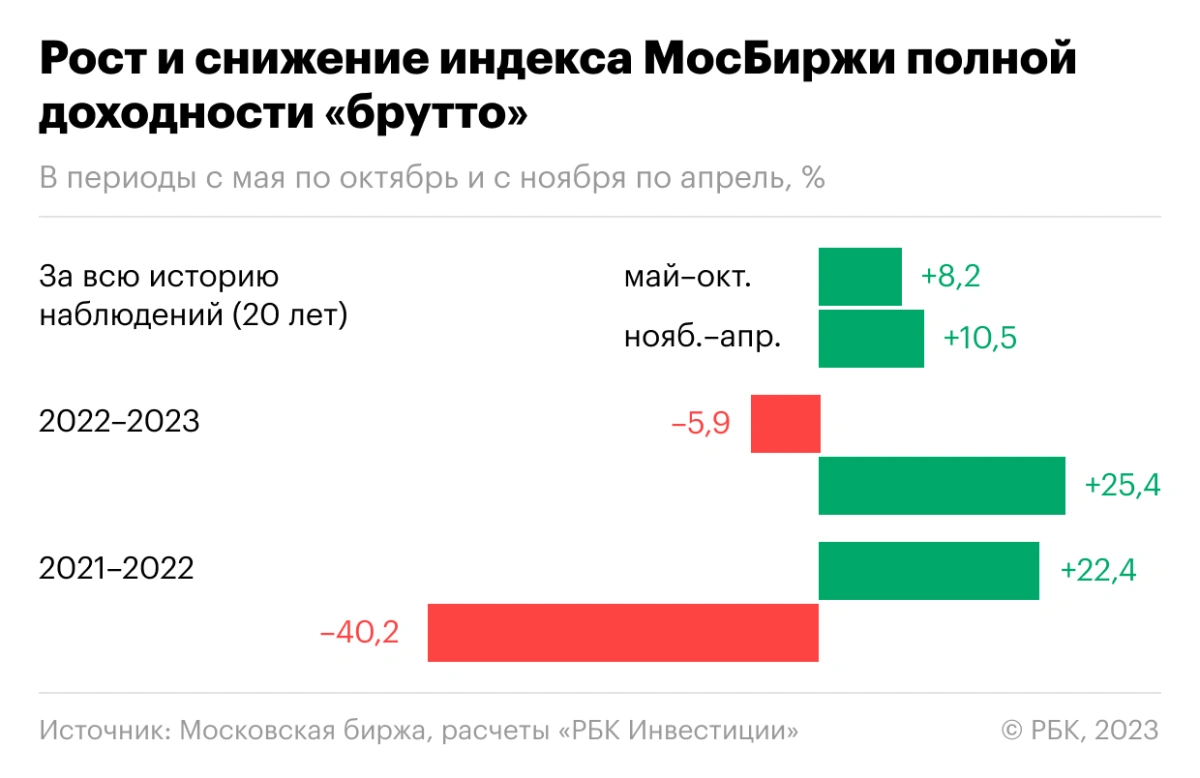

За последние полгода индекс Мосбиржи полной доходности «брутто» вырос на 25,42%, а за предшествовавшие шесть месяцев потерял 5,87%. Казалось бы, чем не прекрасное подтверждение правильности стратегии — зимой заработать, а летом избежать потерь.

Но анализ изменений индекса полной доходности за всю его 20-летнюю историю показывает, что следование поговорке не привело бы к столь же успешным результатам.

В среднем с ноября по апрель включительно индекс Мосбиржи полной доходности «брутто» вырастал на 10,5%. В то время как с мая по октябрь включительно он прибавлял в среднем 8,2%. Во-первых, преимущество не колоссальное, чтобы выбирать для инвестиций исключительно зимний сезон. Во-вторых, чтобы оправдать упущенную выгоду от летних инвестиций, инвестор должен размещать свои деньги на депозит с мая по октябрь включительно со ставкой, сопоставимой с 14,3% годовых, принимая во внимание 13%-ный налог, который частный инвестор уплачивает с дохода на фондовом рынке (14,3% = 8,2% × 2 × (100% –13%) ), а такой ставки на рынке депозитов практически не бывает.

В-третьих, бывают, и нередко, обратные циклы, когда вложения в акции приносят прибыль летом, а зимой, напротив, можно получить убыток. За примерами далеко в историю ходить не нужно. С ноября 2021 года по май 2022 года индекс Мосбиржи полной доходности упал на 40,2%. При этом с мая по ноябрь 2021 года индекс, наоборот, вырос на 22,4%. Тот, кто в эти периоды следовал бы стратегии, согласно которой нужно продавать в мае, а покупать перед Хэллуином, потерпел бы очень серьезные убытки и упустил возможность заработать, когда это было реально.

Кроме того, минимумы и максимумы волн волатильности далеко не всегда приходятся на начало ноября и мая, особенно в России. Поэтому, как считает заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко, в России стратегия sell in May неактуальна. Как отмечает аналитик, годовой максимум в мае наблюдался крайне редко. «Рынок проявлял трендовость, когда минимум года чаще всего наблюдался в первые месяцы, а максимум — в конце, — рассказал Ващенко. — Только глобальные тренды на мировых рынках нарушали эту динамику».

Директор департамента инвестиционного консультирования «Открытие Инвестиции» Андрей Шенк также отметил, что какого-то значимого снижения деловой и торговой активности летом не происходит. «Наоборот, часто к концу лета растет волатильность на рынке», — напомнил Шенк.

Аналитик подчеркнул, что если речь идет о долгосрочных инвестициях, то выходить из позиций полностью совсем не имеет смысла, так как, пытаясь угадать краткосрочную коррекцию, инвестор может пропустить весь рост. Как советует Шенк, разумно производить калибровку портфеля через продажу активов, которые стали стоить неоправданно дорого, и покупку тех, в которых заложен потенциал роста, а фактора сезонности на российском рынке недостаточно для принятия осознанных и взвешенных решений.

Начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин тем не менее признает, что исторически май и июнь — одни из самых слабых месяцев для акций. А если оценивать рынок акций в пунктах по индексу Мосбиржи, то, как полагает Карпунин, слабая историческая сезонность действительно может иметь место.

Руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов также отметил, что лето обычно характеризуется в первую очередь спадом торговой активности на рынке акций примерно на четверть. Однако аналитик напомнил, что за последние десять лет индикатор падал в летнее время лишь в 2014 и 2022 годах.

Кроме того, Локтюхов подчеркнул, что инвестор, уходящий на лето «в деньги», теряет дивиденды. «По ряду компаний, например по Сбербанку, они годовые в отличие от американского рынка, где распространены именно квартальные дивиденды, — говорит Локтюхов. — Имеет ли смысл инвестору, не ставящему на экономические шоки, терять дивиденды и создавать самому себе риск пропуска фазы восстановления рынка — большой вопрос».

«На российском рынке стратегия «продавай в мае и уходи» не работает», — заключил эксперт.

Что говорит статистика по отраслевым индексам

Портфели инвесторов по составу и структуре далеко не всегда совпадают с составом и структурой индекса. Вполне возможно, что у каких-то акций или их групп более выраженная сезонная динамика, чем у индекса в целом. Чтобы более детально проверить стратегию, мы рассмотрели еще и сезонную динамику отраслевых индексов полной доходности Московской биржи. Восемь из десяти индексов позволяют вести наблюдения за девять лет истории, и только у двух индексов (строительных компаний и информационных технологий) история более молодая — три и два года соответственно.

Оказалось, что динамика семи из десяти индексов статистически не подтверждает верность стратегии. Индексы нефти и газа, электроэнергетики, транспорта, телекоммуникаций с мая по октябрь включительно показывали в среднем лучшую динамику, чем в период с ноября по конец апреля. А индексы полной доходности строительных компаний, потребительского сектора и информационных технологий в период предполагаемого поговоркой роста, наоборот, больше снижались.

Тем не менее три индекса — химии и нефтехимии, металлов и добычи и финансов — показали в зимний период гораздо более уверенный рост, чем в летний. Впрочем, за историю наблюдений эти три индекса и летом показывали неплохой средний рост — от 7,7% до 11,1%.

Таким образом, более детальное рассмотрение стратегии показывает, что она не работает даже в достаточно долгосрочном периоде. Кроме того, следование стратегии «продавай в мае» может показывать очень нестабильные результаты от года к году. Что тоже не говорит в пользу практической ценности этой стратегии, если следовать ей безоглядно.

Как видим, стратегия принесла бы прекрасные результаты в период с мая 2022 года по конец апреля 2023 года. Но за год до этого, с мая 2021 года по май 2022 года, тот, кто следовал бы поговорке, не заработал бы неплохую прибыль с мая по октябрь и потерпел бы сильные убытки почти по всем направлениям с ноября по май.

Стоит ли сейчас продавать?

Но, возможно, именно сейчас то самое время, когда после роста за предыдущие полгода инвестору стоит продать подорожавшие активы и безрисково сохранить свои средства на банковских депозитах в летний период? Эксперты рынка высказали свою позицию «РБК Инвестициям».

Заместитель директора аналитического департамента Freedom Finance Global Георгий Ващенко

Вывод: возможна коррекция. Сильного снижения не ожидается.

«Фиксация прибыли в мае в длинных позициях возможна, если перед этим рынок прибавит еще 5–10%, тогда ждать дивидендов будет мало смысла тем, кто купил в начале весны. Шансы на то, что на мировых площадках разразится коррекция, есть, но вряд ли она окажет заметное влияние на ход торгов в России. Коррекция в России будет после крупных дивидендных выплат, но, если новостной фон будет благоприятный, есть высокие шансы на то, что дивидендный гэп начнет быстро закрываться».

Руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов

Вывод: дальнейший рост будет сдерживаться геополитическими и инфляционными рисками. Коррекция возможна позднее.

«Текущие уровни индекса Московской биржи уже в значительной степени учитывают привлекательность дивидендного профиля российских фишек и снятие избыточных опасений по рынку в целом. Однако дальше расти рынку, по нашему мнению, уже мешают геополитические и инфляционные риски. Мы исходим из того, что неуверенность инвесторов в поступательном восстановлении экономики может сохраняться до конца лета и способна сдерживать рост котировок и приток капитала, в том числе и после выплат дивидендов. До середины лета сильного апсайда по индексу Московской биржи не прогнозируем. Наш целевой ориентир на ближайшие месяцы составляет 2700 пунктов.

Пока для коррекции поводов не видим: летом не ждем сильного ухудшения ситуации в российской экономике или на рынке нефти, поэтому любое снижение, в том числе и техническое (дивидендные отсечки), будет подталкивать инвесторов к покупкам фишек.

Я допускаю откат индекса Московской биржи летом до уровней 2420–2470 пунктов. Откат выглядел бы вполне естественным охлаждением после активного периода роста. На мой взгляд, обильные дивиденды в значительной степени будут реинвестированы в рынок и позволят смягчить коррекционные настроения. Но не уверен, что коррекции удастся избежать, учитывая, что внешний фон летом может ухудшиться из-за вероятной рецессии в развитых странах».

Директор департамента инвестиционного консультирования «Открытие Инвестиции» Андрей Шенк

Вывод: глобальной коррекции на рынке ждать не стоит. Возможность роста зависит от геополитических и инфляционных рисков.

«Если посмотреть на более длинный промежуток времени, а также на текущие мультипликаторы и сравнить их с историческими значениями, то мы увидим, что большинство компаний все еще стоят очень дешево и могут вполне продолжать расти без риска оказаться перекупленными.

Многие компаний начали раскрывать финансовые результаты, а также вернулись к дивидендным выплатам. Из публикуемых отчетностей, а также исходя из размера дивидендов мы видим, что бизнесы и балансы компаний оказались очень устойчивы к кризисным явлениям, а некоторые даже смогли нарастить прибыль относительно периода до февраля 2022 года, получив конкурентные преимущества от конъюнктуры сырьевых рынков.

Поэтому глобальной коррекции на рынке сейчас ждать не стоит. Возможны локальные движения в отдельных бумагах, где спекулятивные инвесторы захотят зафиксировать прибыль, однако такие коррекции будут быстро выкупаться.

Ожидаю, что выплата дивидендов продолжится и будет способствовать росту рынка. Однако для сохранения устойчивой тенденции на его рост не столько важны текущие выплаты, сколько стабилизация ожиданий относительно будущих. Тут, к сожалению, геополитический фактор все еще является определяющим наравне с бюджетными и инфляционными рисками».

Начальник управления информационно-аналитического контента «БКС Мир инвестиций» Василий Карпунин

Вывод: дивидендные отсечки могут вызвать коррекцию. Дивидендные выплаты, наоборот, могут стать топливом роста.

«На рынок может оказывать давление фактор дивидендных гэпов. По ключевым тяжеловесным фишкам пройдут отсечки. Ожидается очищение от дивидендов (соответственно, и снижение цены) по Сбербанку, ЛУКОЙЛу и НОВАТЭКу. Только за счет этих трех эмитентов индекс Мосбиржи может потерять 75–80 пунктов, или почти 3%.

Впрочем, дивиденды этих компаний на более длинной дистанции также станут топливом для роста за счет их частичного реинвестирования обратно в рынок акций. Например, по грубому расчету, на рынок может вернуться только от Сбербанка со второй половины мая около ₽34 млрд. Это 70% среднедневного торгового оборота индекса Мосбиржи. Сопоставимые цифры можно ожидать во второй половине июня и от ЛУКОЙЛа».

Директор по стратегии ИК «Финам» Ярослав Кабаков

Вывод: потенциал роста сохраняется. Дивиденды будут способствовать росту. Коррекция возможна в любой момент при реализации геополитических рисков.

«Текущий рост рынка происходит после обвального 2022 года, бизнес многих компаний не пострадал, часть экспортеров выиграла от нестабильности и роста цен на экспортируемое сырье в отличие от котировок акций. Таким образом, текущий рост можно рассматривать как возврат к нормальности, и потенциал роста еще существенный. Единственное, о чем можно говорить, — это о технической перекупленности: коррекция рынка возможна в любой момент, особенно если на настроения инвесторов повлияют геополитические факторы. Несомненно, к коррекции может привести и фактор сезонности: май — статистически слабый месяц, а майские праздники и летний период могут повлиять на ликвидность рынка и активность инвесторов, что увеличит волатильность.

По выплатам дивидендов и реинвестированию их обратно в акции — здесь все же стоит закладываться на июнь, дивиденды Сбербанка и ЛУКОЙЛа будут зачисляться в июне-июле. Несомненно, выплаты дивидендов могут положительно повлиять на индекс Мосбиржи, однако в целом влияние выплат дивидендов на рынок может быть временным и необязательно гарантирует долгосрочный рост».

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Материалы к статье