«Атон» предрек ₽3,5 трлн дивидендов от российских компаний в течение года

Офис Московской биржи

Аналитики брокерской компании «Атон» назвали дивиденды краеугольным камнем инвестиционной привлекательности компаний в условиях неопределенности, а также подсчитали, что в ближайшие 12 месяцев российские компании могут выплатить около ₽3,5 трлн дивидендов. Об этом говорится в клиентской рассылке, которая была разослана в субботу, 27 мая (есть у «РБК Инвестиций»), документ также размещен по ссылке.

Около половины от этой суммы — ₽1,7 трлн — приходится на Сбербанк, «Газпром» и НОВАТЭК. Аналитики также приводят структуру получателей этих дивидендов:

- ₽1,248 трлн — крупные частные акционеры;

- ₽895 млрд — государство;

- ₽746 млрд — инвесторы на российском рынке;

- ₽611 млрд — нерезиденты, получающие выплаты на счета типа С.

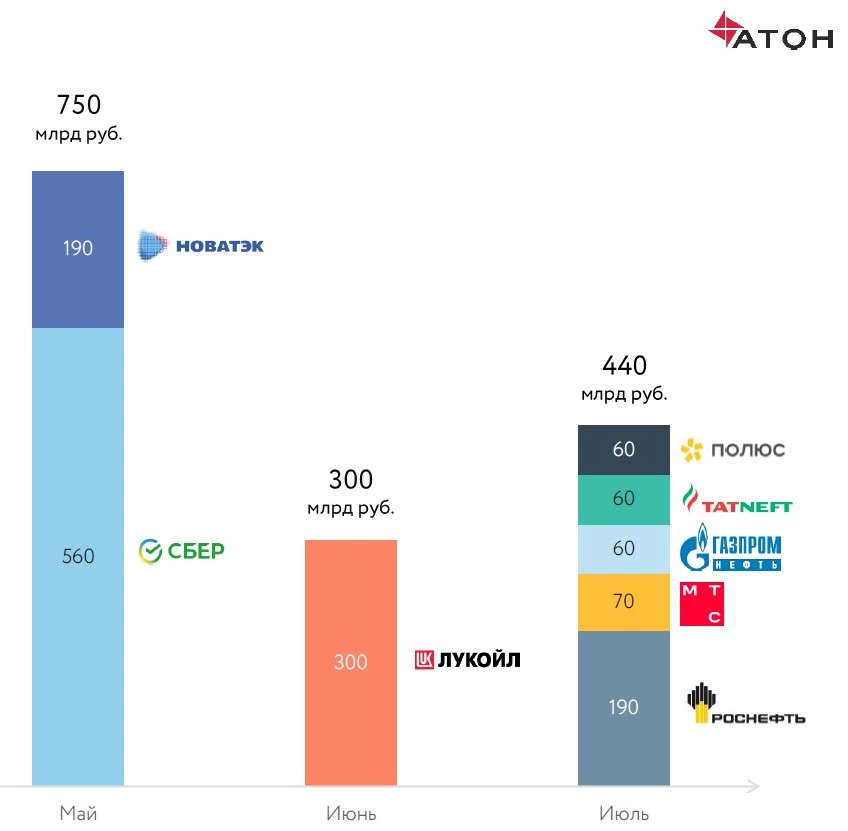

По подсчетам экспертов, в период с мая по июль крупные публичные компании могут направить на выплаты ₽1,5 трлн.

₽1,5 трлн дивидендов, которые публичные компании могут выплатить акционерам с мая по июль 2023 года

Российские эмитенты возвращаются к практике дивидендных выплат. «Полюс» и Сбербанк уже возобновили дивиденды, вероятно, за ними последуют производители стали, АЛРОСА и другие компании, полагают аналитики.

В секторе металлургов эксперты выделили «Северсталь», денежная позиция которой на конец 2023 года может достигнуть $2,5 млрд. Доходность свободного денежного потока по итогам года должна превысить 20%, половина от которого может быть направлена на дивиденды в консервативном сценарии.

Нефтегазовый сектор лидирует по количеству компаний, предлагающих двузначную дивидендную доходность, но на рынке сохраняется неопределенность касательно будущих выплат.

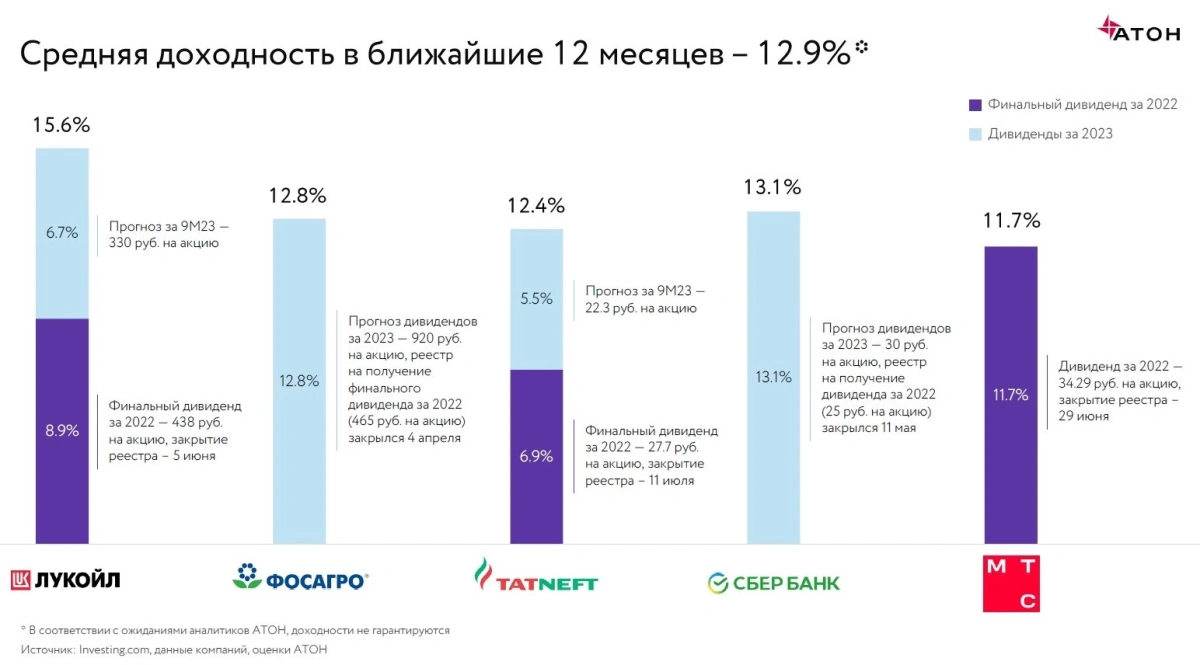

Топ-5 дивидендных историй

Эксперты «Атона» составили топ-5 дивидендных акций на российском фондовом рынке, в который вошли крупные, ликвидные, фундаментально привлекательные компании с низкой долговой нагрузкой, прозрачной дивидендной политикой и стабильной историей дивидендных выплат.

В этот список вошли бумаги нефтяной компании ЛУКОЙЛ, химического холдинга «ФосАгро», производителя нефти «Татнефть», «Сбера» и телекоммуникационной компании МТС. Средняя дивидендная доходность этих компаний в ближайшие 12 месяцев может составить 12,9%, а в перспективе трех лет — 13,6%, подсчитали эксперты.

Финальные дивиденды 2022 года и прогнозные дивиденды 2023 года по акциям ЛУКОЙЛа, «ФосАгро», «Татнефти», Сбербанка и МТС

Топ-5 перспективных дивидендных бумаг

- 1.ЛУКОЙЛ — тема дивидендов выходит на первый план, компания может платить дивиденды, обеспечивающие двузначную доходность. Сильная отчетность за год может стать катализатором для акций. Компания не является государственной, что с точки зрения «Атона» снижает ее санкционные риски.

- 2.«ФосАгро» — вертикально интегрированная компания, занимающая одну из лидирующих позиций в мире по объемам выпуска фосфорсодержащих минеральных удобрений. Компания предлагает хороший профиль роста (производство в среднем увеличивается на 3% ежегодно), стабильные ежеквартальные дивидендные выплаты, а также одну из самых низких себестоимостей производства удобрений в мире.

- 3.«Татнефть» — центральным пунктом инвестиционного кейса «Татнефти» является ТАНЕКО — современный нефтеперерабатывающий комплекс, на котором внедрены передовые технологические решения. Компания в целом отстает от сектора, что, на наш взгляд, не вполне обоснованно.

- 4.Сбербанк — акции банка по-прежнему остаются интересными для долгосрочного инвестирования. Банк все еще оценивается недорого по мультипликаторам. Его дивиденды, как ожидается, продолжат повышаться в последующие годы, а бизнес-модель и источники доходов банка очень устойчивы.

- 5.МТС — компания сохраняет устойчивые показатели основного бизнеса в условиях непростой экономической ситуации, что обеспечивает ей сильный операционный денежный поток. Важно отметить, что МТС поддерживает на высоком уровне базу абонентов мобильной связи, тогда как у некоторых ее публичных конкурентов наблюдается отток клиентов. Дивидендная политика МТС предусматривает выплаты не менее ₽28 на акцию. Дивидендная политика была рассчитана на 2019–2021 годы, компания планирует представить обновленную версию.

Материалы к статье