Фондовые индексы США: почему инвесторы выбирают технологии вместо нефти

С начала 2023 года и по состоянию на закрытие рынка 1 июня технологический индекс NASDAQ 100 прибавил 32%, индекс S&P 500 вырос на 9,93%, а индекс Dow Jones упал на 0,27%. Опережение индексом NASDAQ динамики индекса Dow Jones составило более 32 п.п. Такого рода динамика лучше рассматривается в следующем контексте: в 2022 году индекс NASDAQ 100 упал на 33%, индекс S&P 500 — на 19,5%, а Dow Jones снизился только на 8,8% и был лидером по динамике среди трех ключевых американских индексов.

Такая разница в темпах следует из разных стилей входящих в эти индексы акций. Индекс Dow Jones включает больше акций стоимости с невысоким бета-коэффициентом и более высокими дивидендами, например Coca-Cola. В то же время индекс NASDAQ включает преимущественно технологические акции роста с высоким бета-коэффициентом, например Tesla.

Бета-коэффициент (бета-фактор) — показатель, определяющий меру рыночного риска. Показатель отражает изменчивость доходности ценной бумаги (портфеля) по отношению к среднерыночному показателю. Например, если бета-коэффициент акции равняется 2, это означает, что в случае роста котировок динамика акций будет в два раза выше среднего роста по рынку. Однако в случае разворота цены падение акций будет также в два раза сильнее.

В условиях резкого повышения ставок ФРС, рекордной за десятилетия инфляции и снижения располагаемых доходов населения технологические акции роста показывали в прошлом году динамику хуже дивидендных с менее динамичным, но более стабильным бизнесом, что логично.

При этом на американском рынке постоянно происходят ротации капитала из одних секторов в другие как краткосрочно, так и среднесрочно. Ротация разных по стилям инвестирования секторов происходит на фоне смены рыночных настроений.

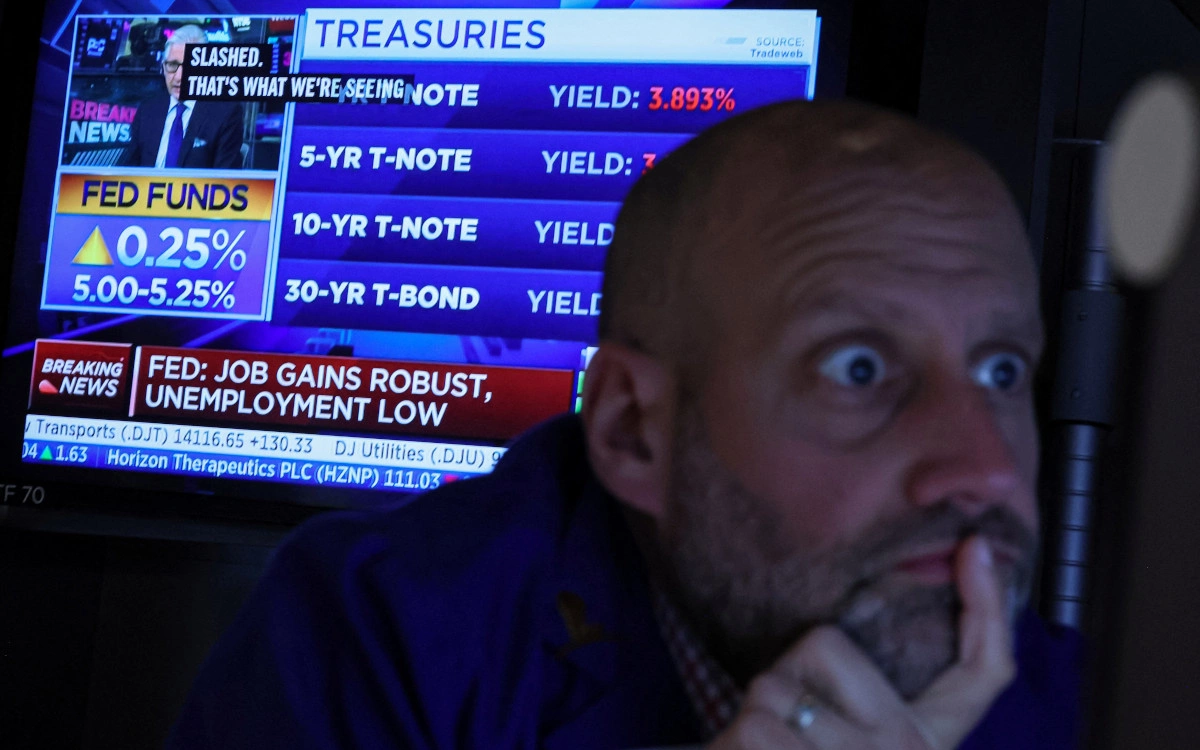

Примерно с ноября 2022 года тренд на американском рынке акций изменился. Ставки по десятилетним казначейским облигациям США начали падать — рынок стал ожидать прекращения повышения ставок ФРС к середине 2023 года и даже потенциального начала понижения ставок регулятором к его концу. Из-за этого происходила секторальная ротация из акций стоимости и защитных секторов в акции роста и циклические сектора, включая технологический сектор.

В таких условиях опережающая динамика технологического индекса NASDAQ 100 логична: он упал сильнее в прошлом году, сейчас настроения сменились — и он восстанавливается сильнее. С Dow Jones логика обратная, поскольку он не сильно снизился в 2022-м, но и сейчас не показывает роста.

Кроме того, нужно понимать внутреннюю структуру индексов по составу. В NASDAQ 100 не входят акции нефтегазовых компаний и банков, а в Dow Jones — входят. В 2022 году акции нефтегазовых американских компаний показывали резкий рост и были практически лучшим классом активов по динамике в мире. Однако в этом году тренд сменился и на фоне падения цен на энергоносители акции нефтегазового сектора были хуже рынка, а банки, ввиду произошедшего банковского кризиса в США, также чувствовали себя хуже других секторов. На этом фоне NASDAQ 100 был лучше в плане секторального наполнения.

Что нужно знать инвесторам и как это использовать

Инвесторы даже в период сильной неопределенности при угрозе рецессии и при агрессивной политике ФРС по ставкам предпочитают технологические компании по следующим причинам:

- технологические компании являются ключевыми голубыми фишками на американском рынке акций. В NASDAQ 100 входят такие компании, как Microsoft или Apple. В период страхов вокруг финансовой системы они де-факто воспринимаются инвесторами как защитные активы. Бизнес той же Microsoft является устойчивым к макроэкономической турбулентности, а высокие запасы наличных средств и низкий уровень долговой нагрузки повышают привлекательность акций компании как максимально финансово устойчивой;

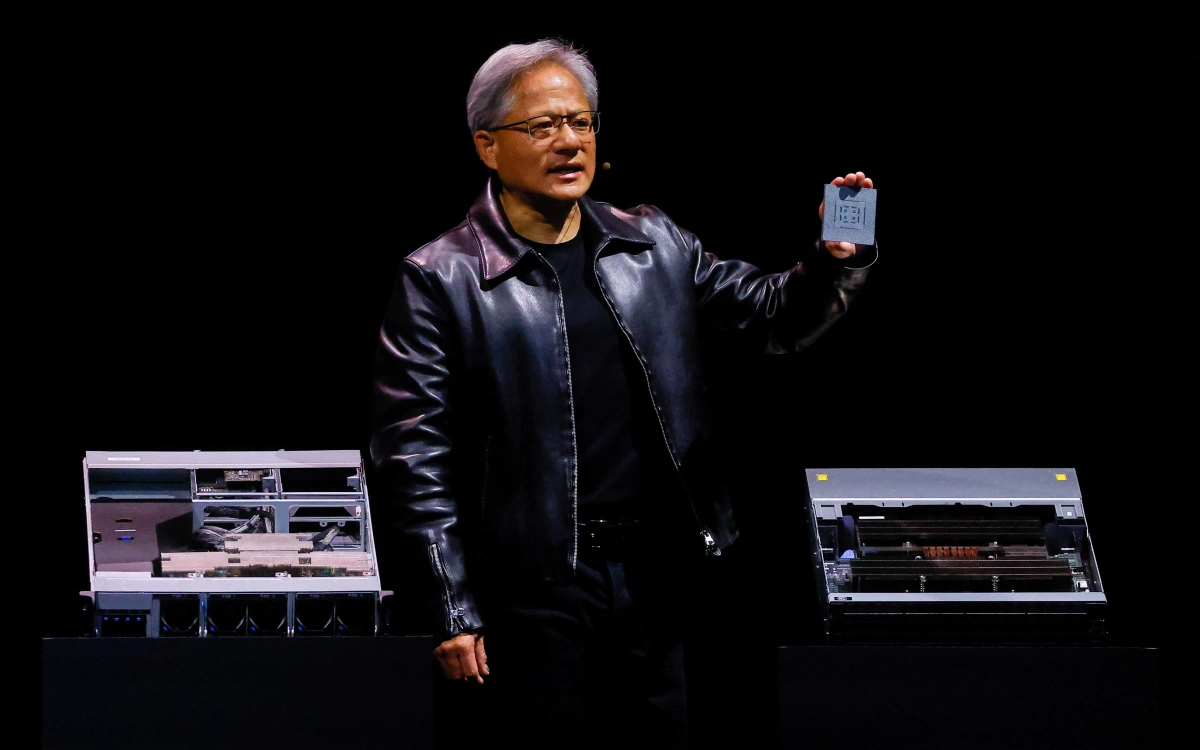

- сейчас на рынке образовался достаточно осязаемый лейтмотив — искусственный интеллект. Вокруг этой новой технологии, которая многим инвесторам кажется прорывной, растет внимание к технологическим американским компаниям, которые находятся в авангарде такого рода разработок;

- инвесторы ориентируются не только на количественную оценку бизнеса (текущие мультипликаторы и последнюю динамику прибыли), но и на качественную оценку. И по многим аспектам те же Microsoft и NVIDIA являются лучшими компаниями в мире — с наиболее передовыми инновационными разработками.

При этом после сильного роста технологических имен с начала года на американском рынке возникла ситуация, при которой основной рост индексов обеспечивало небольшое количество крупных компаний технологического сектора. Почти во всех остальных секторах акции показывают минус либо же не растут.

Такой феномен не новый, и до пандемии индустрия хедж-фондов и управления активами переживала своеобразный кризис идентичности: если управляющий инвестировал куда-либо, помимо быстрорастущих технологических компаний (группу FAANG), то он с большой вероятностью показывал доходность хуже индекса. Платить комиссии за поиск каких-либо малоизвестных и недооцененных имен стало бессмысленно, а инвесторы все больше начали отдавать предпочтение пассивным индексным ETF.

В связи с этим, по нашим наблюдениям, инвесторам следует на полупостоянной основе поддерживать долю технологического сектора в диверсифицированных портфелях из акций США на уровне 25–30%, иначе велик риск того, что портфель будет хуже индексов или вовсе не вырастет. В то же время акции технологического сектора США, вероятно, сохранят лидерство по динамике в текущем году.

Материалы к статье