«ВТБ Мои Инвестиции» назвали лучшие облигации для покупки во 2 полугодии

«ВТБ Мои Инвестиции» назвали лучшие облигации для покупки во 2-м полугодии

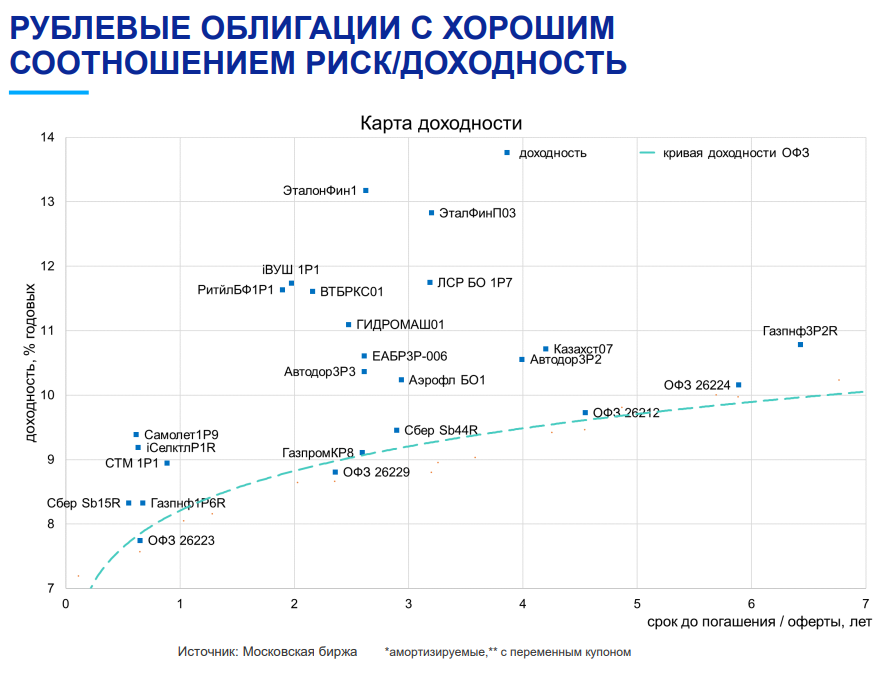

Аналитики «ВТБ Мои Инвестиции» представили подборку наиболее привлекательных облигаций корпоративных эмитентов и ОФЗ. С помощью этих бумаг инвесторы могут получить рублевую доходность. В текущих условиях эксперты отдают предпочтение облигациям рейтинговой группы А/АА со сроком до двух лет и доходностью от 10%. Об этом сообщается в июльском обзоре долгового рынка (есть в распоряжении «РБК Инвестиций»).

Какие самые выгодные облигации можно купить?

В качестве основных выпусков для вложений до года «ВТБ Мои инвестиции» выделяют шесть выпусков:

- облигации строительной компании «Самолет» — выпуск серии Самолет1P9;

- долговые бумаги IT-компании «Селектел» — выпуск iСелктлР1R;

- облигации российского холдинга транспортного машиностроения «Синара — Транспортные Машины» — выпуск СТМ 1P1;

- бумаги «Газпром нефти» — выпуск Газпнф1P6R;

- облигации Сбербанка — выпуск Сбер Sb15R;

- облигации Министерства финансов Российской Федерации — ОФЗ 26223.

Для инвестиций на один — три года эксперты выделяют:

- облигации девелопера «Эталон» — выпуск ЭталонФин1;

- долговые бумаги российского сервиса кикшеринга Whoosh — iВУШ 1P1;

- бумаги «Ритейл Бел Финанс» (группа «Евроторг») — выпуск РитйлБФ1P1;

- облигации поставщика оборудования ГМС — ГИДРОМАШ01;

- бумаги Евразийского банка развития — ЕАБР3P-006;

- облигации компании «Российские автомобильные дороги» («Автодор») — Автодор3Р3;

- бумаги авиакомпании «Аэрофлот» — Аэрофл БО1 R;

- облигации Сбербанка — Сбер Sb44R;

- облигации «Газпрома» — ГазпромКP8;

- облигации Министерства финансов Российской Федерации — ОФЗ 26229.

Для вложений со сроком более трех лет наиболее привлекательными выглядят бумаги:

- облигации девелопера «Эталон» — ЭталФинП03;

- облигации группы ЛСР — ЛСР БО 1Р7;

- бумаги «СФО ВТБ РКС-1» — ВТБРКС01;

- облигации Республики Казахстан — выпуск Казахст07;

- долговые бумаги компании «Российские автомобильные дороги» («Автодор») — Автодор3Р2;

- облигации «Газпром нефти» — Газпнф3P2R;

- бумаги Министерства финансов Российской Федерации — выпуск ОФЗ 26224;

- облигации Министерства финансов Российской Федерации — ОФЗ 26212.

Карта доходности рублевых облигаций

Что сейчас происходит на рынке облигаций

Повышенные расходы федерального бюджета, ослабление рубля, высокие инфляционные ожидания населения и ускорение текущей инфляции приближают момент повышения ключевой ставки ЦБ. К середине июля инфляция в России ускорилась до 3,3% год к году, по оценкам «ВТБ Мои Инвестиции». Рост цен наблюдается практически во всех компонентах вторую неделю подряд, что подтверждает устойчивость тренда. В июле инфляция может ускориться до 4,1% год к году и превысить 6% к концу 2023 года.

Аналитики «ВТБ Мои Инвестиции» ожидают повышения ставки на 50 б.п. на июльском заседании ЦБ. К концу года ключевая ставка может подняться до уровня 8,5%, то есть на 100 б.п.

Доходности ОФЗ остаются под давлением в ожидании ужесточения политики центробанка. Ценовой индекс Мосбиржи гособлигаций (RGBI) за месяц снизился на 1%. Кривая доходности ОФЗ на сроке два — пять лет поднялась вверх на 32–27 б.п.

Корпоративные кредитные спреды (премии, которые рынок закладывает в облигации компании за тот риск, который на себя берет покупатель) заметно сузились. В первом эшелоне они снизились до значений, которые были до февраля 2022 года, однако во втором эшелоне кредитные спреды еще остаются расширенными.

В условиях закрытого доступа к международным долговым рынкам можно ожидать увеличения предложения на российском рынке новых выпусков облигаций компаниями первого эшелона, рассказали аналитики. В конкуренции с заимствованиями Минфина это может привести к расширению предлагаемых премий на размещении выпусков облигаций корпоративных эмитентов.

Материал носит ознакомительный характер и не является индивидуальной инвестиционной рекомендацией.

Материалы к статье