Квартира или линкеры: во что выгоднее инвестировать в 2024 году

Эксперт РБК сравнил доход от сдачи квартиры в аренду с прибылью от ОФЗ

Аналитик по продуктам УК «Ингосстрах-Инвестиции» Егор Шумилов

Сейчас многие россияне сталкиваются с выбором, куда инвестировать свои средства. Для некоторых предпочтительным вариантом остается недвижимость, в то время как другие считают, что это связано с лишними расходами и проблемами, и поэтому отдают предпочтение облигациям.

Аналитик по продуктам УК «Ингосстрах-Инвестиции» Егор Шумилов проанализировал и сравнил доходности от сдачи в аренду жилья и инвестирования в инфляционные облигации.

При расчетах учитывалось, что срок инвестирования в оба инструмента — четыре года, прогнозируемая инфляция до 2028 года составит 7,82% годовых, а стоимость недвижимости и арендные ставки будут расти на уровне инфляции.

Доходность аренды квартиры

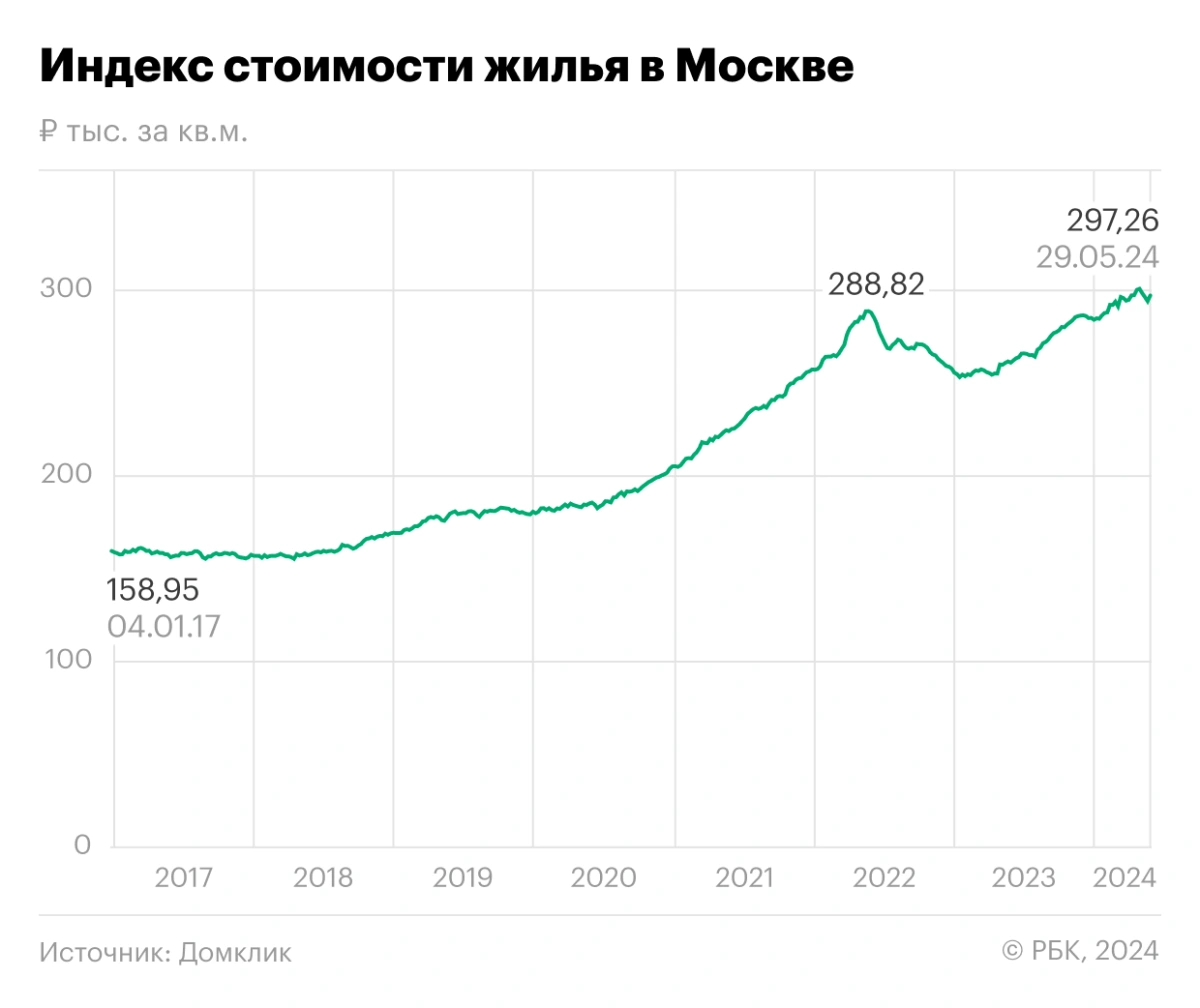

На вторичном рынке Москвы в апреле 2024 года средняя стоимость квадратного метра составляла ₽294,22 тыс. При этом средняя площадь квартиры равна 56,2 кв. м, что в сумме дает стоимость ₽16,5 млн (без учета ремонта).

Динамика индекса стоимости жилья в Москве (по данным сервиса «Домклик»)

Стоимость ремонта, как правило, добавляет около 30% к общей стоимости квартиры. Соответственно, изначальная инвестиция в квартиру будет составлять ₽21,5 млн. Сдав такую квартиру в аренду за ₽109 тыс. в месяц и отняв расходы на ее содержание (налог на имущество, оплачиваемый в декабре каждого года, — ₽15 976; ежемесячные амортизационные отчисления — ₽20 669; ЖКУ за вычетом водоснабжения и электроэнергии — ₽6500), можно получить средний чистый доход в размере ₽93 тыс. ежемесячно, что соответствует доходности 10,03% годовых до вычета подоходного налога.

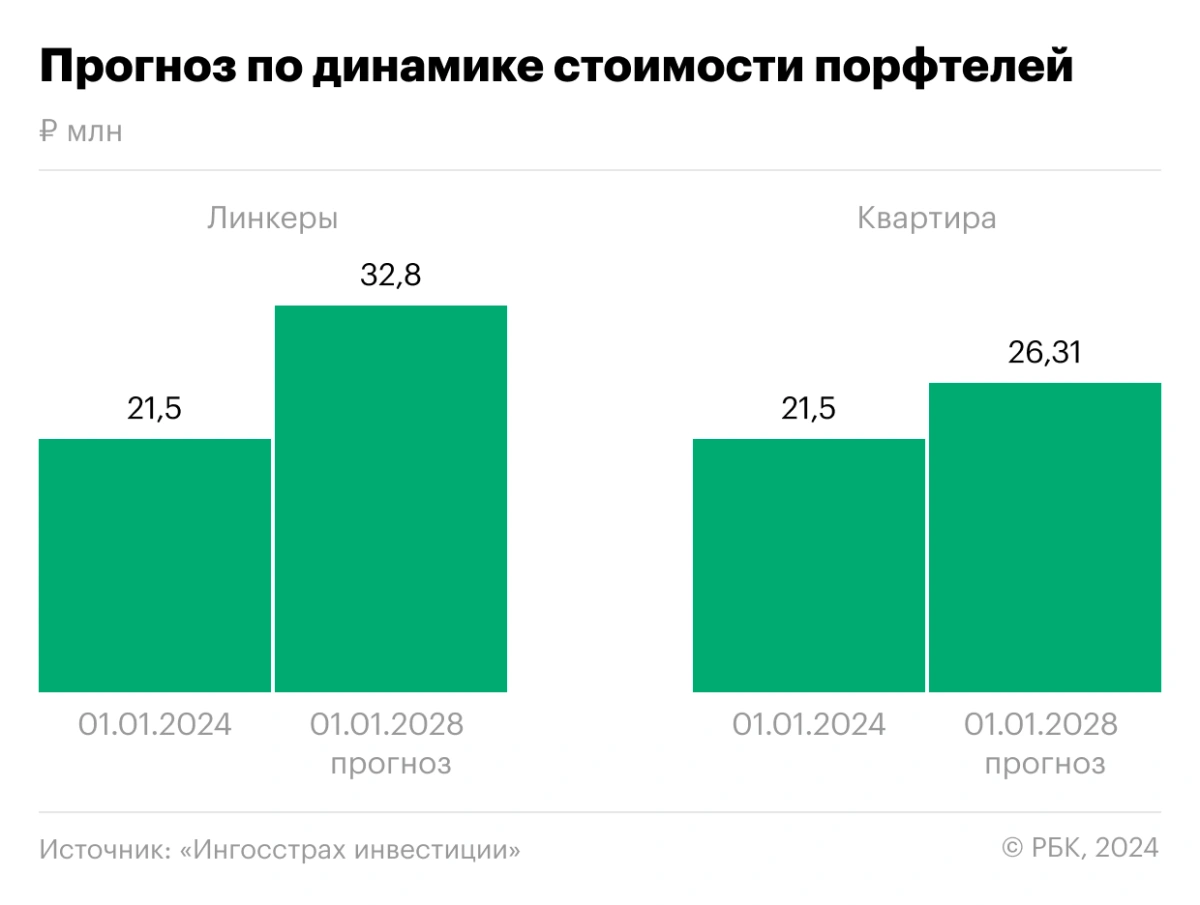

Стоимость продажи квартиры будет составлять ₽26,3 млн, она складывается из роста цен на недвижимость: ₽22,34 млн и ремонт ₽3,97 млн (80% ремонта). Если учитывать продажу квартиры через четыре года (в мае 2028-го), с учетом амортизации ремонта на 20% за данный период средний месячный доход будет равен ₽192 тыс., а годовой — ₽2,34 млн.

Рассмотрим также вариант, при котором инвестор приобретает студию площадью 24,1 кв. м, что будет соответствовать стоимости ₽7,1 млн. Ремонт в такой квартире обойдется примерно в ₽2,1 млн, что увеличит размер изначальной инвестиции до ₽9,22 млн.

С учетом всех вышеперечисленных расходов с поправкой на студию (налог на имущество — ₽1206, ежемесячные амортизационные отчисления — ₽8863, ЖКУ за вычетом водоснабжения и электроэнергии — ₽6500) и средней арендной ставкой в ₽58 253 доходность такой инвестиции будет составлять 11,24% до вычета налогов.

Стоимость продажи студии будет составлять ₽11,3 млн (₽9,6 млн — рост цен на недвижимость и ₽1,7 млн — 80% ремонта). При продаже квартиры через четыре года с учетом амортизации ремонта на 20% за данный период средний месячный доход будет равен ₽92 тыс., а годовой — ₽1,11 млн.

Доходность инфляционных облигаций

Инфляционные облигации (ОФЗ-ИН), или линкеры, предлагают защиту от инфляции, корректируя свой номинал в соответствии с уровнем роста цен. Это означает, что при росте инфляции увеличивается и номинал облигаций.

По всем выпускам линкеров ставка купона составляет 2,5% годовых. Выпуск инфляционных облигаций ОФЗ-ИН 52002 на данный момент обеспечивает доходность около 7,13% годовых сверх инфляции (15,45% годовых до вычета налогов). Так, доходность уже погашенного выпуска ОФЗ-ИН 52001 за период с июля 2015-го по август 2023-го составила 95,82%.

Инвестируя те же ₽21,5 млн, которые были бы вложены в квартиру с ремонтом в Москве, по линкерам можно получить доход в размере ₽4,05 млн в год, или ₽333 тыс. в месяц.

Расчетный прогноз стоимости портфелей

Таблица для расчета доходности инвестиций в недвижимость под сдачу в аренду и доходности вложений в ОФЗ-ИН с готовыми формулами, куда вы можете подставить собственные значения и сделать расчет для личного портфеля.

Прогноз на 2024 год

Изменения в условиях льготного ипотечного кредитования в России существенно влияют на доступность жилья и стратегии инвесторов. Снижение максимального размера кредита до ₽6 млн и увеличение первоначального взноса до 30%, а также отмена льготной ипотеки для новостроек с 1 июля 2024 года, вероятно, приведут к снижению спроса на недвижимость и к замедлению роста цен.

Это может привести к увеличению спроса на арендное жилье и, как следствие, к росту арендных ставок. Такой шок будет позитивно влиять на доходности от аренды недвижимости, но незначительно ввиду скорого снижения ключевой ставки и удешевления ипотеки.

Риски инвестирования в недвижимость и облигации

Владелец квартиры сталкивается с рисками, связанными с возможным преждевременным выселением арендаторов и простоем квартиры. Пустая квартира снижает доходность с 10,03% до 9,81% годовых за два месяца простоя. Также один из значимых рисков — это изменение стоимости квартиры. Собственник не обязан фиксировать убытки в случае просадки стоимости, однако восстановление может занять продолжительное время.

Для инвестора в облигации основным риском является дефолт по выпуску. Однако в случае государственных облигаций этот риск минимален, так как все выплаты по облигациям ОФЗ обеспечены правительством в лице Минфина.

Что касается налогообложения, арендодатель может выбрать между налоговой ставкой в 13% и 4%, а инвестор в облигации обязан платить 13%-ный налог с дохода. После вычета налогов и расходов доходность аренды составит 9,17%, или 9,76% годовых, в зависимости от выбранной ставки, в то время как доходность облигаций составит 14,11% годовых.

Что выбрать: квартиру или инфляционные ОФЗ

Доходность от сдачи в аренду квартиры в Москве составляет около 9,8% годовых, что значительно ниже, чем доходность от инвестиций в инфляционные облигации (14,11% годовых). Учитывая предстоящие изменения в условиях ипотеки и прогнозируемое снижение ключевой ставки, доходность от аренды ожидается на прежнем уровне, тогда как доходность облигаций остается более высокой и стабильной.

Индекс доходности жилья IRN.RU, который показывает отношение доходности недвижимости к ставке по депозитам, сейчас находится на уровне около 0,5. Это означает, что сдача квартиры в аренду сейчас менее выгодна, чем доходность от банковского вклада. Однако депозиты по сравнению с облигациями выглядят менее ликвидно, так как придется заблокировать вложенную сумму денег на срок депозита и не иметь к ней доступа, чтобы не потерять проценты.

Инвестирование в облигации требует меньшего начального капитала при сопоставимом уровне дохода и минимальном риске, делая их более привлекательным вариантом по сравнению с инвестициями в недвижимость несмотря на то, что оба инструмента считаются консервативными.

Материалы к статье