Что купить под дивиденды этой осенью: более 10 идей на российском рынке

Найдены более 10 акций для покупки под дивиденды осенью 2024 года

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Этой осенью некоторые российские компании объявят и выплатят своим акционерам промежуточные дивиденды за 2024 год. Некоторые эмитенты еще не анонсировали дивиденды, но в сентябре-октябре уже ожидается как минимум 17 дивидендных отсечек.

Чтобы получить дивиденды, необходимо владеть акциями на момент дивидендной отсечки. С учетом режима торгов Т+1 бумаги нужно купить минимум за один рабочий день до закрытия реестра акционеров, имеющих право на получение выплат.

По оценкам «БКС Мир инвестиций», всего в рамках осеннего дивидендного сезона этого года инвесторам будет выплачено ₽657 млрд. Общий объем дивидендов осенью будет меньше, чем летом, — примерно 25% от выплат летнего дивидендного сезона. В сентябре между инвесторами будет распределено в общей сложности около ₽153 млрд, или около 23,3% от всего объема ожидаемых дивидендов. Основные выплаты дивидендов приходятся на октябрь — владельцы акций получат от компаний дивиденды на ₽504 млрд, или 76,7% от общего ожидаемого объема дивидендов в этом сезоне.

«РБК Инвестиции» спросили экспертов, актуальна ли сейчас стратегия покупки акций под дивиденды и какие дивидендные бумаги могут принести наибольшую прибыль инвесторам.

Актуальна ли сейчас стратегия покупки акций под дивиденды

Российский рынок акций последние месяцы находился под давлением продаж со стороны нерезидентов, также негативным фактором выступала и продолжает выступать жесткая денежно-кредитная политика ЦБ, рассказала эксперт по фондовому рынку «БКС Мир инвестиций» Людмила Рокотянская. Однако, по ее мнению, на горизонте 12 месяцев инвестиции в акции могут принести неплохие плоды. Сейчас многие голубые фишки торгуются с крайне низкими мультипликаторами и потенциальной дивдоходностью 13–17%. При этом важно понимать, что, в отличие от инструментов с фиксированной доходностью, акции умеют быстро отыгрывать такие факторы, как девальвация рубля или улучшение геополитики. Все это делает вложения в отдельные дивидендные бумаги привлекательными по текущим уровням, считает эксперт.

Аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова также отметила, что выплаты дивидендов могут стать для конкретных акций дополнительным «бычьим» драйвером, который будет усиливаться в случае роста всего рынка.

Начальник аналитического отдела инвесткомпании «Риком-Траст» Олег Абелев полагает, что стратегия покупки акций под дивиденды актуальна всегда. В любом состоянии рынка найдутся компании, готовые платить щедрые дивиденды, считает эксперт. Вопрос только в стабильности выплат — по мнению Абелева, это действительно проблема для российского рынка акций.

Портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин полагает, что эта стратегия работает в случае, если рынок продолжает рост после отсечки и дивиденд устойчив во времени — условно говоря, бизнес компании продолжает расти. В этом случае больше шансов, что дивидендный гэп быстро закроется. Но на падающем рынке (как было, например, летом) такая стратегия не принесла бы прибыли инвесторам, а наоборот, обратил внимание эксперт. В целом он считает, что лучшая стратегия на рынке акций — это долгосрочные инвестиции, которые позволят пережить периодическую волатильность и реализовать фундаментальный потенциал роста бумаг.

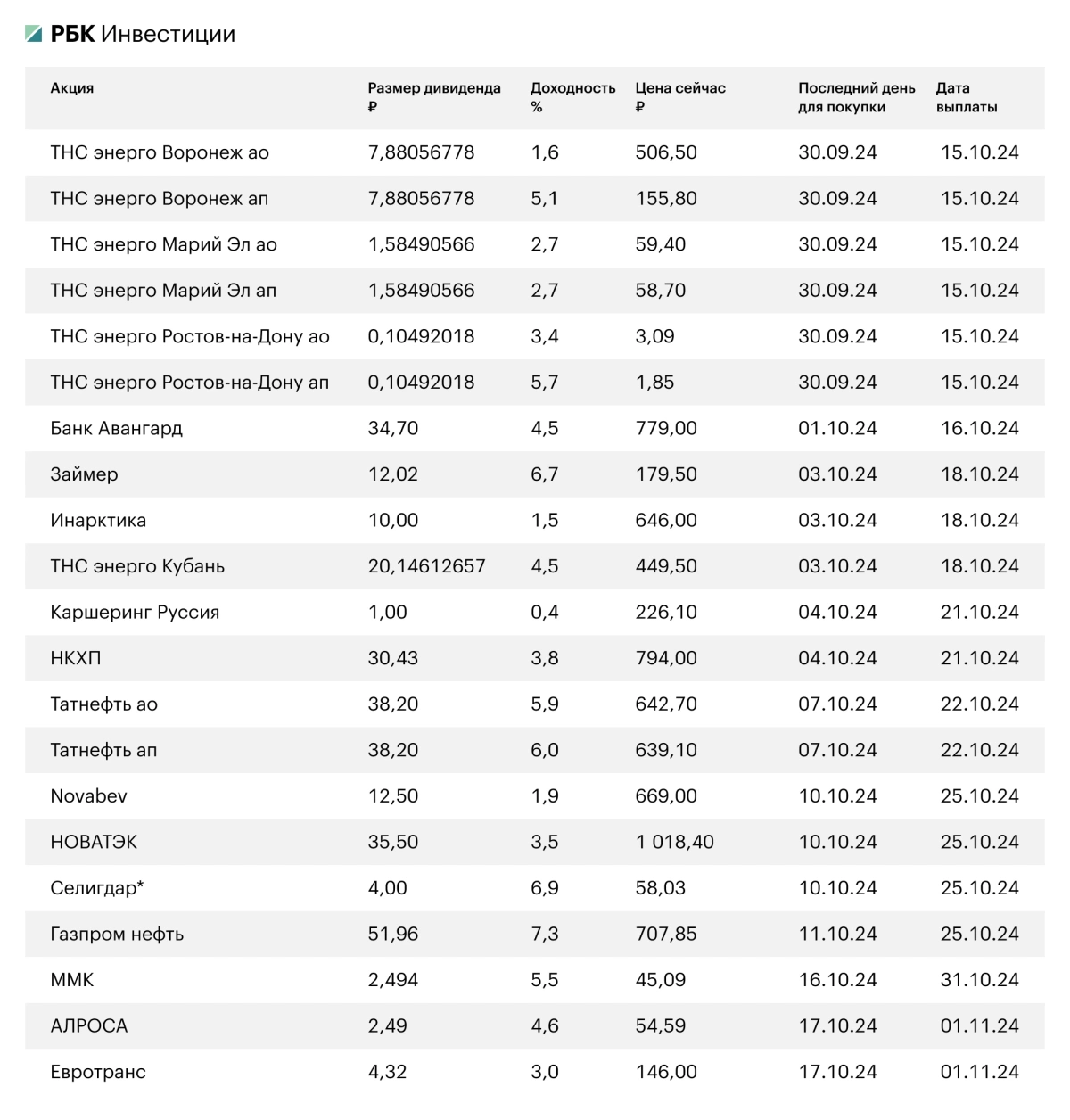

Дивидендный календарь на осень

Что стоит купить под дивиденды этой осенью

Сбербанк и Мосбиржа

Лидерами по дивидендным выплатам в 2024 году в целом (как в течение года, так и по его итогам), вероятно, будут прежде всего представители банковского сектора, которые получают преимущество от высоких процентных ставок в стране и в основном показывают рост прибыли, считает Елена Кожухова. Сбербанк, в частности, ожидает рекордную прибыль по итогам 2024 года и, соответственно, выплату рекордных дивидендов. Надежды на выплаты Сбербанка могут во втором полугодии не только удерживать акции самого банка от значительных просадок, но и поддерживать весь рынок из-за высокой доли «Сбера» в индексе Мосбиржи.

Кожухова также указала, что сама Мосбиржа, несмотря на новые санкции, продолжает наращивать общие объемы торгов и может рекомендовать привлекательные годовые дивиденды.

«Газпром нефть»

Интересно выглядит «Газпром нефть», которая в последнее время выплачивает повышенные дивиденды, полагает аналитик ИК «Цифра брокер» Иван Ефанов: по дивполитике, компания должна направлять на дивиденды 50% прибыли, но платит больше. Совет директоров «Газпром нефти» в качестве дивидендов за первое полугодие 2024 года рекомендовал выплатить ₽51,96 на бумагу (доходность — 7,7%). Если за 2024 год компания заплатит 75% от чистой прибыли, как сделала это в прошлом году, то дивидендная доходность может составить около 15% к текущей цене. Аналитики «Цифра брокер» ожидают дивиденды по акциям «Газпром нефти» на уровне ₽108 на одну бумагу. Акции «Газпром нефти» также считают привлекательными в УК «Альфа-Капитал».

«Хэдхантер»

Иван Ефанов считает интересными акции «Хэдхантера», которые начали торговаться на бирже после длительного перерыва. У компании накопилась большая нераспределенная прибыль, которой «Хэдхантер» готов поделиться с акционерами. По словам менеджмента, будет выплачен единоразовый дивиденд в диапазоне от ₽640 до ₽700 на одну акцию, что предполагает дивидендную доходность около 16,5%. В дальнейшем компания намерена выплачивать от 60% до 100% от скорректированной чистой прибыли. За первое полугодие «Хэдхантер» уже заработала около ₽146 на акцию (около 3,4% дивдоходности).

Другие компании

В «Риком-Траст» выбор остановили на акциях МТС, «Северстали», НЛМК и ЛУКОЙЛа. Эти бумаги претендуют на статус дивидендных аристократов, хотя не в полной мере могут им похвастаться, отметил начальник аналитического отдела инвестиционной компании «Риком-Траст» Олег Абелев.

Официальных сообщений по дивидендам пока не было, компании находятся на этапе обсуждения дивидендных выплат, рассказал эксперт. По оценкам «Риком-Траст», дивидендные выплаты МТС могут составить ₽35–35 на акцию с доходностью 17%. «Северсталь» может заплатить около ₽160 на бумагу за 2024 год, а за четвертый квартал 2024 года — ₽40–42. Доходность за год может составить 12,5–13%, а за четвертый квартал 2024 года — порядка 3–3,5%.

Дивиденды НЛМК можно ожидать на уровне ₽23–25 за 2024 год с доходностью 16%. По ЛУКОЙЛу дивиденды за девять месяцев могут быть на уровне ₽460–470 и доходностью 6%, а за 2024 год — ₽1200–1150 на бумагу с доходностью 16%.

Портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин отметил, что осенью не так много компаний будут платить дивиденды, но из наиболее интересных он выделил акции нефтяников — «Роснефти», ЛУКОЙЛа и «Татнефти». Дивидендные выплаты этих компаний, скорее всего, будут в декабре-январе, но они станут самыми привлекательными, добавил он. По оценкам «Альфа-Капитала», дивиденды «Роснефти» могут составить ₽36 на акцию с доходностью 7,1%. От ЛУКОЙЛа можно ожидать выплат на уровне ₽493 с доходностью 7,2%.

Эксперт по фондовому рынку «БКС Мир инвестиций» Людмила Рокотянская полагает, что среди дивидендных акций привлекательными по текущим уровням выглядят акции «Сбера», «префы» «Транснефти» и бумаги «Татнефти». Ожидаемая дивидендная доходность акций Сбербанка в перспективе 12 месяцев составляет 14,2%, привилегированных акций «Транснефти» — 14,6%, «Татнефти» — 15,5%.

Кто из российских компаний может возобновить выплаты дивидендов

Интрига по итоговым дивидендным выплатам за 2024 год сохраняется в бумагах ВТБ и «ТКС Холдинга», в руководстве которых не исключили такой возможности, напомнили в ИК «ВЕЛЕС Капитал».

Дивидендная интрига в то же время сохраняется по «Газпрому», заметила Елена Кожухова. В конце сентября ралли в акциях компании способствовали новости о возможной отмене НДПИ, что могло бы позволить концерну вернуться к дивидендным выплатам. Решения по этому вопросу пока не принято, но при позитивном сценарии акции газового гиганта могут вернуть себе в том числе дивидендную привлекательность, считает аналитик.

Улучшение финансовых результатов может позволить «Газпрому» вернуться к выплате дивидендов уже по итогам 2024 года даже без учета обсуждаемого снижения налоговой нагрузки, считают аналитики канала «Мои инвестиции». На базе скорректированной прибыли расчетный дивиденд за первое полугодие они оценивают в ₽16,5 на акцию. Если во втором полугодии не будет отображено дополнительных убытков или дополнительных платежей, то дивиденды «Газпрома» по итогам 2024 года могут составить около ₽27 на акцию (19% доходности). Эксперты допускают, что в случае отмены дополнительного налога «Газпром» может выплатить также промежуточные дивиденды за 2025 год.

Кроме того, к выплате дивидендов может вернуться «Аэрофлот», а также компании, осуществляющие переезд в Россию — такие как «Хэдхантер» или, например, «ИКС 5», считает Дмитрий Скрябин. Однако это произойдет, скорее всего, уже в 2025 году, добавил он. В «Цифра брокер» ожидают, что дивиденды «ИКС 5» могут составить ₽350, ожидаемая доходность — 9,2%.

При дальнейшем росте цен на золото и, в частности, закреплении котировок выше $2700 за унцию основными бенефициарами на российском фондовом рынке, безусловно, станут золотодобытчики, в частности «Полюс», сообщила Елена Кожуховав. Она не исключает, что «Полюс» вернется к дивидендам уже по итогам первого полугодия текущего года.

Из тех, кто дивиденды не платит, но вполне может начать, Иван Ефанов выделил акции ретейлера «Лента». После покупки сети магазинов у дома «Монетка» компания, по его словам, радует сильной отчетностью, сокращает долг — и теперь можно ожидать роста свободного денежного потока и начала дивидендных выплат.

В металлургическом секторе, по оценкам «ВЕЛЕС Капитала», к выплате дивидендов по итогам 2024 года также может вернуться «Норильский никель», для которого благоприятным будет восстановление цен на цветные металлы вслед за объявлением о ряде стимулирующих мер в Китае.

Кроме того, в «ВЕЛЕС Капитале» допустили, что выплату дивидендов своим акционерам может возобновить «Эталон». Переезд компании с Кипра в Россию может быть завершен в четвертом квартале 2024 года. Застройщик сообщил об удвоении продаж в первом полугодии текущего года, а глава компании заявил, что «Эталон» рассчитывает вернуться к дивидендному вопросу в конце этого или начале 2025 года.

Материалы к статье