Слон в посудной лавке: как центробанки влияют на цену золота

Назван важнейший фактор, который окажет влияние на стоимость золота

Основатель Ispolin Capital Илья Лобанов

В условиях нестабильности мировых рынков драгоценные металлы снова оказываются в центре внимания. Золото продолжает оставаться важным инструментом для инвесторов, которые ищут надежные способы сохранения капитала. Основатель Ispolin Capital (США) Илья Лобанов рассказал «РБК Инвестициям» о роли драгоценных металлов в экономике как с исторической, так и с современной точки зрения, а также оценил влияние санкционной риторики на цену золота.

Санкционная риторика: как влияет на золото

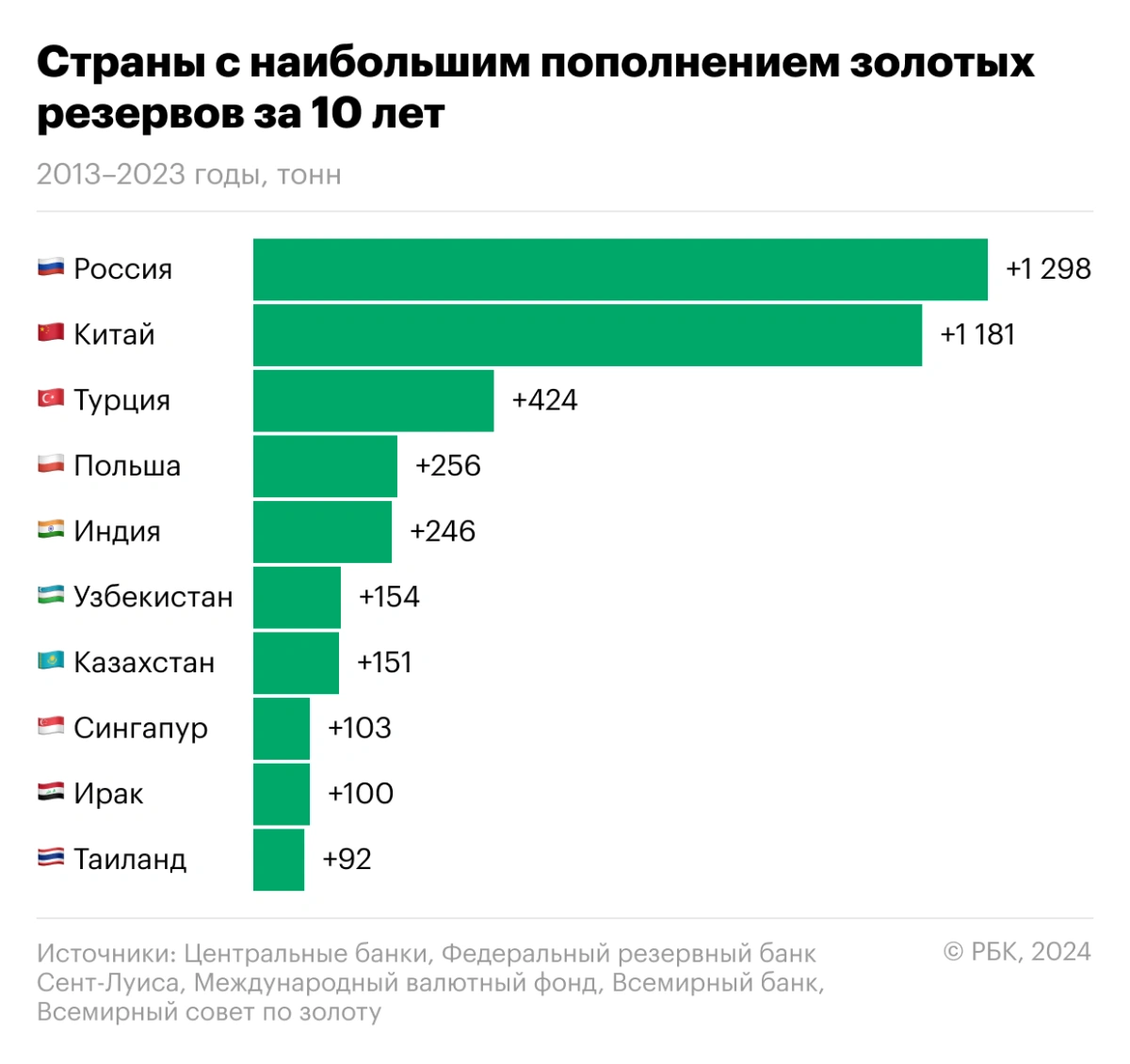

За последние десять лет несомненными лидерами среди покупателей золота стали центральные банки мира, причем Россия и Китай с большим отрывом ушли вперед. Банк России купил почти 1300 тонн желтого металла, Банк Китая — почти 1200 тонн, а тройку замыкает Турция с 424 тоннами.

Страны с наибольшими объемами покупок золота в 2013-2023 годах

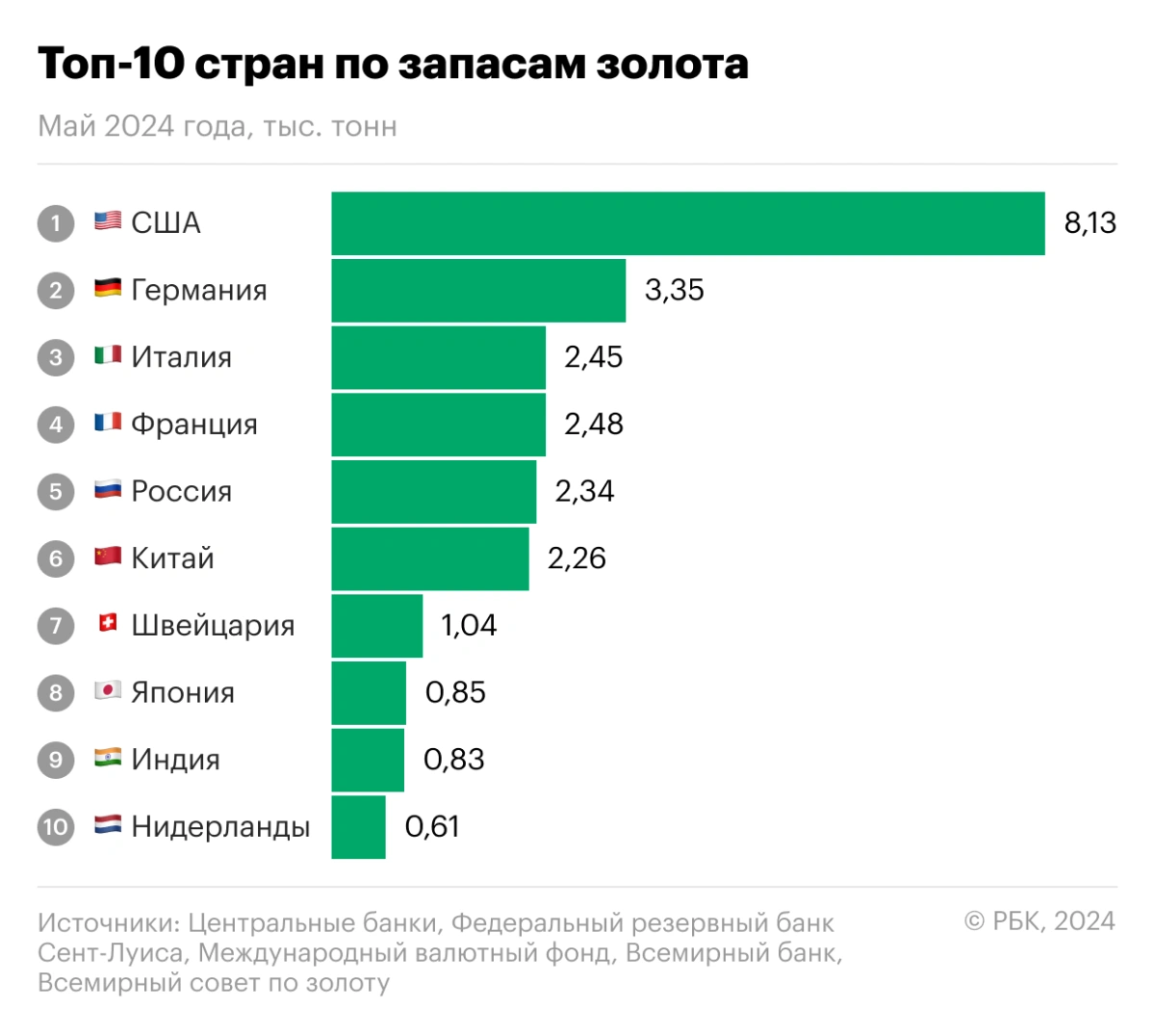

На текущий момент центральные банки мира совместно владеют примерно 37 тыс. тонн желтого металла, или 17% всего добытого золота мира за всю историю человечества. Самые крупные золотые резервы у США: 8133 тонны хранится в подвалах Федерального резерва.

Страны с наибольшими запасами золота в резервах по состоянию на 2024 год

Вспоминая фразу героя фильма «Москва слезам не верит», процитирую: «Нет стабильности в мире». Поневоле и получаешь ответ, почему мы видим такой спрос на желтый металл: геополитическая напряженность зашкаливает, мы можем насчитать более 100 вооруженных конфликтов, происходящих одновременно во многих уголках Земли.

Золото традиционно считалось защитным инструментом. Санкционная риторика, огромной волной цунами обрушившаяся в последние несколько лет, сильно пошатнула веру в международное право. Особенно в сфере сохранности активов, находящихся за пределом юрисдикции страны, подпавшей под санкции. Блокировка денежных средств банками корреспондентами и кастодианами, потенциальная экспроприация этих активов, пока еще, правда, теоретическая, не добавляют оптимизма никому. Пересечение этой красной линии будет означать, что и правил-то особо никаких нет. Тут не вопрос того, кто прав, а кто неправ, а вопрос принципа работы международных механизмов. Субъективный характер принятия решений может быть применен потенциально к каждому участнику глобальной финансовой системы.

Этим и объясняется весьма драматичный сдвиг в политике инвестиций золотовалютных резервов тех же России и Китая, уход из валют и облигаций недружественных стран и поворот в сторону золота.

Настоящие покупки золота происходят за закрытыми дверями

Рынок золота, по большому счету, децентрализован. Несмотря на то что основной индикатор формируемой цены — это биржевая торговля, бо́льшая часть объемов проходит на внебиржевых межбанковских площадках, где золото торгуется против практически всех валют мира. Это делает рынок привлекательным для крупных игроков и индивидуализирует сделки под каждого покупателя и продавца.

Немаловажный фактор — круглосуточность и доступность для совершения сделки, конфиденциальность при проведении нестандартных объемов.

Тремя крупнейшими мировыми биржевыми площадками являются COMEX (Нью-Йорк, США), SGE — Shanghai Gold Exchange (Шанхай, Китай) и LBMA — London Bullion Market (Лондон, Англия). Первая является крупнейшей биржей, участвующей в ценообразовании желтого металла, где в большей степени торгуются деривативы (фьючерсы и опционы). Китайская биржа — важнейший хаб для торговли физическим золотом в Азиатском регионе.

Лондон же является самым важным элементом этой инфраструктуры, в особенности касательно внебиржевой торговли золота с физической поставкой, фиксируя референтную цену металла по закрытию каждой торговой сессии (Benchmark price). Объемы, проходящие на LBMA, в разы превышают биржевые, а игроки заключают сделки напрямую, пользуясь клирингом площадки для расчетов. Основными участниками тут являются центральные банки, производители золота, промышленные потребители, ювелирные фабрики, хедж-фонды, управляющие компании, инвестиционные и частные банки, использующие многогранность инструментов от физических поставок до свопов, форвардов и деривативов.

Объемы внебиржевых (OTC — over-the-counter) сделок сложно поддаются точному подсчету из-за самой специфики и непрозрачности системы, однако считается, что дневной оборот превышает тысячи метрических тонн металла и доступен исключительно институциональным участникам.

Все это делает Лондон законодателем и основным местом для ценообразования, несмотря на значимость других площадок. Именно тут совершают сделки самые большие игроки — центральные банки.

Привлекательность для инвесторов: причины роста золота

Долгосрочным фактором, который влияет на рост цены золота, по моему мнению, стоит считать смену глобального лидерства супердержав.

Полтора столетия назад мировое господство и статус мировой валюты принадлежал Великобритании и ее фунту стерлингов, который передал свою эстафету в прошлом веке Соединенным Штатам и доллару.

Ничто не вечно под луной: мы видим, что за последние несколько десятилетий доллар с абсолютного доминирования начал сдавать позиции, обладая сейчас 58% долей мировой торговли, согласно данным МВФ. У меня нет сомнения, что следующими на пьедестал поднимутся «азиатские тигры» — будь это Китай или Индия, обладающие огромным человеческим потенциалом и внутренней энергией.

Смена лидеров не обойдется без конфликтов (я не имею в виду вооруженное противостояние). Никто не хочет отдавать добровольно власть, а это означает так или иначе борьбу, что, конечно, отразится и на всех, в том числе и валютных рынках.

Поэтому золото, обладая внутренней стоимостью и ликвидностью, будет иметь большой спрос как инструмент, с помощью которого можно «припарковать» большие объемы денежных средств. И это при условии, что владелец контролирует актив: он лежит в физическом виде у него в хранилище.

Огромный вес в формировании спроса на золото имеет и ювелирная индустрия. И тут ведущими игроками снова являются все те же Индия и Китай — на них приходится более 50% спроса на золото. Даже небольшое изменение в покупательной способности огромного среднего класса обеих стран приведет к геометрической прогрессии спроса на золото, что тоже является долгосрочным аспектом если не роста, то точно поддержки цены.

Фьючерсы, опционы, ETF: при чем тут золото и что делать трейдерам

Инвесторы, которые хотят заработать на золоте, как правило, используют для этого инструменты, не подразумевающие физическую поставку металла, а лишь финансовые расчеты. Это фьючерсы, опционы, ETFs (где самым популярным и большим по активам является SPDR Gold Shares — $70 млрд и iShares Gold Trust с активами в $30 млрд).

Мой трейдерский взгляд на золото положительный. В последние годы его цена растет, и этот тренд с большой вероятностью будет продолжаться и поддерживаться другими металлами, в частности серебром и отставшими «товарищами» в виде палладия и платины.

Но является ли золото действительно защитным инструментом — это отдельный вопрос, и мой личный ответ на это, скорее, нет, чем да. Тут замешаны в первую очередь взорвавшие традиционный финансовый рынок современные технологии: AI (искусственный интеллект), высокочастотные торговые роботы, проникновение рынка в любой сегмент, наплыв спекулятивного капитала абсолютно во все сферы, появление доступных каждому биржевых торгуемых фондов (ETF) и далее по списку. Все это только добавляет спекулятивный характер и волатильность золоту, нежели делает его все более защитным инструментом.

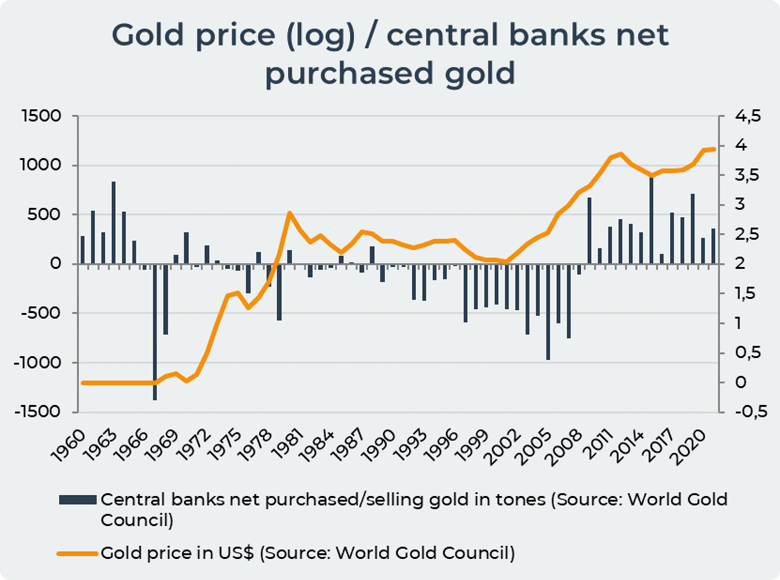

Возвращаясь к началу — к зависимости покупок центральными банками на рост золота. На протяжении торговой истории золота можно было наблюдать, как центральные банки становились крупнейшими покупателями и консолидаторами золота на рынке. В особенности Россия, Китай, Индия и Турция.

Практически каждый раз они «рисовали» максимальные цены, после чего тренд менялся, потому что они же и оказывались слоном в посудной лавке. На мой взгляд, как только спрос от них закончится, тенденция изменится. Все имеет свой срок: нынешние моменты эскалаций и геополитической напряженности закончатся или поменяется вектор.

График цены на золото указывает на сильное ускорение, как правило, являющееся финальным движением. Я не говорю, что оно закончилось — есть еще «сила тренда» и инерция. Однако, если убрать эту огромную поддержу, становится ясно, что силами «физиков» цену поддерживать после такой «ракеты» не получится.

Вместе с тем продать такой объем золота без давления на цену невозможно. То есть либо ЦБ успокоятся, когда накупят вдоволь (то есть на это закончатся деньги), либо им банально потребуются наличные деньги на поддержание экономик в период кризиса, который, думаю, не за горами.

Золото не получится намазывать на хлеб и раздавать населению — для этого нужны именно наличные. Бесконечная печать бумажек приводит к высокой инфляции и росту ключевой ставки.

Я не говорю, что это произойдет завтра или «в 11:05 на следующей неделе во вторник», но смена тенденции может случиться когда угодно.

Материалы к статье