Ключевая ставка ЦБ, индекс Мосбиржи, отчет ЛУКОЙЛа: дайджест инвестора

Опубликован календарь российского инвестора на 24 марта

Ключевая ставка ЦБ

Российский регулятор по итогам заседания 21 марта принял решение третий раз подряд сохранить ключевую ставку на уровне 21%.

«Решение Банка России сохранить ключевую ставку на прежнем уровне было ожидаемым большинством игроков рынка. Основное внимание инвесторов было приковано к комментариям регулятора, которые могут определить дальнейшую ДКП. Некоторые участники рынка, возможно, ожидали, что риторика ЦБ РФ окажется более мягкой, но этого не произошло», — отметил руководитель дирекции по работе с инструментами с фиксированной доходностью УК «Альфа-Капитал» Евгений Жорнист.

Напротив, в своем заявлении Банк России указал, что «если динамика дезинфляции не будет обеспечивать достижение цели, Банк России рассмотрит вопрос о повышении ключевой ставки», подчеркнул эксперт.

Впрочем, ЦБ все же несколько смягчил формулировку — ранее, в релизе по итогам февральского заседания, регулятор предупреждал, что будет оценивать целесообразность повышения ключевой ставки на ближайшем заседании.

Аналитики Райффайзенбанка прогнозируют, что в текущих условиях повышение ключевой ставки маловероятно, однако и раннего смягчения политики (например, в апреле) ждать тоже не стоит. «Наш базовый сценарий предполагает начало цикла снижения ставки в июне», — резюмируют в банке.

В базовом варианте ожидания сводятся к снижению ключевой ставки на летнем заседании регулятора, 6 июня, пишет эксперт «БКС Мир инвестиций» Михаил Зельцер. А к концу года ставку могут довести до 16%, полагают в БКС. Впрочем, Зельцер не исключает, что Банк России может прибегнуть и к более срочному смягчению ДКП — уже на заседании 25 апреля.

Между тем ЦБ в своих комментариях впервые отметил фактор геополитики, заявив, что улучшение внешних условий и снижение напряженности может иметь дезинфляционное влияние.

Переход к циклу смягчения денежно-кредитной политики будет определяться в том числе геополитикой, считает аналитик по макроэкономике УК «Ингосстрах- Инвестиции» Александр Иванов. «В случае если события будут развиваться в позитивном для России ключе, ЦБ может начать рассматривать вопрос о снижении ставки уже в июне-июле. В нейтральном сценарии снижение ставки может начаться в сентябре-октябре», — прогнозирует эксперт.

Индекс Мосбиржи

По итогам торгов 21 марта индекс Мосбиржи потерял 0,98%, до 3191,61 пункта. Индекс IMOEX2, который показывает динамику рынка в том числе на вечерней и утренней сессиях, завершил пятницу выше — на отметке 3205,01 пункта, потеряв 0,41%. Долларовый индекс РТС по итогам основной торговой сессии снизился на 1,26%, до 1187,89 пункта.

На утренней сессии 24 марта IMOEX2 теряет 0,27%, до 3196,47 пункта по данным на 08:35 мск.

В пятницу индекс Мосбиржи снизился на решении ЦБ сохранить ставку на уровне 21%. «Вся интрига была в риторике ЦБ, которую многие аналитики ожидали мягкой. Однако вопреки ожиданиям ЦБ оставил умеренно жесткую риторику, что разочаровало инвесторов и привело к частичной фиксации прибыли», — пояснил снижение рынка аналитик ФГ «Финам» Никита Степанов.

Впрочем, вечером рынок отыграл часть снижения, вернувшись к значениям выше 3200 пунктов. Обороты торгов составили около ₽90 млрд. По словам Михаила Зельцера, при таком значимом событии, как решение по ставке, низкие обороты говорят об отсутствии агрессивных продаж. «Без новых сильных вводных по внутренним ценам и сигналов с внешнего контура вялотекущий боковик на рынке сохранится — активные трейдеры и инвесторы пока занимают выжидательную позицию», — полагает Зельцер.

Руководитель направления информационно-аналитического контента «Альфа-Инвестиций» Василий Карпунин считает, что в ближайшее время торги останутся относительно невысокими по объемам, если не появится важных геополитических новостей. По его словам, бенчмарк остается в широком боковике, снизу уровень поддержки находится на уровне 3100–3150 пунктов, сверху — на 3350–3370 пунктов. Аналитик считает, что причин для выхода из этого коридора пока нет.

Сохранение боковика прогнозирует и директор по стратегии финансовой группы «Финам» Ярослав Кабаков. При этом, по его мнению, импульс могут получить сектор ТЭК и дивидендные акции.

В свою очередь аналитик ИК «Велес Капитал» Елена Кожухова считает, что перспектива сохранения жестких монетарных условий в России без геополитических новостей в ближайшие недели может привести к развороту в российских акциях и как минимум закрытию образовавшихся в феврале гэпов.

Отчетность ЛУКОЙЛа

В понедельник, 24 марта, ожидается публикация отчетности ЛУКОЙЛа по МСФО за второе полугодие и весь 2024 год.

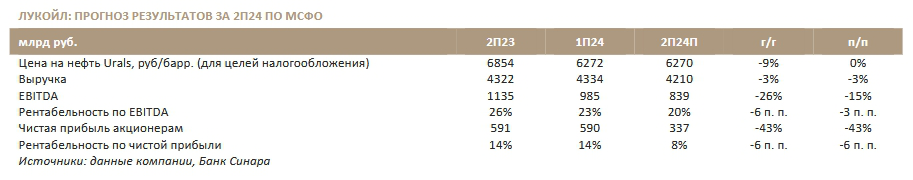

Аналитики инвестбанка «Синара» ожидают от компании слабых результатов из-за квот ОПЕК+ и низкой маржи переработки.

По прогнозу «Синары», во втором полугодии нефтяная компания покажет снижение выручки на 3% по сравнению с тем же периодом предыдущего года, до ₽4,21 трлн, EBITDA — на 26%, до ₽839 млрд, рентабельности по EBITDA — на 6 п.п., до 20%.

Снижение выручки и EBITDA обусловлено снижением добычи нефти после введения более жестких квот в рамках группы ОПЕК+, хотя цены на нефть остались практически на уровне первого полугодия. Свою роль сыграли и неблагоприятные условия в сегменте нефтепереработки, особенно для зарубежных активов, став причиной снижения цен и рентабельности, пишет директор аналитического департамента «Синары» Кирилл Таченников.

Чистая прибыль, по оценке «Синары», снизится на 43%, до ₽337 млрд. В банке полагают, что снижение прибыли обусловлено главным образом переоценкой отложенных налоговых обязательств в связи с изменениями в налогообложении.

В банке также ждут, что свободный денежный поток вряд ли существенно изменится (FCF). По оценке аналитиков, дивиденды ЛУКОЙЛа за второе полугодие могут составить ₽481 на акцию.

Дивидендная политика ЛУКОЙЛа предусматривает выплату дивидендов дважды в год. На выплаты акционерам должно идти не менее 100% скорректированного свободного денежного потока (FCF). Скорректированный FCF определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, выплаченных процентов, погашения обязательств аренды, а также расходов на покупку акций компании.

Эксперты «БКС Мир инвестиций» также прогнозируют снижение всех ключевых показателей ЛУКОЙЛа на фоне ухудшения конъюнктуры рынка:

- выручка — снижение на 3% по сравнению с первым полугодием, до ₽4,21 трлн;

- EBITDA — на 17%, до ₽985 млрд;

- рентабельность по EBITDA — на 3 п.п., до 19%;

- чистая прибыль — на 52%, до ₽283 млрд.

Небольшая просадка выручки могла стать следствием несущественного уменьшения рублевой цены на нефть во втором полугодии 2024 года, отмечают аналитики БКС. Падение EBITDA опережающими темпами в сравнении с выручкой обосновано снижением маржи переработки на нефтеперерабатывающих заводах.

Чистая прибыль, по мнению аналитиков брокера, серьезно упала из-за учета расходов по отложенным налоговым обязательствам: ставка налога на прибыль в 2024 году выросла с 20% до 25%.

Курсы валют

Публикуем наиболее выгодные курсы валют в обменниках Москвы на 08:30 мск по данным сервисов «Банки.ру» и «Рынок наличной валюты» от РБК.

Самые дешевые наличные доллары можно купить:

- Камкомбанк (ст. м. «Проспект Вернадского», «Савеловская», «Марьино», «Тверская» и др.): купить доллары можно по ₽86,39, продать — по ₽87,51;

- Сбербанк (отделения офисов можно уточнить на сайте банка): купить доллары можно по ₽86,4, продать — по ₽80,6.

Самые дешевые евро:

- Камкомбанк (ст. м. «Проспект Вернадского», «Савеловская», «Марьино», «Тверская» и др.): купить евро можно по ₽94,89, продать — по ₽95,41;

- Локо-Банк (отделения офисов можно уточнить на сайте банка): купить евро можно по ₽95, продать — по ₽85.

Корпоративные события

- ЛУКОЙЛ. Финансовые результаты по МСФО за второе полугодие и весь 2024 год.

- «Газпром нефть». Совет директоров обсудит вопрос развития компании на шельфе России.

Другие важные события

- В Эр-Рияде пройдут экспертные консультации России и США. Тема переговоров — безопасность судоходства в акватории Черного моря.

- Казахстан: нет торгов в связи с празднованием Персидского Нового года.

- Германия: индекс деловой активности в производственном секторе и секторе услуг в марте — 11:30 мск.

- Еврозона: индекс деловой активности в производственном секторе и секторе услуг в марте — 12:00 мск.

- США: индекс деловой активности в производственном секторе и секторе услуг в марте — 16:45 мск.

Как завершилась предыдущая торговая сессия

- Индекс Мосбиржи: 3191,61 (-0,98%)

- Индекс РТС: 1187,89 (-1,26%)

- S&P 500: 5667,56 (+0,08%)

- Dow Jones Industrial Average: 41 985,35 (+0,08%)

- NASDAQ Composite: 17 784,05 (+0,52%)

Материалы к статье