Портфель гуру: самые громкие сделки Баффета в первом полугодии 2021 года

Впереди рынка

Уоррен Баффет начал работать с шести лет несмотря на то, что его отец был конгрессменом и владел бизнесом. Инвестировать он тоже начал в детстве — первые акции купил в 11 лет. В 32 года у него уже был первый миллион, но свои миллиарды он заработал только к 60 годам.

Главным его вложением стала Berkshire Hathaway. Некогда это была текстильная мануфактура, но Баффет выкупил ее акции и превратил в холдинг, который управляет компаниями из самых разных отраслей и инвестирует в ценные бумаги. Уоррен начал со страхового бизнеса, а потом Berkshire разрослась. Сейчас ей принадлежат крупные доли в Coca-Cola, Kraft Heinz, Apple и других компаниях.

Berkshire Hathaway вот уже на протяжении 55 лет обыгрывает фондовый рынок США. Средняя доходность ее акций класса A с 1965 по 2020 год — 20%. Всего за это время она составила более 2,8 млн процентов. За этот же период индекс S&P 500 рос на 10,2% в год и в итоге прибавил 23 тыс. процентов. Неспроста Баффета называют «оракулом из Омахи».

В середине августа Berkshire выпустила отчет за второй квартал, из которого следует, что ее активы составляют $293 млрд. В этот период Баффет больше продавал ценные бумаги, чем покупал — чистые продажи холдинга составили $1 млрд. Конечно, с июля компания могла совершить другие сделки, продать или купить новые акции, но следующий отчет выйдет только в ноябре. Мы же посмотрим на несколько самых громких сделок Berkshire за последние полгода.

Aon

Акций в портфеле — почти 4,4 млн

Aon — международная компания, которая предлагает услуги по страхованию и управлению рисками в сферах здравоохранения, пенсий, инвестиций и многих других, а также консультирует клиентов. Она работает в 120 странах, в том числе в России.

Ее история началась в 1922 году, когда Уильям Клемент Стоун основал страховую компанию в США. Спустя десятилетия развития и слияний, в 1987 году, ее переименовали в Aon. В переводе с гэльского языка, на котором говорят некоторые шотландцы, это слово означает «единство». В 2012 году страховой брокер перенес штаб-квартиру из Чикаго в Лондон и стал первой американской компанией из индекса S&P 500, зарегистрированной в Великобритании.

Тем не менее бумаги Aon торгуются на Нью-Йоркской фондовой бирже. Впервые Berkshire Hathaway купила акции страхового брокера в первом квартале 2021 года — более 4 млн штук на $942,6 млн. Во втором квартале она докупила около 300 тыс. акций. В итоге число акций Aon в портфеле компании Баффета достигло почти 4,4 млн. На конец июня их общая стоимость превышала $1 млрд. С начала 2021 года акции Aon подорожали на 32,91%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 6 экспертов;

- держать: 10 экспертов;

- целевая цена: $276,75 (-1,22%).

Wells Fargo

Акций в портфеле — 675 тыс.

Wells Fargo — один из крупнейших американских банков с развитым розничным бизнесом. По его собственным данным, Wells Fargo обслуживает каждое третье домохозяйство в США и более 10% компаний среднего и малого бизнеса. Помимо ведения банковских счетов, Wells Fargo выдает кредиты, продает страховые продукты и предоставляет брокерские и другие финансовые услуги.

Berkshire Hathaway начала инвестировать в Wells Fargo в 1989 году, а в 2020 году стала постепенно избавляться от акций холдинга. В первом квартале этого года компания продала почти все оставшиеся акции Wells Fargo — 98% пакета, или 51,75 млн бумаг. По данным на второй квартал, у Berkshire 675 тыс. бумаг холдинга, и в этот период инвесткомпания не продала ни одной акции банка. Их стоимость оценивалась почти в $30,6 млн.

Wells Fargo сильно пострадал из-за пандемии коронавируса. В прошлом году банк отчитался о первых с 2008 года квартальных убытках. Он отправил миллиарды долларов на формирование резервов и сократил дивиденды.

Кроме того, Wells Fargo пережил репутационный скандал. В 2002–2016 годах сотрудники банка навязывали клиентам ненужные продукты, открывали фальшивые счета, взимали платежи за автострахование, в котором клиенты не нуждались, и ненужные платежи по ипотеке. В феврале прошлого года банк заплатил $3 млрд штрафа по уголовным и гражданским искам. Комиссия по ценным бумагам и биржам США (SEC) обвинила руководителей банка в том, что они вводили инвесторов в заблуждение относительно финансовых результатов холдинга.

Репутационный скандал стал одной из причин продажи акций банка со стороны Berkshire. Баффет говорил, что Wells Fargo «был великим банком, совершившим ужасную ошибку». Он также заявлял, что у него была «тупая» система стимулов и ее не торопились исправлять. В The Motley Fool считают, что Berkshire мог продать акции холдинга потому, что первоначальный мотив покупки теперь неактуален — Wells Fargo уже не тот банк, акции которого Баффет некогда покупал. Тем не менее с начала этого года его акции подорожали на 61,4%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 17 экспертов;

- держать: 11 экспертов;

- целевая цена: $50,12 (+5,83%).

Chevron

Акций в портфеле — 23,1 млн

Chevron — одна из ведущих в мире энергетических компаний. Она добывает нефть и природный газ, производит нефтепродукты, горюче-смазочные материалы, топливо для автомобилей, удобрения, упаковку для пищевых продуктов, бытовую химию и многое другое. Chevron — потомок монополии Standard Oil Джона Рокфеллера, которую разделили в 1911 году по распоряжению американских регуляторов.

В третьем квартале 2020 года Berkshire Hathaway купила 48,5 млн бумаг нефтяника на сумму $4,1 млрд. Однако в первом квартале этого года инвестхолдинг неожиданно продал 51% своего пакета акций Chevron — к концу марта у него оставалось 23,7 млн бумаг стоимостью $2,5 млрд. Во втором квартале компания Баффета продолжила распродажу. На конец июня она избавилась от 548,4 тыс. акций Chevron. В итоге в портфеле Berkshire Hathaway осталось около 23,1 млн акций нефтедобытчика на сумму $2,4 млрд.

В мае на собрании акционеров Berkshire Баффет стал защищать инвестиции в нефтегазовую отрасль. По его словам, в ближайшие годы углеводороды еще будут нужны миру, однако опасения по поводу окружающей среды вполне реальны. При этом Баффет отметил, что Chevron принесла много пользы обществу и продолжит это делать.

По мнению Дэвида Касса, профессора финансов Мэрилендского университета, в первом квартале Berkshire, скорее всего, стала продавать акции Chevron из-за желания зафиксировать прибыль — стоимость бумаг выросла. Кроме того, Баффет мог ожидать падения цен на нефть в ближайшие месяцы, что ослабит краткосрочные перспективы компании. Тем не менее с начала 2021 года стоимость акций Chevron поднялась на 19,28%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 18 экспертов;

- держать: 13 экспертов;

- целевая цена: $123,04 (+29,88%).

General Motors

Акций в портфеле — 60 млн

Американская автомобильная корпорация General Motors была крупнейшим производителем автомобилей на протяжении большей части XX века и начала XXI. Ее основал предприниматель Уильям Дюрант в 1908 году на основе компании Buick.

Впоследствии он объединил несколько автомобильных компаний, в числе которых Cadillac, Oakland (позже Pontiac), Chevrolet и Opel. Еще относительно недавно General Motors была акционером Fiat, Isuzu, Subaru и Suzuki. В корпорации хотели предложить множество различных типов автомобилей для людей с разным доходом, отсюда такое разнообразие брендов.

Но из-за глобального фиансового кризиса в 2009 году компания начала процедуру банкротства, имея долги более чем на $100 млрд. GM реорганизовала свой бизнес и в результате у нее осталось четыре подразделения по производству автомобилей: Buick, Cadillac, Chevrolet и GMC.

По данным Whale Wisdom, Berkshire впервые купила акции General Motors в 2012 году. В первом квартале этого года холдинг Баффета сократил долю в автопроизводителе на 7%, до 67 млн акций. Их стоимость оценивали в $3,85 млрд. Во втором квартале она продолжила снижать долю в GM — продала 7 млн акций. В итоге в портфеле Berkshire осталось 60 млн бумаг, которые к концу второго квартала оценивались в $3,55 млрд. С начала года цена акций General Motors выросла на 21,21%.

Опрошенные Refinitiv аналитики советуют:

- покупать: 21 эксперт;

- держать: 2 эксперта;

- целевая цена: $70,3 (+43,73%).

Биотехи

В третьем квартале 2020 года Berkshire купила акции фармацевтических компаний — Merck & Co, AbbVie, Bristol-Myers Squibb и Pfizer. The Wall Street Journal отмечал тогда, что Баффет делает ставку на некоторые из крупнейших компаний, которые борются с коронавирусом — разрабатывают вакцины и лекарства. Тем не менее бумаги последней инвесткомпания продала уже к концу года — все 3,7 млн акций. Однако наращивала долю в остальных компаниях.

В этом году Berkshire начала распродавать и их. В первом квартале она сократила долю в Merck & Co на 37%, до 17,9 млн акций ($1,38 млрд), а также в AbbVie — на 10%, до 22,87 млн акций ($2,47 млрд). Кроме того, она продала около 2,3 млн бумаг Bristol-Myers Squibb. Ее доля в портфеле инвесткомпании упала почти на 7%.

Во втором квартале Berkshire продолжила избавляться от акций фармкомпаний:

продала почти 9,6 млн акций Merck & Co. В портфеле осталось еще около 9,2 млн бумаг. По данным на конец второго квартала, они оценивались в $712,2 млн;

избавилась от 2,34 млн бумаг AbbVie. В портфеле осталось 20,5 млн акций на сумму $2,3 млрд;

продала 4,7 млн акций Bristol-Myers Squibb, оставив около 26,3 млн бумаг стоимостью почти $1,76 млрд.

Но это еще не все. К концу июня инвестхолдинг Баффета продал все свои акции Biogen — 643 тыс. штук. По данным Whale Wisdom, впервые Berkshire купила бумаги фармкомпании в конце 2019 года. В Business Insider предположили, что она захотела зафиксировать прибыль, так как новость об одобрении лекарства от Альцгеймера сильно подняла цену акций Biogen.

Биотех разработал препарат Aduhelm (адуканумаб) от болезни Альцгеймера. В начале июля в США одобрили его применение, но потом к этому решению стали возникать вопросы. В Управлении по надзору за качеством пищевых продуктов и медикаментов началось внутреннее расследование, в ходе которого сотрудники должны выяснить, почему регулятор одобрил препарат без четких доказательств пользы лекарства для пациента. Некоторые ученые заявляли, что Aduhelm не работает. При этом годовой курс лечения стоит $56 тыс. В Biogen отмечали, что лекарство одобрили надлежащим образом и на веских основаниях.

Во втором квартале в портфеле Berkshire появилась новая американская фармкомпания — Organon. Это «дочка» Merck & Co, которая стала независимой публичной компанией к началу июня, а вышла на биржу еще в мае. Холдинг Баффета купил около 1,55 млн бумаг на сумму $46,9 млн.

Merck & Co выпускает вакцины, рецептурные и биологические препараты, а также продукцию для здоровья животных. Organon специализируется на женском репродуктивном здоровье, а также на болезнях сердца, дерматологии, астме и аллергиях. Всего компания выпускает около 60 лекарств.

Акции Organon начали торговаться на Нью-Йоркской бирже 14 мая. С открытия первых торгов по закрытие 17 августа бумаги выросли на 14,13%.

По акциям Organon опрошенные Refinitiv аналитики советуют:

- покупать: 3 эксперта;

- держать: 4 эксперта;

- целевая цена: $39,8 (+18,98%).

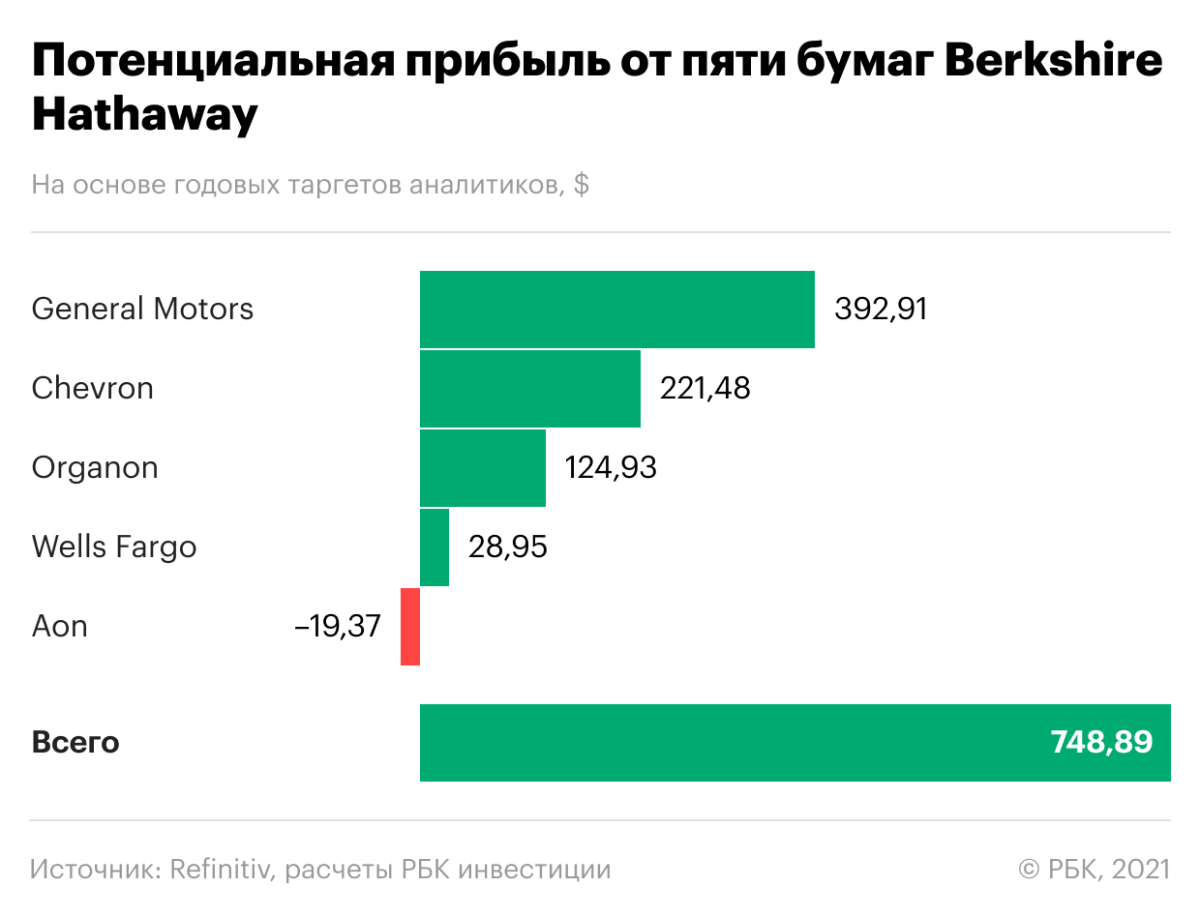

Сколько можно заработать на пяти акциях Berkshire

Если вложить по $1 тыс. в каждую из пяти компаний, то потенциально через год можно заработать $748,89. Расчеты основаны на таргетах аналитиков без учета дивидендов и комиссий за сделки. Помните, никто не гарантирует, что прогнозы экспертов сбудутся. Кроме того, они периодически пересматривают их.

Потенциально наибольшую прибыль могут принести акции General Motors — $392,91. Второе место по возможной доходности занимают бумаги Chevron, на которых можно заработать $221,48. На третьей строчке оказались акции новой компании Berkshire — Organon. Если прогнозы аналитиков сбудутся, то они принесут $124,93.

Меньше всего получится заработать на бумагах Wells Fargo, так как опрошенные Refinitiv аналитики не верят, что они сильно вырастут. Потенциально они могут принести $28,95. А в акции Aon эксперты не верят еще больше. Если основываться на целевых ценах, то на бумагах компании можно потерять $19,37.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Материалы к статье