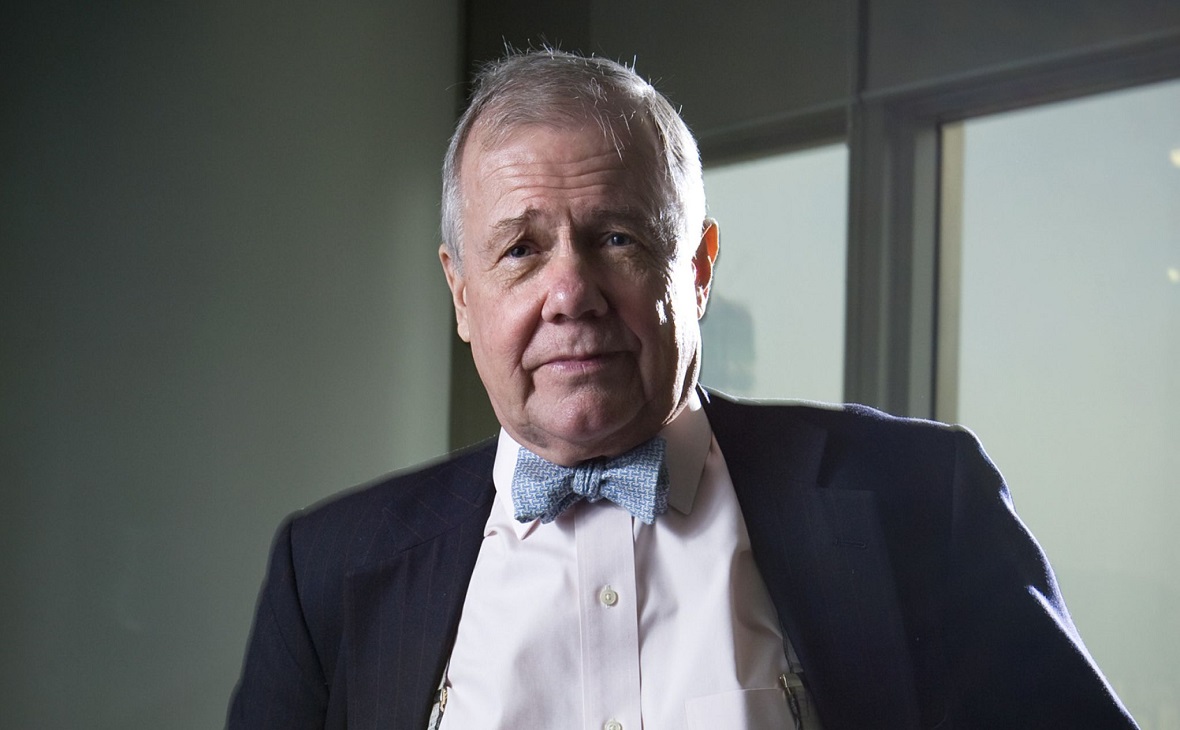

Джим Роджерс — РБК: «Никто не рад обвалу рубля»

Инвестор и путешественник

Джим Роджерс — американский инвестор. Вместе с Джорджем Соросом в 1970-х годах он основал фонд Quantum Fund, который за десять лет принес инвесторам 4200% дохода. В 1980 году Роджерс ушел с Уолл-стрит и увлекся путешествиями. Он инвестирует в российские активы, в том числе владеет акциями «ФосАгро», АФК «Система», «Аэрофлота», Мосбиржи, а также рублевыми гособлигациями.

Мы спросили Роджерса о том, что он думает о закрытии фондовой секции Мосбиржи, перспективах российской экономики и новых возможностях, которые могут появиться после возобновления торгов акциями.

«Закрытие рынков — это неправильно»

24 февраля индексы Мосбиржи и РТС падали в моменте на 40–45% — этот обвал стал рекордным для российского рынка. 28 февраля торги российскими акциями были остановлены. Спустя более трех недель, 24 марта, сделки возобновились: по итогам дня рост индекса Мосбиржи составил 4,37% (2578,51 пункта), достигая по ходу сессии 11,76% (2761,17 пункта). Эксперты объясняли такую динамику в основном техническими факторами, подчеркивая отсутствие какой-либо фундаментальной составляющей. Уже на следующий день, 25 марта, рынок почти полностью растерял достигнутый накануне рост.

«Закрытие рынков, на мой взгляд, никогда не бывает правильным решением. В истории это происходило много раз во многих странах. Но что касается меня, я считаю, что рынок должен оставаться открытым. Да, некоторые люди будут паниковать, но для этого и существуют рынки, чтобы люди могли познать ценность того, что у них есть», — считает Роджерс.

Когда рынки открыты, у некоторых есть возможность продать активы, а другие получают шанс закупиться. А когда рынки закрыты, то ничего не может произойти, отметил инвестор.

«Россия в итоге все переживет»

Ситуация с Украиной плохо сказалась на российской экономике. «Военные действия никогда не шли на пользу ни одной стране и экономике, поэтому российские компании и экономика сильно страдают. Валюта рухнула», — отметил инвестор.

По словам Роджерса, никто не рад обвалу российского рубля, кроме, возможно, национальных экспортеров. «Я не испытываю счастья из-за того, что произошло с курсом рубля. Я думаю, никто не испытывает. Ни в России, ни где-либо еще. Может быть, некоторые российские экспортеры рады, что рубль рухнул, но им очень трудно вести бизнес в любой точке мира. Даже несмотря на то, что сейчас их продукция дешевле», — допустил он.

«У меня есть ОФЗ — не знаю, заплатят ли по ним купон, когда придет время. Но если заплатят рублями — возьму рублями. Это то, чем я владею, я в любом случае получу рубли», — сказал Роджерс.

«Россия существует уже давно. Я полагаю, что Россия в конце концов все это переживет», — подвел итог инвестор. Он вспомнил, как впервые оказался в СССР в 1966 году, и это было «ужасно», но потом с годами изменил свое отношение к стране.

Инвестиции во время военных действий

Роджерс отметил, что один из уроков, который он усвоил, заключается в том, что если вы инвестируете во время военных действий, гражданской войны и других подобных конфликтов, обычно через несколько лет все налаживается. По словам Роджерса, история показывает, что ни друзья, ни враги не бывают постоянными. Он привел в качестве примера США, которые воевали со многими странами, но впоследствии некоторые из них стали для Вашингтона друзьями.

«История показывает, что покупка после военных действий — обычно хорошая вещь», — полагает он.

Инвестор добавил, что предпочитает, чтобы люди вели диалог и пытались найти способ улучшить ситуацию и двигаться вперед. «И если позже в России появятся возможности, я надеюсь, что у меня хватит ума воспользоваться ими», — сказал Роджерс.

Он также полагает, что разрешение ситуации на Украине негативно повлияет на динамику сырьевых товаров — снизятся цены на нефть, золото, серебро, зато котировки акций вырастут: «Судя по тому, что происходит на рынке, инвесторы закладывают именно такой сценарий. Это говорит рынок, но он может ошибаться. Однако если все разрешится, сырье подешевеет».

Ставка на сырьевые активы

В середине декабря Роджерс говорил «РБК Инвестициям», что держит в своем портфеле золото и серебро. Отвечая на вопрос, планирует ли он наращивать позиции в драгметаллах, инвестор пояснил, что точно не в золоте, потому что на тот момент оно скорректировалось не так сильно, как серебро. Тогда же он рекомендовал купить ETF на сельское хозяйство.

В обоих случаях Джим Роджерс оказался прав. Во-первых, над миром нависла угроза продовольственного кризиса. Во-вторых, с 15 декабря стоимость золота выросла почти на 10% — с $1776 до $1955 за тройскую унцию по состоянию на 25 марта, причем на максимуме 8 марта рост доходил до 16%. Цена серебра выросла еще больше — на 15,5% с $22,04 до $25,42 за унцию, на максимуме рост составлял 22%.

Сейчас Роджерс отметил, что когда серебро подешевеет, он планирует на просадке докупить его в свой портфель: «Я купил свое первое серебро 50 или 60 лет назад, никогда его не продавал и продолжаю покупать серебро». Это может произойти на фоне завершения спецоперации на Украине. Но даже безотносительно этой ситуации в ближайшие несколько лет инфляция будет высокой — от этого выиграют сырьевые товары. Помимо серебра, будут дорожать хлопок и кукуруза.

По итогам февраля годовая инфляция в США ускорилась до 7,9%. Ожидается, что рост цен продолжится на фоне резко взлетевших котировок газа, нефти и прочих сырьевых товаров.

Кризис — это возможность

Известно, что Джим Роджерс держит российские акции (АФК «Система», «Аэрофлот», «ФосАгро»), а также рублевые облигации федерального займа. Отвечая на вопрос, как он видит будущее этих инвестиций, инвестор напомнил о древней азиатской мудрости — «кризис — это возможность».

Рассуждая о конкретных акциях, он отметил, что когда торги откроются, такие бумаги, как «Аэрофлот», будут очень дешевыми. После перезапуска фондовой секции, по итогам двух торговых сессий 24 и 25 марта акции авиаперевозчика упали более чем на 30%, до ₽25,1.

«Я не думаю, что жители России будут плыть на лодках в Токио. Я не думаю, что россияне будут плыть на лодках и ездить на поездах в Лондон. Я думаю, что «Аэрофлот» снова полетит. Если это так, то это может быть хорошей возможностью. Это зависит от того, что произойдет. Некоторые компании, подобные этой, вероятно, выживут, и у них могут появиться возможности, когда военные действия прекратятся», — считает Роджерс.

Напоследок Роджерс традиционно напомнил, что инвесторам лучше самостоятельно отбирать активы и покупать только то, в чем они по-настоящему разбираются.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Материалы к статье