Акции Ford против Ferrari. Кто победит на этот раз

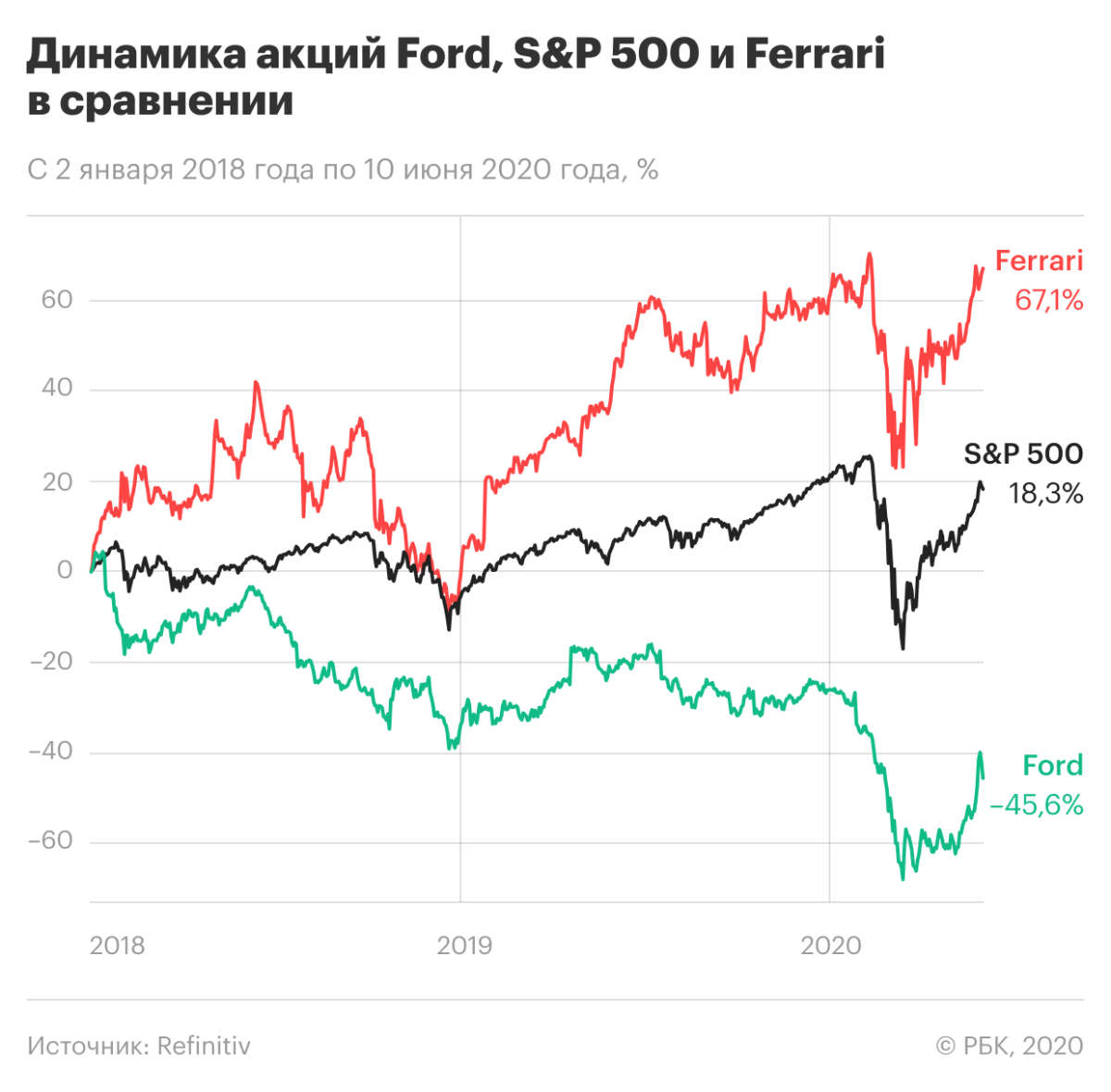

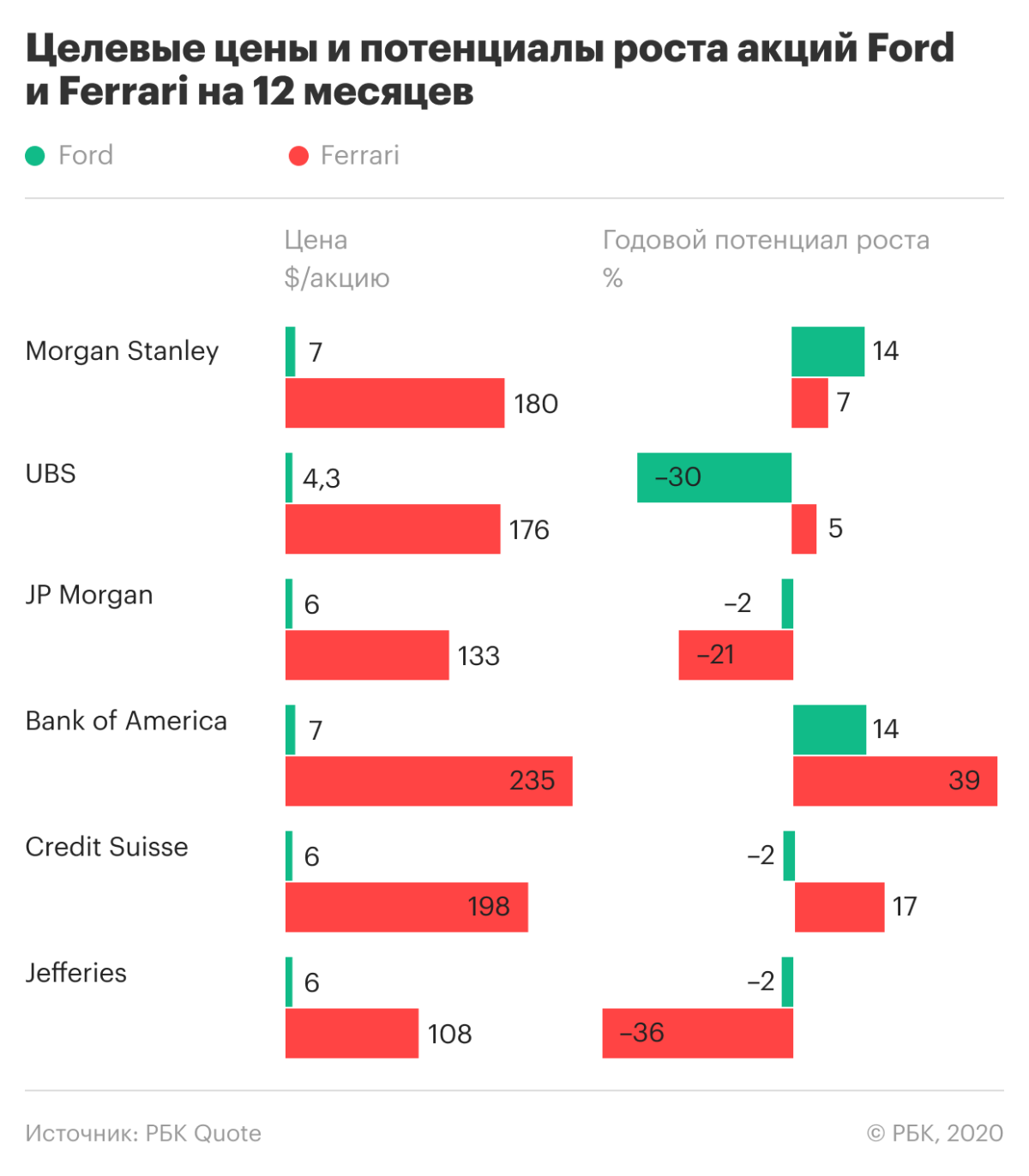

Стоимость бумаг на 2 января 2018 года:

- Ford — $12,66 за акцию

- Ferrari — $105,15 за акцию

Стоимость сейчас:

- Ford — $6,46 за акцию

- Ferrari — $167,89 за акцию

Динамика:

- Ford -48,9%

- Ferrari +59,66%

Причина изменения котировок: Ford страдает от больших долгов, высокой конкуренции и плохих финансовых показателей. В плюс компании — хорошая дивидендная доходность.

На стороне Ferrari — низкая долговая нагрузка, популярность марки, лояльность клиентов и сильные финансовые результаты. Инвесторов также привлекает рост дивидендов.

Перспективы: во время экономического кризиса у автомобильных компаний мало шансов для роста. Но Ferrari выйдет из него быстрее за счет отложенного спроса.

Концерну Ford придется хуже из-за падения доходов у основного потребителя — среднего класса. На компанию также будут давить большие долги.

Итог: несомненным победителем стал Ferrari.

Ferrari основана в 1947 году итальянским конструктором и автогонщиком Энцо Феррари. Компания производит спортивные и гоночные автомобили класса люкс, сочетающие в себе функции гоночного автомобиля и комфортабельность салона. Каждый автомобиль — это штучная работа. Поэтому Ferrari производит лишь несколько тысяч машин в год.

Автопроизводителю также принадлежит команда гонщиков Scuderia Ferrari («Конюшня Феррари»). На протяжении многих лет она лидирует в гонке «Формула-1». Эмблема Ferrari — черный гарцующий жеребец на золотистом фоне.

Компания провела IPO на Нью-Йоркской фондовой бирже 21 октября 2015 года, а с 4 января 2016-го торгуется на Миланской бирже. Купить акции Ferrari также можно на Санкт-Петербургской бирже в России.

80% автопроизводителя Ferrari принадлежит концерну Fiat Chrysler, еще 10% — сыну основателя компании Пьеро Феррари. Остальные 10% находятся в руках институциональных и частных инвесторов.

Американскую автомобилестроительную компанию Ford Motor Company основал Генри Форд в 1903 году. Компания выпускает широкую линейку легковых и коммерческих автомобилей под одноименной маркой, а также люксовую марку Lincoln. Имеется в портфеле компании и спортивный бренд — знаменитый Ford Mustang.

Сейчас Ford занимает третье место по объему производства на рынке США после General Motors и Toyota. И второй в Европе после Volkswagen.

Компания провела первичное размещение акций (IPO) на Нью-Йоркской фондовой бирже 7 марта 1956 года, семья Форд по-прежнему контролирует 40% компании. Остальные акции находятся в свободном обращении. Бумаги Ford Motor есть на Санкт-Петербургской бирже.

Ferrari по динамике акций обогнала не только своих конкурентов по автомобильному сектору, но и очень многие компании на американском рынке.

На инвестициях в итальянского производителя можно было заработать намного больше, чем на индексе S&P 500. Со времени IPO на Нью-Йоркской фондовой бирже акции Ferrari взлетели на 283%. S&P 500 за это время прибавил лишь 56%.

Намного хуже дела обстоят у Ford. В течение последних 20 лет бывший гигант автомобильной промышленности неизменно терял в рыночной стоимости. Если в первом квартале 1998 года компания стоила $78,6 млрд, то сейчас игроки оценивают ее всего в $24,4 млрд. С начала 2016 года акции Ford обвалились на 53%.

Все это позволило Ferrari обогнать своего давнего противника, достигнув капитализации $32,6 млрд.

Эта история началась в трудные для Ford времена в начале 1960-х годов. Чтобы поправить дела компании, Генри Форду II посоветовали привлечь относительно новую для Ford аудиторию — молодежь. Для этого Форд решил заняться производством гоночных автомобилей.

Наиболее простым способом выйти на этот рынок стала бы покупка производителя машин такого класса, поэтому Форд сделал предложение владельцу автомобильной компании Ferrari Энцо Феррари.

Однако после нескольких месяцев переговоров сделка сорвалась именно тогда, когда представители Форда были уверены в ее успехе. Энцо не понравился пункт договора, в котором говорилось, что Форд будет контролировать бюджет — а значит, и все решения, которые касаются гоночной команды Ferrari.

Будучи бывшим гонщиком и яростным почитателем гонок, Энцо сам хотел контролировать гоночную программу. Поэтому он отказался от сделки, заявив, что не желает договариваться с «мерзкой компанией, которая производит мерзкие автомобили на мерзкой фабрике». Более того, ходили слухи, что он назвал Генри Форда II недостойным имени своего деда.

Оскорбленный Генри Форд II поклялся создать свой гоночный автомобиль и выиграть у Ferrari самую престижную на тот момент гонку на выживание «24 часа Ле-Мана». Недовольство Форда усугубила новость, что Энцо Феррари продал контрольный пакет акций Ferrari компании Fiat.

Генри Форд нанял автомобилестроителя и победителя «24 часа Ле-Мана» Кэрролла Шелби и опытного гонщика Кена Майлза. Глава компании не пожалел нескольких лет и около $25 млн, чтобы в конце концов добиться своего.

На базе реальной истории режиссер Джеймс Мэнголд снял фильм «Ford против Ferrari», где роли Шелби и Кена Майлза сыграли Мэтт Деймон и Кристиан Бэйл.

Победитель по долговой нагрузке: Ferrari

Одной из причин снижения акций Ford является запредельная долговая нагрузка. В течение многих лет производитель жил с долгами, большую часть которых накопил во время кризиса 2008 года. Сейчас соотношение чистого долга к EBITDA у компании составляет 12,51.

Это намного превышает не только показатель Ferrari в 0,99, но и соотношение у второго по закредитованности автопроизводителя — Nissan (8,01). Для инвесторов же значение ниже порогового уровня в 2 у Ferrari было еще одним плюсом в пользу покупки акций компании.

Соотношение чистый долг/EBITDA говорит о способности компании отдавать долги. Показатель указывает, за сколько лет она сможет отдать задолженность при неизменных финансовых результатах. Обычно не вызывают беспокойства значения меньше 2.

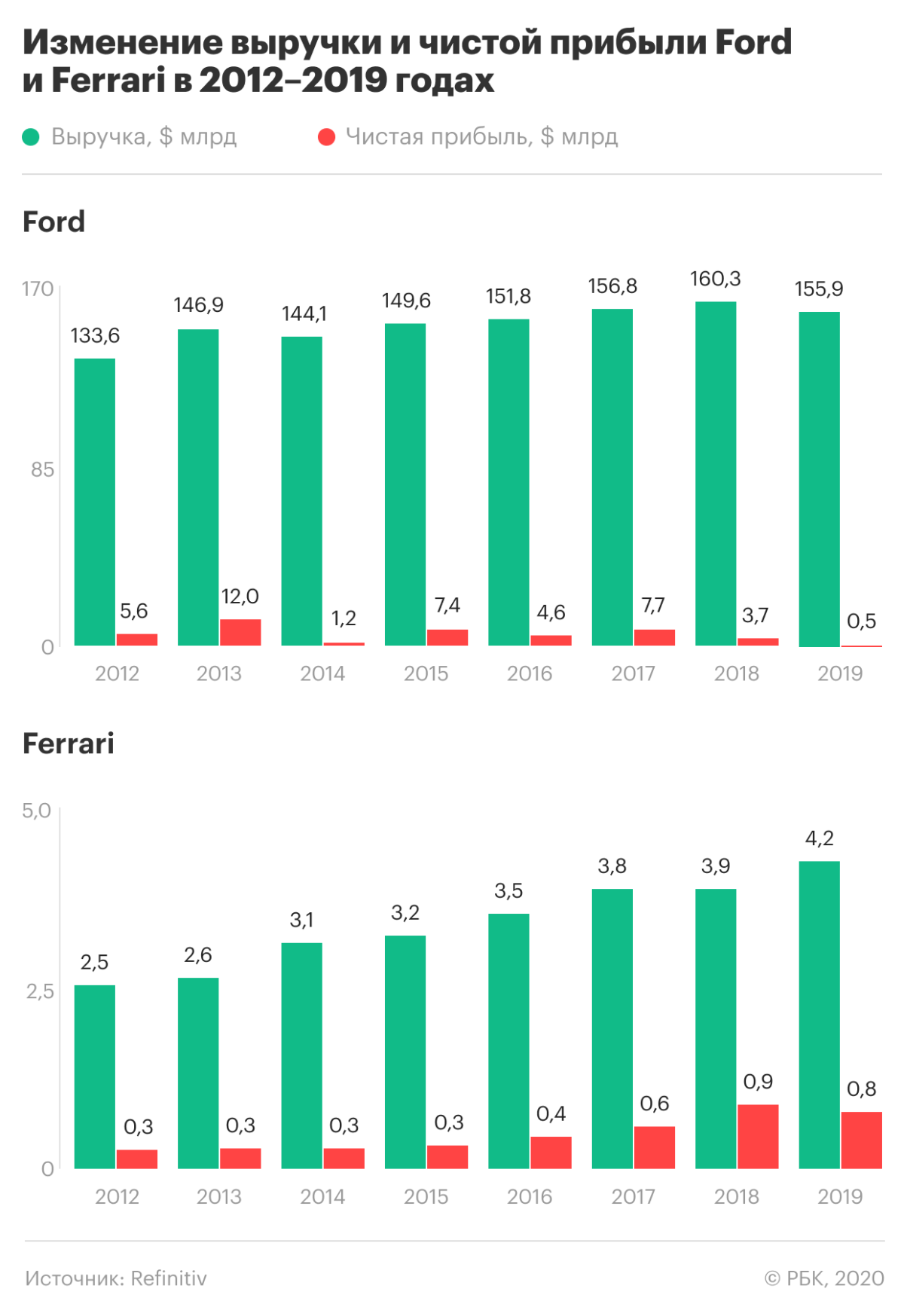

Победитель по финансовым показателям: Ferrari

Ferrari демонстрировала отличные результаты в течение продолжительного времени. В частности, компания может похвастаться самой высокой валовой маржой (gross margin) среди крупных мировых автоконцернов — 52,1%. Именно столько у компании остается от выручки после вычета затрат на производство автомобилей.

У Ford значение валовой маржи — одно из самых низких в секторе — 12,8%. Меньше только у General Motors — 10,2%. Показатель говорит о том, что траты Ford на производство автомобилей составляют почти 90%.

Еще один важный показатель — рентабельность по чистой прибыли (net profit margin). Он показывает, какой процент от выручки составляет чистая прибыль.

Рентабельность Ferrari — 18,5%. У Ford — всего 0,1%. Примечательно, что итальянская компания не только намного обогнала конкурента, но и вышла на первое место в секторе. Ближе всех к Ferrari подобралась Toyota. Но даже у нее рентабельность по чистой прибыли всего 6,9%.

Стоит также обратить внимание на динамику выручки и чистой прибыли за последние несколько лет. Если Ferrari неизменно наращивала показатели, то Ford постепенно терял в чистой прибыли, хотя и сумел немного прибавить в выручке. Улучшению результатов компании в последние 20 лет препятствовал рост конкуренции на мировом автомобильном рынке.

Победитель по стратегии: Ferrari

В октябре 2018 года Ford объявил о многолетнем плане по реструктуризации бизнеса. В компании считали, что это поможет вернуться к долгосрочному росту прибыли.

В рамках реструктуризации Ford приступил к закрытию заводов и увольнению тысяч рабочих в Европе и Южной Америке. В этих регионах автопроизводитель был намерен закрепиться в более прибыльных сегментах рынка, таких как коммерческие грузовики и фургоны. Кроме того, Ford ушел из России.

Однако представляя отчетность за третий квартал 2019 года, генеральный директор компании Джим Хакетт признал, что попытки улучшить финансовые результаты не увенчались успехом. Против планов Ford сыграло ужесточение конкуренции на рынке грузовых и спортивных автомобилей в Северной Америке, а также снижение спроса в Китае, сказал он.

Неудача разочаровала инвесторов, что оказало дополнительное давление на акции детройтской компании. Ferrari в то же время продолжал инвестировать в новые, более дорогие и совершенные модели спортивных машин.

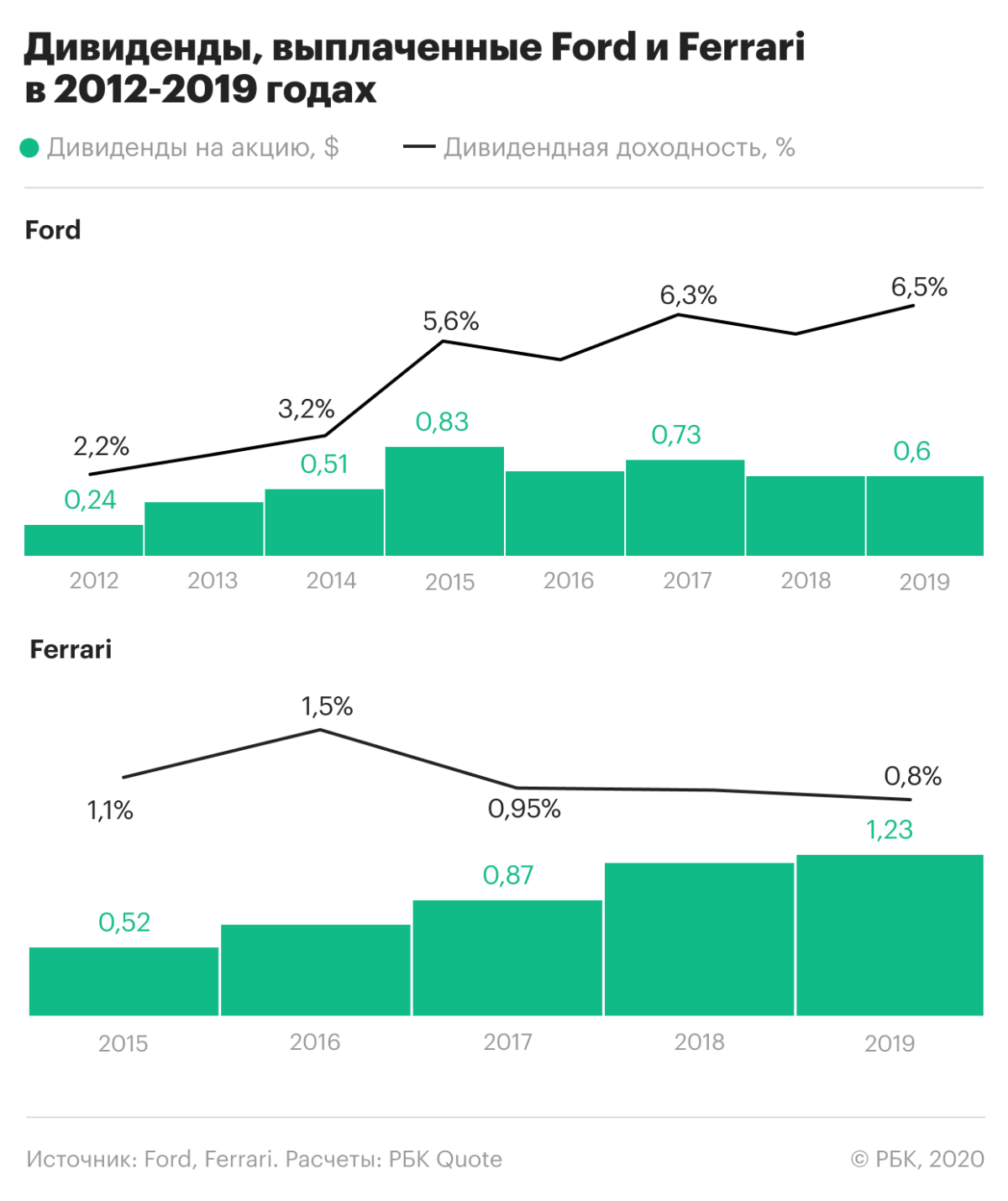

Победитель по дивидендам: Ford

Ford выплачивал дивиденды в течение многих лет с перерывом с 2006 по 2011 год. При этом росли как сами дивиденды, так и дивидендная доходность. Это привлекало к компании дивидендных инвесторов и отчасти ограничивало снижение котировок.

Ferrari также наращивал суммы дивидендных выплат. Однако дивидендная доходность снижалась, что связано с более быстрым ростом акций производителя. Тем не менее дивиденды также сыграли в плюс компании.

Победитель в условиях пандемии: Ferrari

Коронавирус. Автопром сильно пострадал во время пандемии коронавируса COVID-19. Из-за всеобщего карантина потребители прекратили ездить на автомобилях, а значит — и покупать новые машины. Да и автомобильные заводы полностью остановили производство: опасаясь дальнейшего заражения вирусом, руководство отправило рабочих по домам.

Финансовые показатели Ford за первый квартал 2020 года в полной мере отразили сложившееся положение. C января по март компания отразила убыток в $1,99 млрд, а выручка сократилась на 14,9%, до $34,32 млрд.

Такие результаты Ford получил на фоне падения продаж. По сравнению с четвертым кварталом 2019 года количество проданных машин в США сократилось на 14%, в Китае — на 32%. Но больше всего производитель потерял в Европе, где продажи обвалились на 82% — с 1,3 млн до 241 тыс. машин.

В отличие от конкурента, Ferrari пережила трудные времена без больших проблем. Итальянская компания сумела увеличить продажи автомобилей на 15% по сравнению с предыдущим кварталом, до 2738 единиц. При этом продажи выросли во всех регионах, кроме Китая, Гонконга и Тайваня, где они упали на 38%. Выручка Ferrari выросла на 0,5%, а чистая прибыль не изменилась.

Победитель в условиях кризиса: ничья

Кризис. Автомобильная промышленность относится к цикличным секторам экономики. Это означает, что акции автопроизводителей сильно растут во время экономического подъема. Но вот в конце цикла ожидать роста этих компаний, включая Ford и Ferrari, вряд ли возможно.

Так что маловероятно, что восстановление производства после пандемии и рост акций получат дальнейшее развитие в ближайшее время. Эксперты советуют снижать долю таких компаний в портфеле.

«Кризис — это время, когда в первую очередь проседают доходы среднего класса. Ford — это масс-маркет, его продажи будут уменьшаться. Так что нет смысла ставить на Ford — у него очень сложная ситуация, когда уровень закредитованности при падении спроса может иметь непредсказуемые последствия», — предупреждает руководитель аналитического департамента AMarkets Артем Деев.

Немного другая ситуация у Ferrari, считает эксперт. «Ferrari — штучный и очень дорогой товар. Покупатели не снимают заказы, а лишь переносят сроки покупки. Компания сейчас несет убытки не в связи с падением продаж, а только по затратам на сохранение персонала и перенос выпуска новых моделей. В этой ситуации акции Ferrari выигрывают», — уверен Деев.

Перекупленность акций. Мультипликаторы EV/EBITDA и P/E говорят против покупки акций обеих компаний.

EV/EBITDA у Ferrari составляет 23,63 — максимальное значение по сектору. В поддержку того, что бумаги производителя спортивных машин переоценены, также говорит показатель P/E, который составляет 40,7 при среднем показателе по сектору примерно 11.

Несмотря на продолжительное падение, акции Ford все равно выглядят переоцененными. У Ford значение EV/EBITDA составляет 15,18. Это тоже высокое значение по сравнению с остальными компаниями сектора, большая часть которых может похвастаться мультипликатором ниже 10.

Что поможет компании Ford

Денежная подушка. По словам руководства, у компании на конец 2019 года была денежная подушка в размере $35 млрд. За время карантина Ford также увеличил свои денежные резервы, привлек около $15 млрд, используя две существующие кредитные линии, и выпустил необеспеченные облигации на $8 млрд.

Кроме того, производитель принял решение не выплачивать дивиденды, что сэкономило ему около $2 млрд в год. В сумме все это дало компании более $50 млрд, которые позволят ей пережить кризис и продолжить некоторые проекты по разработке автомобилей.

Сейчас Ford перешел на усиленный режим экономии. Он снижает эксплуатационные расходы, сокращает капитальные затраты и откладывает выплату части должностных окладов, рассказал старший персональный брокер по международным рынкам компании «БКС Брокер» Тимур Баянов.

«Если операционная деятельность Ford полностью остановится после третьего квартала, компания сможет взять кредиты на рынках по разумным ставкам. ФРС объявила, что расширит свою программу покупки корпоративных облигаций и это очень позитивно для Ford, поскольку он получит поддержку по своим долгам», — сказал эксперт.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Материалы к статье