Акции «Полюса» за год выросли почти вдвое. Что будет с бумагами дальше

Стоимость бумаг на 24 июня 2019 года: ₽5931 за акцию

Стоимость сейчас: ₽11 740 за акцию

Динамика: +97,9%

Причина роста: рост цен на золото, увеличение добычи и паника на мировых рынках

Перспективы: росту котировок поможет дорогое золото, низкая себестоимость добычи и высокая рентабельность производства «Полюса». Инвесторы также оценят дивиденды и адекватную долговую нагрузку. Помешать дальнейшему росту может переоцененность акций и более медленный рост добычи

«Полюс» — крупнейший производитель золота в России. В своем нынешнем виде компания образовалась в 2006 году, отделившись от «Норникеля». Сегодня «Полюс» входит в десятку крупнейших золотодобывающих компаний мира и владеет вторыми по величине резервами золота — 64,4 млн унций.

Золотодобывающей компании принадлежат предприятия в Красноярском крае, Иркутской и Магаданской областях и Якутии. «Полюс» разрабатывает пять рудников и золотоносные россыпи. В планах производителя запустить добычу еще на нескольких месторождениях, крупнейшее из которых — Сухой Лог в Иркутской области.

Контрольный пакет «Полюса» размером 76,84% принадлежит сыну российского бизнесмена Сулеймана Керимова — Саиду. Еще 0,83% — у менеджмента компании, а оставшиеся 22,33% находятся в свободном обращении.

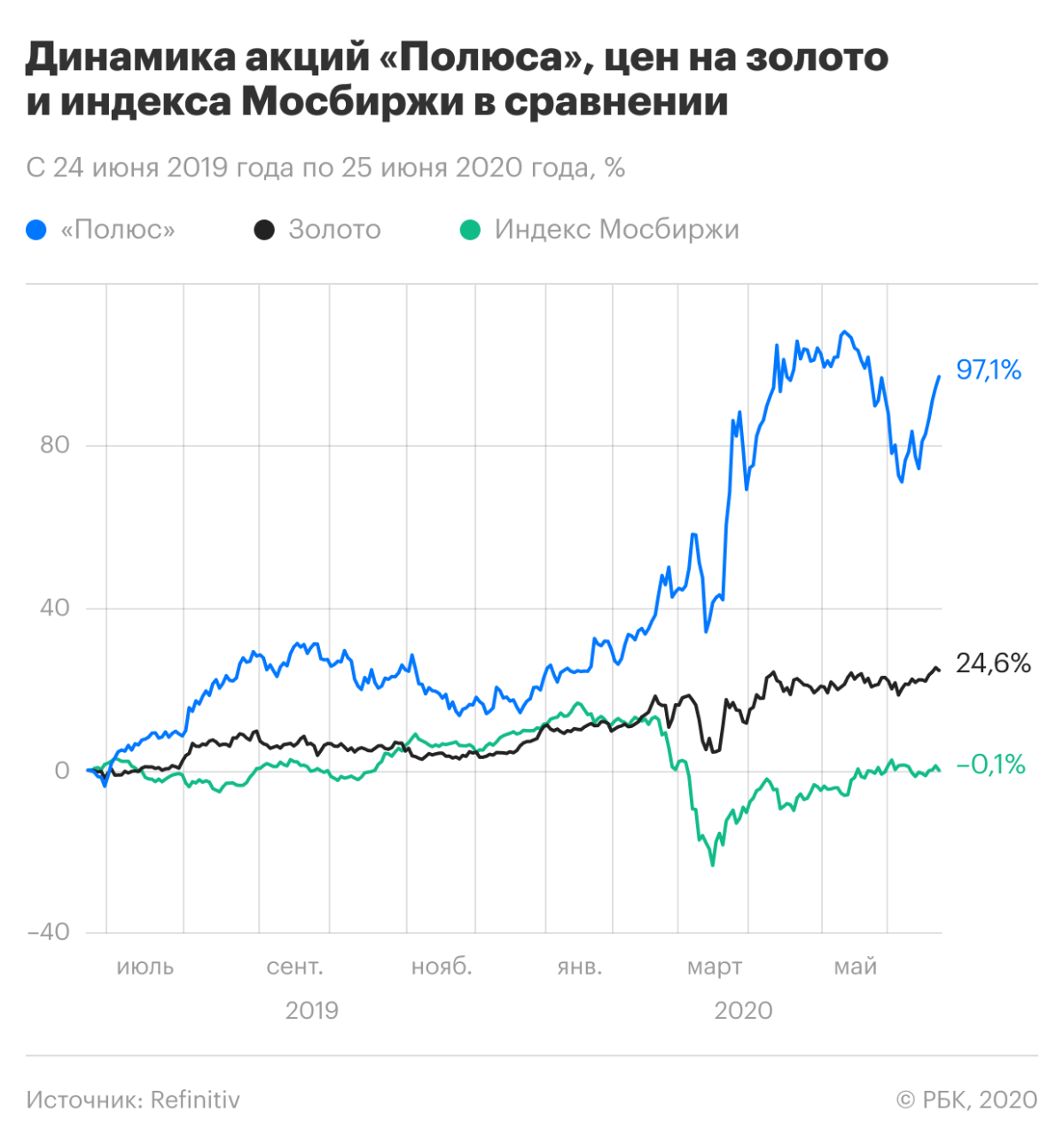

Акции «Полюса» за последний год выросли почти на 100%, достигнув ₽11 740 за бумагу. Такую прибавку к своей рыночной стоимости компания получила в основном благодаря росту цен на рынке золота: за то же время цена драгоценного металла увеличилась на 25%.

«Полюс» — одна из самых привлекательных компаний для российских инвесторов, — говорит управляющий партнер брокерской компании Exante Алексей Кириенко. — Ее выручка и EBITDA растут вместе с ростом цен на золото, и акции отражают этот факт».

К тому же за счет умелой разработки зрелых месторождений «Полюс» добился того, что в течение последних пяти лет добыча в среднем росла на 10,9% в год.

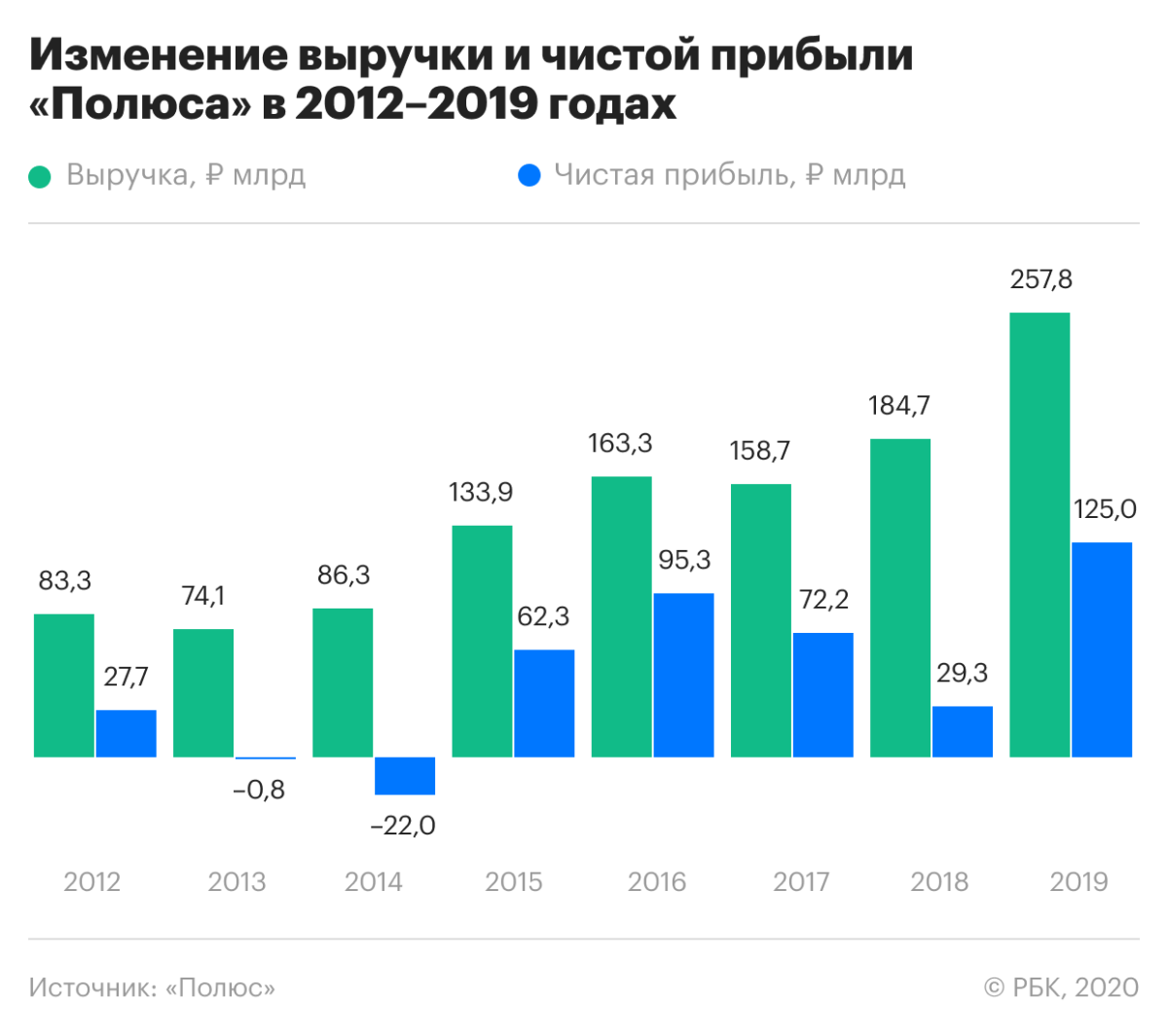

Все это позитивно отразилось на выручке, которая за пять лет увеличилась в три раза, до ₽257,8 млрд. Кроме того, компания сумела выбраться из убытков: по итогам 2019 года «Полюс» заработал ₽125 млрд.

Сильнейший импульс к росту акции «Полюса» получили в марте 2020 года — после того, как пандемия коронавируса обвалила рынки и положила начало кризису в мировой экономике.

На этом фоне инвесторы устремились в защитные активы, и прежде всего — в золото. Вместе с золотом вырос спрос на акции золотодобывающих компаний. В результате рыночная стоимость «Полюса» всего за три дня, с 23 по 25 марта, подскочила сразу на 31%.

Основной актив «Полюса» — рудник «Олимпиада» в Красноярском крае. Там компания извлекает более половины золота от совокупной добычи. В 2019 году общая добыча на руднике достигла 1,389 млн унций.

Второе по добыче месторождение «Полюса» — «Благодатное» с добычей 420,8 тыс. унций.

На третьем месте — известное Наталкинское месторождение, расположенное в Магаданской области. Золотоносную руду на этом месте обнаружили еще в годы Великой Отечественной войны. «Полюс» получил Наталку в собственность в 2004 году. Но из-за неправильной оценки запасов золота компания начала работы на месторождении лишь в 2016-м.

Добычу золота на Наталке возобновили в 2017 году, и уже в 2019-м она достигла запланированных объемов. По результатам прошлого года производство золота на этом руднике составило 405 тыс. унций — на 205% больше, чем в 2018-м.

Сейчас «Полюс» готовится к запуску месторождения Сухой Лог в Иркутской области. Пока там ведутся геологоразведочные работы, но уже ясно, что оно станет крупнейшим в мире. Ресурсы Сухого Лога оцениваются в 63 млн унций золота. Предполагается, что на нем будут добывать 60 тонн в год в течение ближайших 30–50 лет.

Сухой Лог принадлежит совместному предприятию «СЛ Золото», в которое входят госкорпорация «Ростех» и «Полюс» (доля 78%). По планам, добыча на месторождении начнется в 2026 году. Для России Сухой Лог — это стратегический объект. Он позволит стране войти тройку мировых лидеров по производству золота, а также даст толчок развитию региона.

В первом квартале 2020 года выручка «Полюса» увеличилась на 19,8% по сравнению с тем же периодом прошлого года, достигнув ₽59 млрд. Это произошло благодаря росту цены реализации на 22% и вопреки сокращению производства на 26% по сравнению с предыдущим кварталом.

Неприятной неожиданностью для инвесторов стал убыток в ₽28 млрд, возникший из-за обвала курса рубля к доллару. Компания потеряла ₽61 млрд на переоценке финансовых инструментов и курсовых разницах.

В 2020 году рубль резко ослаб на фоне обвала нефтяных цен и пандемии коронавирусной инфекции. В период с середины января до середины марта доллар подорожал по отношению к рублю с ₽61 до почти ₽82.

Рост цен на золото. Интерес инвесторов к золотодобывающим компаниям, как правило, растет вместе с ценой на золото. Участники рынка делают ставку на такие компании, как «Полюс», «Селигдар», «Полиметалл», американскую Newmont, канадскую Barrick Gold и другие.

Акции легче купить и продать, они не требуют места для хранения в отличие от слитков золота, а брокерские комиссии гораздо ниже, чем НДС в 20%, который нужно заплатить при покупке золота. К тому же многие золотодобывающие компании выплачивают дивиденды.

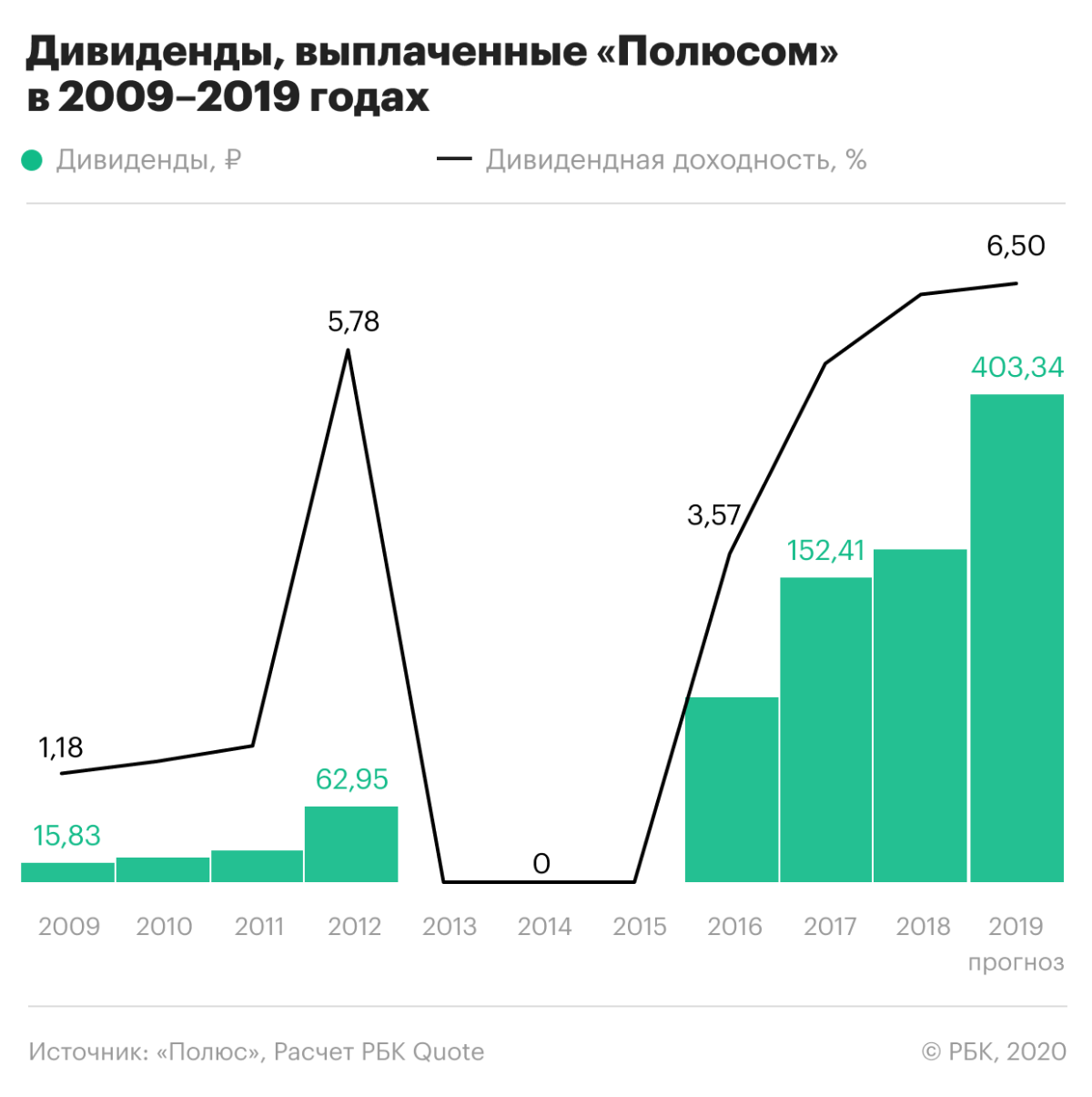

Дивиденды. «Полюс» — дивидендная компания, что играет ей в плюс, так как производитель становится интересным тем инвесторам, которые практикуют дивидендные стратегии.

«Полюс» выплачивает дивиденды раз в полугодие. Согласно дивидендной политике компании, общая сумма выплат составляет 30% от показателя EBITDA, если отношение чистого долга к EBITDA не превышает 2,5.

Сейчас инвесторы готовятся получить дивиденды за второе полугодие 2019 года. Компания решила не отменять выплаты, несмотря на сложную ситуацию с пандемией. Предполагается, что совокупный размер дивидендов составит $462 млн. При этом на одну акцию придется $3,5, или ₽240,36 в пересчете по курсу на 2 июня 2020 года.

Ранее компания выплатила акционерам ₽162,98 на акцию по итогам первого полугодия 2019 года. Таким образом, за весь 2019 год владельцы бумаг «Полюса» могут получить ₽403,34 на акцию. А дивидендная доходность за год составит 6,5%, если считать, исходя из среднегодовой цены акций золотодобытчика.

Приемлемая долговая нагрузка. В 2016 году долги «Полюса» сильно выросли, так как компании понадобились деньги для строительства на Наталкинском месторождении. Задолженность производителя к концу года достигла $3,2 млрд, что почти в девять раз больше, чем на конец 2015 года. Отношение чистого долга к скорректированному показателю EBITDA составило 2,1, но уже к концу первого квартала 2020 года оно упало до 1,1.

Соотношение чистый долг/EBITDA говорит о способности компании отдавать долги. Показатель указывает, за сколько лет она сможет отдать задолженность при неизменных финансовых результатах. Обычно не вызывают беспокойства значения меньше 2.

Низкая себестоимость добычи. Себестоимость производства у «Полюса» — одна из самых низких среди аналогичных компаний в мире. Чтобы добыть и переработать одну унцию золота, «Полюс» в 2019 году потратил в среднем $365.

Этот показатель называется ТСС (Total Cash Cost). Для сравнения — у «Полиметалла» в прошлом году он составил $655, а у канадской Barrick Gold — $1005 на унцию проданного золота. При этом стоимость унции золота на бирже Comex в 2019 году в среднем равнялась $1392,7. Сейчас фьючерс на золото торгуется около отметки $1770 за унцию.

Высокая рентабельность. Благодаря низкой себестоимости добычи «Полюс» может похвастаться чрезвычайно высокой рентабельностью производства. В первом квартале 2020 года рентабельность компании по скорректированной чистой прибыли достигла 56%. Это значит, что после всех выплат у «Полюса» осталось больше половины всей выручки.

Возможное замедление роста добычи. По мнению портфельного управляющего в инвестиционной компании QBF Дениса Иконникова, инвесторам стоит обратить внимание на динамику добычи. «После пяти лет роста и перевыполнения плана «Полюс» вышел на плато по добыче золота, — рассказал эксперт. — Запуск же следующего крупного проекта «Сухой Лог» намечен только на 2026 год».

К сокращению добычи может привести и пандемия коронавируса. В 2020 году компания планировала произвести 2,8 млн унций золота. Однако в сообщении по итогам первого квартала руководство «Полюса» предупредило, что может ухудшить свой прогноз.

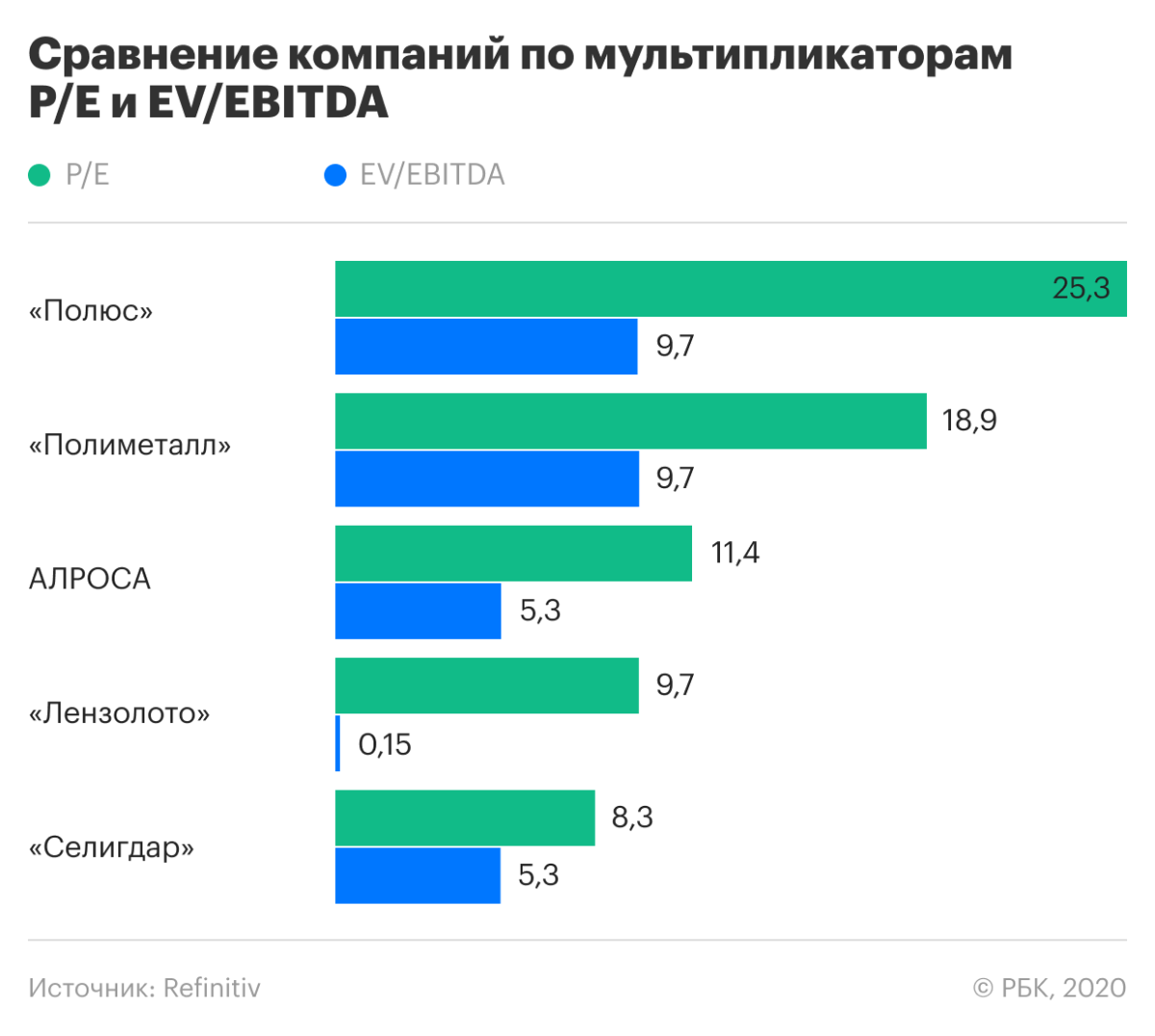

Переоцененность акций. Акции «Полюса» торгуются с очень высокими мультипликаторами P/E (рыночная стоимость к прибыли) и EV/EBITDA (стоимость компании к EBITDA) по сравнению с остальными компаниями российского золотодобывающего сектора. Текущие значения этих показателей говорят о том, что рынок переоценивает компанию: P/E равен 25,3 при среднем значении по сектору около 15, а EV/EBITDA — 9,7 при среднем показателе 6.

Тем не менее акции «Полюса» остаются привлекательными для инвестиций даже в условиях высокой фундаментальной оценки, уверен Иконников. По его мнению, интерес инвесторов к активу будут поддерживать рост цен на золото и ослабление рубля.

«Сейчас акции «Полюса» нельзя назвать дешевыми относительно отрасли, — говорит эксперт «БКС Брокера» Дмитрий Пучкарев. — Тем не менее в свете мягкой денежно-кредитной политики мировых ЦБ рост цен на золото может продолжиться. Это оправдывает высокую стоимость золотодобытчика».

Многие влиятельные банки прогнозируют значительный рост цен на золото. Среди них — международный финансовый конгломерат Citi. Его аналитики ожидают, что в ближайшие полтора года золото подорожает до $2000 за унцию. Еще более радикальный прогноз дают эксперты Bank of America. Они считают, что за то же время цены на драгоценный металл могут вырасти до $3000 за унцию.

Проводимая центробанками программа количественного смягчения в конечном счете приведет к ослаблению валют. Это делает золото привлекательным средством сохранения капитала, полагает Иконников. Интерес к золоту также подогревает страх глобальной инфляции.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Материалы к статье