Если подвел вклад: как получить хорошую доходность в эпоху низких ставок

Банк России в июне-июле продолжил курс на смягчение кредитно-денежной политики, снизив ключевую ставку более чем на 100 базисных пунктов — до 4,25%. Риторика ЦБ позволяет предположить, что в ближайшее время ключевая ставка сохранится на нынешнем или более низком уровне, что приведет к закреплению доходности депозитов ниже 4,25%.

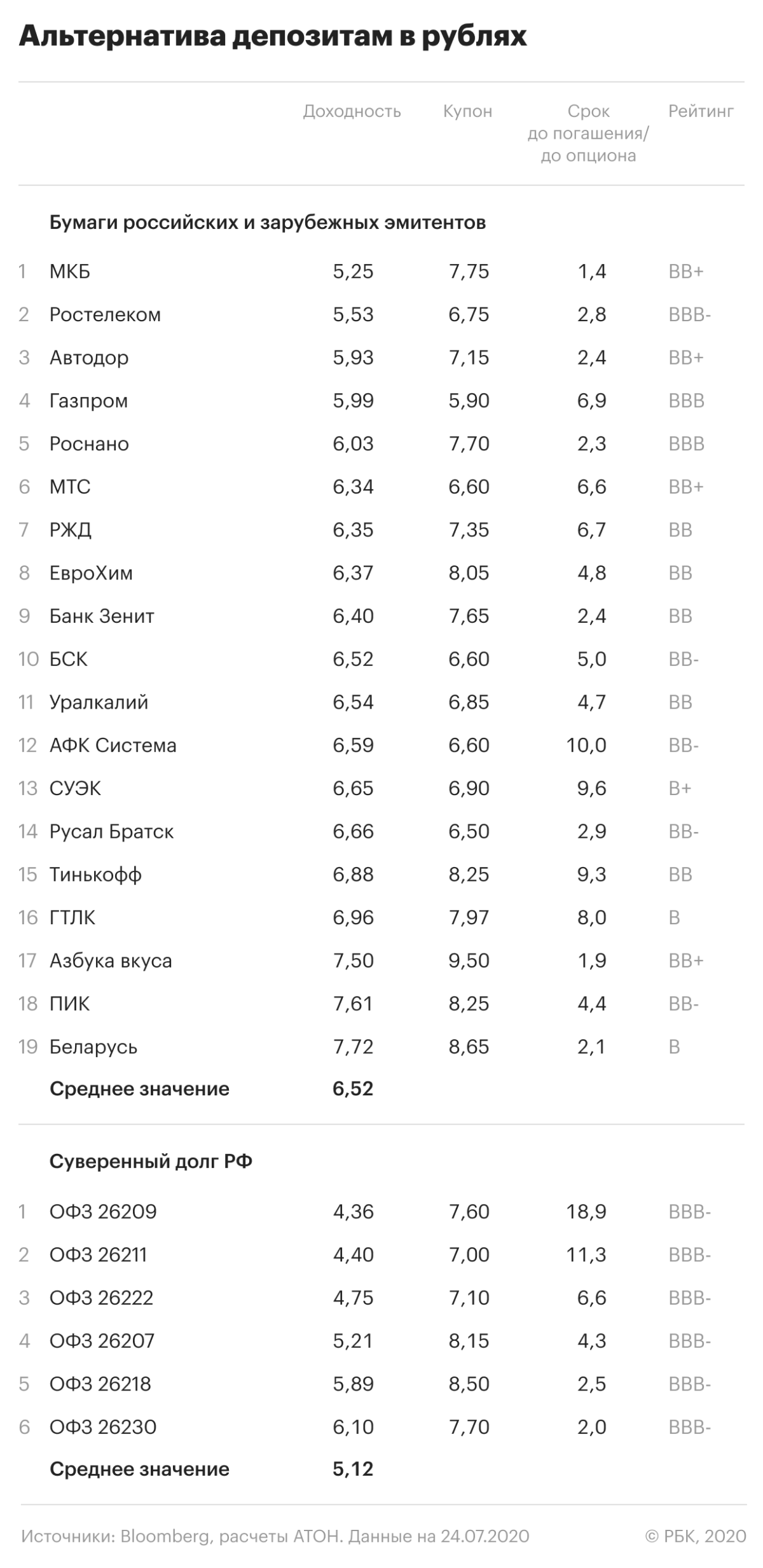

Вместо депозитов в рублях консервативные инвесторы могут рассмотреть облигации федерального займа (ОФЗ), а также бумаги первого эшелона. Ставки по вкладам в рублях падают и находятся в диапазоне 3,75–4,7%. При этом средняя доходность ОФЗ — 5,2%, а бумаг первого эшелона — 6,7%.

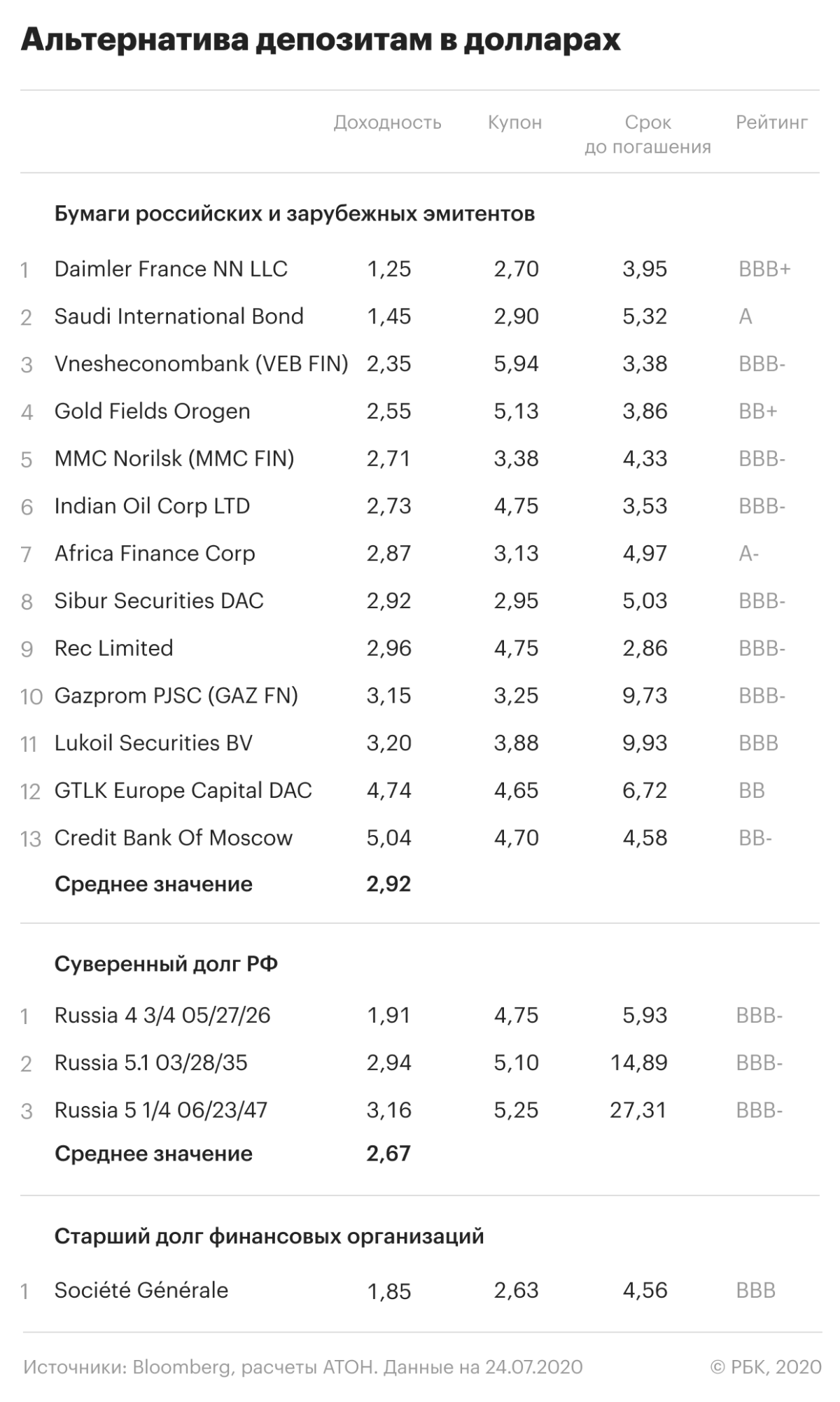

Привлекательной альтернативой депозитам в долларах выглядят суверенные российские еврооблигации. Купоны по ним не облагаются налогом, а финансовый результат не подвергается валютной переоценке. Средняя доходность выпусков составляет 2,81%.

Также мы предлагаем рассмотреть долларовые бумаги качественных российских и зарубежных эмитентов и старший долг мировых финансовых организаций. Средние доходности составляют 3,09% и 2,08% соответственно.

В евро помимо суверенного выпуска Russia 25 хорошей альтернативой являются бумаги российских и зарубежных эмитентов. Средняя доходность составляет 2,37%.

В первом квартале 2020 года пандемия, повсеместный карантин, развал сделки ОПЕК+ и падение цен на нефть оказали колоссальное влияние на мировую финансовую систему. Большинство активов продемонстрировали худшую динамику со времен мирового кризиса 2008 года. В ответ центральные банки предприняли беспрецедентные меры поддержки мировой экономики, в том числе путем снижения ставок.

Все это привело к тому, что покупка облигаций стала намного привлекательнее размещения денежных средств как на рублевых, так и валютных депозитах.

В июне ФРС США ожидаемо сохранила ставку в диапазоне 0–0,25% и подтвердила, что она еще долго останется на текущих уровнях. «Мы даже не думаем о том, чтобы думать о повышении ставок», — эта фраза председателя ФРС Джерома Пауэлла обошла все деловые СМИ.

На этом фоне все больше банковских организаций (преимущественно российские представительства международных банков) приостанавливает прием вкладов в долларах. Там, где такая возможность остается, доходность не превышает 0,8%.

Сейчас долларовые еврооблигации дают большую доходность по сравнению с депозитами, а также до сих пор обладают потенциалом роста цены, несмотря на ралли во втором квартале 2020 года.

Наиболее привлекательной альтернативой долларовым депозитам являются суверенные российские еврооблигации: купоны по ним не облагаются налогом,

а финансовый результат не подвергается валютной переоценке.,>

Доходность по корпоративным бумагам выше суверенных, что дает премию к депозитам даже с учетом налогов.

Европейский центральный банк в июне также оставил ставки без изменений: рефинансирования — 0%, по депозитам — минус 0,5%. Важно, что регулятор продлил программу помощи экономике до июня 2021 года и увеличил ее объем на €600 млрд — до €1,35 трлн.

Ориентируясь на мировую конъюнктуру, многие российские финансовые организации не принимают вклады в евро. Там, где такая возможность остается, ставки находятся вблизи нулевой отметки, а дополнительные комиссии за ведение счета в евро фактически делают доходность отрицательной.

По аналогии с долларовыми еврооблигациями, особого внимания заслуживают суверенные бумаги Российской Федерации, а также выпуски международных финансовых организаций.

Кроме того, мы предлагаем рассмотреть суверенные бумаги стран периферийной Европы, которые дают привлекательную доходность, а также обладают значительным потенциалом роста цены. План восстановления европейской экономики значительно снижает кредитный риск cтран, выпустивших бумаги.

Политика российского ЦБ, снизившего ключевую ставку до очередного исторического минимума, может привести к новому витку падения ставок по депозитам. Облигации дают большую доходность по сравнению с депозитами, а также обладают потенциалом роста, что принесет дополнительный доход инвестору.

Наиболее консервативным инвесторам мы предлагаем рассмотреть в качестве альтернативы депозитам облигации федерального займа (ОФЗ), а также бумаги эмитентов первого эшелона, в том числе квазигосударственных заемщиков.

Кроме того, нам кажется привлекательным старший долг качественных частных российских и международных банков, а также крупных компаний нефинансового сектора.

Точка зрения авторов, статьи которых публикуются в разделе «Мнения», может не совпадать с мнением редакции.

Материалы к статье