«Ожидания могут быть обмануты». Андрей Мовчан о 5 триггерах обвала рынков

Позиционирование инвесторов становится более осторожным. Ключевые центробанки уже не обнадежат их неожиданными монетарными «подарками» — регуляторы будут воздерживаться от поспешных действий. Перспективы восстановления экономики остаются неопределенными, и кто знает, как много ресурсов еще потребуется от них в недалеком будущем.

Подобное отношение инвесторов к риску понятно — подтверждая прогнозы рейтинговых агентств, Базельский банк международных расчетов (BIS) заявил, что число «зомби-компаний» (компаний, которые не банкротятся только благодаря банковским кредитам. — Прим. РБК) приблизилось к уровням 2008 года. Получив доход, инвесторы все больше стремятся зафиксировать прибыль и сбросить с себя основной риск. Но и фактор ультрамягкой денежной политики никуда не делся — рынки вошли в редкую фазу высокой волатильности, сопровождаемой устойчивой поддержкой и даже ростом в отдельных классах активов и сегментах.

Давно мы не жили при рынках, в которых единственным позитивным, но при этом решающим фактором является изобилие денег. Даже «бесспорные» активы времен кризиса, например золото, сегодня остановились в нерешительности. Не исключено, что они не будут больше надежной гаванью на период просадок. Это заставляет задуматься о возможных существенных падениях рынков — локальных и глобальных.

Список триггеров, которые могут вызывать такие падения, достаточно длинный. Но стоит выделить пять значительных вероятных негативных событий:

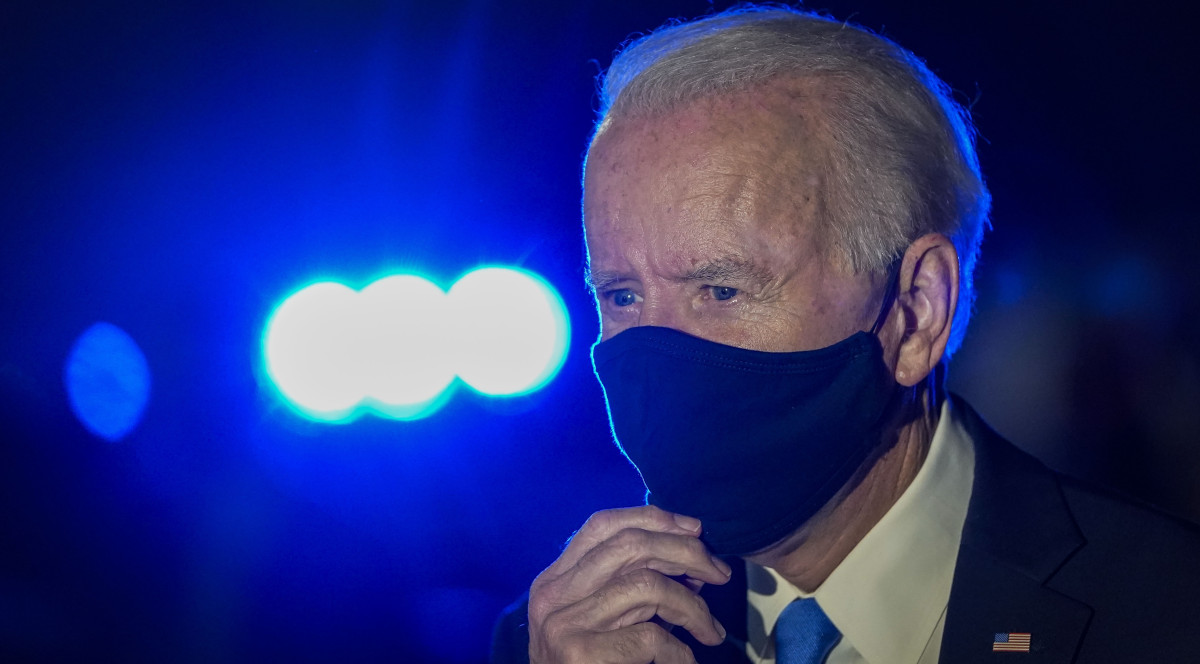

1) После ноябрьских выборов встанет вопрос налогов в США. В случае победы демократов можно ожидать их повышения, что сделает акции менее привлекательными. Ожидание исполнения плана Байдена по сокращению бюджетного дефицита за счет снижения потребления в «верхней части» пирамиды будет очевидным триггером для падения американского рынка, который в 2020 году оторвался от своих европейских и азиатских площадок.

2) Более широкий бюджетный дефицит на фоне мягкой монетарной политики, которую можно ожидать не только от администрации Трампа, но и от Байдена (несмотря на его риторику), может привести к заметному росту длинных ставок на кривой доходности гособлигаций США (это уже происходит сейчас в некоторой степени). Согласно прогнозу Бюджетного управления Конгресса США, реальный рост ВВП ожидается около 1,6% в среднем в течение следующих 30 лет. Будет ли это сопровождаться ростом инфляции, будет ли реализовываться сценарий стагфляции — вопрос открытый. Но рынки, прежде всего долговые, могут отреагировать на любой из подобных сценариев заранее.

3) Развитие событий вокруг пандемии коронавируса может пойти не по сценарию, который сегодня заложен в качестве основного в большинство моделей аналитиков. Речь идет о сценарии лишь локальных локдаунов в ближайшие полгода, появлении вакцин в первом квартале 2021 года и полном решении проблемы к третьему кварталу. В сентябре сразу несколько стран (в том числе Израиль) ушли на глобальный локдаун в связи со второй волной; крупнейшие экономики мира объявили о близости к локдаунам, сокращении активности в целом ряде секторов и свертывании международных операций. Сценарий второго глобального локдауна хоть и маловероятен, но не исключен — в том числе в рамках третьей волны. Ожидания рынка по появлению и быстрому распространению вакцин могут быть обмануты. Наконец, появление и распространение вакцин, возможно, не позволит решить проблему достаточно быстро — например, из-за нестойкости иммунитета и/или массовых отказов от применения вакцины.

4) Закладываемые сейчас по умолчанию в модели китайские темпы восстановления мировой экономики могут не сработать на практике (косвенное свидетельство тому мы видим в динамике европейского и американского PMI). Есть мнение, что восстановление займет не часть 2021 года, а существенно большее время. Такой сценарий будет негативным для всех рынков, а на части рынков может вызвать крупные обвалы: на рынках акций — из-за сокращения располагаемых доходов, на рынках долга — из-за неспособности компаний рефинансироваться.

5) Мы не понимаем глубины проблем с кредитоспособностью эмитентов из самых разных секторов экономики и территорий. Хотя общее количество дефолтов не влияет принципиально на поведение крупных индексов (особенно акций — как правило, в них собраны компании, по определению далекие от дефолта), в индивидуальных портфелях инвесторов, возможно, накоплено много мин замедленного действия. Достаточно вспомнить, что пик дефолтов после кризиса 2008 года пришелся на середину 2010-го.

Означает ли вышесказанное, что разумным инвесторам сейчас необходимо сокращать позиции в рынках? Конечно нет. Вероятность продолжения роста рынков, особенно долговых (с учетом низкой инфляции и курса на сохранение нулевых ставок), велика. Потенциальные опасности должны сподвигнуть инвесторов быть осторожнее и тщательнее в выборе объектов инвестирования.

Сейчас время использовать избыточную нестабильность рынков: продажа опционов сильно вне денег (только не надо забывать, что продажа непокрытых call-опционов может быть крайне опасной) сегодня приносит высокие доходы с низкой вероятностью реализации контракта.

Опцион вне денег — контракт, не имеющий внутренней стоимости. Для таких call-опционов (на покупку актива) цена исполнения должна быть выше текущей цены базового актива, для put-опциона (на продажу) — ниже. Исполнение таких опционов означает убытки покупателя контрактов и прибыль продавца.

К примеру, если цена исполнения call-опциона составляет ₽100, а текущая цена актива равна ₽80, то этот опцион находится вне денег — то есть несет убыток покупателю в случае немедленной экспирации. Соответственно, про опционы с большим убытком говорят, что они «сильно вне денег».

Но даже при реализации опциона вы покупаете актив по разумной цене (или — продаете после его существенного роста). И, разумеется, арбитражные стратегии сегодня находятся в своей стихии высокой волатильности и ликвидности одновременно — их результаты вряд ли разочаруют инвесторов.

Арбитраж — операция, основанная на одновременном совершении противоположных сделок с разными инструментами на один актив при разнице в ценах таких инструментов. Трейдер зарабатывает на этой разнице на различных торговых площадках.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции

Материалы к статье