«Не ждал бы роста выше $28-33». Что будет с серебром в ближайшие годы

Интерес к серебру среди розничных инвесторов в США драматически вырос на прошлой неделе после публикации на форуме WallStreetBets очередной «инвестиционной» идеи, которая была сформулирована крайне просто: «Покупайте серебро, чтобы цена выросла с $25 за унцию до $1000 за унцию».

Количество поисковых запросов «купить серебро» выросло до максимума за последние три месяца, а цена подскочила более чем на 15% за пять дней после публикации. Рассказываем, что такое серебро, почему это не золото, и как при желании в него можно инвестировать.

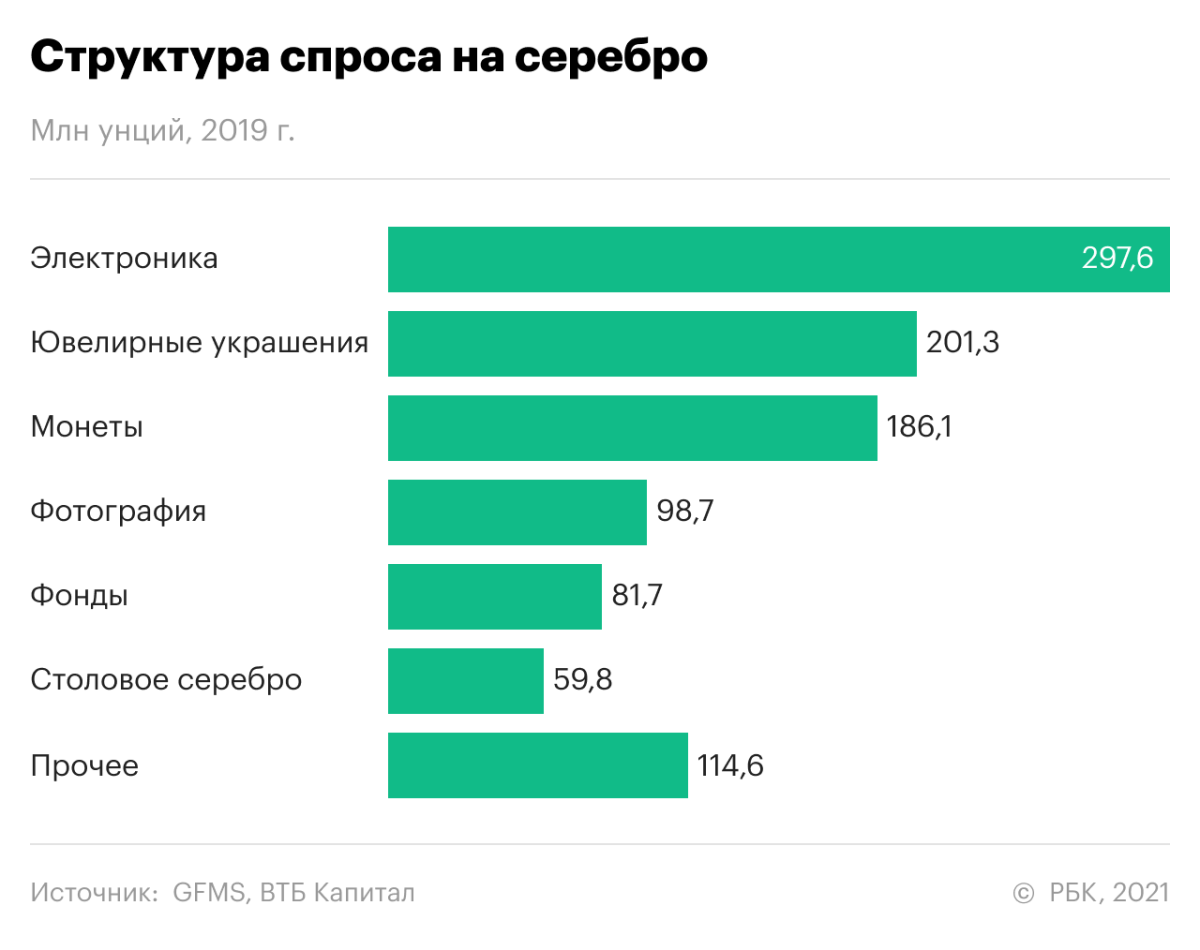

Серебро исторически считается драгметаллом, хотя на самом деле около 50% мирового спроса приходится на индустриальные нужды (в золоте менее 10%), 25% — на ювелирные украшения и серебряную посуду, и только 20% приходится на инвестиционный спрос. Серебро, в отличие от золота, давно не используется в золотовалютных резервах мировых ЦБ. Это ограничивает его ценность в глазах инвесторов, а основной драйвер спроса на него лежит в области индустриального применения.

Если посмотреть на структуру промышленного спроса на серебро в конце 20-го века, то можно увидеть, что самым большим потребителем серебра были любители фотографии. Это была эпоха Kodak и печати фотоснимков — в то время в фотографии использовалось 26% всего серебра в мире. Но с закатом эпохи почти в десять раз упало и потребление металла — сейчас фотография составляет не более 3% от общего спроса.

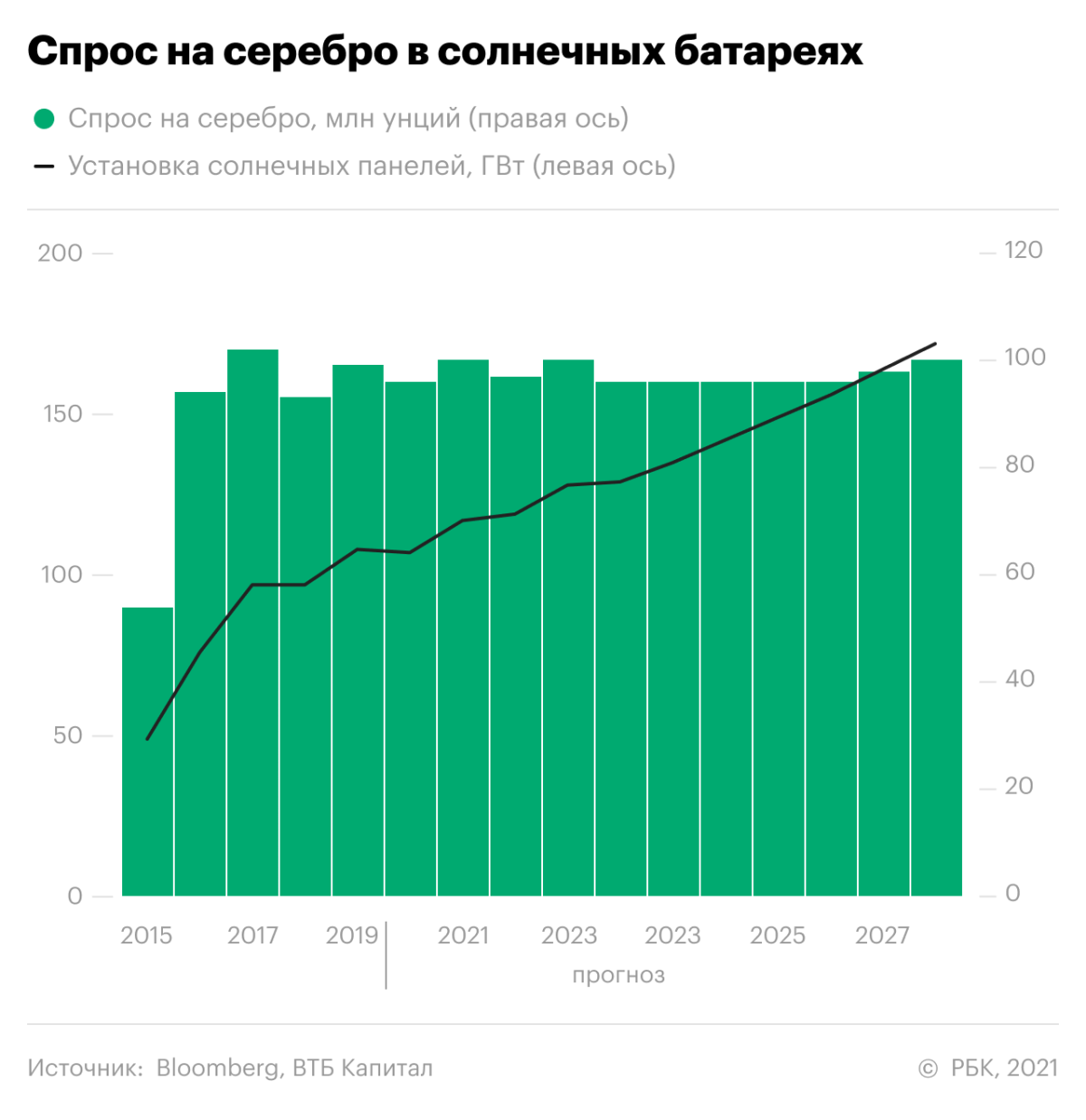

В наше время основным драйвером являются фотоэлектрические элементы (photovoltaic cells или PV cells), которые являются основой для солнечных батарей — с развитием возобновляемых источников энергии (ВИЭ) производство солнечных панелей испытывает взрывной рост. Серебро активно используется в их конструкции, и за последние пять лет потребление серебра в этом сегменте выросло в два раза.

Ускоренный переход на ВИЭ (как, например, недавно объявленный новой администрацией США) теоретически может привести к быстрому росту спроса на серебро именно в этой отрасли. Это в последнее время преподносится как панацея для рынка серебра и как фактор, который должен позволить спросу расти высокими темпами в следующее десятилетие.

На самом деле все не так просто: хотя производство солнечных панелей и растет из года в год, технологии совершенствуются постоянно, и потребление серебра на гигаватт мощности постоянно снижается. Поэтому несмотря на прогнозируемый Международным энергетическим агентством (IEA) 35%-й рост производства солнечных панелей к 2025 года, потребление серебра в этом сегменте может вполне остаться на уровне 2020 года.

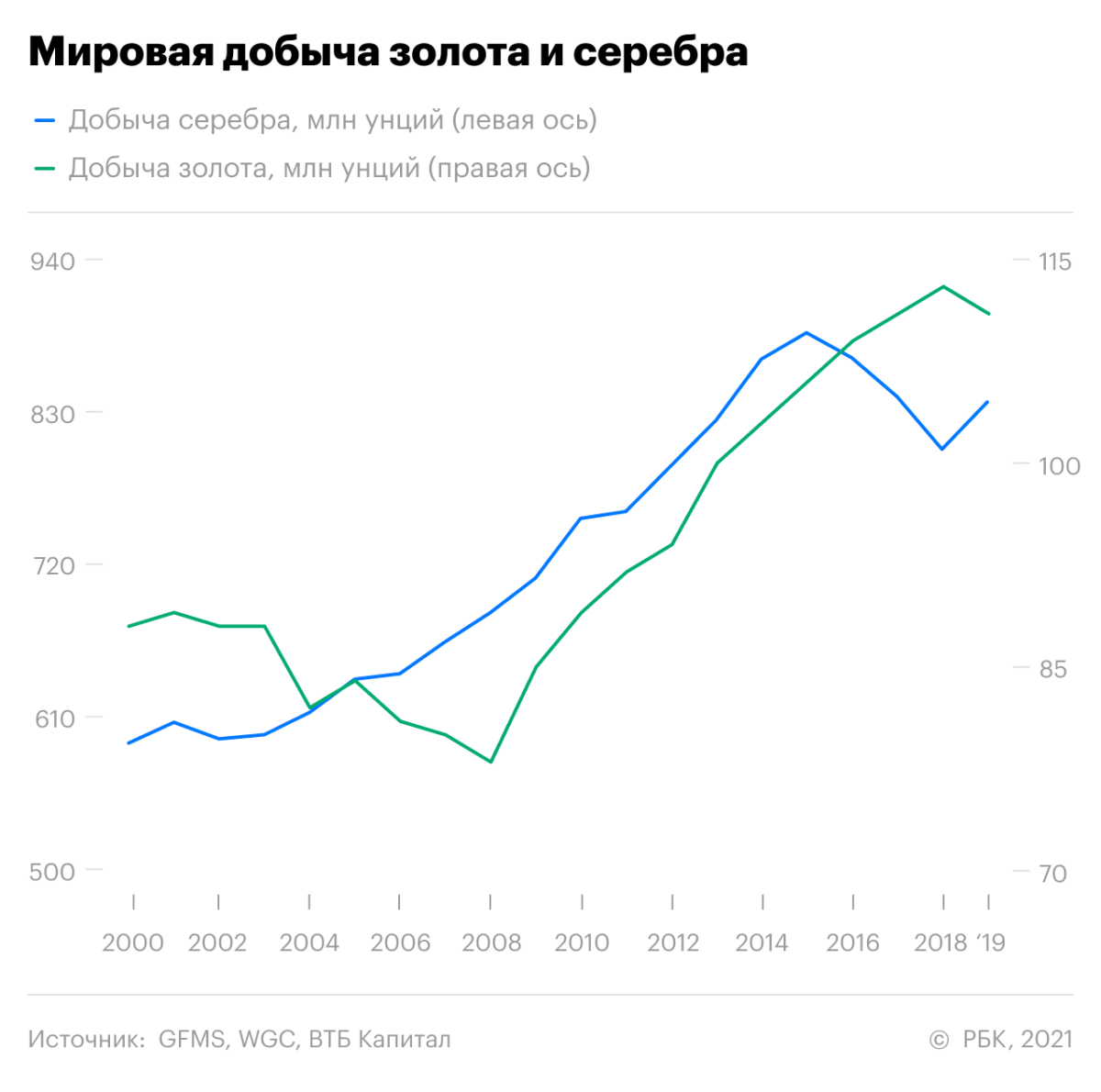

Со стороны предложения все тоже достаточно неоднозначно. В большинстве случаев серебро добывается как сопутствующий металл при производстве золота. Поэтому его добыча — это функция в первую очередь мирового производства золота: чем больше производится золота в мире, тем больше и серебра.

Поскольку источники спроса у золота и серебра разные — наблюдается существенное расхождение в поведении цены на серебро и золото. Получается, что чем выше инвестиционный спрос на золото, тем больше инвестиции в его производство и тем выше его фактическое производство и, соответственно, производство серебра.

При этом, если этот рост производства не поддерживается ростом спроса со стороны индустриальных потребителей, то это приводит к дисбалансу на рынке и падению цены на серебро. Поэтому так называемый «gold to silver ratio» (коэффициент отношения цены золота к цене серебра), который часто используется в поддержку тезиса о дешевизне и необходимости покупки серебра ввиду высоких цен на золото, не имеет под собой сильного фундаментального обоснования.

В итоге ситуация выглядит так, что рынок серебра, скорее всего, останется сбалансированным в следующие несколько лет, если не появятся новые существенные точки роста спроса.

Среди таких потенциальных точек можно выделить развитие сетей 5G, умных систем управления электросетями и электромобилей, в которых используется больше серебра, чем в классических автомобилях с двигателями внутреннего сгорания.

Однако и эти направления вряд ли кардинально изменят картину спроса на серебро, и он останется на уровне около 1 млрд унций в год, или около $28 млрд. Это очень узкий рынок, если сравнивать его с золотом или той же медью ($250 млрд и $160 млрд соответственно).

Поэтому рынок серебра исторически является относительно неликвидным и достаточно легко манипулируемым, когда один крупный финансовый игрок (или много мелких, как в случае с участниками WallStreetBets) может значительно поднять цену металла при достаточно небольших инвестициях. Исторически это заканчивалось обвалом цен, и я бы не ожидал значительного роста цены серебра в среднесрочной перспективе выше $28–33 за унцию, а долгосрочно и цена в $20 за унцию является приемлемой для большинства участников рынка.

Инвестировать в серебро можно как напрямую, покупая монеты и слитки, так и через ETF. В России таковых нет, но есть на западных площадках — самые крупные, SLV US (частичное обеспечение физическим металлом) и PSLV US (100%-но обеспечен физическим металлом), торгуются на Нью-Йоркской бирже.

В России можно инвестировать в серебро через акции «Полиметалла» (POLY RX на Московской Бирже). «Полиметалл» исторически был крупным производителем серебра, и хотя в последние годы рост производства был в основном за счет золота, доля серебра в выручке по текущей цене все равно составляет 15–18%.

При этом в ближайшие годы компания собирается развивать новое месторождение серебра «Прогноз», при запуске которого доля серебра в выручке вырастет до 25%. Это делает акцию «Полиметалла» одной из самых выигрывающих от теоретического роста цены на серебро. Из крупных международных компаний самая большая доля серебра в выручке у Fresnillo (FRES LN, более 40%) и у Pan American Silver (PAAS US, 30%).

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Материалы к статье