Эйфория и рекорды: что происходило на рынках в первые 100 дней Байдена

Победа Джо Байдена на президентских выборах в США ввергла фондовый рынок в эйфорию: с 3 ноября (день выборов) индекс S&P 500 вырос на беспрецедентные 24,1%. Для сравнения: за время, прошедшее с момента избрания Дональда Трампа до окончания первых 100 дней его президентства, главный индекс Америки прибавил всего 11,4%. При Джоне Кеннеди за аналогичный срок фондовый рынок США вырос на 18,5%.

CNBC отмечает, что подобных темпов роста в начале президентских сроков фондовый рынок не знал по крайней мере со времен Дуайта Эйзенхауэра, занимавшего высший пост в США с 1953 по 1961 год. Репрезентативных данных по росту рынка США после его победы нет, как нет данных и по его предшественникам: индекс S&P 500 появился лишь 4 марта 1957 года.

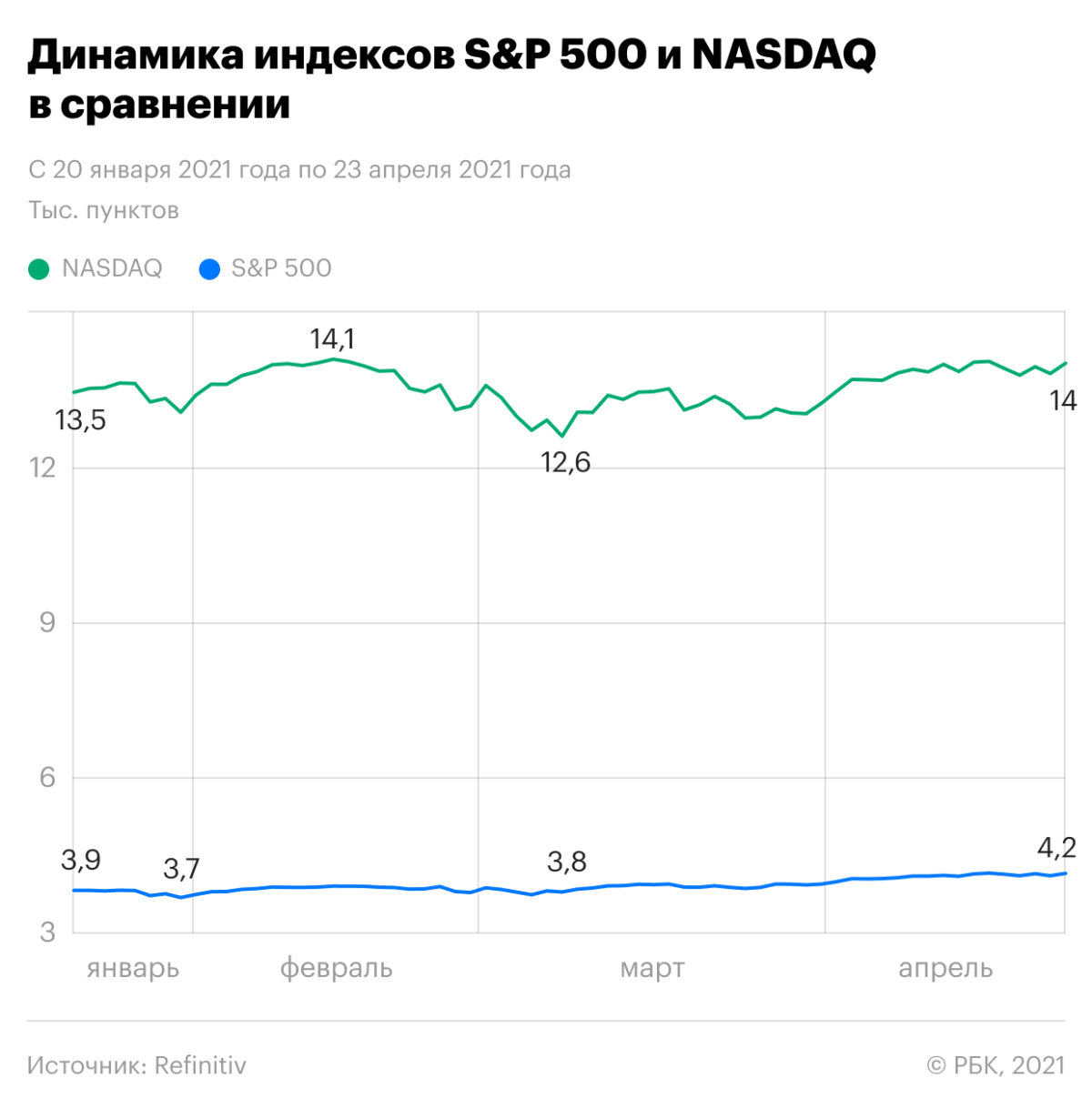

Непосредственно с момента инаугурации (20 января) рост S&P 500 превысил 8,6%. 28 апреля он достиг исторического максимума в 4194,85 пункта. За первые 100 дней Трампа фондовый рынок США вырос всего на 4,9%.

S&P 500 — фондовый индекс, в корзину которого включено 505 избранных публичных компаний США с наибольшей капитализацией. Состав S&P 500 определяется специальным комитетом, который анализирует как количественные, так и качественные факторы.

«Первые 100 дней Байдена уже обернулись самой высокой доходностью акций после выборов по крайней мере за 75 лет. Это произошло благодаря рекордным финансовым стимулам и несмотря на активное использование президентом указов», — цитирует CNBC стратега JPMorgan Chase Джона Норманда.

Еще в декабре Конгресс США одобрил второй пакет антикризисных мер стоимостью $900 млрд. А уже при Байдене Конгресс утвердил третий пакет мер поддержки экономики в размере $1,9 трлн.

И похоже, на этом стимулы не закончатся: в конце марта Байден представил новый план поддержки экономики на $2,3 трлн. На этот раз он нацелен на инфраструктуру страны: значительную часть средств предлагается направить на транспортную систему, в частности — предлагается вложить $621 млрд в транспортную инфраструктуру: мосты, дороги, общественный транспорт, порты, аэропорты, развитие электромобилей. Более $300 млрд — направить на улучшение инфраструктуры питьевого водоснабжения, расширить сети широкополосного интернета и модернизировать электрические сети. И еще более $300 млрд — инвестировать в строительство и переоборудование доступного жилья, а также строительство и модернизацию школ.

Этот план еще должен пройти доработку и утверждение Конгрессом, но, учитывая контроль демократов над обеими палатами, с этим вряд ли возникнут критические трудности. Для фондового рынка это стало еще одним мощным драйвером роста.

Росту рынков способствует массовая вакцинация в США: по данным NY Times, ежедневно в среднем около 2,7 млн американских граждан прививаются от коронавируса.

Также по официальным данным, сегодня почти у 10 млн американцев (6%) нет работы, но при Байдене их число постепенно сокращается. В первые 100 дней его президентства в стране появилось более 1,2 млн новых рабочих мест.

На оптимизм инвесторов слабо повлияли даже планы новой администрации поднять налоги для крупных компаний: среди предложений содержится положение о том, что дополнительный корпоративный налог в 15% от прибыли будет взиматься с компаний с прибылью в $2 млрд. А ставка корпоративного налога может вырасти с 21% до 28%.

Ожидания экономического роста, роста инфляции и новых стимулов положительно сказались на доходности американских облигаций: к примеру, 8 февраля доходность 30-летних бондов США впервые с февраля 2020-го превысила 2%. А доходность десятилетних US Treasuries в феврале после десятимесячного перерыва достигла уровня 1,2% годовых.

Рост доходности облигаций проходил на фоне продвижения Байденом пакета стимулов на $1,9 трлн. А в марте Федрезерв по итогам очередного заседания спрогнозировал ускорение роста экономики и потребительских цен в США в 2021 году по мере отступления вызванного COVID-19 кризиса и повторил обязательство удерживать ключевую ставку около нуля в ближайшие годы. На фоне этого доходность 10-летних гособлигаций США обновила годовой максимум, поднявшись до 1,754%.

По прогнозам аналитика Spartan Питера Кардильо и главного экономиста ING Asia Роберта Карнелла, доходность 10-летних облигаций США вырастет примерно до 2,25% к концу 2021 года.

Перед выборами эксперты прогнозировали, что победа Байдена и триумф демократов на выборах в Конгресс негативно скажутся на долларе. Считалось, что такой исход приведет к ожиданию более крупных финансовых стимулов, так как Байден более склонен к увеличению бюджетных расходов, а также к улучшению глобальных торговых отношений. Это должно поддержать рискованные активы и ослабит доллар, воспринимаемый как защитный актив.

Однако по крайней мере в первые 100 дней этого не произошло: доллар пережил укрепление зимой к корзине мировых валют на фоне признаков сильного роста экономики США и роста доходностей облигаций. И даже после весеннего вхождения в нисходящий тренд все еще удерживается на более высоком уровне, чем в день инаугурации Байдена.

Индекс DXY — это взвешенное среднее отношение доллара США к корзине из шести иностранных валют: евро, японской йены, фунта стерлингов, канадского доллара, шведской кроны и швейцарского франка.

Последнее ослабление во многом связано со снижающимися ожиданиями нормализации кредитно-денежной политики ФРС после начала ускоренного восстановления экономики США. Председатель ФРС Джером Пауэлл несколько раз давал понять, что ведомство не собирается сокращать монетарные стимулы в ближайшее время.

По отношению к российской валюте за первые 100 дней Байдена в Белом доме доллар вырос: подорожал примерно на рубль. Динамику курса определяли геополитические риски, к которым относятся:

- ситуация в Донбассе и Крыму;

- предполагаемое вмешательство в выборы президента в США и хакерские атаки против американских организаций в 2020 году;

- достройка «Северного потока — 2»;

- ситуация с Алексеем Навальным.

7 апреля доллар впервые за пять месяцев превысил отметку в ₽78. Тогда рынок ждал, что Вашингтон введет санкции против российского госдолга, однако четкого понимания того, какими будут эти санкции, не было. В итоге администрация Байдена запретила американским финансовым институтам покупать российский госдолг в рублях и других валютах непосредственно при размещении.

Это привело к развороту: санкции оказались не такими серьезными, какими могли бы быть. Для рынка, экономики и бюджета они не несут серьезных угроз в среднесрочной перспективе, говорил главный экономист BCS Global Markets Владимир Тихомиров. «По крайней мере на среднесрочную перспективу санкционный вопрос снят. Вряд ли американцы через неделю или через месяц будут вводить новые дополнительные санкции, если они так долго — много месяцев — готовились к этим», — отмечал эксперт.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Материалы к статье