«Великая дама дивидендов». Как домохозяйка стала звездой фондового рынка

Теория Бенджамина Грэма об акциях стоимости оказала влияние на взгляды многих инвесторов. Великий экономист утверждал, что акции — реальная доля бизнеса компании, поэтому они имеют внутреннюю стоимость, которую рынок не всегда справедливо оценивает. Таким образом, некоторые бумаги могут продаваться на рынке дешевле своей внутренней стоимости и наиболее перспективны для долгосрочного роста. Основным методом оценки таких акций Бен Грэм рассматривал показатели прибыли и балансовой стоимости в расчете на одну акцию.

Пожалуй, самым успешным последователем данной теории стал Уоррен Баффет, который эффективно использует ее на протяжении долгих лет для управления активами Berkshire Hathaway.

Однако одна домохозяйка из Калифорнии не согласилась с методом оценки Грэма с помощью мультипликаторы P/E и P/B и создала собственный метод оценки стоимости компании. Рассказываем историю Джеральдин Вайс, которая вошла в историю фондового рынка как «Великая дама дивидендов».

P/E (Price/Equity) — финансовый показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной на акцию. Является одним из основных показателей, применяющихся для сравнительной оценки инвестиционной привлекательности акционерных компаний.

P/B (Price/Balance) — финансовый коэффициент, равный отношению текущей рыночной капитализации компании к ее балансовой стоимости.

Отец Джеральдин Вайс был риелтором в Сан-Франциско, поэтому она с детства проявляла интерес к финансам. После окончания средней школы Джеральдин поступила в Калифорнийский университет в Беркли и окончила его в 1945 году со степенью в области финансов и бизнеса.

Однако сделать карьеру в сфере финансов или на фондовом рынке по окончании университета девушке не удалось: она вышла замуж за морского офицера и следующее десятилетие посвятила воспитанию детей. Рынок акций и ценных бумаг стал для нее хобби, которым она занималась в свободное время.

Но в какой-то момент Джеральдин Вайс прочитала книги «Разумный инвестор» и «Анализ ценных бумаг» Бенджамина Грэма, которые не только произвели на нее сильное впечатление, но и вызвали некоторый скептицизм в методе оценки акций стоимости. Она полагала, что бухгалтеры могут манипулировать прибылью в отчетности и значение прибыли, как и коэффициента P/E, может вводить в заблуждение. Поэтому выплата дивидендов по акциям может рассказать больше правды о финансовом здоровье компании. Например, увеличение выплат указывает на перспективы дальнейшего роста цены.

В 1962 году в возрасте 36 лет Джеральдин попросила мужа на семейные сбережения приобрести 100 акций, которые соответствовали ее методу оценки. Первая инвестиция оказалась удачной — выбранные акции выросли. Получив первый доход, Вайс твердо решила посвятить свою жизнь фондовому рынку. Она обращалась в инвестиционные и брокерские компании, пытаясь найти работу, но ни одна попытка не увенчалась успехом.

Она не смогла получить никакой работы, кроме должности секретаря, хотя имела образование в сфере финансов и изучила фундаментальные книги по инвестициям. Четыре года спустя ей улыбнулась удача — она познакомилась с брокером Фредом Уитмором, который поверил в ее талант.

В 1966 году Джеральдин Вайс совместно с Фредом Уитмором основала информационный бюллетень Investment Quality Trends с обзором фондового рынка, вложив в издание все накопленные на тот момент деньги — $2 тыс. Перед первым выпуском она решила убрать из бюллетеня свое имя — в то время обзоры фондового рынка, подготовленные женщиной, никто не хотел читать, и, чтобы не раздражать аудиторию, она подписывалась псевдонимом «Дж. Вайс».

В первом номере журнала Вайс рекомендовала 34 перспективные компании, акции которых являлись голубыми фишками, но при этом, по ее мнению, были недооценены рынком. Среди таких компаний в апреле 1966 года были бумаги IBM, Colgate-Palmolive, Kellogg’s и General Motors. В последующие три года количество читателей журнала увеличивалось, потому что рекомендации Джеральдин приносили хорошие деньги.

В дальнейшем она выкупила у Фреда Уитмора его долю фирмы, что сделало ее первой женщиной, получившей лицензию инвестиционного консультанта.

Жизнь Джеральдин Вайс круто изменилась в 1977 году, когда она решилась появиться в популярной передаче Wall Street Week и ее читатели узнали, что заработали благодаря рекомендациям женщины. В последующие годы Вайс стала настолько популярной, что ее стали звать «Великой дамой дивидендов» (или «Гранд-Дамой дивидендов»). Ее работы были опубликована в известных финансовых изданиях, таких как Fortune, Barron's и The Wall Street Journal.

Джеральдин Вайс использовала ряд принципов в качестве метода оценки перспективных акций. Сигнал для покупки появлялся, если компания подходила под каждое из следующих требований:

- компания должна выплачивать дивиденды не менее 25 лет;

- компания должна увеличивать дивиденды по годовой сложной ставке не менее 10% за последние 12 лет;

- акции компании продаются по цене, не превышающей балансовую стоимость в два раза;

- компания имеет коэффициент P/E менее 20;

- компания имеет коэффициент выплаты дивидендов не более 50%, чтобы была возможность наращивать выплаты;

- задолженность составляет не более 50% от общей капитализации;

- бумаги должны быть недооценены, если анализировать их по дивидендной доходности на исторической основе.

Кроме того, есть два общих критерия, которых Вайс рекомендовала придерживаться всегда:

- в кризисные времена стоит инвестировать только в три сферы экономики: продукты питания, лекарства и коммунальные услуги;

- слишком широкая диверсификация не нужна — в вашем портфеле должно быть 10–20 ценных бумаг.

В 1988 году Джеральдин Вайс выпустила первую книгу «Дивиденды не лгут: поиск ценности в акциях голубых фишек», в которой впервые описала свой метод оценки ценных бумаг, а в 1995 году вышла ее вторая книга «Дивидендная связь: как дивиденды создают стоимость на фондовом рынке».

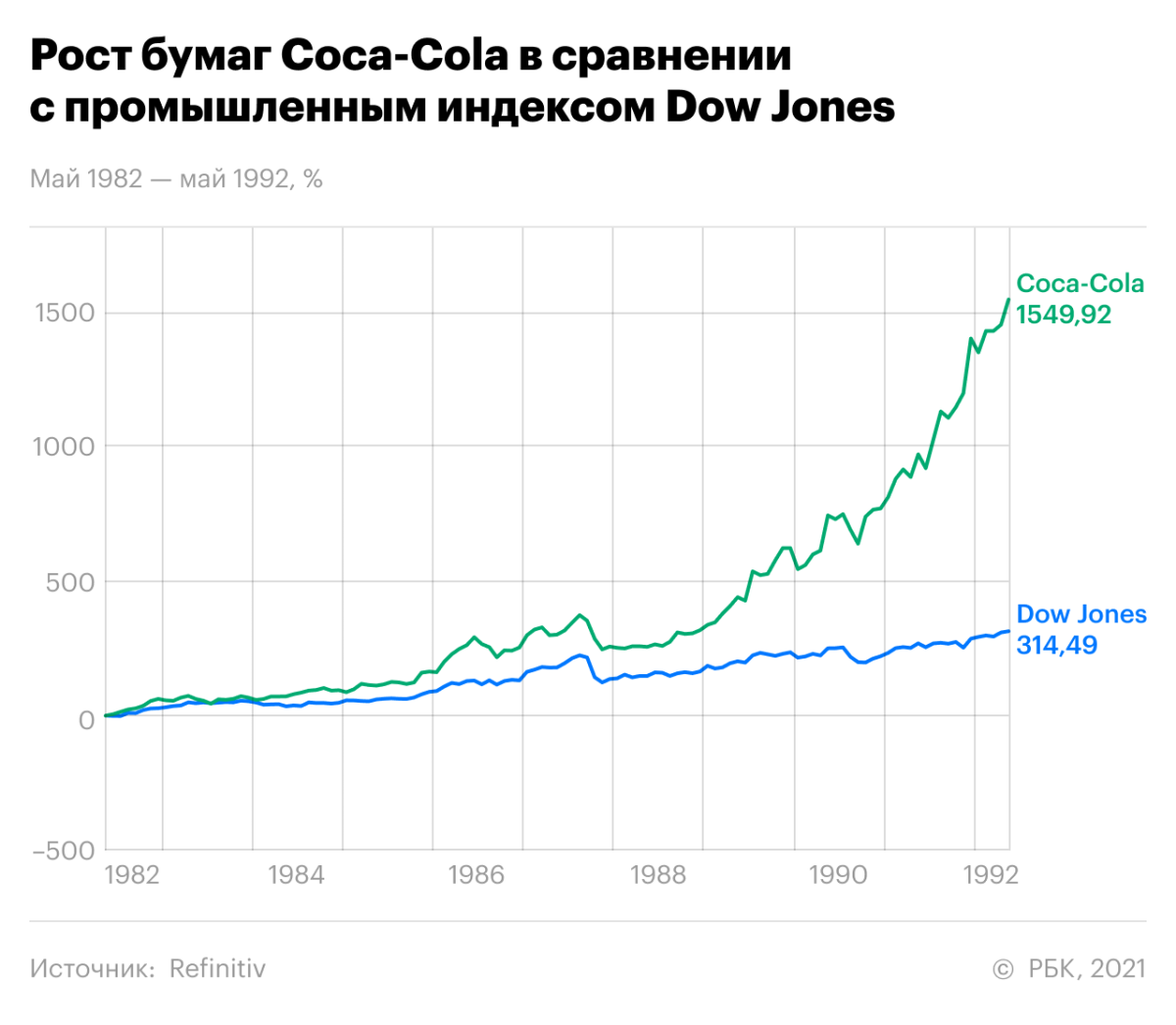

Одной из самых успешных рекомендаций Джеральдин Вайс были бумаги Coca-Cola. По данным Refinitiv, в период 1982–1992 годов цена акций компании выросла на 1549,92% по сравнению с 314,49% годовых индекса Dow Jones за тот же период. С учетом дивидендов акции приносили около 34% годовых.

В 2000 году Джеральдин Вайс выпустила рекомендации для лучших 13 акций, которые стоит собрать в единый портфель, и назвала его The Lucky 13 («13 счастливчиков»). С момента создания рекомендательного портфеля его общая доходность к концу 2019 года составила 265,11%, а среднегодовая — 13,25%. По данным IQ Trends на июль 2020 года, бумаги по рекомендациям издания опережают индекс S&P 500 по динамике доходности в последние 30 лет.

Согласно данным на сайте Investment Quality Trends, 2019 год указан последним годом в расчетах периода доходности, более свежие данные по портфелю The Lucky 13 отсутствуют. По данным The Telegraph, с января 2000 года по декабрь 2016 года портфель The Lucky 13 в среднем рос на 11,8% годовых. Индекс широкого рынка S&P 500 за аналогичный период рос в среднем 4,5% в год, а акции Berkshire Hathaway — на 9,7%.

Как пишет The New York Times со ссылкой на слова основателя The Hulbert Financial Digest Марка Дж. Халберта, с 1986 по начало 2022 года среднегодовой прирост всех акций, которые были рекомендованы Investment Quality Trends, также составил 11,8% годовых.

В 2002 году, после 36 лет успешного обзора фондового рынка, она оставила издание IQ Trends и вышла на пенсию, продолжив изучать фондовый рынок и самостоятельно инвестировать. Джеральдин Вайс умерла в апреле 2022 года в возрасте 96 лет.

Материалы к статье