Готовимся к экзамену: эти 4 книги помогут пройти тесты для инвесторов

Недавно ЦБ утвердил список требований и вопросов для тестирования неквалифицированных инвесторов, которое официально начнется с 1 октября 2021 года. Результаты тестирования зависят от ответов на вопросы из блока «Знания»: после даже одной ошибки результат будет отрицательным.

Большинство инвесторов, пришедших на фондовый рынок, получают знания одновременно с опытом торговли на рынке. В таком случае тестирование может стать для них преградой. Мы собрали список фундаментальной литературы, которая поможет разобраться в сложном, но интересном мире фондовых рынков.

Среди вопросов тестирования можно найти раздел о производных финансовых инструментах. На рынке существует огромное количество деривативов, среди которых выделяют фьючерсы, опционы, депозитарные расписки, варранты, конвертируемые облигации и несколько видов свопов. Узнать и разобраться во множестве нюансов производных финансовых инструментов поможет книга Джона Халла «Опционы, фьючерсы и другие производные финансовые инструменты».

Фундаментальная работа профессора из Университета Торонто содержит терминологию и обширный анализ данных. В книге он описывает механизмы функционирования фьючерсов и опционов, истории появления товарных рынков, а также делится подробными стратегиями на множество производных финансовых инструментов. И все это написано простым языком, понятным для инвесторов, которые только знакомятся с рынком.

Джон Халл делится опытом и умело сочетает сложное с простым. Например, вы узнаете не только определение фьючерсов и опционов, но и о способах хеджирования форвардных контрактов.

Хеджирование (ограничение рисков) — открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путем заключения сделок на срочных рынках, например через фьючерсы.

Эксклюзивной частью работы Джона Халла можно назвать раздел об экзотических опционах. Профессор уверен, что, несмотря на относительно низкую долю экзотических бумаг в портфелях инвесторов, они вызывают большой интерес у финансовых компании из-за чрезвычайно высокой потенциальной доходности на фоне других деривативов. Другим достойным вариантом для подготовки на тему опционов станет книга «Опционы: волатильность и оценка стоимости» от бывшего опционного трейдера Шелдона Натенберга.

В блоке иностранных облигаций есть вопрос о кредитном рейтинге эмитента и ликвидности долговых бумаг. Ответы на них вы найдете в книге «Рынок облигаций. Анализ и стратегии» Фрэнка Фабоцци. Доктор Фабоцци — один из самых авторитетных специалистов в мире в области финансового анализа и инструментов с фиксированной доходностью. Его работа будет интересна и познавательна для каждого участника фондового рынка — от профессионала до новичка.

В этой книге рассказано об особенностях установления кредитного рейтинга облигаций, рисках его снижения и последствиях, которые за этим следуют. Автор заходит с нескольких сторон для описания компонентов кредитных рисков и прав держателей облигаций в случае возможности банкротства эмитентов, поэтому понятие кредитных рейтингов становится полностью доступным для понимания.

Ликвидность каждой облигации отличается, как и у обыкновенных акций, и отображается в величине котируемого спреда. Фрэнк Фабоцци считает, что выгодную позицию с точки зрения ликвидности имеют институциональные инвесторы, которые держат облигации в портфеле вплоть до сроков погашения, а потому у них нет риска потери средств при продаже неликвидных активов. Вторая книга доктора Фабоцци «Ценные бумаги с фиксированной доходностью. Руководство» также подойдет для изучения этого вопроса перед тестом.

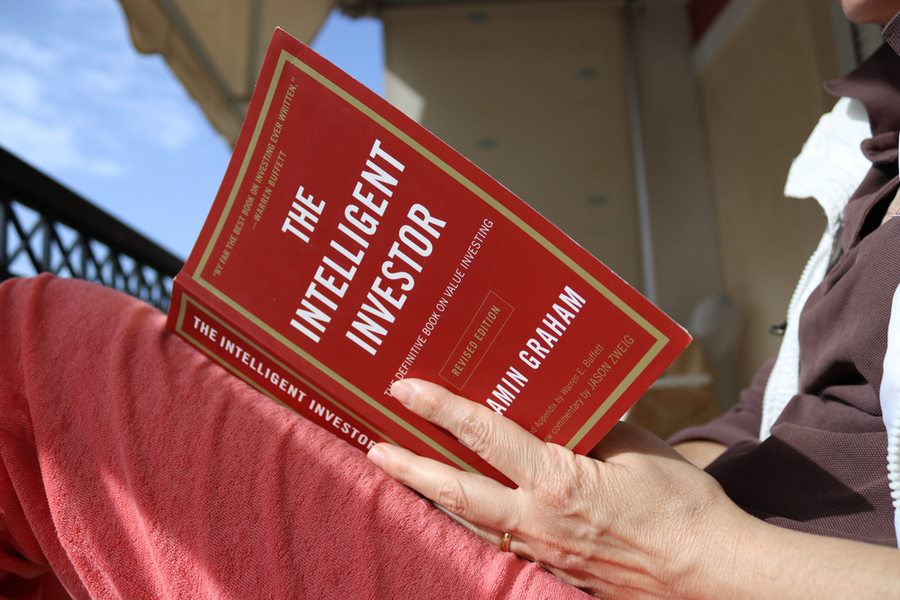

Для подготовки к любому инвестиционному тесту или экзамену всегда найдется место фундаментальной книге об инвестициях. Бен Грэм создал универсальный учебник, в который поместил весь собственный опыт и знания. Уоррен Баффет утверждал, что это лучшая книга из когда-либо написанных об инвестициях. Грэм в полной мере раскрывает теорию внутренней стоимости акций.

Хотя Грэм относился к числу консервативных инвесторов, он замечает, что бороться с природой невозможно, а потому не стоит подавлять в себе азарт игрока. Вместо этого он рекомендует уделить неликвидным и спекулятивным акциям небольшую долю портфеля. В книге рассказано об основных условиях для оценки ликвидности акций и главных рисках при торговле ими.

Например, ценные бумаги стоимостью менее $1 значительно затрудняют уровень мониторинга цены и несут высокие издержки, поэтому с такими акциями стоит быть осторожнее.

Особенно полезным для читателя станет фрагмент о политике внешних инвестиций, где автор уделяет внимание неликвидным ценным бумагам. Бен Грэм считает, что если вы получаете зарплату в одной конкретной валюте, то уже сделали ставку на экономику этой страны. Здравый смысл и необходимость диверсификации требуют переложить определенную долю инвестиций в экономики других стран, несмотря на то что бумаги в некоторых из них менее ликвидны.

Неопределенность будущего государств и компаний не только снижает риск держания неликвидных бумаг, но и увеличивает возможность высокой прибыли в будущем при условии тщательной и правильной оценки. Книга Бенджамина Грэма также будет полезна при подготовке по теме паевых инвестиционных фондов и облигаций, которым уделяется внимание на ее страницах.

Помимо уже перечисленных тем из списка вопросов, можно отметить задания о паевых инвестиционных фондах и иностранных ETF. Изучение темы лучше начать с книги «Взаимные фонды с точки зрения здравого смысла. Новые императивы для разумного инвестора». Автором книги является известный инвестор Джон Богл, который внес значительный вклад в развитие целой отрасли инвестиционных фондов и является основателем компании Vanguard Group.

Основные преимущества вложения в ПИФы и иностранные ETF:

- широкая отраслевая диверсификация рисков;

- отсутствие налогообложения текущих операций фонда;

- налог на прибыль производится инвестором только при продаже бумаг фонда или пая;

- профессиональное управление активами;

- высокая ликвидность;

- доступные вложения в акции роста, которые продаются слишком дорого.

В первой части книги Джон Богл объясняет механизм работы фондов и анализирует основные преимущества долгосрочного инвестирования в данные инструменты — простоту выбора и дальнейшего управления, четкое распределение активов фонда и планомерное получение результата. Здесь можно понять, что такое фонды и как они работают.

Из второй части можно узнать о существующих стилях различных фондов, о включении облигаций и других консервативных инструментов в состав фонда. Автор не упускает ни одной мелочи и касается неформальных аспектов, таких как порядок налогообложения на прибыль с инвестиционных фондов, выплата дивидендов акциями фонда и их дальнейшее распределение.

Чтобы не подарить инвесторам ложное представление об «идеальных и постоянно растущих» фондах, автор показывает, насколько неэффективны могут быть данные инструменты, если пренебрегать мелочами. Богл анализирует зависимость результата от высоких комиссий активных частных фондов и низких комиссий индексных фондов, среди которых Vanguard и Dimensional.

В итоге вы узнаете, что такое инвестиционные фонды, какие из них называются индексными, механизм работы, особенности и нюансы каждого типа фондов, а также их ценообразование. Помимо этой фундаментальной книги об ETF, стоит ознакомиться с книгами Николай Солабуто «Секреты инвестирования в ПИФ» и Андрея Паранича «ПИФы — это просто!».

Материалы к статье