«Можем увидеть коррекцию». Как повышение ставки ЦБ отразится на рынке

На ближайшем заседании, которое состоится в пятницу, 22 октября, Банк России может повысить ставку на 50 базисных пунктов, до 7,25%, полагает большинство экспертов, опрошенных Refinitiv. Из 28 аналитиков, вошедших в консенсус, такой прогноз дают 20, еще 8 человек ожидают повышения на 25 базисных пунктов, до 7%.

По мнению аналитиков, к такому решению ЦБ может подтолкнуть высокая инфляция, которая по итогам сентября выросла до 7,4%. К 11 октября годовая инфляция достигла 7,63% — в основном за счет роста цен на овощи (+20,52%) и мясо (курица подорожала на 27,8%, яйца — на 25,36%).

Такой взлет инфляции может заставить Банк России отказаться от анонсированного им выбора шага повышения ставки в 25 базисных пунктов, который он сделал в прошлый раз, полагает начальник дилингового центра Металлинвестбанка Сергей Романчук.

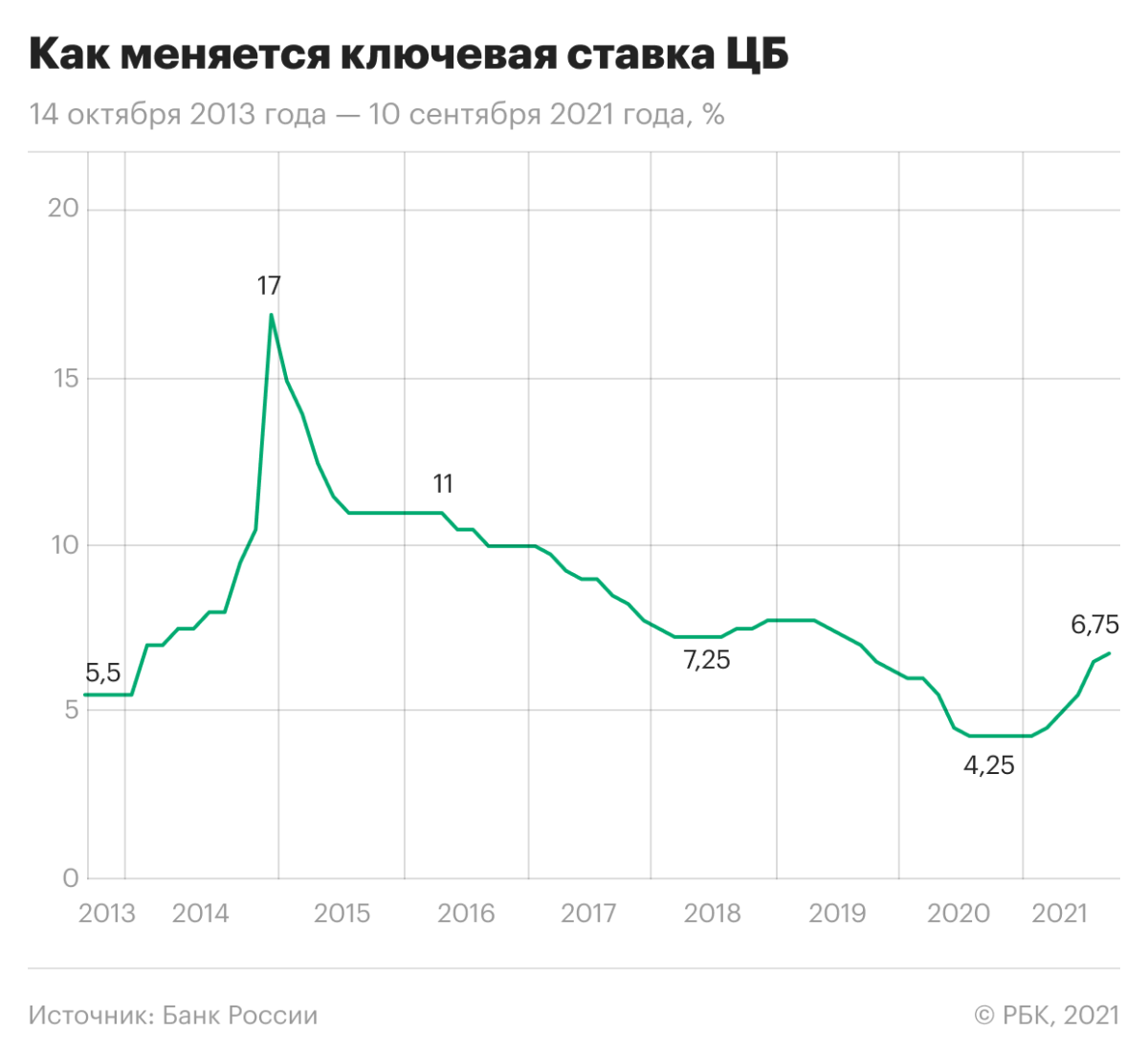

На предыдущем — сентябрьском — заседании Банк России поднял ставку на 25 базисных пунктов, до 6,75%. При этом в заявлении регулятор допустил возможность нескольких повышений ключевой ставки на ближайших заседаниях. По словам Эльвиры Набиуллиной, ситуация может потребовать не одного повышения ставки, и это значит, что ключевая ставка может оказаться и выше 7%.

Как повышение ставки ЦБ может повлиять на экономику, курс рубля, а также на рынки акций и облигаций?

Главный аналитик «Совкомбанка» Михаил Васильев отметил, что российская экономика ощутит на себе повышение ставки следующим образом:

- На сопоставимую величину вырастут ставки по потребительским и ипотечным кредитам. «Поэтому мы считаем, что сейчас благоприятное время для заемщиков для того, чтобы привлечь новый долг или рефинансировать старый под все еще исторически низкие ставки», — добавил эксперт.

- Вырастут ставки по депозитам и облигациям, что повысит привлекательность сбережений. «Высокие ставки по депозитам мотивируют людей больше сберегать. В результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция».

- Из-за роста ставок по кредитам люди и компании будут брать меньше займов, меньше тратить и инвестировать, и больше сберегать. Это уменьшит спрос, снизит цены и инфляцию.

Повышение ключевой ставки полностью отражается на экономике с лагом в 3-6 кварталов, напомнил эксперт. Банк России начал ужесточать денежно-кредитную политику с марта, поэтому эффект от решений ЦБ постепенно накапливается. Например, с августа прекратился отток средств с депозитов.

По мнению экспертов, в ОФЗ уже заложено повышение ставки на 50 базисных пунктов, поэтому сюрпризом для инвесторов такое повышение не станет и на цены влияния не окажет. На это, в частности, указали директор по инвестициям ИК «Локо-Инвест» Дмитрий Полевой и инвестиционный стратег «ВТБ Мои Инвестиции» Григорий Жирнов.

Большее внимание рынка привлекут прогнозы ЦБ по инфляции и ключевой ставке, а также риторика регулятора считают эксперты. «Возможно, ЦБ чуть сместит ожидания возврата инфляции к 4% (на более поздний срок) при более высоком прогнозе средней ставки — ближе к 7-7,5% против июльских 6-7%. Если же уровни будут еще выше, то для рынка это станет неприятным сюрпризом, способным продавить ОФЗ еще ниже», — предупредил Полевой.

«В случае ужесточения сигнала от ЦБ цены на краткосрочные ОФЗ могут умеренно снизиться», — рассказал Жирнов «РБК Инвестициям».

Для российского рынка акций повышение ставки ЦБ — не самая большая проблема, — считает руководитель отдела анализа акций финансовой группы «Финам» Наталья Малых. Она обратила внимание, что Центробанк уже давно начал цикл повышения, тем не менее, с тех пор Индекс Мосбиржи значительно вырос. К тому же, рынок ожидает более высокой ставки, и это уже учтено в ценах.

Больший риск для акций, по ее мнению, представляет статистика по промышленности по США и ключевым странам Европы за октябрь, а также сентябрьские отчеты по инфляции в Европе за сентябрь.

«Сентябрь и октябрь — время, когда энергокризис стал ощущаться наиболее остро, и данные по Китаю показали, что рынок недооценил его влияние на экономику. Соответственно, слабые данные могут спровоцировать снижение интереса к рисковым активам по всему миру, что по касательной затронет и российские акции, которые в моменте выглядят перекупленными», — предупредила Малых.

Как правило, повышение ставки позитивно для валюты, и эксперт «БКС Мир Инвестиций» Михаил Зельцер считает, что политика четкого следования ЦБ за уровнем инфляции в экономике играет на стороне рубля.

Кроме того, поддержку российской валюте также оказывает значительный дифференциал (разница) процентных ставок с западными странами, который позволяет игрокам на валютном рынке зарабатывать при помощи carry trade.

Carry trade — стратегия получения прибыли на валютном рынке за счет разной величины процентных ставок. К примеру, текущая базовая ставка в США сейчас составляет 0-0,25%, в России — 6,75%. Дальнейшее повышение ключевой ставки в России увеличит разницу, что сделает российскую валюту более привлекательной для операций carry trade.

«Но если международные институциональные спекулянты почуют неладное (признаки разворота проинфляционных трендов) и свернут carry trade, рубль значительно расширит волатильность. Однако пока нефтяные цены бьют трехлетние рекорды на $86 за баррель Brent, нацвалюта еще имеет пространство к укреплению, пусть, вероятно, уже и ограниченному» — уверен Зельцер.

По мнению независимого эксперта Владимира Тихомирова, решение ЦБ по ставке может стать одной из причин коррекции рубля, то есть сыграет роль свершившегося факта для стратегии carry trade.

После заседания ЦБ следующим важным моментом для рынка станет ожидание того, что будет делать ФРС США, указывает независимый эксперт Владимир Тихомиров. «В ожидании ноябрьского заседания ФРС мы можем увидеть увеличение позиции в долларе, укрепление доллара, роста ставок по доллару и соответственно снижение ставок carry trade. Поэтому российская история может оказаться менее привлекательной», — считает он. По его мнению, свою роль здесь также может сыграть и более резкий шаг со стороны ЦБ. В этом случае, когда заседание пройдет, то перспектива на дальнейшее повышение ставки в России будет существенно меньше. И играть в сarry-trade в ожидании того, что российская ставка будет расти выше, уже станет не столь интересно. «Поэтому я думаю, что по итогам заседания мы можем увидеть коррекцию по курсу рубля, с учетом того, что иностранцы могут начать выходить из рублевых активов», — заключил эксперт.

Дмитрий Полевой, директор по инвестициям ИК «Локо-Инвест»:

- конец 2021 года — ₽70-72 за доллар;

- 2022 год — уровни вблизи ₽72 за доллар.

Владимир Тихомиров, независимый эксперт:

- конец 2021 года — около ₽71 за доллар. Есть вероятность укрепления ниже ₽70 за доллар при улучшении геополитического фона и роста цен на нефть и газ;

Софья Донец, главный экономист «Ренессанс Капитала» по России и СНГ:

- конец 2021 года — ₽68,8-69,6 за доллар;

- 2022 год — около ₽68 в отсутствие новых санкций и «черных лебедей»;

Андрей Маслов, аналитик ФГ «ФИНАМ»:

- четвертый квартал 2021-го — ₽71,5–74 за доллар и ₽82–86 за евро;

- в краткосрочной перспективе — укрепление ниже ₽70 за доллар и ₽80 за евро;

Александр Исаков, старший экономист ВТБ Капитал по России и СНГ:

- конец 2021 года — ₽70,5-71 за доллар;

- конец 2022 года — ₽71,5-72 за доллар;

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Материалы к статье