Перспективные дивидендные акции РФ. Какие бумаги купить в 2022-м

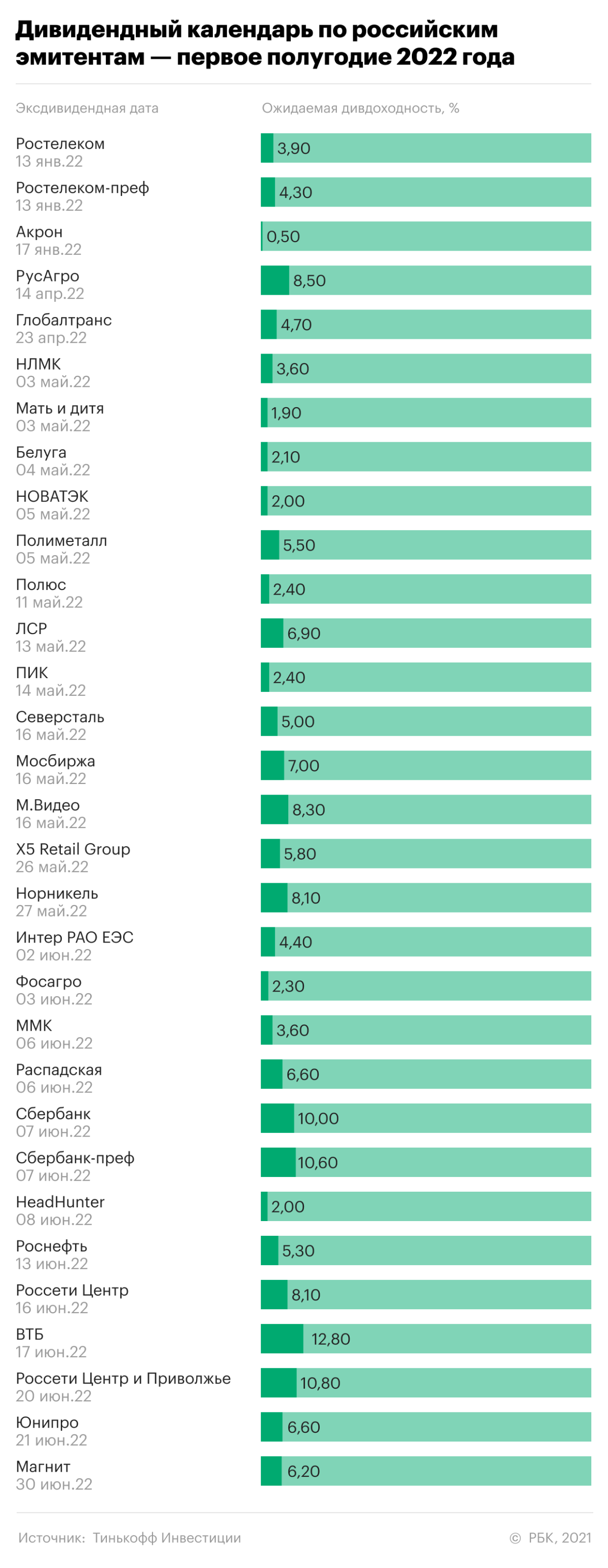

На российском дивидендном рынке прямо сейчас межсезонье. Среди ключевых эмитентов в ближайший месяц выплаты произведут «Магнит», «ММК», «Татнефть», «Сегежа», «Норникель», «Распадская», «Ростелеком» и «Акрон», после чего рынок замрет до апреля — именно тогда распределять выплаты между акционерами начнут другие участники.

Дивидендным чемпионом по итогам 2021 года стала «Трубная металлургическая компания» — по расчетам «Тинькофф Инвестиций», доходность ее выплат акционерам составила 24%. В топ также вошли префы «Сургутнефтегаза», выигравшего от роста курса доллара в 2020 году (доходность — 17,6%), ТГК-1 (11%), «Россети Центр и Приволжья» (10,8%) и «Эталон» (10,6%).

Вот какие дивидендные акции России считают наиболее перспективными для покупки в 2022 году в «Тинькофф Инвестициях».

Лучшие дивидендные акции РФ: «Газпром», банки, сельское хозяйство, «Норникель»

Среди наиболее интересных дивидендных акций сейчас стоит отметить бумаги «Норникеля», ВТБ, «Сбера», «Детского мира» и «ФосАгро».

1. «Сбер»

Мы считаем, что в текущих условиях в банках сохраняется значительный потенциал роста прибыли на фоне роста процентных ставок и восстановления экономики. «Сбер» сейчас выглядит привлекательно после коррекции котировок на фоне геополитических рисков. Прочное положение банка и потенциал развития экосистемы не вызывают ни у кого сомнений, что позволяет быть уверенными в стабильной дивидендной доходности.

2. «Норникель»

«Норникель» сейчас торгуется на привлекательных уровнях из-за коррекции в ценах палладия в последние полгода на фоне снижения выпуска автомобилей. Это было вызвано дефицитом чипов на мировом рынке и остановкой производств многими традиционными автопроизводителями. Тем не менее у «Норникеля» достаточный уровень прибыльности, чтобы заплатить акционерам дивиденды в 2022 году, и потенциал роста в 2023 году после решения проблем с дефицитом чипов.

3. «Детский мир»

«Детский мир» тоже несправедливо подешевел в последние пару месяцев. Компания продолжает держать хороший темп роста LFL-продаж, развивает экспансию в Беларуси и Казахстане, наращивает показатель EBITDA.

4. «ФосАгро»

«ФосАгро» остается одним из немногих островков спокойствия в сфере добытчиков сырья. Это одна из немногих компаний, где мы не видим существенного риска коррекции цен на сырье и одновременно есть потенциал дальнейшего роста бизнеса компании и стабильной дивидендной доходности.

В базовом сценарии развития событий «Тинькофф Инвестиций» — рост ставок и снижения инфляции во второй половине 2022 года — будут чувствовать себя комфортно такие отрасли, как банки, промышленность, потребительский сектор, IT-сектор. Сложнее будет таким отраслям, как электроэнергетика, недвижимость, товары повседневного спроса.

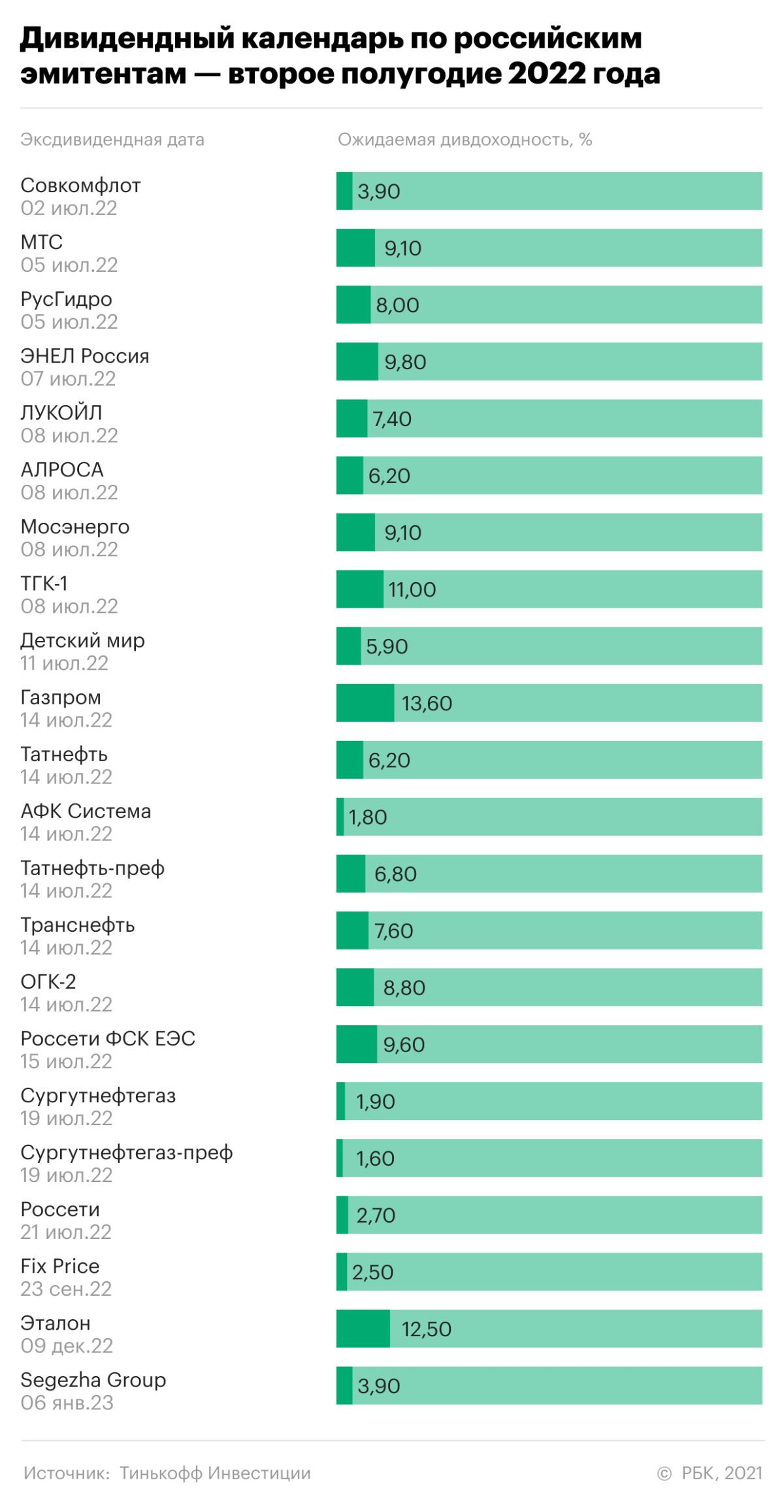

5. «Газпром» и ВТБ

Среди претендентов на звание «дивидендных чемпионов» — акции «Газпрома» и ВТБ. «Газпром» может заработать рекордную прибыль по итогам 2021 года из-за взлетевших в Европе цен на газ, что будет выгодно транслироваться в дивиденды. А ВТБ может удивить рынок, если покажет хорошую динамику прибыли в четвертом квартале и решит заплатить 50% прибыли по МСФО. Банк сильно нарастил прибыль в 2021 году на фоне оживления рынка кредитования, роста спроса на ипотеку и роста комиссионных доходов. Обе компании могут дать по 13% годовых дивидендами при текущих ценах.

Какие российские дивидендные акции могут разочаровать рынок

В зоне риска сейчас находятся многие сырьевые компании — это касается и нефтяников, и металлургов. «Северсталь», НЛМК, ММК могут пострадать от снижения цен на сталь на мировом рынке в 2022 году прежде всего из-за нормализации цепочек поставок и действий ФРС США. Их дивидендные доходности могут быть недолговечны.

«Роснефть», «Лукойл», «Татнефть», «Газпром нефть» — здесь мы видим риски со стороны роста добычи сланцевой нефти в США и одновременно восстановления добычи участниками соглашения ОПЕК. Не видим значительного потенциала для роста акций. Рисков для дивидендов этих компаний сейчас нет — так как они будут платиться из прибылей 2021 года. Но есть существенный риск снижения цены самих акций.

Мнение авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с позицией редакции.

Материалы к статье