«Рынок не будет прежним». Есть ли надежда у российского инвестора

Россия признала независимость Донецкой и Луганской народных республик, а утром 24 февраля президент Владимир Путин объявил о начале военной операции в Донбассе. По его словам, Россия стремится к «демилитаризации и денацификации Украины». В результате на Украине ввели военное положение, на границе ведутся бои. Кроме того, Киев разорвал дипломатические отношения с Москвой, а Запад объявил, что введет более жесткие санкции против России.

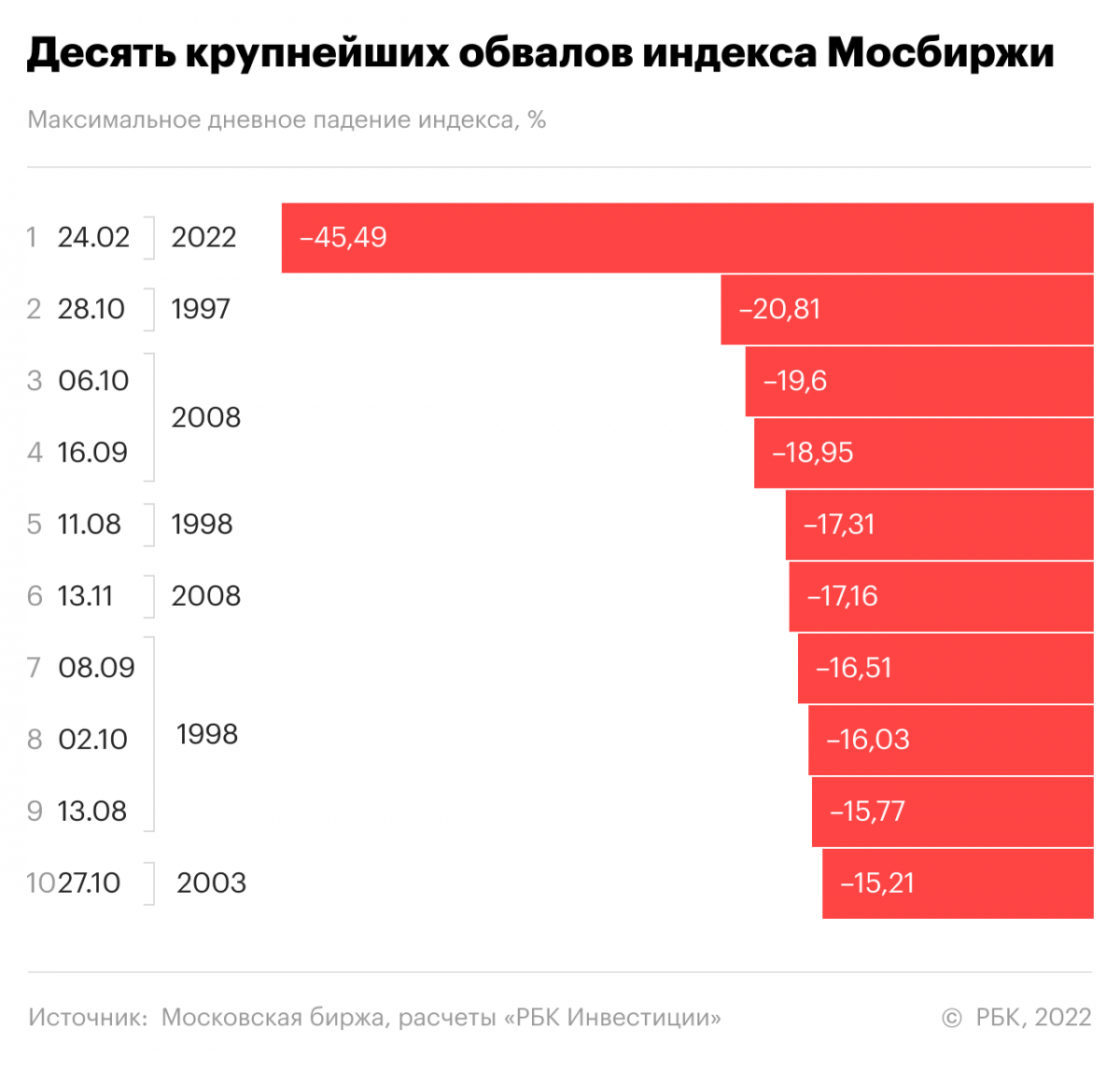

После объявления военной операции российские индексы начали падать, в итоге Мосбиржа и СПБ Биржа приостановили торги на несколько часов. После того как Мосбиржа временно открыла торги, обвал российского рынка продолжился. Индекс Мосбиржи падал на 45,4%, ниже 1700 пунктов, а индекс РТС — на 49,25%, ниже 700 пунктов. Обвал стал максимальным за всю историю российского рынка. Предыдущий рекорд был 28 октября 1997 года — индекс Мосбиржи падал на 20,81%. Таким образом, сегодняшний обвал оказался в 2,2 раза больше.

«Рынок не будет прежним»: что думают эксперты о перспективах российских акций

«На Украине практически каждый день случается новая точка невозврата, и мой базовый сценарий — дальнейшая просадка индексов и рубля за счет выхода инвесторов из акций и облигаций, новых маржин-коллов и срабатывания стоп-лоссов», — считает Наталья Малых, руководитель отдела анализа акций ФГ «Финам».

Маржин-колл — это уведомление от брокера о необходимости пополнить счет. Его получают те, кто торгует на заемные средства и когда их убытки достигают критического значения.

Стоп-лосс — это поручение для брокера автоматически продать акции, когда они снизятся до определенного уровня.

Начальник дилингового центра Металлинвестбанка Сергей Романчук полагает, что перспективы рынка акций зависят целиком от того, как будет развиваться дальше ситуация с военной операцией. По его словам, сложно говорить о перспективах, ситуация может быть абсолютно тупиковой.

«Мы полагаем, что сегодня были достигнуты минимальные уровни. Не хотелось бы устраивать панику, но надо понимать, что рынок акций, и вообще финансовый рынок в том виде, в каком он был раньше, долгое время не будет доступен, может быть, много лет», — сказал Романчук.

По его мнению, ситуация сопоставима с 1998 годом и хуже, чем в 2014 году. «Рынок не будет прежним: раньше у нас была интеграция в международную инфраструктуру, скорее всего, все это будет закрыто. Новый обвал на фоне санкций Запада возможен: акции могут вообще ничего не стоить, ноль. Меняется структура, неизвестно, останется ли фондовый рынок в России через некоторое время», — считает Романчук.

«Надо понимать, что мы переходим к абсолютно новой реальности, в которой достаточно большое количество игроков покинет фондовый рынок. В первую очередь иностранных», — полагает Софья Донец, главный экономист «Ренессанс Капитала» по России и СНГ.

В случае военного конфликта подключается аспект «голосования ногами», и ситуация теряет предсказуемость. В отдельных секторах российского фондового рынка доля иностранных инвесторов составляет до половины, и здесь может произойти новое падение, отметила Донец.

«Мы опасаемся, что сможем увидеть новую волну снижения по итогам этой недели, однако более сдержанного характера», — рассказал Егор Жильников, главный аналитик ПСБ.

Восстановление рынка возможно, но все зависит от геополитики

По словам Малых, сценарий того, что можно полностью отыграть обвал, «выглядит сейчас мечтой». Она отметила, что в лучшем случае рынки смогут частично восстановиться, если стороны сядут за стол переговоров.

Донец отметила, что у российских инвесторов будет какой-то интерес покупать активы на минимумах, поэтому восстановление будет, но его скорость трудно предсказать. «Никаких оптимистичных прогнозов по рынку акций строить нельзя, санкции еще не объявлены, выход иностранных инвесторов будет продолжаться, что скажется на оценках», — сказала экономист.

Начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин рассказал, что неопределенность пугает финансовые рынки больше, чем самые страшные санкции. По его мнению, устранение неопределенности стабилизирует ситуацию на рынке даже при условии жестких ограничений со стороны Запада, поскольку такой риск постепенно закладывался в цены в течение нескольких месяцев.

«На наш взгляд, дальнейшее развитие ситуации — стабилизация рынка. Поэтому резкого отскока каких-то бумаг мы не ожидаем увидеть в краткосрочной перспективе», — сказал Шульгин.

Он полагает, что компании, бизнес которых ориентирован на внутренний российский рынок, стабилизируются раньше остальных. В четверг днем среди акций рублевого индекса Мосбиржи меньше всего падали бумаги МКБ, «РусГидро», «Ростелекома», «Полюса», «Норникеля», «Лукойла» и ММК, отметил Шульгин.

Уйдут ли частные инвесторы с рынка и что делать тем, кто остается

Тотального разочарования в рынке не будет, считают эксперты

Наталья Малых не думает, что обвал приведет к тотальному разочарованию розничных инвесторов. По ее словам, в истории уже были случаи краха рынка, в частности индекса РТС в 1998 году, но инвесторы вернулись. «То падение выглядит на графике как маленькая ямка», — отметила она. Если ситуация стабилизируется, то трейдеры, которые хотят заработать быстро и много, скоро начнут прицениваться к российским акциям, полагает эксперт.

Софья Донец также считает, что не стоит говорить о полном разочаровании инвесторов в фондовом рынке. Те, кто готов подбирать и ориентироваться на высокий дивидендный доход, еще будут возвращаться в этот рынок, полагает экономист. «Возможно переключение локальных инвесторов с внешних активов на внутренние, если мы будем видеть дальнейшее ухудшение финансового взаимодействия России с окружающим миром», — сказала Донец.

Суетиться — опасно, лучше выбирать максимально простые, а также защитные активы

Многие опрошенные «РБК Инвестициями» эксперты отметили, что частным инвесторам сейчас лучше не паниковать и ничего не делать со своими портфелями. Кроме того, Мосбиржа рекомендовала розничным инвесторам «воздержаться от чрезмерной эмоциональной реакции и по возможности воздержаться от необдуманных сделок».

«Как показывает многолетняя практика, это может негативно повлиять на финансовые результаты инвестиций», — отметили в Мосбирже.

Аналитик «Альфа-Капитала» Александр Джиоев отметил, что инвестор может снизить риски, уменьшив собственную активность на рынке. Кроме того, чем активнее торговля, тем больше издержки. Если вы все же решили продолжить инвестировать в этот период, то нужно придерживаться долгосрочных ориентиров, активов, которые фундаментально привлекательны. «По мере стабилизации ситуации в долгосрочной перспективе эти активы будут расти. Выходить сейчас из российских бумаг весьма рискованно», — полагает аналитик.

Донец считает, что при сегодняшней коррекции нужно выбирать максимально простые активы, денежные средства и золото. По ее мнению, подобного рода инструменты выглядят наиболее безопасными. «Мы не можем исключать того, что для нас будут доступны только рублевые инвестиции», — отметила экономист.

Аналитики «БКС Мир инвестиций» рассказали, что в случае нормализации ситуации они отдали бы предпочтение компаниям, которые в большей степени ориентированы на внутренний рынок и предлагают товары и услуги повседневного спроса. Например, «Магнит» и X5 Group.

В текущей ситуации они считают защитным американский рынок. «Зависимость экономики США от России минимальна. Доля импорта нефти из России в США в общем объеме в 2021 году составляла всего 3,5%. В случае санкций США смогут компенсировать этот импорт как внутренней добычей, так и предложением от других стран», — отметили аналитики. К числу защитных секторов они относят здравоохранение, потребительские товары, технологический сектор и кибербезопасность. В частности, в «БКС Мир инвестиций» выделили такие компании:

«Российские акции выглядят сейчас самыми привлекательными активами с точки зрения потенциала. Но волатильность точно еще будет, поэтому надо быть к ней заранее готовыми и понимать, какую долю портфеля можно на них выделить», — отметили аналитики. В «БКС Мир инвестиций» считают, что высокая дивидендная доходность российских бумаг — «смягчающий буфер для возможного дальнейшего падения».

По словам экспертов, дивидендная доходность широкого рынка акций России составляет сейчас 17%, но есть риски снижения выплат из уже заработанной прибыли 2021 года.

Малых также отметила, что нельзя сбрасывать со счетов риск пересмотра дивидендов и их отсрочки, особенно у компаний, в отношении которых могут ввести санкции. Она добавила, что ожидает пересмотра прогнозов по прибыли банков, ретейлеров и других отраслей в ближайшее время.

Статья носит исключительно ознакомительный характер и не содержит торговых рекомендаций.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Материалы к статье