Как основные игроки на бирже вели себя при рекордном обвале рубля

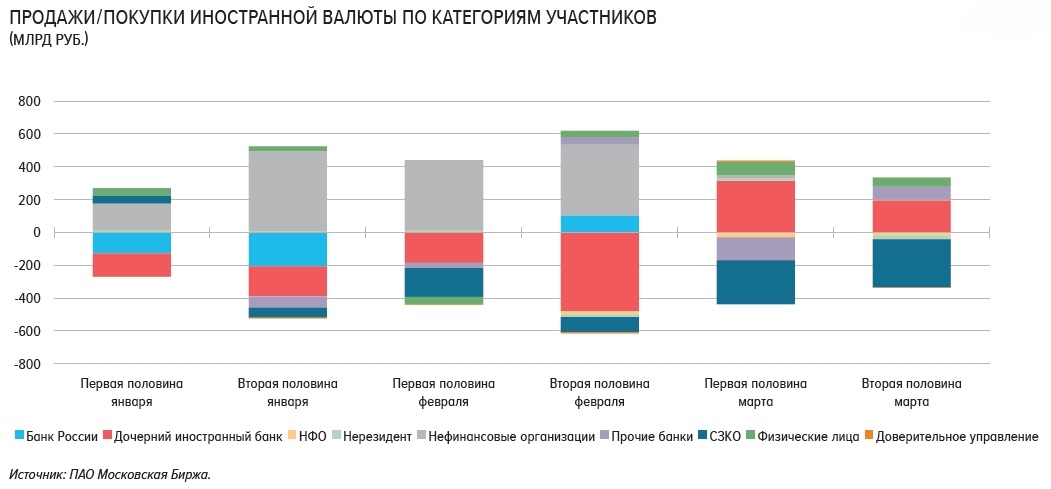

Основными покупателями валюты на бирже в феврале 2022 года стали российские «дочки» иностранных банков, следует из аналитического Обзора рисков финансовых рынков, подготовленного Банком России. Однако в марте возникла обратная ситуация: иностранные «дочки» продавали валюту, а российские банки — покупали. На этом фоне физическим лицам удалось заработать на разнице курсов — они стали нетто-продавцами валюты по итогам марта.

Здесь и далее речь идет о нетто-продавцах валюты (в данной категории в рассматриваемый период продажи превалировали над покупками) и нетто-покупателях валюты (покупки по сумме были больше продаж).

«РБК Инвестиции» попросили аналитиков валютного рынка прокомментировать поведение основных групп игроков в последние два месяца. В этот период «дочкам» иностранных банков пришлось спешно ликвидировать позиции своих клиентов, а частные инвесторы боялись держать на руках свободные доллары, судьба которых на тот момент была неочевидна, говорят они.

Завязка: на рынке спокойно, но...

С начала года до 20-х чисел февраля курс доллара изменялся в диапазоне ₽75–80 — в этот период на валютном рынке не было замечено каких-либо аномалий, за исключением того, что инвесторы — физические лица, продававшие валюту в январе, начали активно скупать ее в первой половине февраля. Этот факт окажется важным в дальнейшем анализе — фактически это те немногие, кому по-настоящему удалось заработать на скачках курса.

Переломный момент: иностранцы начинают забирать валюту

Переломный момент, который кардинально изменил роли игроков на валютном рынке, наступил на неделе с 21 по 28 февраля. За эти дни курс доллара взлетел на 22,38%, с ₽77,3 до ₽94,6. А на максимуме 28 февраля стоимость доллара достигала ₽109,18, что на тот момент было историческим рекордом. На этой неделе Россия начала военную операцию на Украине, западные страны ввели санкции против российских банков, а с 28 февраля заморозили валютные резервы ЦБ, лишив его возможности проводить интервенции в поддержку рубля.

В этот период иностранные участники торгов — фактически «дочки» зарубежных банков — приобрели валюту на ₽415 млрд, или 62,21% от всего объема в феврале (₽667 млрд). «Покупку иностранной валюты осуществляли банки, в том числе иностранные банки, которые закрывали позиции нерезидентов [они выходили из российских ценных бумаг]. Для того чтобы закрыть позицию, надо вернуться обратно в валюту», — поясняет директор и экономист по России и СНГ «Ренессанс Капитала» Софья Донец.

Кульминация: иностранные банки меняются местами с госбанками

В понедельник, 28 февраля, регулятор, активы которого за рубежом были заморожены, был вынужден вмешаться в ситуацию на финансовых рынках. Были введены обязательная продажа 80% выручки экспортеров, повышенные комиссии на покупку валюты, временный запрет для брокеров на исполнение сделок по продаже ценных бумаг по поручению нерезидентов, а биржевые торги акциями — поставлены на паузу. «Капитал нерезидентов оказался заперт, и спрос на валюту со стороны дочерних иностранных банков иссяк», — говорит начальник отдела глобальных исследований «Открытие Инвестиции» Михаил Шульгин.

Судя по инфографике Банка России, в марте «дочки» иностранных банков стали нетто-продавцами валюты. «Вероятно, это связано с тем, что многие экспортеры решили действовать через «дочки» иностранных банков из-за меньших рисков приостановки операций, чем если бы они продолжили работать через российские государственные банки. Соответственно, они продавали валюту согласно текущему обязательному требованию по конвертации в рубли не менее 80% валютной выручки. Мы также не исключаем, что российские импортеры, которые ранее действовали через данные дочки иностранных банков, приостановили покупки валюты ввиду введенной ЦБ комиссии в 12% и санкций со стороны западных стран, которые ограничили импорт различной продукции в Россию», — поясняет директор департамента по работе с акциями УК «Система Капитал» Константин Асатуров.

Параллельно основными покупателями валюты в марте становятся российские системно значимые банки (СЗКО), часть из которых подпала под жесткие санкции Запада. Этому есть несколько объяснений, говорят аналитики. Во-первых, у этих организаций, скорее всего, остались валютные обязательства, а иного источника валюты, кроме внутреннего рынка, попросту не было. Во-вторых, именно в марте часть населения могла предъявить спрос на перевод валютных сбережений в рубли в связи с вводом ограничений на снятие и покупку валюты.

Наконец, есть третий фактор — сделки с валютными свопами между профессиональными участниками торгов. «В нормальных условиях иностранцы открывали короткую позицию по валюте и длинную по рублю. СЗКО действовали наоборот. Поэтому в марте спрос на валюту предъявляли в основном СЗКО, которым требовалась валюта для покрытия валютных обязательств», — объясняет Шульгин.

А теперь вернемся к «физикам»...

Граждане, покупавшие валюту в начале года, выиграли от девальвации, возможно, больше всех. Пик обвала рубля пришелся на 10 марта — тогда максимальное значение курса составило ₽121,52. Следовательно, те, кто покупали валюту в начале года (условно по ₽75–77) и продали на пике, получили доходность не менее 50%.

По словам экспертов, физические лица, отреагировавшие на рост курса доллара к рублю в феврале покупками валюты, впоследствии получили не так много вариантов ее использования. «Ограничения на вывод капитала за рубеж все еще действуют, а ставки по валютным депозитам уже сильно упали. Остается, конечно, вариант покупки иностранных акций через СПБ Биржу, однако в текущих условиях это очень рискованно, так как средства в зарубежных активах могут быть заморожены в рамках новых санкций. При этом не исключаем, что часть «физиков» просто фиксировали прибыль после покупок валюты в феврале или ранее», — описывает ситуацию эксперт УК «Система Капитал».

«ЦБ оперативно ввел валютные ограничения, повысил ключевую ставку до 20%, и коммерческие банки стали предлагать ставки по вкладам для населения на три месяца свыше 20% годовых, а контроль за движением капитала ограничил выдачу наличных долларов и евро (наиболее популярных у граждан валют). Поэтому население решило конвертировать купленную валюту в рубли и воспользоваться выгодными ставками, которые предлагали банки в рублях», — считает Шульгин.

По мнению Донец, здесь сработали два фактора — фиксация прибыли и опасения, что доллар потеряет свою ликвидность и его будет сложно конвертировать.

Во второй половине марта на фоне мер, ограничивающих спрос на валюту, рубль начал укрепляться, а в апреле курс уходил к значениям до ₽75 за доллар, достигая на пике ₽71 (локальный максимум по рублю от 8 апреля). Чтобы сдержать волатильность, ЦБ пошел на обратные меры, отменив высокие комиссии для покупателей валюты и разрешив банкам продавать населению наличную валюту, которая поступила им с начала апреля.

Рекомендуем наш аккаунт в сети «ВКонтакте» — оперативный контент об инвестициях, много видео и полезных лайфхаков

Материалы к статье