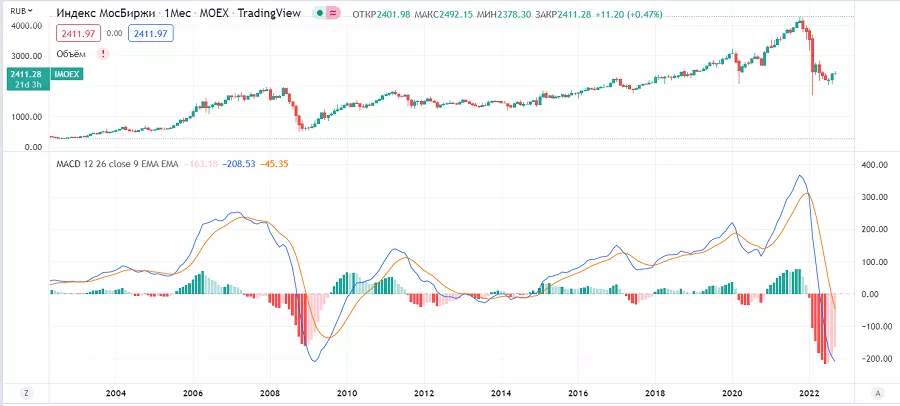

MACD: что это за индикатор и как им пользоваться

В этом обзоре вы узнаете:

Что такое MACD

MACD — это технический индикатор, позволяющий оценивать силу тренда и построенный с учетом усредненного изменения цены.

Аббревиатура MACD расшифровывается как Moving Average Convergence Divergence, то есть «схождение — расхождение скользящих средних». Индикатор позволяет трейдерам как определять силу тренда, так и получать несколько видов сигналов для торговых действий.

Индикатор разработал в 1970-х годах Джеральд Аппель, который и определил его оптимальные настройки.

Как работает индикатор MACD

MACD показывает силу тренда и указывает на изменение направлений тренда. Как он позволяет это делать?

При восходящем тренде текущая цена выше, чем средняя цена за выбранный период времени. При нисходящем тренде, наоборот, текущая цена ниже, чем ее усредненное значение за некоторый промежуток времени.

Динамику средних ценовых значений можно отобразить на графике в виде линии. Такая линия называется скользящей средней, или moving average. При восходящем тренде график цены проходит выше скользящей средней, а при нисходящем — ниже. Пересечение ценовым графиком скользящей средней может означать смену тренда. Значит, трейдеру нужно просто наблюдать, когда цена пересечет линию скользящей средней, и покупать или продавать бумаги в зависимости от направления пересечения. На этом строится стратегия торговли на скользящих средних.

Но у этой простой стратегии есть и недостатки — из-за случайных колебаний цен будут и случайные пересечения ценовым графиком скользящей средней, что может давать ложные сигналы к покупке или продаже.

Чтобы устранить ошибку, можно вместо графика цены наблюдать за пересечением скользящих средних с коротким и длинным периодом. Например, смотреть, как скользящую среднюю за 21 день пересекает не график цены, а более сглаженная линия, построенная по средним значениям цены, к примеру, за пять дней. Это работает потому, что скользящая средняя всегда более плавная в отличие от ценовых графиков, так как усреднение сглаживает скачки цен.

С одной стороны, это уменьшает число ложных сигналов, но с другой стороны, сигналы о смене тренда будут возникать с большим запозданием. Реальные цены могут измениться более значительно, чем запаздывающая скользящая средняя с небольшим периодом.

Чтобы устранить как случайные сигналы, так и запаздывания, Аппель предложил не дожидаться пересечения скользящих средних, а следить за их схождением и расхождением.

Математически обосновано, что при сильном восходящем тренде короткая скользящая средняя (скользящая средняя с меньшим периодом охвата) не просто выше длинной скользящей средней (скользящей средней с более длительным периодом), но и растет более быстрыми темпами. На графике будет наблюдаться расхождение скользящих средних. При ослаблении и смене тренда короткая и длинная скользящие средние сходятся.

Чтобы устранить искажения из-за влияния прошлых цен, при расчете MACD применяется не простое, а экспоненциальное сглаживание.

При экспоненциальном сглаживании средней взвешенной за период n последнему значению цены придается вес, равный 1/n, а оставшийся вес (n-1)/n придается предыдущему значению скользящей средней. При таком сглаживании прошлые значения достаточно плавно теряют свой вес, а наибольший акцент придается последнему значению цены.

График и формулы расчета

MACD относится к осцилляторам, поскольку график индикатора отображается на отдельной от ценового графика шкале. Сам график MACD состоит из трех основных элементов:

- 1.Основная линия;

- 2.Сигнальная линия;

- 3.Гистограмма.

Для чего нужны эти элементы?

Основная линия

Аппель предложил рисовать разницу между короткой и длинной скользящими средними как линию на отдельной от ценового графика шкале. Это основная линия индикатора.

Значения основной линии считаются как

ML (MACD) = EMA (s) — EMA (l), где

ML (MACD) — основная линия индикатора MACD;

EMA (s) — короткая экспоненциальная скользящая средняя цены;

EMA (l) — длинная экспоненциальная скользящая средняя цены.

При сильном восходящем тренде основная линия находится выше нулевого уровня и движется вверх. Действительно, ведь в этом случае короткая скользящая средняя выше длинной и между ними наблюдается расхождение. При сильном нисходящем тренде основная линия, напротив, ниже нулевого уровня и движется вниз.

Чем дальше основная линия отстоит от нулевого уровня, тем сильнее тренд (восходящий или нисходящий).

Когда основная линия выше нуля, но меняет направление с роста на снижение, это означает схождение скользящих средних, что, в свою очередь, может означать замедление восходящего тренда или даже его смену. И наоборот, если основная линия ниже нуля и меняет свое направление со снижения на рост, то это может говорить о замедлении нисходящего тренда и даже о возможном начале восходящего.

Чтобы понимать, с чем мы имеем дело при движении линии к нулевому уровню — с замедлением тренда или со сменой, применяется сигнальная линия.

Сигнальная линия

Сигнальная линия MACD представляет собой экспоненциальную скользящую среднюю основной линии MACD. Таким образом, пересечение основной линией сигнальной показывает изменение тренда основной линии.

Значения сигнальной линии считаются как

SL (MACD) = EMA (ML (MACD) ), где

SL (MACD) — сигнальная линия MACD;

ML (MACD) — основная линия MACD;

EMA (ML (MACD) ) — экспоненциальная скользящая средняя основной линии MACD.

Когда основная линия, находясь выше нулевого уровня, пересекает сигнальную линию сверху вниз, то можно говорить о возможном начале нисходящего тренда.

Наоборот, когда основная линия находится ниже нулевого уровня и пересекает сигнальную линию снизу вверх, это может означать начало восходящего тренда.

Но, к сожалению, не все так просто. Наблюдая только за пересечением сигнальной линии основной линией, можно пропустить возобновление прежнего тренда. Например, находясь ниже нулевого уровня, основная линия пересекла сигнальную линию снизу вверх и показала начало восходящего тренда. Но если основная линия не успеет пересечь нулевой уровень, а восходящий тренд опять сменится на нисходящий, то обратное пересечение сигнальной линии может показать обратную смену тренда с очень большим запозданием.

Избежать этого помогает третий элемент графика MACD — гистограмма.

Гистограмма

В виде гистограммы, то есть столбчатой диаграммы, на графике MACD отображается разница между основной линией и сигнальной линией. График гистограммы располагается на одной шкале вместе с основной и сигнальной линиями. Начало столбцов гистограммы располагается на нулевом уровне, а сами столбцы рисуются либо вверх, либо вниз от нулевого уровня в зависимости от значения.

Соответственно, когда основная линия находится выше сигнальной, то гистограмма выше нулевого уровня, когда основная линия ниже сигнальной, то гистограмма находится нижне нуля. Понятно, что пересечение основной линией сигнальной линии обязательно совпадает с пересечением гистограммой нулевого уровня.

Значения сигнальной линии (bar chart) считаются как

BC = ML (MACD) — SL (MACD), где

ML (MACD) — основная линия MACD;

SL (MACD) — сигнальная линия MACD.

В рассмотренном выше примере с возвращением нисходящего тренда гистограмма поможет это увидеть — столбцы гистограммы, продолжая находиться выше нулевого уровня, начнут укорачиваться.

Гистограмма дает дополнительные торговые сигналы, о которых расскажем ниже.

Как торговать с помощью MACD

Инвестор при торговле может использовать возможности и сигналы, которые дает ему MACD:

- 1.Определение направления и силы тренда;

- 2.Пересечение сигнальных уровней и линий;

- 3.Локальные минимумы и максимумы гистограммы;

- 4.Дивергенция.

Определение направления и силы тренда

Индикатор MACD позволяет определять силу тренда и его направление. Одновременное высокое значение основной линии MACD и гистограммы указывают на сильный восходящий («бычий») тренд. Напротив, на значительную силу нисходящего («медвежьего») тренда укажут одновременное низкое (удаленное вниз от нулевого уровня) значение основной линии осциллятора и гистограммы. То есть чем одновременно дальше в одном направлении от нулевой линии значения основной линии и гистограммы, тем сильнее тренд, а положительное или отрицательное их значение говорят о направлении тренда.

Гистограмма более чувствительна, чем основная линия. Если основная линия находится выше нуля и продолжает расти, а значение гистограммы перевалило максимум и снижается, то это означает замедление восходящего тренда.

Пересечение сигнальных уровней и линий

Классический торговый сигнал большинства осцилляторов — пересечение сигнальных уровней и линий. Не исключение и MACD. Для него такими сигналами будут пересечение сигнальной линии основной линией при движении к нулевому уровню и пересечение основной линией нулевого уровня.

Если основная линия MACD выше нуля и пересекает сигнальную линию сверху вниз, то это сигнал начала нисходящего тренда. Наоборот, на начало восходящего тренда укажет пересечение основной линией сигнальной линии снизу вверх при условии, что основная линия ниже нулевого уровня. Гистограмма в эти моменты обязательно будет показывать пересечение нулевого уровня.

Пересечение основной линией MACD нулевого уровня означает устойчивость тренда. Если MACD поднялась выше нуля, то это говорит о наличии устойчивого восходящего тренда, и в такой ситуации шортить инструменты не рекомендуется даже после значительного роста цены.

Локальные минимумы и максимумы гистограммы

Локальные минимумы и максимумы гистограммы служат значительным дополнением для подтверждения силы тренда и сигналов. Прохождение минимумов и максимумов гистограммой может указывать на:

- ослабление тренда;

- усиление тренда;

- возобновление тренда.

На ослабление и усиление тренда гистограмма показывает после прохождения локального максимума или минимума при нахождении с основной линией MACD по одну сторону от нулевой линии.

Например, когда основная линия и гистограмма выше нуля, а гистограмма прошла максимальное значение и начала снижаться — это сигнал к ослаблению восходящего, «бычьего» тренда.

Когда основная линия выше нуля, а гистограмма прошла локальный минимум, оставаясь выше нулевого уровня, то это сигнал к усилению «бычьего» тренда.

Гистограмма может указать на возобновление прежнего тренда. Это происходит при прохождении гистограммой локальных минимумов и максимумов в то время, когда гистограмма и основная линия лежат по разные стороны от нулевого уровня.

Например, если основная линия MACD выше нулевого уровня, а гистограмма, находясь ниже нуля, прошла локальный минимум и вернулась к росту, то это сигнал к возобновлению прежнего восходящего тренда.

Напротив, если основная линия MACD находится ниже нуля, а гистограмма, находясь выше нулевого уровня, прошла максимум, то это показывает на новое начало нисходящего тренда.

Кроме того, если основная линия MACD выше нуля, а гистограмма, находясь ниже нулевого уровня, прошла локальный максимум и стала снижаться, то это уже сигнал к возобновлению нисходящего тренда. Соответственно, наоборот, если основная линия MACD ниже нулевого уровня, а гистограмма прошла локальный минимум, оставаясь выше нуля, то это сигнал к возврату к восходящему тренду.

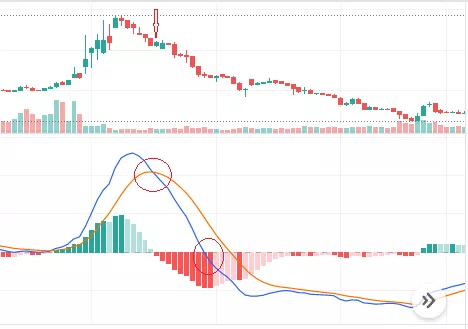

Дивергенция

Появление дивергенции также может давать трейдеру рекомендации к торговым действиям.

Во избежание путаницы надо сказать, что это не та дивергенция скользящих средних, на которой строится MACD и которая говорит о силе тренда. Речь о дивергенции как о расхождении между динамикой цены и MACD.

Такая дивергенция — классический сигнал для технических осцилляторов. Если цена акции достигает новых минимумов, а значение основной линии MACD выше ранее показанного минимума, то это «бычья» дивергенция, которая указывает на возможность скорого окончания нисходящего тренда и его смены на восходящий тренд.

В точности наоборот — когда цена достигает новых максимумов, а значение основной линии MACD ниже ранее показанного максимума, то это «медвежья» дивергенция, которая говорит о возможности завершения восходящего тренда и его смены на «медвежий» тренд.

Принцип работы дивергенции можно объяснить на примере движения по холмам. Например, вы идете в тумане по холму вниз, а склон становится более пологим. Это может означать, что скоро вы пройдете дно долины и снова начнете подъем. И пока с каждым шагом вы будете продолжать идти вниз (продолжение снижения цены), ваш спуск по высоте с каждым шагом будет становиться меньше (рост значения осциллятора от минимума). Это и есть дивергенция.

Но надо не забывать, что после пологого участка может продолжиться спуск, а не подъем. Поэтому дивергенция не сигнализирует смену тренда, а только указывает на вероятность его прекращения.

Настройки MACD

Аппель вывел, что оптимально использовать при расчете короткой скользящей средней 12 ценовых периодов, а для длинной скользящей средней — 26 периодов. Оптимальная настройка сигнальной линии по Аппелю — девять периодов. Сейчас такие настройки по умолчанию заложены практически во все приложения технического анализа.

Однако трейдер может при желании менять настройки под отдельные инструменты и свою систему торговли. Например, более короткие периоды для расчета EMA (экспоненциальной скользящей средней цены) усиливают чувствительность индикатора. С одной стороны, индикатор будет давать нужные сигналы раньше, но, с другой стороны, увеличится и количество ложных сигналов. Такие изменения могут приводить как к улучшению итогового результата торговли по сравнению со стандартными настройками, так и к ухудшению. Поэтому, прежде чем торговать по новым настройкам, лучше статистически проверить результаты осциллятора при разных настройках на предыдущих данных.

Настройка более длительных периодов позволит сократить количество ложных сигналов и отлавливать только значительные тренды. Но при этом итоговый результат может и ухудшиться за счет запаздывания сигнала и снижения прибыли. Кроме того, более медленная настройка индикатора может привести и к более существенным потерям в случае ложного сигнала. Медленная настройка ведь только снижает их частоту, но не может устранить ложные сигналы в принципе.

Преимущества и недостатки MACD

К преимуществам MACD можно отнести разнообразие торговых сигналов. При возможности любого изменения ценовой тенденции MACD так или иначе просигнализирует. Поэтому, используя MACD, инвестор вряд ли пропустит торговую возможность.

Однако это влечет за собой и недостатки MACD. Во-первых, это сложность интерпретации торговых сигналов — инвестору необходимо учитывать и значения основной линии, и значение гистограммы, а также направления их движения. Кроме того, из-за такой сложности возможно появление некоторого количества ложных сигналов, особенно при прохождении локальных минимумов и максимумов гистограммы, находящейся с основной линией по разные стороны нулевого уровня графика.

Поэтому при использовании MACD инвесторы часто прибегают к дополнительным техническим индикаторам, например RSI, DMI или Осциллятору Чайкина.

Материалы к статье