Что такое трежерис и зачем их покупать

В этой статье:

Что такое трежерис

Трежерис (англ. treasuries, от treasury — «казначейство») — это государственные долговые ценные бумаги, которые выпускаются казначействами стран на различный срок для финансирования государственных расходов, например — социально-значимых проектов, таких как строительство школ и автодорог.

Когда инвестор покупает казначейскую ценную бумагу, то фактически дает в долг государству. Владелец казначейских бумаг имеет право на получение денежного дохода в течение всего срока владения обязательством (как и в случае с обычными облигациями). Выплата причитающегося держателю дохода производится по купонам или при погашении обязательства путем начисления процентов к номиналу.

Чаще всего термин «трежерис» применяют в отношении американских казначейских бумаг. Они выпускаются Казначейством США (Министерством финансов) через Бюро государственного долга. Казначейские бумаги считаются безопасным и консервативным вложением, поскольку выплаты по ним полностью гарантированы правительством США, и участники финансовых рынков рассматривают их в качестве бумаг, не имеющих кредитного риска.

Виды трежерис

Казначейские ценные бумаги делятся на категории, отличаясь сроками погашения и способами начисления дохода (через дисконт к номиналу, с индексируемым по инфляции купоном, с фиксированным купоном, с плавающим купоном и другие).

- Вексель (Treasury Bills или T-Bills). У казначейских векселей самый короткий срок погашения среди всех государственных облигаций: 4, 8, 13, 26 и 52 недели. Это единственный тип казначейских ценных бумаг, встречающийся как на рынке капитала, так и на денежном рынке. Казначейские векселя выпускаются с дисконтом и подлежат погашению по номинальной стоимости — инвестор получает доход в размере разницы между ценой покупки и ценой продажи. Номинальная стоимость — $100.

- Нота/билет (Treasury Notes или T-Notes). Среднесрочные бумаги со сроками погашения 2, 3, 5, 7 и 10 лет. Казначейские ноты выпускаются по номинальной стоимости $100 и подлежат погашению по той же цене. Купон выплачивается раз в полгода.

- Облигация (Treasury Bonds или T-Bonds). Казначейские облигации, которые в инвестиционном сообществе обычно называют «длинными облигациями», по существу, идентичны казначейским нотам, за исключением того, что срок их погашения составляет 20 или 30 лет. Казначейские облигации выпускаются по номинальной стоимости $100 и подлежат погашению по номиналу, купоны по ним выплачиваются раз в полгода.

- Ноты с плавающей процентной ставкой (Floating Rate Notes или FRNs). Облигации с плавающей процентной ставкой имеют срок погашения два года, купонный доход выплачивается ежеквартально, то есть четыре раза в год. Купонная процентная ставка меняется (или «плавает»), ее размер устанавливается, исходя из ставки 13-недельного казначейского векселя плюс некоторый спред (маржа). Номинальная стоимость — $100.

- Казначейские ценные бумаги с защитой от инфляции (Treasury Inflation Protected Security или TIPS). Облигации, номинал которых индексируется в соответствии с уровнем инфляции. Купон выплачивается раз в полгода, ставка по нему фиксированная, но выплата в денежном выражении рассчитывается от измененной основной стоимости. TIPS выпускаются со сроком погашения 5, 10 и 30 лет. При дефляции (снижении индекса потребительских цен) TIPS защищены от потерь — инвесторы никогда не получат меньше первоначально вложенной основной суммы. Обычно у TIPS более низкие процентные ставки, чем по другим государственным или корпоративным ценным бумагам. Если инфляция минимальна или отсутствует, они мало интересны инвесторам.

Доходность трежерис

Доходность казначейских облигаций довольно низкая, что обусловлено их высоким уровнем безопасности — за всю историю существования казначейских облигаций по ним ни разу не объявлялся дефолт. Инвесторам гарантируется возврат как процентов, так и основной суммы долга, пока они держат их до погашения, однако даже казначейские ценные бумаги сопряжены с определенным риском. Доходность трежерис зависит как от инфляции, так и от изменений процентных ставок. Их цены растут, а доходность падает, когда снижаются процентные ставки, и наоборот — если процентные ставки растут, существующие казначейские векселя теряют популярность, поскольку их ставки менее привлекательны по сравнению с рынком в целом, но доходность бумаг увеличивается.

На цены казначейских векселей также могут влиять макроэкономические условия, денежно-кредитная политика и общий спрос и предложение на казначейские обязательства.

В долгосрочном плане доходность трежерис зависит от двух факторов: уровня инфляции и степени жесткости монетарной политики Федеральной резервной системы (ФРС) США, отметил генеральный директор УК «АриКапитал» Алексей Третьяков. «В этом году оба фактора играют против инвесторов: инфляция выросла, а регулятор проводит максимально жесткую политику. Все большее число экономистов говорят о том, что ФРС перегибает палку и в следующем году американская экономика впадет в рецессию. Это означает, что в 2023-м, максимум 2024 году ФРС должна начать снижение ставок, вслед за чем будет снижаться доходность US Treasuries», — считает эксперт.

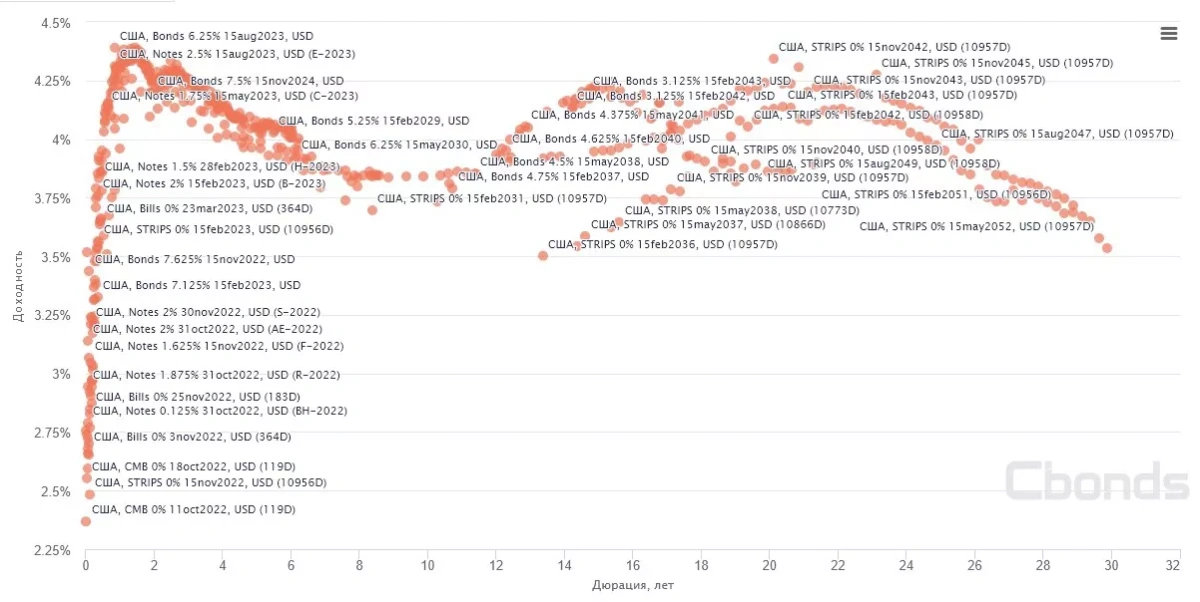

Минимальная доходность трежерис США по состоянию на 6 октября 2022 года составляет 2,37% годовых, максимальная — 4,39%.

Доходность трежерис также зависит от срока погашения, или дюрации. Казначейские бумаги с более длительным сроком погашения, как правило, имеют более высокую доходность, чем трежерис с более коротким сроком погашения. Традиционно считается, что облигации с более длительным сроком погашения приносят более высокую прибыль, потому что в них заложен больший риск, то есть существует большая вероятность того, что процентные ставки со временем могут вырасти.

Кривая доходности казначейских облигаций уже около полугода имеет инвертированную форму — доходность краткосрочных облигаций выше доходности долгосрочных. Инвертированная кривая считается предвестником рецессии и экономического кризиса, что подтверждается эмпирическими исследованиями рынка государственных казначейских облигаций США.

«Кривая доходности — это график, который отображает изменение доходности бумаг на рынке в зависимости от срока их погашения. Как правило, этот график имеет форму восходящей кривой линии — где доходность по краткосрочным бумагам более низкая и растет с увеличением срока до погашения. Если форма такой кривой меняется, это зачастую является предвестником рецессии на рынке. Именно так и произошло с доходностями treasuries около полугода назад — доходность по двухлетним облигациям превысила доходность по десятилетним. Сейчас доходность по двухлетним облигациям немного выше 4%, в то время как десятилетние бумаги торгуются с доходностью около 3,6%», — рассказал личный брокер «Открытие Инвестиции» Станислав Розинов.

«На фоне роста процентных ставок US Treasuries принесли инвесторам в этом году самые большие убытки за последние 30 лет. Общий финансовый результат из купона и переоценки оказался в диапазоне от -4% по коротким UST до -30% по самым длинным выпускам», — привел цифры гендиректор УК «АриКапитал» Алексей Третьяков.

В конце этого года или начале следующего ФРС США может завершить цикл повышения ставок, и в этот момент US Treasuries станут отличным инструментом для сбережений, считает Третьяков. По его мнению, особенное внимание стоит обратить на долгосрочные инфляционные выпуски: их реальная доходность (номинальная доходность минус инфляция) выросла до максимума с 2008 года и составила порядка 2% годовых. «Думаю, что инфляция в США в ближайшие годы останется повышенной, на уровне 3–4%. В этом случае инфляционные UST будут приносить инвестору 5–6% годовых. Для сравнения, доходность по обычным Treasuries 3,6–4,0% годовых», — говорит Алексей Третьяков.

Чем выгоден трежерис инвестору

- Надежные и ликвидные. Казначейские ценные бумаги традиционно считаются безопасным и надежным вариантом для долгосрочных инвестиций, большинство из них являются достаточно ликвидными, то есть их можно легко купить и продать.

- Для финансовой подушки. Инвестиционный советник Владимир Верещак считает, что инвестиции в трежерис подходят крайне консервативным инвесторам. Также он добавляет, что гособлигации США можно использовать как элемент финансовой подушки, которая должна быть у всех вне зависимости от риск-профиля.

- Минимальный порог инвестиций ниже, чем по корпоративным бумагам. «Трежерис менее доходны, чем корпоративные облигации иностранных компаний, но зато имеют меньший порог входа. Их номинал $100, но брокеры, как правило, продают их лотами по 100 единиц, то есть за минимальный лот нужно заплатить $10 тыс. Для сравнения, для покупки одного выпуска корпоративных облигаций обычно требуется $100–200 тыс.», — отмечает Верещак.

- Положительные ставки в отличие от банковских российских счетов. Доходность казначейских бумаг сейчас растет вслед за ставкой ФРС. Доходит до 3–4% на горизонте 1–1,5 года. «При инфляции в 8,3% в США реальная доходность является отрицательной, но все же это лучше, чем платить за хранение долларов на банковском счете в России», — полагает инвестиционный советник.

- Для анализа рынков. Treasuries — это основной бенчмарк мирового долгового рынка, так как их эмитентом выступает Минфин США, крупнейшей экономики мира, говорит личный брокер «Открытие Инвестиции» Станислав Розинов. Эти бумаги являются самыми ликвидными долговыми инструментами в мире и именно на них ориентируются все долговые рынки.

Инвестору важно следить за динамикой US Treasuries для анализа ситуации на крупнейших западных долговых рынках и на мировых рынках в целом. «Процентные ставки, по которым может занять деньги бизнес, также зависят от ставки ФРС, и, как правило, они находятся на более высоком уровне. Это также влияет и на стоимость кредитов для населения, ставки по ипотеке, на стоимость любого займа в долларах США. Например, сейчас, на фоне повышения ставки ФРС, ставки по ипотеке в США уже достигли уровня 7% и находятся на самом высоком уровне с кризиса 2008 года. Естественно, это ведет к снижению стоимости, например, недвижимости в США», — приводит пример использования информации о трежерис для оценки других видов инвестиций Станислав Розинов.

Прогноз динамики рынка лучше всего отражают среднесрочные treasury notes (T-Notes) — бумаги, срок обращения которых составляет от двух до десяти лет. Именно десятилетние T-Notes считаются эталоном безрисковой доходности для инвесторов. Дальние 30-летние treasury bonds (T-bonds) используются как образец оценки надежности вложений и как источник данных для расчета некоторых макроэкономических показателей, подчеркивает Розинов.

Ряд российских банков ввели комиссии за хранение иностранных валют на счетах физических лиц. Подобное нововведение не является отрицательной ставкой с юридической точки зрения, но стало ею по экономической сути — накопления россиян в иностранной валюте уменьшаются с каждой списанной комиссией.

Читайте на РБК Pro: Банки ухудшают условия хранения валюты. Что важно знать клиенту

Как купить трежерис

Российский инвестор при существующих рестрикциях и рисках имеет довольно ограниченные возможности приобрести трежерис в свой портфель.

- Через зарубежный брокерский счет. Владимир Верещак уточняет, что при покупке на зарубежный счет российскому инвестору нужно соблюсти ряд бюрократических процедур: в течение месяца необходимо уведомить Федеральную налоговую службу России (ФНС) об открытии счета, далее ежегодно подавать отчет о движении денежных средств (ОДДС), декларировать доход и платить налоги. «При этом, конечно, по-прежнему существует риск блокировки средств и активов на зарубежном счете в случае расширения санкций. Особенно если счет открыт по российскому паспорту и живете вы в России», — предостерегает инвестиционный советник.

- При наличии статуса квалифицированного инвестора. Для покупки казначейских бумаг необходим статус квалифицированного инвестора, также важно подписать форму W8 для снижения налогов в пользу США. Покупка возможна только через брокеров, которые не подпали под американские санкции и не были включены в SDN-list.

Станислав Розинов также обратил внимание, что даже при покупке трежерис у несанкционных брокеров по ним прослеживаются явные инфраструктурные риски, в том числе потенциальная блокировка таких бумаг. «Эти риски сейчас касаются любого российского инвестиционного дома, даже если он пока не фигурирует в санкционном листе, этот список может быть расширен в любой момент», — предупредил эксперт.

Сколько трежерис у России?

Аналогом трежерис на российском рынке являются облигации федерального займа, эмитент которых — Минфин России.

По состоянию на 1 сентября 2022 года общий объем государственного внутреннего долга Российской Федерации составляет ₽16,23 трлн. Из них ₽15,5 трлн заимствовано с помощью государственных ценных бумаг, из которых ₽15,4 трлн приходится на ОФЗ. Соответственно, рынок ОФЗ занимает 94,8% внутреннего долга Российской Федерации.

Самым активным и объемным годом размещений ОФЗ стал 2020-й — благодаря отмене верхних границ госзаймов и государственного долга в рамках мер по борьбе с пандемией Минфин более чем в два раза превысил объемы, предусмотренные программой на год, и занял ₽5,31 трлн по номиналу. Этот показатель стал историческим рекордом российского рынка гособлигаций.

По состоянию на октябрь 2022 года на Московской бирже торгуется 53 выпуска государственных облигаций общим объемом ₽17,8 трлн. Еще ₽50 млн привлечено через пять выпусков ОФЗ-н.

В 2022 году из 11 запланированных в первом квартале аукционов размещения ОФЗ состоялись только три, последний из которых прошел 9 февраля. Из ₽700 млрд, предусмотренных планом заимствований, Минфин привлек ₽128,1 млрд (план первого квартала был выполнен на 18,3%).

Ввиду ухудшения рыночной конъюнктуры и резко возросшей стоимости привлечения финансирования Минфин на семь месяцев отказался от проведения рыночных заимствований — с середины февраля по середину сентября.

В третьем квартале из трех запланированных аукционов состоялся только один — 14 сентября. Из ₽40 млрд Минфин привлек ₽10 млрд (план третьего квартала выполнен на 25%). В четвертом квартале Минфин на аукционах облигаций федерального займа (ОФЗ) планирует привлечь ₽150 млрд. Первый аукцион в этом квартале, который должен был состояться 5 октября, также отменен из-за сохраняющейся высокой волатильности.

В бюджете России объем чистого привлечения на внутреннем рынке путем выпуска ОФЗ в 2022 году планировался на уровне ₽2,199 трлн, валовый объем привлечения с учетом погашений ₽1,06 трлн в 2022 году должен был составить ₽3,26 трлн.

Согласно оглашенным 20 сентября премьер-министром Михаилом Мишустиным параметрам федерального бюджета на 2023 год, дефицит бюджета в следующем году составит ₽2,9 трлн, или 2% ВВП. Закрывать этот дефицит правительство планирует в основном за счет заимствований, говорил Мишустин.

Материалы к статье