Заполнение 3-НДФЛ по иностранным дивидендам, валюте и золоту: инструкция

Россияне начали готовиться к подаче декларации 3-НДФЛ

Получил дивиденды от иностранных компаний — отчитайся перед российской налоговой

В этой статье:

Декларация 3-НДФЛ подается ежегодно в срок не позднее 30 апреля года, следующего за налоговым периодом (налоговый период — календарный год). Если срок подачи выпадает на выходной день, то он переносится на ближайший рабочий.

Дата уплаты налога по декларации 3-НДФЛ — до 15 июля года, следующего за отчетным. Если 15 июля выходной, то срок переносится на следующий рабочий день.

Декларацию за 2023 год нужно сдать в срок не позднее 2 мая 2024 года, так как 30 апреля выходной.

Заплатить налог на доходы, начисленные по этой декларации, нужно до 15 июля.

За какие доходы инвестору нужно отчитаться в декларации 3-НДФЛ и уплатить налог самостоятельно:

- дивиденды от иностранных компаний;

- доход от продажи валюты и драгоценных металлов;

- любые доходы, полученные на счет иностранного брокера.

Декларацию можно подать:

- в письменной форме в налоговую по месту жительства;

- в электронном виде в личном кабинете налогоплательщика;

- заполнив с помощью программы «Декларация» и загрузив в личном кабинете налогоплательщика;

- В МФЦ (в тех, у которых есть такая функция);

- через «Госуслуги» при наличии квалифицированной цифровой подписи.

Какие документы понадобятся при заполнении 3-НДФЛ:

- паспорт и/или ИНН;

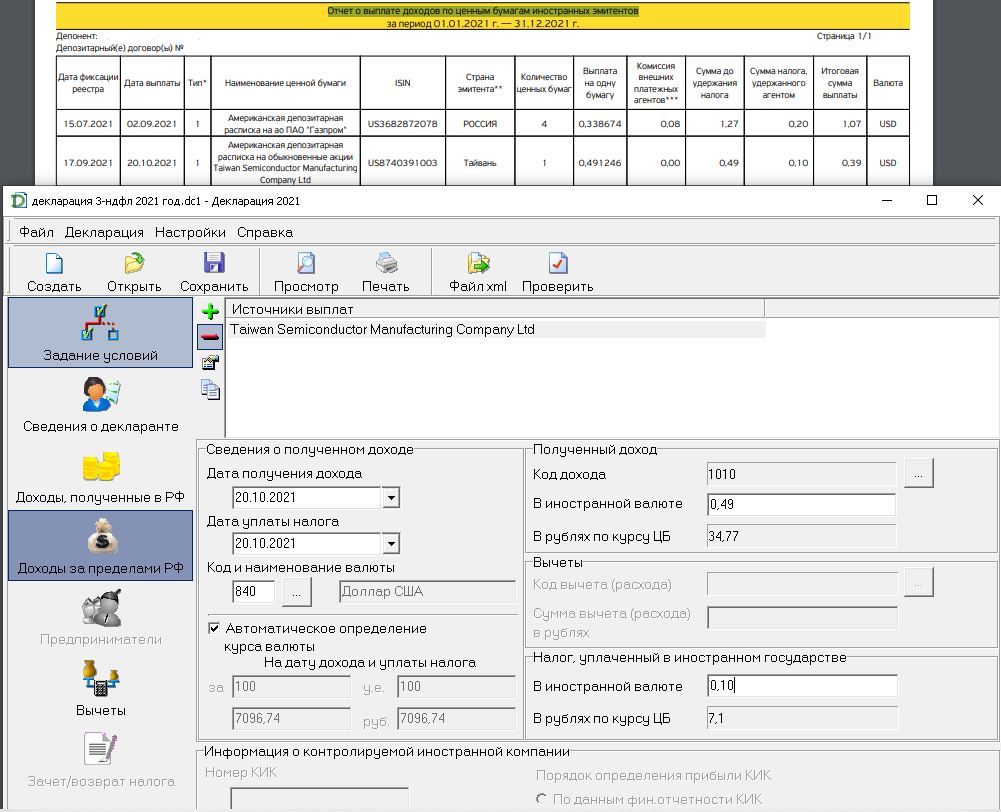

- справка о доходах за пределами Российской Федерации за предыдущий год (также этот документ может называться «Отчет о выплате доходов по ценным бумагам иностранных эмитентов», «Уведомление о выплате дивидендов», «Справка о выплаченных доходах по ИЦБ»). Одним из подтверждающих документов может выступать форма 1042-S. Один из этих документов запрашивается у брокера, большинство брокерских компаний уже выгрузили его сразу после формирования, его можно найти в приложении в разделе «Отчеты»;

- договор на брокерское обслуживание тем, кто впервые сообщает о доходах за пределами России или поменял брокера.

Как заполнить 3-НДФЛ по иностранным дивидендам

С дивидендов по иностранным акциям налог может удерживаться в пользу двух стран: России и страны регистрации компании. В некоторых случаях налог в России доплачивать не придется, однако в декларации 3-НДФЛ необходимо указать абсолютно все дивиденды, полученные за пределами страны.

Особенности учета налогов по иностранным дивидендам за 2023 год

2023 год станет последним, когда инвесторам нужно самостоятельно отчитаться в налоговую по доходам в виде иностранных дивидендов и заплатить налоги при необходимости. С 2024 года за них это начал делать брокер.

И именно в этом году инвесторы столкнулись с уникальной ситуацией — они начали получать в декабре 2023 года иностранные дивиденды, но не напрямую от эмитентов, а от Национального расчетного депозитария (НРД), который их выплачивал согласно указу президента № 665, причем в рублях. В рамках этой процедуры россиянам компенсируют средства, замороженные иностранными контрагентами на счетах НРД. Выплаты делаются за недошедшие до российских инвесторов дивиденды и другие выплаты в период с 1 февраля 2022 года по 8 сентября 2023 года включительно.

За эти дивиденды обязательно нужно отчитаться перед ФНС, то есть заполнить 3-НДФЛ.

Однако, как показал анализ брокерских отчетов за 2023 год, который провели «РБК Инвестиции», не все профучастники корректно отразили в них суммы поступивших дивидендов в долларах и евро и, самое главное, суммы уже удержанных налогов депозитарием в пользу страны — источника выплаты. Это важно, поскольку инвестору при заполнении декларации необходимо указать именно эти два числа. И, исходя из уже удержанного налога, доплатить налог в России или не делать этого, если иностранная ставка превышает 13–15%.

По общим правилам существуют три варианта удержаний и их зачета:

- 1.У инвестора есть и действует справка W8-BEN (подтверждает, что инвестор не является налоговым резидентом США) — удерживают 10% в пользу США, соответственно, доплатить нужно еще 3% или 5% (по доходам, превышающим ₽5 млн) российской ФНС, согласно соглашению об избежании двойного налогообложения (СОИДН);

- 2.У инвестора нет действующей справки W8-BEN — удерживают 30% по ставке налога США. В соответствии с соглашением об избежании двойного налогообложения (СОИДН) доплачивать в России налог не нужно, так как сумма удержанного налога перекрывает сумму налога к уплате в России;

- 3.Не проведена идентификация инвестора для целей FATCA (закон США «О налогообложении иностранных счетов»), то есть его гражданство/резиденство не раскрыто налоговой службе США — удерживают 30% штрафной ставки (согласно гл. 4 НК США) от суммы начисленных дивидендов по американским ценным бумагам. В этом случае необходимо доплатить в российской юрисдикции еще 13% или 15%, так как штраф нельзя зачесть как уже уплаченный иностранный налог в рамках соглашений об избежании двойного налогообложения.

Однако, как показал наш анализ, не все инвесторы получили дивиденды за вычетом общепринятого к их ситуации налога. Почему это произошло:

- у вашего депозитария (или брокера с депозитарной лицензией) отозван Службой внутренних доходов США (IRS) глобальный идентификационный номер посредника GIIN. Поэтому для всех его клиентов применяется ставка налога 30% для всех доходов по американским бумагам (кроме доходов от американских/глобальных депозитарных расписок), вне зависимости от предоставления форм W8-BEN;

- если расчетные даты выплат дивидендов были в период с 11 июля по 9 сентября 2023 года, то по ним тоже удержан налог 30%. Это связано с тем, что с 11 июля до 17 октября 2023 года европейский депозитарий Euroclear считал недействующим статус НРД как налогового агента и удерживал налог 30% со всех выплат дохода в адрес НРД;

- ваши иностранные бумаги были переведены в другой депозитарий, но вы не подписали новую справку W8-BEN.

Как сообщила «РБК Инвестициям» пресс-служба НРД, депозитарий как квалифицированный посредник выполняет все функции для обеспечения правильного исчисления налогов. «При этом участник торгов и его клиент должны своевременно обновлять и предоставлять данные для корректного исчисления и удержания, если этого не было сделано: например, если клиент не предоставил по новому месту хранения новую декларацию W-8BEN или ее срок действия истек, то налоговые льготы предоставлены быть не могут», — отметил представитель НРД.

Также в пресс-службе НРД подчеркнули, что если у инвестора за пределами периода с июля по октябрь 2023 года, когда налог самостоятельно удерживал европейский депозитарий по ставке 30% для всех, был некорректно рассчитан налог, то ему необходимо обратиться в НРД через своего брокера для выяснения причин.

Сами брокеры, став налоговыми агентами в 2024 году при выплате доходов в виде дивидендов по иностранным ценным бумагам, считают вышеуказанные варианты удержания налогов неоднозначными, по-разному трактуют законодательство и, соответственно, по-разному удерживают налог.

При этом в 2024 году появилась еще одна причина, из-за которой налог по ряду американских бумаг стал по умолчанию удерживаться в размере 30% — глобальный идентификационный номер посредника (GIIN) СПБ Банка был исключен из официального перечня иностранных финансовых институтов на сайте IRS. Соответственно, дивиденды по бумагам с хранением в депозитарии СПБ Биржи облагаются по ставке 30%, независимо от наличия у клиента справки W8-BEN.

Как российские брокеры удерживают налоги по иностранным бумагам в 2024 году

«Тинькофф Инвестиции»: в зависимости от наличия формы W8 и даты фиксации реестра выплаты поступили по ставкам 10%, 30% и 30% (штраф). Брокер производит зачет ранее удержанного налога с соответствующим доначислением до ставки 13/15%. Как ранее сообщали в службе поддержки клиентам брокера, в ноябре 2023 года профучастник направил в Минфин России запрос о возможности зачета всей суммы налога, если он был удержан по ставке 30%. На данный момент комментарии Минфина не получены, сообщили в пресс-службе брокера.

«Финам», руководитель управления развития клиентского сервиса Дмитрий Леснов: «Если конечный владелец раскрыт, то 10% и 3%, если не раскрыт — 30% и 13%, так как штраф 30% не сальдируется с 13%».

ВТБ: для инвесторов, у которых есть действующая форма W8-BEN, ничего не изменилось: с них взимают 10% американского и 3% российского налога. Также не изменился порядок и у инвесторов без действующей формы W8-BEN: зачет налога осуществляется в размере 10% из уплаченных в США 30% налога. Соответственно, из российского налога мы взимаем 3–5%.

Если идентификация клиента для целей FATCA в США не осуществлена, то американская сторона взыскивает штраф в 30%. Эту сумму нельзя засчитывать как налог, поэтому российский налог правомерно удерживается по ставке 13–15%.

В связи с переходом на новые правила в январе-феврале были случаи, когда при удержании в США налога по ставке 30%, а не штрафа, удержание налога в России проводилось по ставке 13–15% без зачета. В настоящий момент процедура возврата излишних сумм находится в проработке.

Сбербанк: начиная с этого года стало действовать новое законодательство, в рамках которого налоговым агентом выступает наш депозитарий и которое предусматривает удержание налогов с дивидендов в размере 13–15% поверх уже удержанных 30%.

«БКС Мир инвестиций»: в 2024 году БКС в качестве посредника получает в интересах своих клиентов иностранные дивиденды за вычетом суммы налога, удержанного вышестоящим налоговым агентом. С 1 января года компания БКС выступает налоговым агентом в России при выплате доходов в виде дивидендов по иностранным ценным бумагам и удерживает НДФЛ по ставке 13% (по доходам, превышающим ₽5 млн, — 15%), как это предусмотрено НК РФ.

Действующие формулировки о документах, на основании которых налоговый агент вправе осуществить зачет налога, являются неоднозначными. Имеет ли право налоговый агент осуществлять зачет налога на основании имеющейся у налогового агента информации, полученной от вышестоящего налогового агента, или необходимо запрашивать дополнительное подтверждение налогоплательщика? До прояснения данного методологического вопроса компания БКС как налоговый агент действует в соответствии с требованиями российского Налогового кодекса.

Действуя в интересах своих клиентов, БКС старается получить дополнительные разъяснения по данному вопросу, и если в течение налогового периода будут выпущены дополнительные разъяснения ФНС или Минфина, то компанией как налоговым агентом будет осуществлен пересчет и возврат налога до конца налогового периода 2024 года.

Большинство профучастников, с которыми «РБК Инвестиции» обсудили сложившиеся практики, несколько месяцев ожидают разъяснений от Минфина России, однако они до сих пор не поступили. «РБК Инвестиции» также направляли соответствующий запрос в Минфин, и он также остался без ответа.

Что делать инвестору, чтобы правильно заполнить 3-НДФЛ

Прежде чем приступить к заполнению 3-НДФЛ, следует запросить у брокера отчеты (также они могут называться справки) о выплаченных доходах по иностранным ценным бумагам в 2023 году или скачать их в личном кабинете, если они уже там имеются. Отчет брокера или иной документ, где есть информация, что налог удержан, нужно приложить к декларации.

Если в подобном документе не указаны конкретные размеры налогов и штрафов, списанных при выплате, то обратитесь к брокеру, чтобы он расписал эти данные подробно. В противном случае заполнить 3-НДФЛ корректно не получится.

Финансовый советник и аттестованный налоговый консультант Екатерина Пирогова обращает внимание, что сервисы налоговой службы, через которые заполняются 3-НДФЛ, не предусматривают автоматических дополнительных налогов, если удерживаемый налог 30%, то есть больше российского. «Если налог был удержан и это отражено в документах брокера, то при заполнении декларации мы отражаем весь фактически удержанный налог в связи с тем, что приостановленные соглашения не распространяли действие на пункты о зачете налога, удержанного с дивидендов для физических лиц — резидентов России», — говорит Пирогова.

Управляющий партнер и сооснователь TaxMate Роман Трошин сообщил, что придерживается той же позиции. «В декларации мы показываем сумму дивиденда брутто (то есть до удержания налога источником дохода) и отражаем удержанный налог. И если инвестор уплатил 30%, то к доплате налога не возникнет. Но и возврата излишне уплаченного налога — тоже. Если налог не удержан или удержан в размере 10%, нужно доплатить», — отмечает Трошин. Также он напоминает, что нельзя зачесть переплаченный налог по одному дивиденду в счет неуплаченного налога по другому дивиденду.

Роман Трошин сообщил, что сообщество налоговых консультантов обратилось в Минфин и ФНС с запросом о разъяснении, будут ли удерживать в России еще дополнительно 13/15% сверх уплаченных 30% или все же можно делать зачет, как было раньше. «Пока официального ответа нет. До получения официальной позиции Минфина и ФНС мы руководствуемся действующими нормами Налогового кодекса и нормативно-правовых документов, действующих на сегодня, и указываем 30% как налог, удержанный у источника, ожидая официальных разъяснений», — подчеркнул эксперт.

Через личный кабинет налогоплательщика

Если у вас есть на руках корректный отчет брокера о дивидендных выплатах и удержанных по умолчанию налогах, то можно приступать к заполнению 3-НДФЛ.

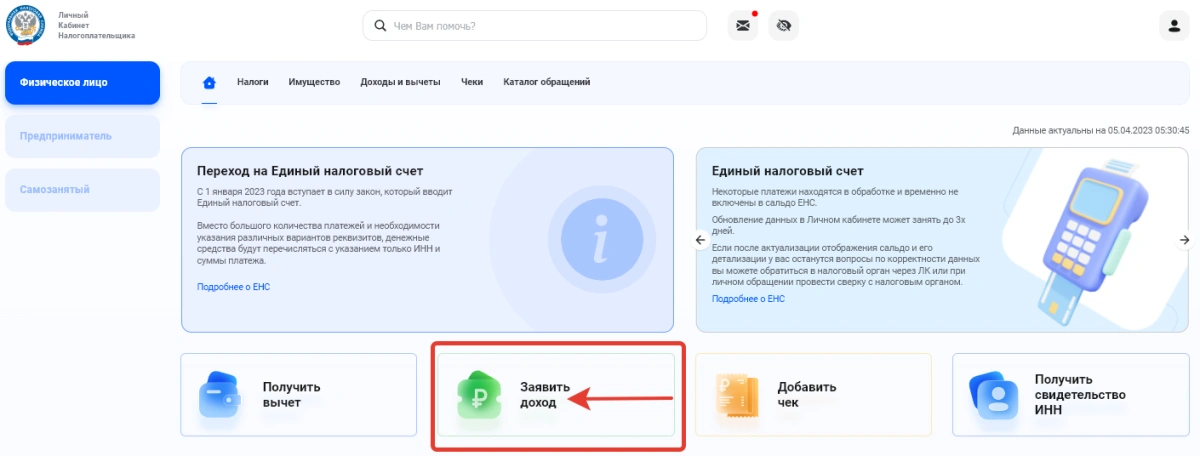

В личном кабинете налогоплательщика выбираем в меню пункт «Заявить доход», далее — «Подать декларацию 3-НДФЛ».

Как в личном кабинете налогоплательщика заполнить 3-НДФЛ по дивидендам от иностранных компаний

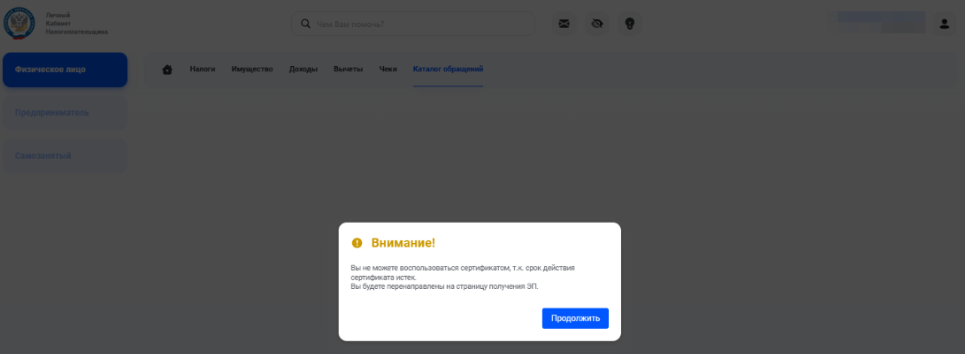

Прежде чем система разрешит перейти к этапу заполнения, может потребоваться создание неквалифицированной электронной подписи — на это уходит от 15 минут до суток, поэтому не следует откладывать заполнение декларации на последний день. Для создания электронной подписи следуйте подсказкам из экранного окна.

Перед заполнением 3-НДФЛ потребуется выпустить или перевыпустить электронную подпись

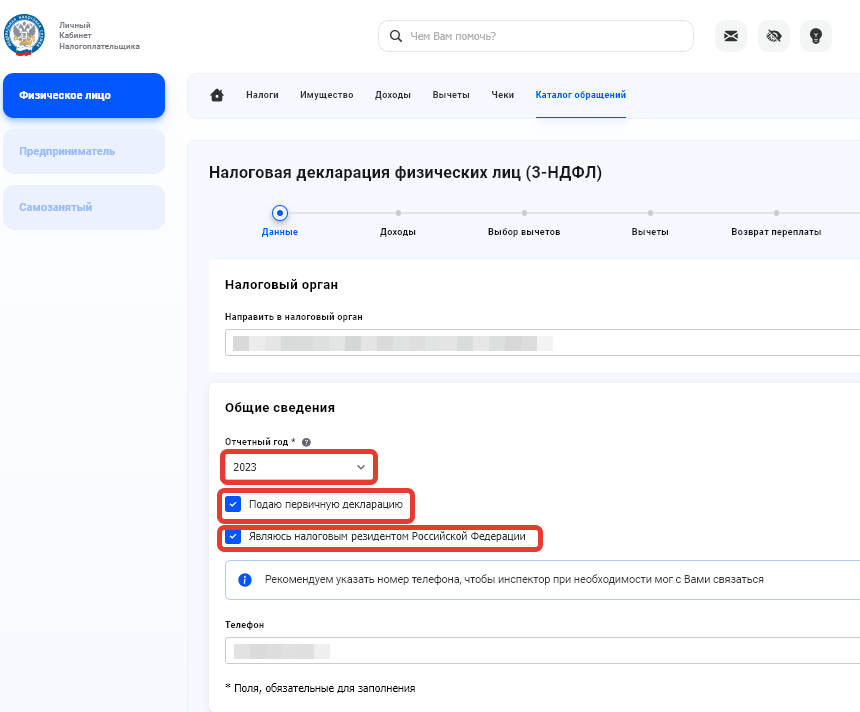

На вкладке «Данные» по умолчанию выставлены сведения, что декларация подается за предыдущий год, впервые и от налогового резидента. При необходимости поменять данные делаем это в соответствующих полях и нажимаем кнопку «Далее».

С чего начать заполнение декларации 3-НДФЛ по дивидендам от иностранных компаний

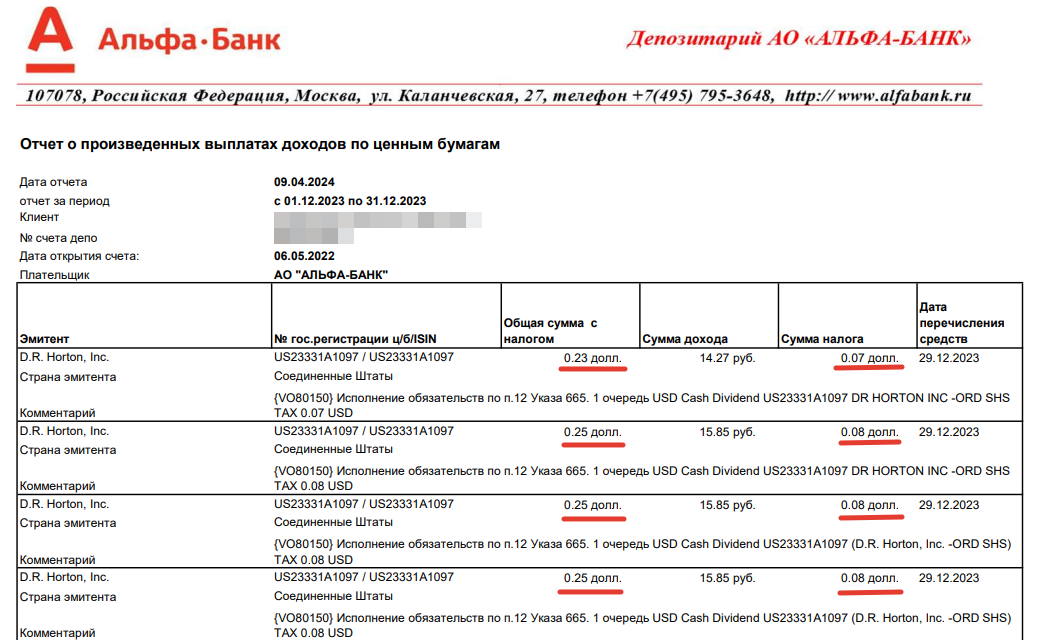

Открываем отчет о выплате доходов по ценным бумагам иностранных эмитентов, чтобы далее заполнять форму.

Пример отчета о выплате доходов по ценным бумагам иностранных эмитентов

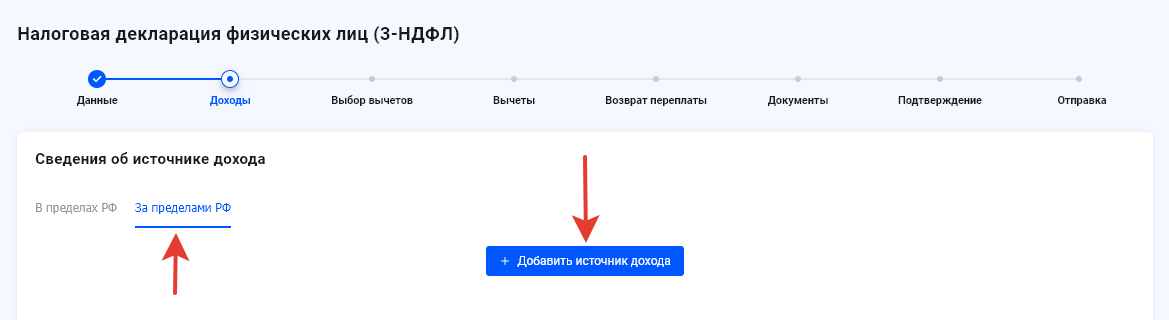

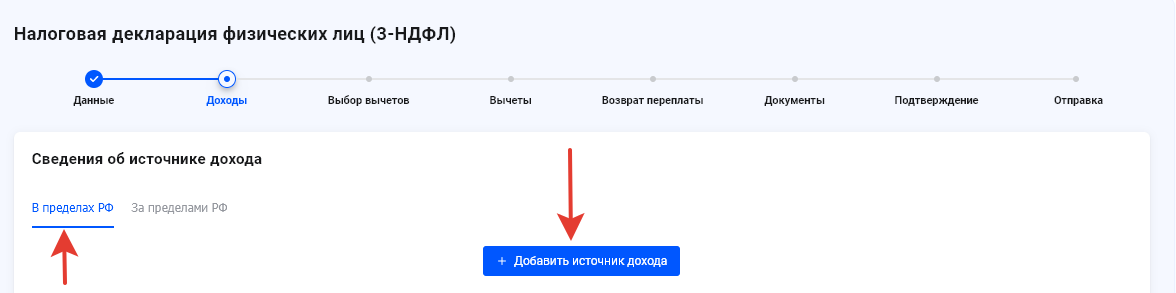

На вкладке «Доходы» выбираем подвкладку «За пределами РФ» и нажимаем кнопку «Добавить источник дохода».

Как указать источник дохода за пределами России

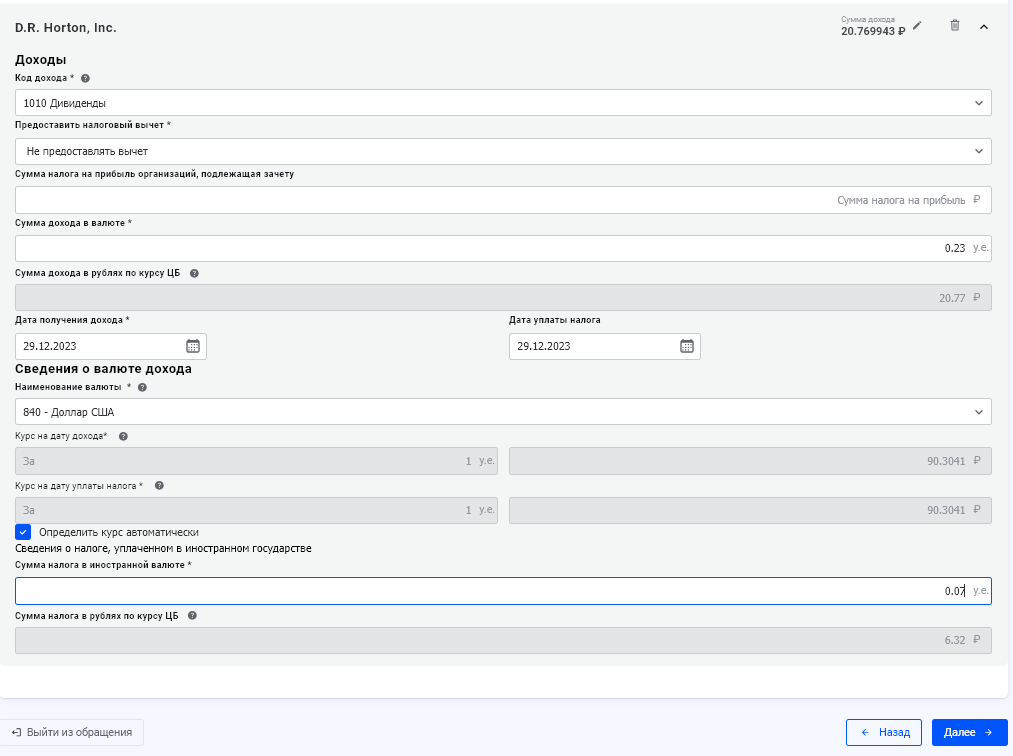

На вкладке появляется «Источник дохода № 1», при нажатии на нее разворачивается форма для заполнения:

наименование — полное юридическое название компании, от которой получены дивиденды;

страна источника выплаты — указываем страну, в которой зарегистрирован эмитент, выбрав из выпадающего списка;

если у бумаги указана страна «Россия», то ее можно не вносить, налог доплачивать не нужно. Действует и обратное правило: если компания кажется российской, но в отчете указано, что ее страна регистрации другая, то ее нужно внести в декларацию и, возможно, придется доплатить налог;

страна зачисления выплаты — указываем ту страну, в которой открыт брокерский счет согласно подписанному договору на оказание финансовых услуг;

код дохода — 1010 Дивиденды;

предоставить налоговый вычет — выбираем «Не предоставлять вычет», по иностранным акциям вычет не применяется;

сумма налога на прибыль организаций, подлежащая зачету — не заполняем, оставляем строку пустой;

сумма дохода в валюте — вписываем сумму, которая в отчете брокера находится в графе «Общая сумма с налогом»;

сумма дохода в рублях по курсу ЦБ — не заполняем, она будет выставлена автоматически, если ниже поставить галочку в поле «Определить курс автоматически»;

дата получения дохода — вписываем дату, когда вы получили дивиденды, в отчете брокера она указана в графе «Дата перечисления средств»;

дата уплаты налога — вписываем ту же дату, когда были получены дивиденды. Но если налог не был удержан и равен нулю, то дату не заполняем;

наименование валюты — выбираем из выпадающего списка, в какой валюте был получен доход, в отчете брокера сведения находятся в графе «Валюта»;

курс на дату дохода / курс на дату уплаты налога — ставим галочку «Определить курс автоматически»;

сумма налога в иностранном государстве — укажите сумму налога, которую удержали за пределами России при выплате дивидендов (в отчете о доходах за пределами страны эта информация находится в графе «Сумма налога, удержанного агентом»).

Заполнение источника выплаты дохода за пределами РФ в личном кабинете налогоплательщика

Нажимаем кнопку «Добавить источник дохода» и повторяем действия по заполнению столько раз, сколько раз вы получали дивиденды в предыдущем году. Если дивиденды приходили от одной и той же компании несколько раз, то объединять их нельзя, для каждой выплаты нужно заполнять отдельную форму.

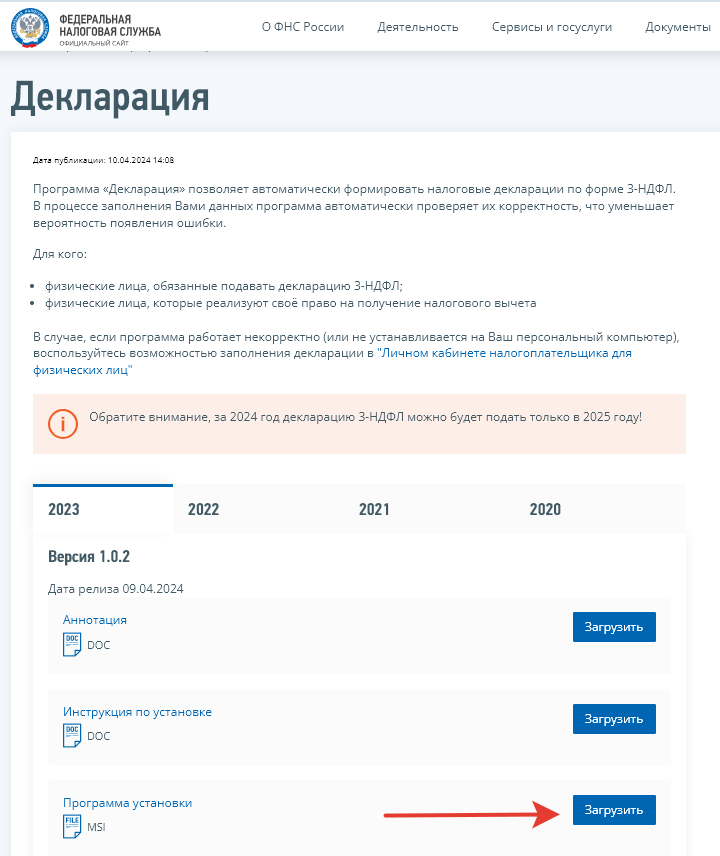

С помощью программы «Декларация»

При отсутствии возможности заполнить декларацию 3-НДФЛ на сайте это можно сделать с помощью специальной программы «Декларация». Ее нужно скачать и установить на компьютер.

Как загрузить программу «Декларация»

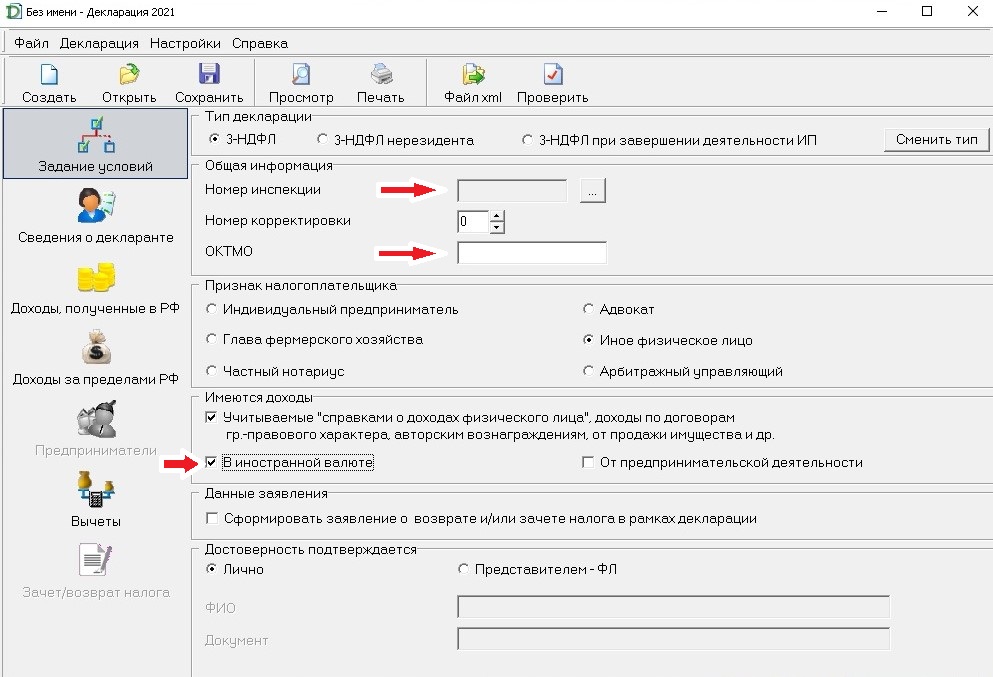

Задание условий — указать номер инспекции, ОКТМО и поставить галочку в графе «Имеются доходы в иностранной валюте»:

Задание условий в 3-НДФЛ

Сведения о декларанте: заполняем ФИО, ИНН, дату рождения, данные документа, удостоверяющего личность, номер телефона.

Доходы за пределами России — заполняем по тому же алгоритму, который используется при заполнении на сайте.

Заполнение источника выплаты дохода за пределами РФ в программе «Декларация»

Сохранить файл xml из программы и отправить его можно через личный кабинет налогоплательщика. Кнопка для загрузки 3-НДФЛ находится, если пройти по пути «Доходы и вычеты» — «Декларации» — «Заявить доход» — «Подать декларацию 3-НДФЛ» — «Загрузить готовую декларацию».

Сумма налога к доплате в бюджет посчитается автоматически, она будет указана на вкладке «Просмотр».

Там же нужно прикрепить подтверждающие документы: справку/отчет/форму 1042-S, на основании которых вносились данные в декларацию. Тем, кто впервые сообщает о доходах за пределами России или поменял брокерскую компанию, необходимо прикрепить договор на брокерское обслуживание (он может включать в себя пакет из документов — заявление-анкету, регламент и тариф). Эти документы можно запросить у брокера или найти в личном кабинете на сайте либо в приложении брокерской компании.

Завершающим шагом оформления декларации станет введение пароля от электронной цифровой подписи, затем нажмите кнопку «Подтвердить и отправить».

Как заполнить 3-НДФЛ при продаже валюты и драгметаллов

Иностранная валюта и драгоценные металлы — это имущество, по операциям с ними брокер не является налоговым агентом. Соответственно, физическое лицо обязано самостоятельно исчислить и уплатить налог на доход от продажи валюты и драгоценных металлов.

По иностранной валюте важный нюанс: убыточные сделки не сальдируются с прибыльными, как это делается с ценными бумагами.

По итогам 2023 года россияне не должны платить НДФЛ при продаже золотых слитков. Такая льгота действовала и в 2022 году. Она отменена с 2024 года — если слиток будет продан в текущем году, то заплатить налог потребуется в 2025-м.

Доход от продажи биржевого золота или любых других драгметаллов декларируется и облагается налогом.

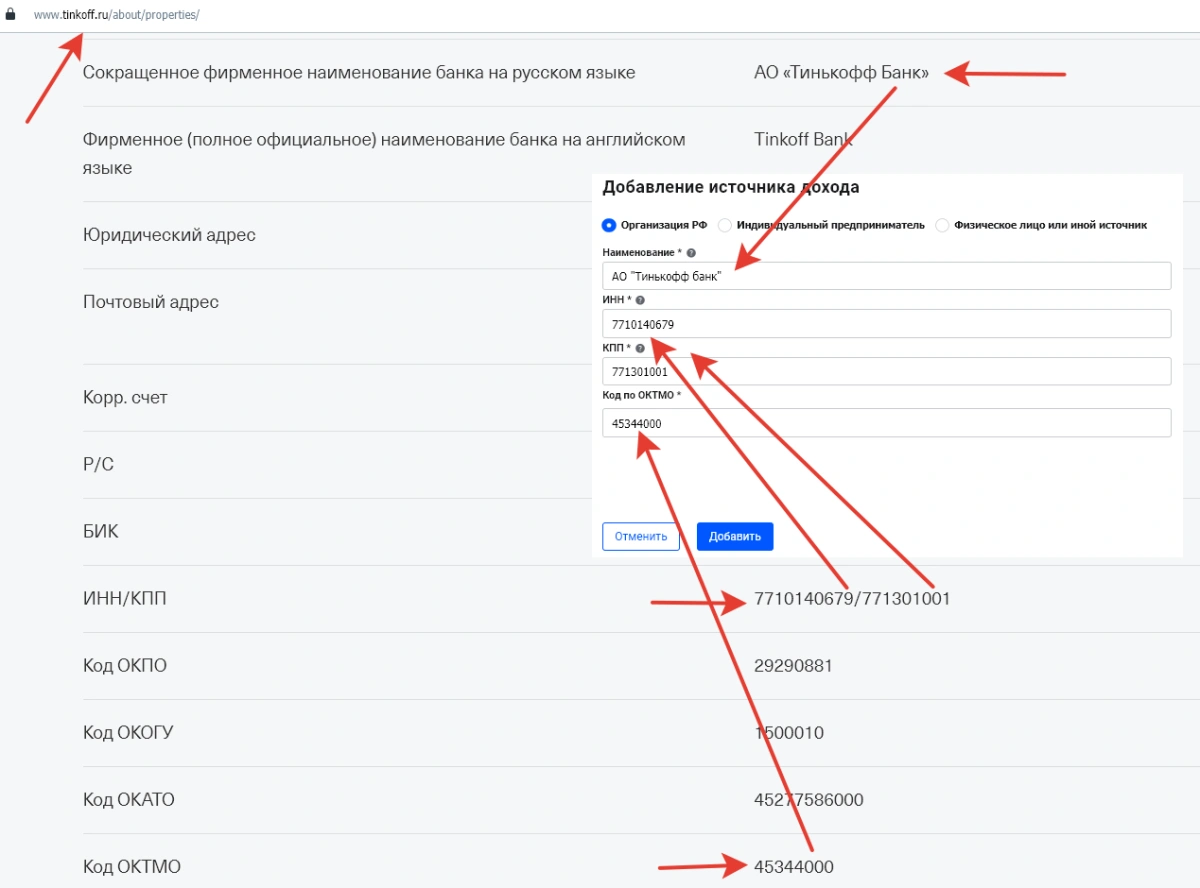

На вкладке «Доходы» выбираем подвкладку «В пределах РФ» и нажимаем кнопку «Добавить источник дохода».

Как в личном кабинете налогоплательщика заполнить 3-НДФЛ при продаже валюты и драгметаллов

Указать информацию об источнике дохода: наименование, ИНН, КПП и код по ОКТМО. Эти данные указаны на официальных сайтах организаций, через которые вы продавали валюту или драгметаллы. Аналогично нужно выбрать и заполнить данные индивидуального предпринимателя или физического лица, если они купили у вас валюту или драгметаллы.

Как заполнить реквизиты источника дохода при продаже иностранной валюты и драгметаллов

Рассчитать доход. Если в отчетном периоде налогоплательщик получил доход от продажи валюты, то, прежде чем переходить к следующему шагу в заполнении декларации, следует самостоятельно подсчитать доход. Для этого могут понадобиться чеки о покупке и продаже валюты и драгметаллов из банковских касс, брокерский отчет, если операции проводились на бирже, расписки с физлицами и т. п.

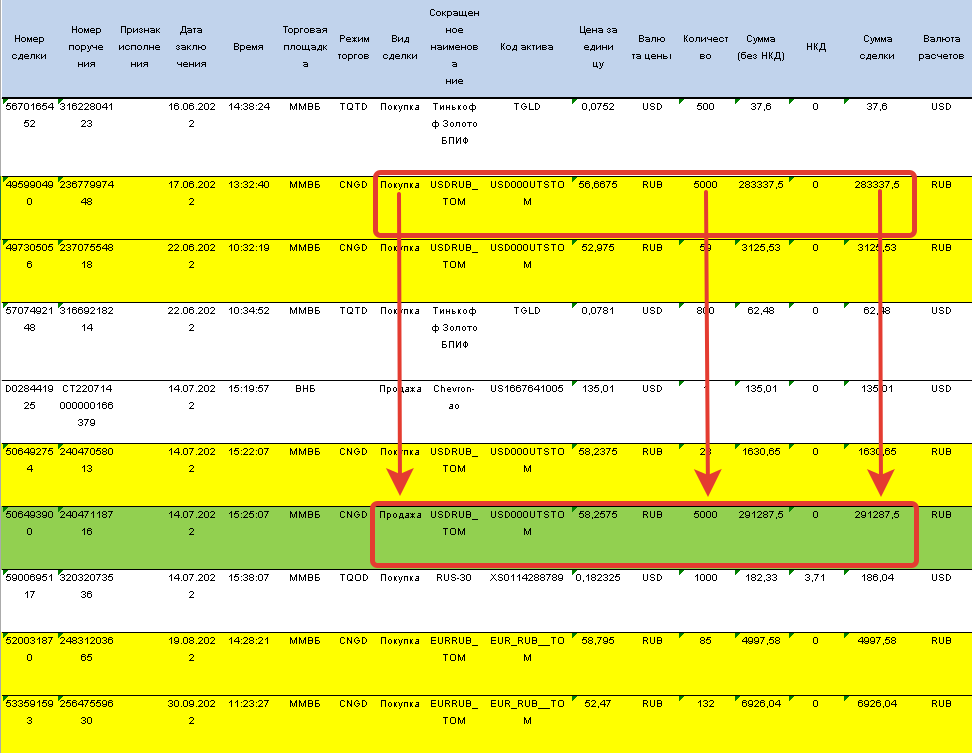

Например, в брокерском отчете нужно выделить все операции покупки и продажи валюты. Для удобства это можно сделать разными цветами. Затем считаем доход в рублях. Из примера ниже берем сделку по продаже $5 тыс., сумма которой составила ₽291 287,5.

Поскольку валюта — это имущество, к ней можно применять имущественные вычеты согласно ст. 220 Налогового кодекса:

- имущественный вычет в размере ₽250 тыс. в год;

- зачет стоимости покупки имущества для снижения налоговой базы.

Кроме того, к валюте применяется льгота долгосрочного владения — если вы владеете валютой более трех лет, то платить налог не нужно.

Пример брокерского отчета с информацией о сделках с иностранной валютой

Соответственно, если эти $5 тыс. были приобретены более трех лет назад и этому есть документальное подтверждение, то налог платить не нужно.

Если подтверждающих сведений о долгосрочном владении нет, то инвестор может выбрать, какой налоговый вычет он использует:

- по имущественному вычету из суммы ₽291 287,5 дохода вычитаем ₽250 тыс. Налог нужно будет заплатить с ₽41 287,5. Налог к уплате = (₽291 287,5 — ₽250 000) / 100 × 13 = ₽5367,38;

- с зачетом стоимости покупки из суммы ₽291 287,5 дохода вычитаем сумму, потраченную на приобретение валюты. Из нашего примера это будет сумма покупки $5 тыс. за ₽283 337,5. Налог нужно будет заплатить с ₽7950. Налог к уплате = (₽291 287,5 — ₽283337,5) / 100 × 13 = ₽1033,5.

В Налоговом кодексе нет четко прописанной системы учета валюты. Наиболее распространенным считается метод учета по FIFO, так как в отличие от валюты он прописан в законе для сделок с ценными бумагами. По методу FIFO из суммы дохода вычитается сначала сумма расходов на приобретение иностранной валюты, которую купили раньше всего. И так последовательно закрываем всю сумму дохода.

Например, если бы не было двух встречных сделок по $5 тыс., а покупки прошли бы двумя сделками по $2 тыс. и $3 тыс., то для каждой из них последовательно учитываем сумму расходов в рублях. Допустим, $2 тыс. были приобретены по ₽56,67, то есть за ₽113 340, затем $3 тыс. по ₽57,12, то есть за ₽171 360. Итого расходы на покупку составили ₽113 340 + ₽171 360 = ₽284 700. Налог к уплате = (₽291 287,5 — ₽284 700) / 100 × 13 = ₽856,38.

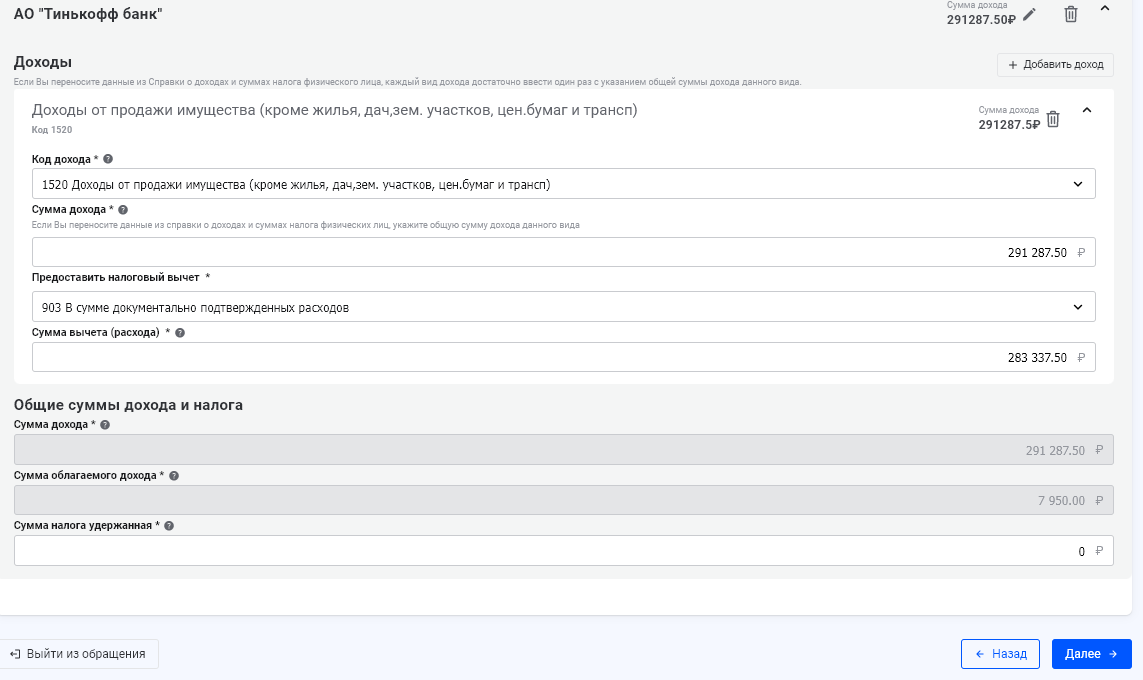

Заполняем информацию о доходе в декларации.

Пример заполнения информации о доходе для валюты и для драгоценных металлов

Код дохода — 1520 — доходы от продажи имущества (и для валюты, и для драгоценных металлов одинаковый код).

Сумма дохода — рассчитанная ранее полная сумма дохода. В нашем примере это ₽291 287,5.

Налоговый вычет: «906 — Продажа имущества, находящегося в собственности менее 3 лет (в пределах ₽250 тыс.)» или «903 — В сумме документально подтвержденных расходов». В нашем примере налог будет ниже по последнему вычету.

Сумма вычета (расхода) — если указали вычет «903 — В сумме документально подтвержденных расходов», то пишем сумму расходов. В нашем примере это ₽283 337,5. Если выбрали вычет «906 — Продажа имущества, находящегося в собственности менее 3 лет (в пределах ₽250 тыс.)», то всю сумму дохода, то есть ₽291 287,5 (но так налог будет выше).

Сумма облагаемого дохода рассчитается автоматически.

Сумма налога удержанная — 0, так как никто ранее не удерживал налог при сделках с валютой и драгметаллами.

Нажимаем кнопку «Далее». Аналогично поступаем на следующих шагах «Выбор вычетов» и «Возврат переплаты», так как указанные вычеты не связаны с торговлей иностранной валютой, а переплаты не может быть в силу отсутствия ранее уплаченного налога по этому доходу.

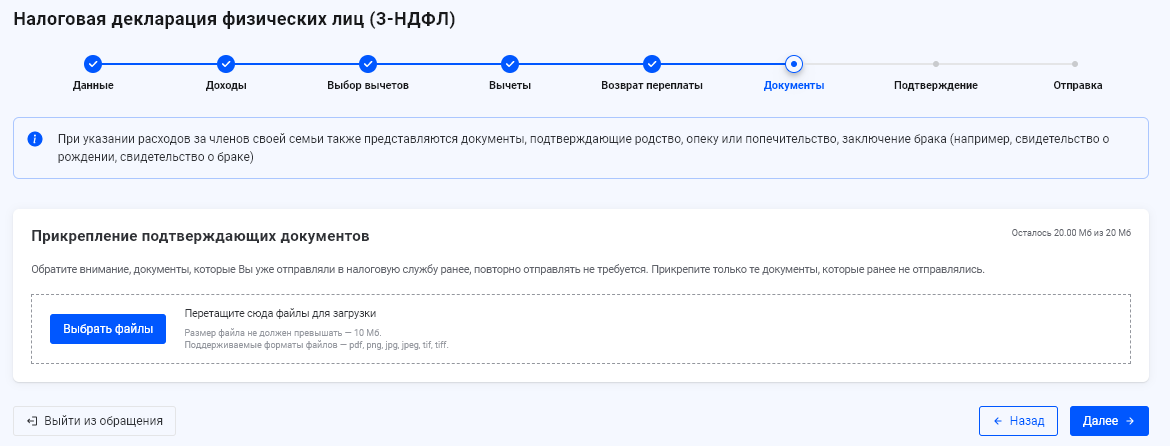

На шаге «Документы» прикрепляем документы, подтверждающие доходы и расходы на покупку иностранной валюты. Опционально, но не обязательно можно прикрепить файл с собственными расчетами суммы вычета или расхода.

Как прикрепить документы к декларации 3-НДФЛ

На шаге «Подтверждение» вы увидите рассчитанную к уплате сумму налога, здесь же можно проверить, как она была сформирована, и готовую декларацию. Если все заполнено верно, то вводим электронную цифровую подпись и нажимаем кнопку «Отправить».

Размер налога с иностранных дивидендов

Размер налога будет зависеть от страны эмитента:

- если страна эмитента не входит в список стран, с которыми у России есть соглашение об избежании двойного налогообложения (СОИДН), то в России с дивидендов придется заплатить еще 13% или 15% сверх автоматически удержанного иностранного налога;

- если у России и страны эмитента заключено СОИДН и ставка налога в иностранном государстве равна или выше 13%, то в России платить ничего не придется;

- если у России и страны эмитента заключено СОИДН, но ставка налога в иностранном государстве меньше 13%, то в России придется заплатить разницу. Например, за границей ставка 8%, тогда в России надо доплатить 5% или 7% в зависимости от ставки российского налогообложения. По ряду стран соглашения об избежании двойного налогообложения содержат отдельные указания, какая конкретно сумма налога может пойти в зачет.

У России заключены соглашения об избежании двойного налогообложения с 81 страной, по данным Минфина на январь 2023 года. Они позволяют инвесторам перезачитывать налоги, оплаченные в других странах в полном или частичном объеме.

С 8 августа 2023 года действие некоторых положений соглашений о двойном налогообложении было приостановлено в связи с подписанием указа № 585. В указе приведен список из 38 стран, признанных недружественными. В их число входят, например, США, Австралия, Япония, Кипр и страны ЕС. Изменения не коснулись физических лиц, и для частных инвесторов нормы об избежании двойного налогообложения сохраняются.

Для того чтобы налоги были зачтены по дивидендам ценных бумаг, размещенных в США, инвестору следует подписать через брокера справку формы W8-BEN. Она подтверждает, что инвестор не является налоговым резидентом США, и дает ему право платить подоходный налог с дивидендов в размере 13% (10% удерживают в США, еще 3% нужно доплатить в России). В случае если инвестор не подписывал такую справку, то он фактически облагается штрафной ставкой в размере 30%.

«Если с дивидендов из США было удержано 30%, то российский налогоплательщик может воспользоваться правом на зачет по ст. 232 НК и правилами Соглашения об избежании двойного налогообложения между Россией и США. Это означает, что гражданин в России лишь отчитывается о такой сумме, но фактически налог не платит, поскольку сумма удержанного налога перекрывает сумму налога к уплате в России. Главное — не забыть подать декларацию», — пояснил «РБК Ивестициям» исполнительный директор «НДФЛка.ру» Дмитрий Костальгин.

Материалы к статье