Инвестиционный портфель: из чего он может состоять и как его собрать

В этом тексте вы узнаете:

Что такое инвестиционный портфель

Инвестиционный портфель — это совокупность различных видов инвестиций, которые принадлежат одному человеку или компании.

Если говорить о частных инвесторах, то обычно портфель — это набор ценных бумаг, валют и других активов, собранных таким образом, чтобы доход от них соответствовал определенным целям. Портфель может быть сформирован как по срокам достижения цели, так и по составу активов. Формирование эффективного портфеля связано с грамотным распределением рисков и доходности.

Отцом теории портфельного инвестирования стал Гарри Марковиц. В 1952 году он опубликовал статью о распределении активов в портфеле с учетом рисков «Выбор портфеля» (Portfolio selection). На тот момент его идеи казались революционными, так как до него в теории инвестиций никто не обсуждал риски инвестирования, а вместо них рассматривали идею максимизации прибыли. Однако Марковиц математически доказал, что есть прямая связь между риском и доходностью. В 1990 году он получил Нобелевскую премию по экономике за свой вклад в развитие инвестиционных стратегий.

Портфельная теория Марковица, или современная портфельная теория основана на математическом подсчете соотношений доходности и рисков и формировании из них разнообразных портфелей. Марковиц утверждал, что инвесторы должны измерять, отслеживать и контролировать риски на уровне всего портфеля, а не отдельных ценных бумаг. Соответственно, бумаги стоит подбирать не только на основе их достоинств, но и того, как они повлияют на портфель в целом.

Стратегия инвестирования с помощью портфелей отвечает главной цели большинства инвесторов — снизить риски и не потерять в доходности. Причем диверсификацией пользуются не только осторожные пассивные инвесторы. Активные инвесторы, которые предпочитают агрессивную тактику на рынке, также могут составить для себя консервативный портфель, а под активную стратегию выделить другой портфель с рисковыми активами.

В инвестиционный портфель могут входить любые ценные активы, которые приносят доход:

- валюта и валютные депозиты;

- банковские вклады;

- ценные бумаги;

- драгоценные металлы;

- паи;

- недвижимость;

- опционы, фьючерсы.

Соотношение активов в портфеле может быть любым. Главное, чтобы они балансировали друг друга так, чтобы приносить ожидаемую доходность в предполагаемые сроки с приемлемым для инвестора уровнем риска.

Существует два вида рисков:

- 1.недиверсифицируемый, или системный риск связан с факторами, которые не зависят от инвесторов и влияют на весь рынок, его нельзя сгладить с помощью диверсификации. В эту категорию входят такие риски, как:

- Рыночный — риск падения цены актива;

- 2.Валютный — риск изменения курса валюты, которое может стать причиной снижения стоимости и доходности инвестиций, а также убытков;

- 3.Риск ликвидности — риск того, что купленные бумаги сложно или невозможно будет продать без потерь. Чем выше ликвидность, тем проще купить и продать актив;

- 4.Процентный — риск изменения процентных ставок, в частности ключевой ставки Центробанка;

- 5.Инфляционный — риск снижения покупательной способности доходов от инвестиций из-за инфляции;

- 6.Событийный — возможность того, что наступит событие, которое повлияет на рынки и стоимость бумаг, например, как в случае с пандемией коронавируса;

- 7.В отдельную категорию можно выделить геополитические риски, связанные с ухудшением геополитической обстановки, отношения к стране на мировой арене, введением санкций и другим. В него также можно включить политический риск, то есть вероятность потерять вложения, если ситуация в стране изменится или сменится политический курс;

- 8.диверсифицируемый, или несистемный риск связан с определенной отраслью или компанией, ее бизнесом, финансовой и операционной деятельностью, то есть уникален для отдельных отраслей и бизнесов. В него входят:

- Финансовый риск. Связан с возможной неспособностью компании выполнять взятые на себя финансовые обязательства, например платить по кредитам, по облигациям;

- 9.Операционный риск. Связан с деятельностью компании, он может возникнуть в результате сбоев во внутренних процессах, системах компании, а также из-за некомпетентности сотрудников — в отличие от рисков, вызванных внешними факторами, то есть систематических;

- 10.Деловой риск. Это неопределенность будущих объемов продаж и прибыли компании, которые могут ухудшаться. Кроме того, он может возникнуть в случае, если руководство приняло неверное решение, которое может привести в том числе к банкротству компании или потере репутации.

Несистемные риски можно сгладить с помощью диверсификации активов, то есть покупки ценных бумаг из разных стран, отраслей, разных видов, чьи доходности не связаны между собой. С подобными рисками как раз работает портфельное инвестирование.

Для определения влияния рисков в портфеле используется коэффициент бета. Он показывает уровень риска конкретного актива (акции, облигации или целиком портфеля) по отношению к рынку.

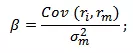

Формула для подсчета коэффициента использует показатели доходности акции, рыночной доходности и ее дисперсии:

ri — доходность i-й акции;

rm — рыночная доходность;

σ2m — дисперсия рыночной доходности.

Дисперсия — это диапазон потенциальной доходности инвестиций, основанный на их рисках, который можно рассчитать с использованием исторических доходностей или исторической волатильности на основе этих доходностей. Другими словами, дисперсия может помочь измерить риск инвестиции — чем больше диапазон потенциальной доходности, тем волатильнее актив и выше риски.

Подсчитав коэффициент бета, можно выяснить не только уровень рисковости акции по отношению к рынку, но и направленность. То есть формула покажет, двигается акция вместе с рынком или в противоположном направлении.

Инвестору периодически нужно проводить ребалансировку своих портфелей. Требуется это, чтобы восстановить исходный баланс пакета бумаг, который изменился из-за подорожания одного или нескольких активов. Например, ваш портфель состоит на 30% из дивидендных акций, 30% облигаций и 40% индексных фондов. За полгода облигации подорожали и их доля в портфеле увеличилась. Требуется продать часть облигаций и докупить других активов, чтобы восстановить баланс портфеля.

Виды инвестиционных портфелей

При составлении портфеля необходимо определить конечную цель и, исходя из этого, собрать активы. Портфели могут различаться по уровням риска, форматам доходности и инвестиций, а также срокам. Можно собрать самые разные варианты по широкому кругу параметров.

По степени риска

- Консервативный — низкий уровень риска. В него можно положить депозиты крупных банков, государственные облигации, драгоценные металлы. При формировании такого портфеля необходимо просчитать, будет ли доходность покрывать и превышать инфляцию.

- Сбалансированный — средний уровень риска. Его обеспечат фонды акций и облигаций, отдельные акции и облигации крупных, стабильных компаний. Даже если их стоимость на рынке будет меняться, дивиденды и купоны сбалансируют риски.

- Агрессивный — высокий уровень риска. Включает активы, которые высокодоходны, но одновременно более рисковые, например акции, опционы, бумаги недавно разместившихся на бирже компаний. Чаще всего такие портфели рассчитаны на короткий срок и требуют регулярного контроля активов, купли-продажи. При составлении таких портфелей всегда следует учитывать затраты на комиссии при частых сделках.

По типу доходности

- Дивидендный портфель. Его также называют купонный или комбинированный. В него можно включать те ценные бумаги, которые приносят регулярную прибыль. Например, «дивидендные аристократы» обычно выплачивают своим акционерам прибыль несколько раз в год или с иной периодичностью, а по облигациям регулярно начисляются купоны.

- Портфель роста. Ценные бумаги подбираются с учетом перспектив их роста. Когда портфель вырастет в цене, инвестор сможет его продать, если его цель заключается в получении определенной прибыли в определенный срок.

По степени вовлеченности

- Активный портфель. Предполагает активную стратегию управления, цель которой — превзойти рынок, то есть получить доходность выше индексов. Инвестор, выбравший такой вариант, старается найти недооцененные бумаги, выявить рыночные тренды. Соответственно, такие вложения сопряжены с большим уровнем риска.

- Пассивный портфель. Предполагает следование за определенным индексом, значит, и ожидаемая доходность инвестора зависит от доходности выбранного индекса.

По сроку достижения цели

- Краткосрочный портфель. Предполагает инвестиции на непродолжительный срок, (один — три года).

- Среднесрочный портфель. Формируется с более длительным горизонтом инвестирования (пять — десять лет).

- Долгосрочный портфель. Предполагает срок инвестирования от десяти лет.

Эксперты «БКС Экспресс» отметили, что инвестиции на длительный срок позволяют получить большую доходность, а при краткосрочных вложениях вырастают риски из-за высокой волатильности и возможности того, что инвестор выберет неудачный момент для покупки активов.

По словам аналитика ФГ «Финам» Юлии Афанасьевой, инвестиционный горизонт зависит от предполагаемого результата, который инвестор хочет получить, исходного объема вложений и суммы, которые планируется довносить на счет, а также от приемлемого уровня риска и выбора активов. Эксперт отметила, что консервативные бумаги, например государственные облигации или банковские депозиты, приносят меньший доход, поэтому не позволяют быстро достичь цели, а высокодоходные активы сужают горизонт инвестирования, но повышают риски.

Стратегия Asset Аllocation

Asset Allocation переводится с английского как «распределение активов». Этот способ предполагает распределение средств между различными классами активов, чтобы снизить инвестиционные риски, то есть диверсификацию. Ее суть заключается в том, что условия на рынке могут приводить к росту доходностей одного класса активов и снижению другого, соответственно, если стоимость одного актива в портфеле будет падать, ее может компенсировать рост другого.

Есть несколько широких категорий активов:

акции;

инструменты с фиксированным доходом (например, облигации);

денежные средства и их эквиваленты (например, краткосрочные долговые бумаги);

альтернативные активы, к которым можно причислить недвижимость, товары, предметы искусства и другие.

На распределение активов в портфеле влияют различные факторы, в частности цель инвестирования и его временной горизонт, уровень приемлемого риска. Кроме того, диверсифицированный портфель предполагает распределение на двух уровнях: между классами активов и внутри классов активов. Допустим, что в портфеле есть акции и облигации (первый уровень). Но внутри каждого класса они тоже различаются — акции различных отраслей из нескольких стран, государственные и корпоративные облигации в разных валютах.

В качестве примера распределения можно привести «всепогодный портфель», автором которого стал знаменитый инвестор Рэй Далио:

40% — долгосрочные облигации;

30% — акции;

15% — среднесрочные облигации;

7,5% — золото;

7,5% — сырьевые товары.

Как новичку собрать портфель

Действовать нужно, исходя из собственных целей и времени, в течение которого инвестор планирует держать инвестпортфель: нужно ли вам получить конкретную прибыль к определенному сроку или вы вкладываете деньги, чтобы их сохранить и опередить инфляцию. Для всех этих задач будет подходить комбинированный тип портфеля. Кроме того, необходимо определиться с суммой инвестирования (и чем она крупнее, тем больше активов будет доступно), а также со стратегией и приемлемым уровнем риска.

Следующий шаг — определиться со структурой портфеля, то есть с тем, что и в каких пропорциях покупать. Как отмечают аналитик ФГ «Финам» Юлия Афанасьева и управляющий директор УК «Финам Менеджмент» Николай Солабуто, опытные инвесторы стараются сочетать три стратегии — консервативную, умеренную и агрессивную. В частности, выделяют три части портфеля:

- накопительную, куда входят самые консервативные инструменты (например, вклады и государственные облигации);

- стабилизационную, на которую приходятся активы, которые можно в любой момент выгодно продать;

- доходную, в которую входят самые рисковые и потенциально доходные активы.

Если составлять универсальный вариант для старта, то рекомендуется начинать с комбинации голубых фишек и государственных облигаций. Для большей диверсификации можно положить в портфель бумаги из разных секторов экономики — так вы защитите себя от неожиданностей на рынке.

Другой стабильный вариант — индексный портфель, здесь есть возможности инвестировать через биржевые фонды — ETF и БПИФ, так комиссии будут значительно ниже.

Один из вариантов — вложения в дивидендный портфель. Купив акции «дивидендных аристократов», вы будете получать доход в виде дивидендов, которые потом сможете реинвестировать, то есть вложить заново. Стоит учитывать, что в определенных случаях компании могут отказаться от выплаты дивидендов.

Кроме диверсификации по типам активов и секторам экономики, можно также раскладывать финансы по разным странам и валютам. Однако здесь стоит помнить о дополнительной налоговой нагрузке, которая появляется при инвестировании в иностранной валюте, а также об ограничениях и рисках вложений в иностранные активы.

Серьезные известные инвесторы делают свои портфели публичными, что позволяет ориентироваться на их стратегию, учиться на ней, а также отдавать предпочтение компаниям, которые имеют в числе своих инвесторов Уоррена Баффета или Билла Гейтса.

Материалы к статье