Как выборы в Конгресс США повлияют на акции: 3 варианта развития событий

Что за выборы проходят в США

Выборы в Конгресс США проходят раз в два года. В 2022 году они выпадают на середину президентского срока Джо Байдена и являются индикатором отношения населения к политике действующей власти. Голосование пройдет 8 ноября. Новый состав Конгресса приступит к работе в начале 2023 года. Также в ряде штатов пройдут выборы губернаторов и в местные органы власти.

В США традиционно политику определяют две основные партии — Республиканская и Демократическая. Кандидаты от этих партий побеждают — попеременно — на президентских выборах с 1852 года (в 1848 году президентом стал Закари Тейлор от Партии вигов, больше кандидаты от этой партии на выборах не побеждали). Помимо двух основных, в США действуют почти 40 малых партий, называемых «третьими», однако они не оказывают какого-либо существенного влияния на политику.

Конгресс состоит из палаты представителей, которая проводит законопроекты, и сената, который их одобряет или блокирует. Последние два года Демократическая партия имела большинство как в палате представителей, так и в Сенате, что позволяло ей назначать своих представителей на высшие должности в ключевых комитетах и воплощать инициативы президента Джо Байдена.

В 2022 году эксперты допускают, что республиканцы получат контроль как над палатой представителей, так и в Сенате. Кроме того, по итогам выборов возможна ситуация «разделенного» Конгресса, где республиканцы контролируют одну из палат, а демократы — другую.

РБК разбирался, каковы шансы на победу у каждой из партий, как исход выборов повлияет на законодательную повестку США и как потеря поддержки Демократической партии скажется на отношениях с Россией.

Что будет в случае победы одной из партий

Старший аналитик Freedom Finance Global Михаил Денисламов отметил, что возможны три сценария реакции американского рынка на итоги выборов:

- при полной победе республиканцев рынок умеренно вырастет, потому что в этом раскладе ни президент, ни Конгресс не смогут в ближайшие два года проводить значимые фискальные реформы;

- в наиболее вероятном сценарии «неполной победы» республиканцев, когда Сенат остается за демократами, внимание участников рынка, вероятно, сразу же переключится на другие события, поэтому можно ожидать краткосрочную попытку роста с потенциальной нейтральной реакцией в итоге;

- в сценарии полной победы демократов широкий рынок может оказаться под давлением, так как президент Байден и Демократическая партия смогут проводить любые фискальные реформы — это опасно с точки зрения потенциального роста налогов.

Если демократы сохранят контроль над Конгрессом, это окажет краткосрочное негативное влияние на акции, поскольку победа Республиканской партии по крайней мере в одной палате уже учтена рынком, отметила глава отдела стратегии по акциям США в RBC Capital Markets Лори Кальвасина. По ее словам, если республиканцы победят в палате представителей, рост S&P 500 может быть скромным, поскольку индекс уже вырос примерно на 9% по сравнению с минимумом середины октября благодаря поддержке республиканцев.

Наибольшее положительное влияние на рынок окажет получение Республиканской партией полного контроля над Конгрессом, поскольку участники фондового рынка расценят это как хороший импульс для республиканцев, нацеленных на президентскую гонку в 2024 году, сказала Кальвасина.

Инвесторы должны сохранять оптимизм в отношении акций в преддверии промежуточных выборов в США на этой неделе, считает ведущий стратег Morgan Stanley Майкл Уилсон, предсказавший падение акций в этом году, пишет Bloomberg. По его словам, победа республиканцев может значительно увеличить вероятность заморозки бюджетных расходов и сокращения исторически высокого дефицита бюджета. А это, в свою очередь, спровоцирует падение доходности десятилетних казначейских облигаций, что может поддержать рост фондового рынка, считает Уилсон.

На фоне выборов в центре внимания будут следующие области фондового рынка, пишет Reuters:

оборона: расходы на оборону будут расти независимо от того, как пройдет голосование во вторник, учитывая геополитическую напряженность, но победа республиканцев создает условия для значительного роста расходов, по мнению UBS Global Wealth Management, что будет выгодно для оборонных подрядчиков, таких как Lockheed Martin или Raytheon Technologies;

энергетика: победа республиканцев может быть благоприятной для нефтедобывающих компаний, но также может негативно сказаться на акциях из-за давления на цены на нефть, пишут аналитики Citi. Бенефициарами могут стать трубопроводные компании, например Williams Cos, считают в Strategas;

чистая энергия: на фоне поддержки республиканцев любой спад для акций в сфере альтернативных источников энергии может быть уже заложен, но неожиданная победа демократов может подтолкнуть сектор к росту;

здравоохранение: акции фармацевтических и биотехнологических компаний могут выиграть в случае победы республиканцев, поскольку Демократическая партия приняла закон, направленный на снижение цен на рецептурные лекарства;

бигтехи: отрасль может выиграть от разделенного Конгресса, по мнению аналитиков Citi.

Аналитики канадской RBC также считают, что бенефициарами победы республиканцев на выборах станут такие сектора, как:

- услуги связи (телевидение, телекоммуникации, СМИ, интернет, социальные сети);

- энергетика;

- промышленность, включая аэрокосмическую, многопрофильную и электротехническую промышленность;

- железные дороги;

- оборона.

Затронет ли это российский рынок

«Для российского рынка будет позитивна победа республиканцев, которые обещают сократить финансирование Украине, и если это подтвердится, то рынок по инерции продолжит рост и может быстро превысить 2500 пунктов по индексу Мосбиржи», — считает руководитель отдела анализа акций ФГ «Финам» Наталья Малых.

Старший аналитик Freedom Finance Global Михаил Денисламов полагает, что повестка в отношении санкций вряд ли изменится в любом из сценариев, поэтому и реакция российского рынка может оказаться нулевой.

Фондовые индексы — опережающие индикаторы экономики, и российский рынок акций зависим от экономического роста США как ведущей экономики мира. В случае роста американских фондовых индексов российский рынок получит еще один позитивный сигнал, считает личный брокер «Открытие Инвестиции» Алексей Петровский.

Он также напомнил, что на российском срочном рынке имеются расчетные фьючерсы на зарубежные биржевые фонды — ETF QQQ и EFT SPY, которые близки по динамике к индексам NASDAQ-100 и S&P-500, соответственно.

Так ли важны выборы в Конгресс для рынка акций

Трейдеры склоняются к победе республиканцев: корзина акций и других активов, отслеживаемая консалтинговой фирмой Strategas, которые могут показать хорошие результаты после победы республиканцев, превзошла аналогичный портфель на случай победы Демократической партии, что указывает на примерно 70% вероятность победы республиканцев в палате представителей и Сенате, пишет Reuters.

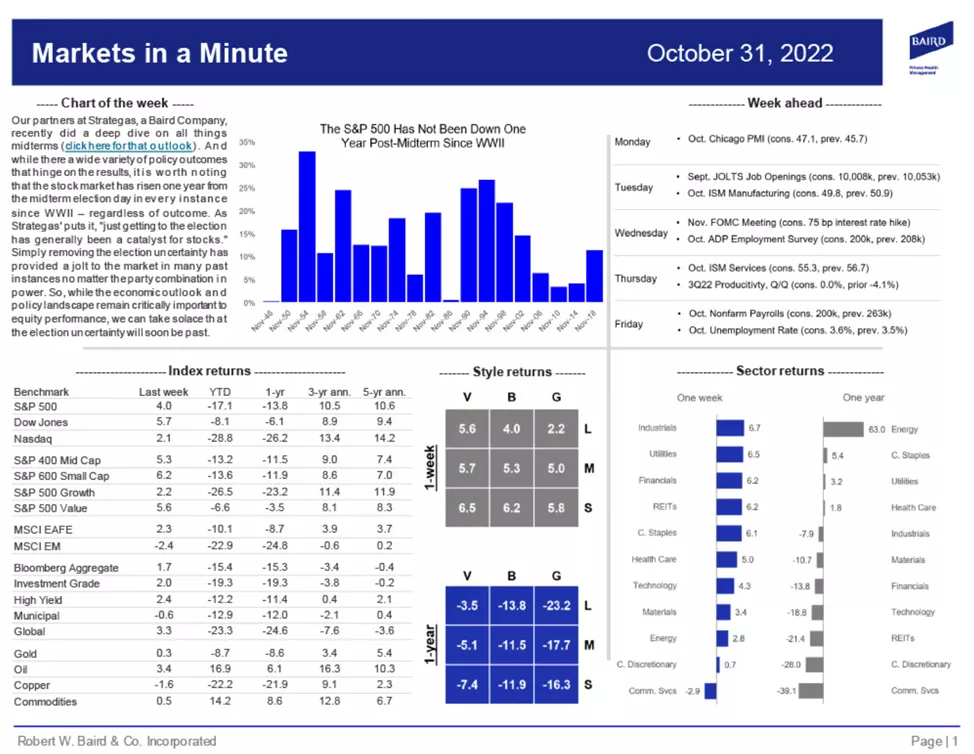

Со времен Второй мировой войны индекс S&P 500 был в плюсе в среднем примерно на 10–15% каждый год после промежуточных выборов, если не учитывать годы, когда экономика была в рецессии, а это всегда весомый фактор для рынка, отметила руководитель отдела анализа акций ФГ «Финам» Наталья Малых.

У главных политических партий США очень разные подходы к налогово-бюджетной политике, которая должна влиять на фондовые рынки, но Investopedia изучила реакции индекса Dow Jones на результаты выборов за последние десятилетия и выяснила, что президент и правящая партия оказывают незначительное влияние на направление фондового рынка США.

Данные за последние 78 лет показывают, что партийный контроль над любой из палат относительно слабо связан с долгосрочными изменениями широкого фондового индекса S&P 500, большее значение имеет ситуация «расколотого» Конгресса, подтверждает CNBC.

«Разделенное» правительство может препятствовать крупным политическим изменениям, что, по мнению инвесторов, благоприятно для акций. «Разделенный» Конгресс может ограничить принятие демократами законов против бизнеса, включая повышение налогов и ужесточение регулирования.

Как пишет CNBC, данные, собранные LPL Financial, показывают, что с 1950 года средняя годовая доходность акций составляла:

- 17,2% при «разделенном» Конгрессе;

- 13,4%, когда республиканцы держали обе палаты;

- 10,7%, когда контроль был у демократов.

Из всех возможных комбинаций для акций лучше всего, когда президент — демократ, а Конгресс разделен. Вторая по величине доходность формируется, когда президент является представителем Демократической партии, а республиканцы контролируют Конгресс.

О том, что наиболее благоприятное влияние на акции оказывает разделенный контроль над Конгрессом, независимо от того, кто занимает Белый дом, также пишет Forbes. Однако, по данным издания, подобная ситуация в Конгрессе происходит не так часто. «Хотя это происходило только в 16% случаев, акции росли в среднем на 12,9% в год, когда лидерство в Конгрессе было разделено между демократами и республиканцами», — приводит статистику издание.

Но если «разделенный» Конгресс уже заложен в ожидания участников рынка, неожиданная победа демократов может привести к распродаже, хотя такая вероятность по оценкам экспертов невысока, сообщает автор стратегии «Модельный портфель США» «БКС Брокера» Александр Майоров.

Такая ситуация может также усугубить межпартийное противостояние по вопросу повышения лимита федерального долга, что может привести к опасениям из-за возможного дефолта США, отмечает Reuters.

Что для рынка важнее выборов в Конгресс

«Без сомнения, политика ФРС имеет в разы большее значение в настоящее время, поэтому кардинального изменения тренда на рынке только из-за окончания выборов ждать не стоит. На этой неделе будут опубликованы данные по ИПЦ (индекс потребительских цен. — Прим. «РБК Инвестиций») в США за октябрь, что как раз и выступит ключевым драйвером волатильности. На этом фоне результаты выборов могут стать лишь второстепенным событием для инвесторов», — считает Михаил Денисламов.

«Стоит понимать, что американский рынок сейчас находится в жестких условиях повышения ставок, ослабления экономики и геополитических рисков, и даже в случае победы республиканцев не все реформы демократов можно будет быстро обернуть вспять, в частности политику по добыче и продаже нефти и газа в стране, а также зеленую повестку, которые во многом провоцируют инфляцию. Некоторые вопросы, в частности декарбонизация и борьба с инфляцией, поддерживаются двумя партиями», — отмечает Малых.

Выборы в США, независимо от их итогов, скорее всего, не окажут существенного влияния на мировые рынки, если не будет сюрприза по итогам или нового скандала с подсчетом голосов, считают в ПСБ. «Более важной историей сейчас являются ожидания по экономике и политике ФРС, на которые обновленный Конгресс существенного влияния не окажет, по крайней мере в ближайшей перспективе», — отметил руководитель отдела экономического и отраслевого анализа ПСБ Евгений Локтюхов.

«Последние же заявления представителей ФРС говорят о высоковероятном сокращении темпов повышения ставки в декабре. Кроме того, руководство ФРС допускает возможность пойти по пути Банка Англии и ЕЦБ — продолжать повышать ставку, но перестать изымать стимулы (то есть сокращать баланс). Надежды на сохранение ликвидности и плавное торможение экономики дают глобальным рынкам более ощутимый повод для восстановления, чем изменение структуры Конгресса», — подчеркнул Локтюхов.

Больше интересных историй о финансах и инвестициях в нашем телеграм-канале «Сам ты инвестор!»

Материалы к статье