«Ренессанс Капитал» предсказал доллар под ₽90 при худшем сценарии эмбарго

Модернизированная 100-рублевая банкнота

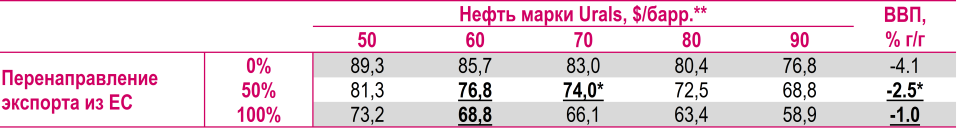

Экономисты «Ренессанс Капитала» по России и СНГ Софья Донец и Андрей Мелащенко представили несколько сценариев изменения курса рубля в зависимости от цен на российскую нефть Urals в 2023 году. В их комментарии от 5 декабря «Нефтяное эмбарго и потолок цен в действии — сдержанный эффект на рынок» (есть у «РБК Инвестиций») содержатся следующие варианты:

- Базовый сценарий: плавное ослабление рубля до ₽65 за доллар в ближайшие месяцы с переходом в интервал ₽70–75 в течение 2023 года на фоне сокращения поступлений от экспорта (не только нефтяного) и восстановления импорта в Россию. По оценкам «Ренессанс Капитала», снижение импорта в октябре-ноябре замедлилось и составило всего 5–6% по сравнению с прошлым годом. В базовом сценарии средний уровень цены на российскую нефть Urals составляет около $70 за баррель. Он предусматривает сокращение ВВП в 2023 году на 1-2%.

- В случае, если средний уровень цены на российскую нефть Urals в 2023 году составит около $90 за баррель и 50% экспорта нефти будет перенаправлено из ЕС другим поставщикам, курс рубля будет находиться вблизи уровня ₽68,8. В случае переориентации 100% экспорта из ЕС — рубль может укрепиться до ₽58,9 за доллар, а при 0% — российская валюта ослабится по отношению к доллару до ₽83.

- В случае, если средний уровень цены на российскую нефть Urals в 2023 году составит около $50 за баррель, и 50% экспорта нефти будет перенаправлено из ЕС, курс рубля в следующем году может составить около ₽81,3, в случае 100% перенаправления экспорта — ₽73,2, а при нулевом перенаправлении экспорта из ЕС другим поставщикам — рубль ослабнет до ₽89,3 за доллар.

«Если ранее, в сентябрьском обзоре, аналитики в качестве базового сценария склонялись к варианту частичного перераспределения нефтяного экспорта с европейских рынков на альтернативные, то сейчас с учетом последних данных мы все ближе к сценарию полного замещения, небольших потерь в объемах. Сценарии же с нулевым уровнем переориентации, в которых рубль мог ослабиться до ₽80-90, мы уже фактически «проскочили», — пояснила «РБК Инвестициям» соавтор исследования Софья Донец. По ее словам, основным источником риска для рубля сейчас является более существенное снижение сырьевых цен при реализации сценария более глубокой глобальной рецессии

В таблице «Ренессанс Капитала» приведено соответствие уровней курса рубля ценовым значениям российской нефти Urals, стоимость которой рассчитана с учетом фрахта и страховки (cost, insurance, freight — CIF). При этом Донец и Мелащенко допускают, что значение «потолка» $60 было установлено по ценам FOB (free on board), то есть на тот момент, когда сырье еще находится в российских портах. «Разница между двумя показателями, по нашим оценкам, составляет около $10 за баррель», — отмечают экономисты. Как писал «Коммерсант», в Минфине намерены использовать именно котировку CIF для расчета налогов в 2023 году.

С 5 декабря вступили в действие запрет ЕС для европейских компаний на покупку российской нефти, поставляемой морем, а также потолок цен на транспортировку российской нефти, уровень цен по которому был согласован G7 на прошлой неделе на отметке $60 за баррель. «Потолок цен» предусматривает запрет на предоставление со стороны присоединившихся к данным ограничениям стран (G7, страны ЕС + Австралия) услуг по обслуживанию экспорта российской нефти (включая транспортные, финансовые и страховые услуги), в случае ее продажи по цене выше потолка независимо от страны получателя.

В 2021 году на страны ЕС приходилось порядка 47% экспорта российской нефти — 108 млн тонн или примерно 2,2 млн баррелей в сутки. На Азию в прошлом году пришлось порядка 42% экспорта — 97 млн тонн или 1,9 млн баррелей в сутки соответственно.

В последние месяцы происходило последовательное переключение поставок из стран, вводящих санкции — США, Великобритании и ЕС — в сторону азиатских покупателей, прежде всего Индию, Турцию и Китай. По данным компании, средняя цена российской нефти Urals в январе-ноябре 2022 года составила около $78 за баррель.

По мнению аналитиков «Ренессанс Капитала» негативный эффект обеих мер для России окажется более сдержанным, чем предполагалось ранее. С учетом предположений по цене ($60 за баррель примерно соответствуют ожиданиям Минфина), потери бюджета от ценового потолка будут минимальными, относительно проектировок на 2023–2025 годы, сообщили экономисты. Эта мера ограничивает потенциал для роста цен российской нефти, но в целом не должна вести к значимому снижению рыночного консенсуса по глобальным ценам на энергоносители. «При этом по объемам добычи и экспорта последние данные вызывают оптимизм — перестройка поставок создает перспективы для добычи и экспорта лучше того, что мы предполагали в середине года», — указали эксперты.

Последние шесть месяцев с момента решения по введению эмбарго со стороны ЕС были полноценно использованы российскими экспортерами для переориентации потоков в Азию и наращивания собственных транспортировочных мощностей. Предполагаемый рост использования собственного транспорта российскими поставщиками может позволить продавать часть нефти по цене выше потолка, добавили эксперты.

Кроме того, потолок цен в результате затянувшегося обсуждения был установлен очень близко к тем ценам, которые уже фактически сложились на рынке и занесены в планы и прогнозы на 2023 год, отметили эксперты. Вместе с тем полностью исключить давление на рынок со стороны этих ограничительных мер нельзя, и полноценно оценить их эффект, вероятно, будет возможно к марту, предупредили экономисты «Ренессанс Капитала».

Материалы к статье