Маржа и маржинальность: как и для чего их считают

В этом тексте вы узнаете:

Что такое маржа

Маржа, или маржинальный доход — это разница между суммарными объемами продаж компании (выручкой) и переменными затратами (расходами).

Переменные расходы — это часть затрат, размер которых зависит от объема производства или продаж. Переменные расходы тем самым отличаются от постоянных затрат, величина которых мало или практически не зависит от объема продаж.

Например, предприниматель занялся пошивом одежды. От того, шьет он пять или 20 костюмов в месяц, величина арендной платы за помещение мастерской не изменится. Но на пошив 20 костюмов тканей, ниток и пуговиц будет уходить гораздо больше, чем на пошив пяти костюмов. Арендная плата — это пример постоянных затрат, а расходы на приобретение материалов — это переменные расходы.

Зачем нужно рассчитывать маржу

Почему потребовалось разделять затраты на постоянные и переменные и зачем нужно определять именно маржу? Давайте посмотрим на примере.

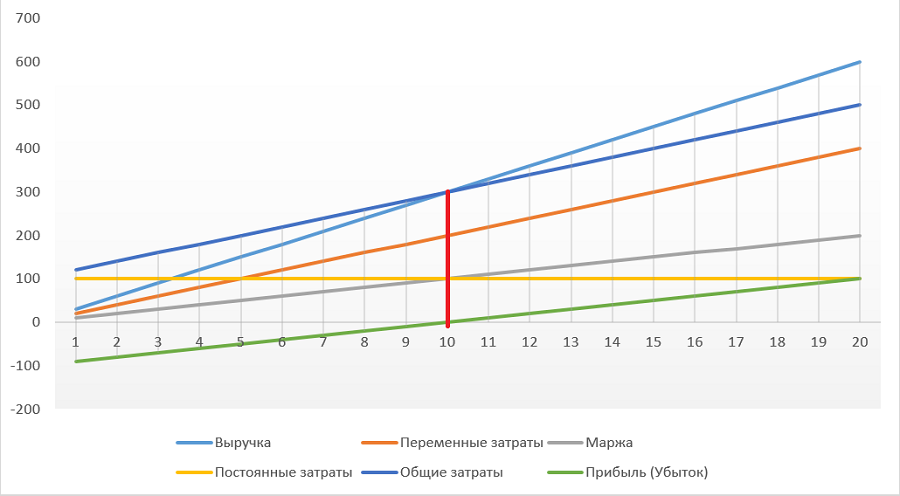

Предприниматель открыл ателье по пошиву костюмов. За аренду помещения и швейных машинок он платит ₽100 тыс. в месяц. Каждый костюм он продает за ₽30 тыс. При этом расходы на пошив каждого костюма (оплата материалов, труда работников и так далее) составляют ₽20 тыс. Допустим, за месяц было заказано и пошито пять костюмов. Тогда месячная выручка составит ₽150 тыс. (5 × ₽30 тыс.). Затраты при этом составят ₽200 тыс. (5 × ₽20 тыс. + ₽100 тыс.). В итоге месячный убыток составит ₽50 тыс. (₽150 тыс. — ₽200 тыс.).

Но если за месяц будет заказано и пошито 15 костюмов, то результат будет уже другой. Месячная выручка составит ₽450 тыс. (15 × ₽30 тыс.), затраты — ₽400 тыс. (15 × ₽20 тыс. + ₽100 тыс.), так что предприниматель получит прибыль ₽50 тыс.

Как видим, в зависимости от числа пошитых костюмов изменяются не только выручка и затраты, но и финансовый результат, причем качественно — с увеличением объемов пошива с какого-то момента предприниматель получает прибыль. В нашем примере прибыль получается, если ателье шьет больше десяти костюмов (10 × ₽30 тыс. — 10 × ₽20 тыс. — ₽100 тыс. = 0).

Чем примечательна эта точка в десять костюмов, кроме того, что пошивочная мастерская начинает получать прибыль? Мы уже говорили, что часть затрат остается неизменной вне зависимости от количества продукции — это постоянные затраты (в нашем примере это арендная плата). Другая часть затрат зависит от количества продукции напрямую. Это переменные расходы. Так вот, компания выходит на получение прибыли при таком количестве продукции, когда разница между выручкой и переменными расходами начинает превышать постоянные затраты (в нашем примере такая граница — пошив десяти костюмов).

Разница между выручкой и переменными расходами — это и есть маржа, или маржинальный доход. То есть компания получает прибыль тогда, когда маржа больше постоянных затрат.

Таким образом, расчет маржи крайне важен при финансовом планировании — во-первых, для определения масштаба производства, необходимого для безубыточности, а во-вторых, для построения моделей, помогающих оптимизировать затраты в зависимости от роста производства.

Для расчета маржи применяется следующая формула:

МД = В — ПР или МД = (ΣКПв × ЦПв — ΣКПв × Ред.Пв), где

МД — маржинальный доход (маржа);

В — выручка;

ПР — переменные расходы;

КПв — количество продукции отдельного вида;

ЦПв — цена продаж продукции отдельного вида;

Ред.Пв — расходы, непосредственно затраченные на производство единицы продукции отдельного вида.

Маржа и маржинальность

Пример с пошивом костюмов достаточно упрощен — все костюмы стоят одинаково, на пошив каждого тратится одна и та же сумма. Таким образом, при росте количества пошитых костюмов в одинаковой кратности увеличивался размер выручки и переменных расходов.

В действительности стоимость сырья и цена продукта могут меняться в зависимости от ситуации на рынке. Кроме того, переменные расходы, а значит, и размер маржи, могут меняться в зависимости от количества продукции нелинейно, даже если цены не меняются.

Например, металлургической компании для увеличения выплавки стали может потребоваться на несколько вагонов угля больше, что увеличит транспортные расходы на фрахт дополнительных вагонов. Кроме того, компании обычно выпускают не один вид товаров. Производство какого-то вида товара увеличить легче, с другой стороны, спрос на один вид продукции может расти, а на другой — снижаться.

Все это может приводить к тому, что меняются не только размеры выручки и маржи, но и их соотношение. Поэтому для понимания эффективности работы компании и управления издержками важно учитывать не только маржу, но и отношение маржи к выручке. Такое отношение называется маржинальностью. Если маржа — это разница, выраженная в денежных единицах (рублях, долларах, юанях и т. д.), то маржинальность выражается в процентах.

Итак, маржинальность — это процентное отношение маржинального дохода к выручке.

Формула расчета маржинальности:

М = 100% × МД / В, где

М — маржинальность;

МД — маржинальный доход (маржа);

В — выручка.

Например, выручка компании выросла с ₽500 млн до ₽800 млн, а маржа выросла со ₽120 млн до ₽170 млн. В этом случае маржинальность снизилась с 24% до 21,25%. Это может говорить о том, что нужно либо пересмотреть структуру ассортимента продукции, либо оптимизировать расходы на производство каждой единицы продукции, либо внести изменения в ценовую политику.

Маржинальность и наценка

Слово «маржа» происходит от латинского margo — «край, граница, межа». Поэтому исторически маржой могут называть совершенно разные понятия, которые указывают на какую-либо разницу. Из-за этого возможна некоторая путаница в терминах.

Так, например, маржой могут назвать торговую наценку. Более того, в денежном выражении маржа и наценка могут быть, по сути, одним и тем же. Если переменные затраты на пошив каждого костюма составляют ₽20 тыс., а костюм продается за ₽30 тыс., то и маржа, и наценка в деньгах будут равны ₽10 тыс. на каждый костюм.

Но если мы говорим о наценке как относительной величине, то наценка и маржинальность будут отличаться существенно. Если маржинальность — это процентное отношение разницы выручки и переменных расходов к выручке, то наценка в относительном выражении — это процентное отношение разницы выручки и переменных расходов к переменным расходам.

Н = 100% × (В — ПР) / ПР, где

Н — наценка;

В — выручка;

ПР — переменные расходы.

В примере с костюмами маржинальность составляет 33,3% (100% × ₽10 тыс. / ₽30 тыс.), а наценка — 50% (100% × ₽10 тыс. / ₽20 тыс.).

Маржинальность не может превышать 100%, а наценка может иметь любое значение.

Что еще могут называть маржой

Как мы уже упомянули ранее, словом «маржа» могут называть понятия, обозначающие какую-либо разницу. Можно упомянуть даже разные виды маржи, не являющиеся маржинальным доходом:

- фронт-маржа;

- бэк-маржа;

- гросс-маржа;

- операционная маржа;

- маржа EBITDA;

- банковская (процентная) маржа;

- гарантийная маржа;

- вариационнная маржа.

Фронт-маржа

Фронт-маржа, бэк-маржа и гросс-маржа — это понятия из розничной или оптовой торговли. Причем фронт-маржа — практически аналог маржинального дохода для компании из сферы торговли.

Фронт-маржа в денежном выражении — это разница между торговым товарооборотом и себестоимостью покупки товара.

Фронт-маржа в процентном выражении — это процентное отношение разницы между торговым товарооборотом и себестоимостью к торговому товарообороту.

Бэк-маржа

Бэк-маржа — это обусловленные компенсации от поставщика товара. Если, например, торговая компания реализует партию товара быстрее оговоренного срока, то следующую партию товара поставщик может предоставить со скидкой. Такая скидка и будет примером бэк-маржи.

Гросс-маржа

Гросс-маржа, или коммерческая маржа — это сумма фронт-маржи и бэк-маржи.

Операционная маржа

Операционная маржа — это отношение операционной прибыли к выручке. Операционная маржа, как и маржа EBITDA — это виды рентабельности. Операционная маржа может также называться рентабельностью операционной прибыли.

Маржа EBITDA

Маржа EBITDA — это отношение EBITDA к выручке. Маржа EBITDA, как и операционная маржа — это виды рентабельности. Маржа EBITDA может также называться рентабельностью EBITDA.

Банковская (процентная) маржа

Банковская (процентная) маржа — это разница между процентными ставками депозитов и кредитов в банке.

Гарантийная маржа

Гарантийная маржа — это разница между суммой кредита и стоимостью гарантийного обеспечения.

Вариационнная маржа

Вариационнная маржа — это прибыль или убыток, возникающие у покупателя или продавца фьючерса при изменении цены фьючерса.

Материалы к статье