Спекуляции и защита от рисков: как использовать опционы в инвестпортфеле

На срочном рынке Московской биржи возможность совершать сделки с опционами существует давно. Однако ранее это были только маржируемые поставочные опционы, базовым активом которых выступала не сама акция, а фьючерсный контракт на нее. Использовать такой инструмент для среднестатистического инвестора было сложно из-за необходимости рассчитывать и держать на счете обеспечение под ежедневный клиринг, а также неудобств, связанных с поставкой фьючерского контракта. В результате его ликвидность была низкой, круг участников рынка ограничен и популярностью он не пользовался.

Появление премиальных опционов на Мосбирже открывает перед инвесторами новые возможности для заработка и является правильным шагом в развитии российского финансового рынка. Однако это непростой инструмент, и, прежде чем начать им пользоваться, следует изучить не только его механику работы и спецификацию, но и природу рынка опционов и методику ценообразования контрактов.

Цена ошибки при принятии неправильного инвестиционного решения при торговле опционами выше, чем у большинства других классов активов на финансовом рынке. Поэтому стоит потратить время на изучение предмета или обратиться к профессиональному инвестиционному советнику, который поможет выстроить правильный риск-менеджмент и подобрать необходимые инструменты.

Что это и как работает

Опцион — это производный финансовый инструмент, который дает покупателю опциона право купить (опцион call) или право продать (опцион put) определенный базовый актив в определенное время (дата экспирации опциона) по определенной цене (цена-страйк). А продавец опциона получает обязательство продать покупателю (опцион call) или приобрести у покупателя (опцион put) определенный базовый актив по определенной цене в определенную дату.

За получение права купить или продать опцион покупатель платит продавцу премию — цену опциона и максимальный размер дохода продавца. Если покупатель не воспользуется своим правом, то продавец просто оставит премию себе, что станет его прибылью от сделки. Однако если покупателю будет выгодно исполнить контракт, то продавец даже может понести убытки, размер которых потенциально неограничен. Таким образом, покупатель опциона рискует лишь уплаченной премией, но если он инвестирует весь свой капитал в опционы, то может потерять все. Именно поэтому как покупка, так и продажа опционов — высокорисковые сделки.

Цена опциона зависит от следующих факторов:

- 1.

Срок опциона. Премиальные опционы на Мосбирже относятся к европейскому типу, позволяющему исполнить опцион только в дату экспирации, то есть в последний день;

- 2.

Цена исполнения опциона. Иначе говоря — страйк. Он может быть:

- ниже текущей цены базового актива (спот). Тогда опцион call будет считаться «в деньгах» (in the money, ITM), а опцион put — «вне денег» (out the money, OTM);

равен споту. Тогда и опцион call, и опцион put будут считаться «около денег» (at the money, ATM);

выше спота. Тогда опцион call будет считаться «вне денег», а опцион put — «в деньгах»;

Сделки с опционами можно сравнить с рынком страховых продуктов. Покупая страховку на автомобиль, человек получает право на компенсацию или ремонт машины в случае наступления определенных событий, а продавец страховки — обязательство оплатить покупателю ремонт или выплатить деньги. Если страховой случай не происходит, уплаченная покупателем премия становится прибылью страховой компании (как и в случае, если опцион на момент экспирации находится «вне денег»). Страховая компания оценивает вероятность наступления страхового случая на основании информации и математических моделей. Если оценки верны, то размер полученных премий оказывается больше страховых выплат. Однако возможны убытки, если компания ошибается.

Крупными продавцами опционов обычно выступают большие инвестиционные банки, и когда они ошибаются в прогнозах, на рынке или возникает «черный лебедь», или начинаются банковские кризисы.

Кто торгует опционами: три типа игроков на рынке

На рынке опционов всегда присутствуют три типа игроков, различающихся по своим целям и стратегиям поведения:

- 1.Игроки, которые хеджируют риски. Обычно они являются нетто-покупателями опционов. Например, это могут быть фонды под управлением крупных институциональных инвесторов, которым нужно снизить рыночный риск, но при этом они не хотят продавать позиции в рынок;

- 2.Маркет-мейкеры. Чаще являются нетто-продавцами опционов. Как правило, это инвестиционные банки, имеющие достаточную экспертизу и ресурсы для создания качественных моделей оценки, а также возможности и капитал, чтобы брать на себя риски. Их основной доход — это премии опционов, которые не были исполнены, аналогично страховым компаниям на страховом рынке;

- 3.Спекулянты. Они могут быть как нетто-продавцами, так и нетто-покупателями опционов, в зависимости от выбранной стратегии и конъюнктуры рынка. Их задача — максимизация прибыли от сделок за счет поиска неэффективности на рынке. Большинство розничных инвесторов, работающих с опционами, находятся именно в этой категории.

Стратегии с опционами

Стратегий работы на рынке опционов за долгие годы было разработано множество, и все они довольно хорошо описаны в литературе. Например, я бы рекомендовал книги «Форварды, фьючерсы, опционы, экзотические и погодные производные» А. Н. Буренина или «Макмиллан об опционах» Лоуренса Дж. Макмиллана. Они помогут понять механику и принципы работы стратегий.

Опционные стратегии делятся на три типа:

1. Стратегии на рост базового актива. Они подойдут тем, кто ждет ралли в акциях и хочет на этом заработать больше, чем это возможно при покупке акций;

2. Стратегии на снижение для тех, кто ждет коррекции на рынке акций и хочет застраховать действующий портфель от снижения стоимости либо заработать на снижении рынка;

3. Нейтральные стратегии для тех, кто не знает, куда пойдет рынок акций, но ожидает резкого роста или снижения волатильности и хочет на этом заработать.

Стратегии на рост акций

Самая распространенная стратегия на рост — это покупка опциона call. В этом случае инвестор делает ставку на рост рынка и снижение волатильности. Риск ограничен уплаченной премией, а потенциальная прибыль не ограничена. При покупке опциона «около денег» (страйк равен споту) сделка будет прибыльной в случае, если к дате экспирации цена базового актива превзойдет размер уплаченной премии. Если прогноз относительно динамики базового актива оптимистичнее рыночного консенсуса, то можно купить опцион call «вне денег» (со страйком выше спота). Он будет дешевле, поэтому потенциальный доход на единицу риска окажется выше, однако только в том случае, если инвестор окажется прав, а рынок — нет.

Так как покупатель опциона платит только премию, а опцион является расчетным и все расчеты происходят в деньгах без поставки базового актива, то такая стратегия может стать альтернативой покупки акции с плечом.

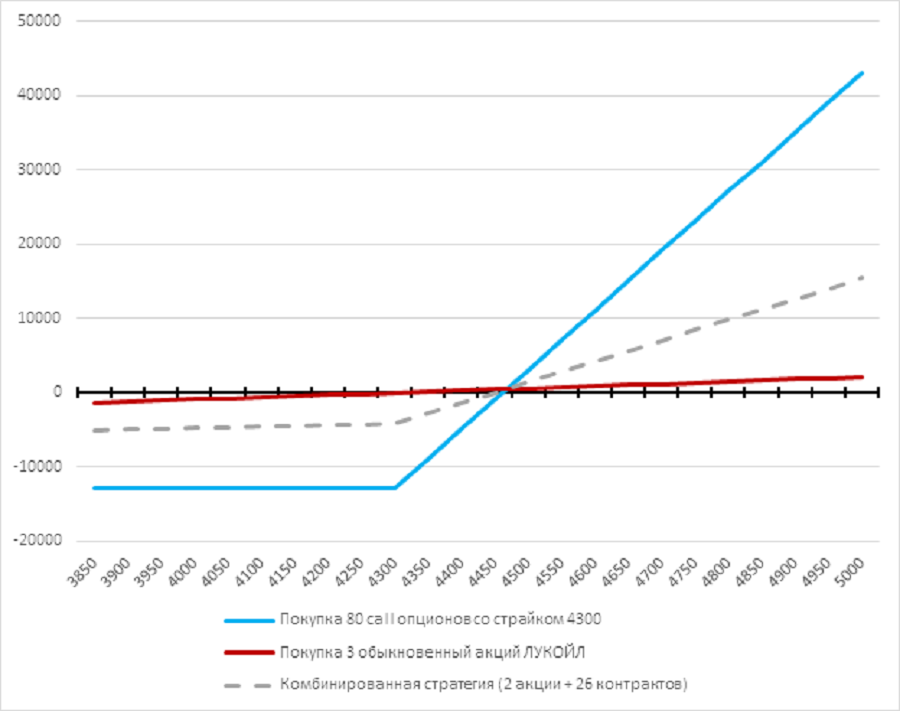

Например, вы считаете, что в ближайшую неделю обыкновенная акция компании ЛУКОЙЛ вырастет на 10%, и у вас есть ₽13 000, которыми вы готовы рискнуть. Цена спот-акции составляет ₽4300, опцион call ATM со сроком неделя стоит 3,75%, или ₽161,25.

Вы можете просто купить три акции ЛУКОЙЛа, и при позитивном сценарии акция будет стоить ₽4730, а ваша прибыль составит ₽1290. В качестве альтернативы покупки акции можно рассмотреть приобретение 80 контрактов опционов call со сроком в неделю. Премия, которую вы заплатите продавцу опциона сразу, составит ₽12 900 — почти весь наш капитал.

Если реализуется наш сценарий и акция через неделю будет стоить ₽4730, то клиринговая система перечислит со счета продавца на счет инвестора ₽34 400, его чистая прибыль с учетом уплаченной премии составит ₽21 500.

Однако для понимания рисков данной стратегии можно рассмотреть вариант негативного сценария: акция ЛУКОЙЛа не выросла на 10%, а упала и через неделю стала стоить ₽3870. Соответственно, при покупке акций наш портфель снизится в стоимости на ₽1290, однако в нем будет все так же три акции и мы сможем подождать, пока цена восстановится и наш прогноз реализуется. А купленный опцион в таком случае через неделю окажется «вне денег» и будет стоить ₽0, соответственно, мы потеряем весь вложенный капитал. Поэтому для снижения риска разумно комбинировать обе стратегии.

Распределение возможных финансовых результатов в зависимости от итоговой цены акции ЛУКОЙЛа хорошо видно на графике ниже:

Еще одна стратегия на рост — это продажа опциона put. Вы продаете другому участнику торгов право продать (то есть обязуетесь купить) базовый актив в определенный срок по определенной цене. Если базовый актив вырастет, то опцион будет «вне денег» и покупатель его не исполнит, а вы заработаете премию. Но в данной стратегии ваша прибыль ограничена премией, а убыток потенциально неограничен.

Стратегии на снижение

Соответственно, есть две простые зеркальные стратегии на снижение — это покупка опциона put и продажа опциона call. Они используются в тех случаях, когда инвестор хочет заработать на снижении рынка акций.

Нейтральная стратегия

Из рыночно нейтральных стратегий наиболее простой является так называемая покупка стрэддла (двойного опциона). Она заключается в одновременной покупке опциона call и опциона put с одинаковым страйком. В таком случае вы заплатите две премии — и ваш потенциальный убыток будет ограничен суммой этих премий, если к моменту экспирации опционов оба окажутся «около денег» и не будут исполнены. Зато при отклонении цены базового актива в любую из сторон на величину, достаточную для того, чтобы окупить премию, вы получите прибыль, размер которой потенциально неограничен. Такие стратегии используются в тех случаях, когда вы ожидаете, что волатильность вырастет сильнее, чем этого ждет рынок, но не знаете, в какую сторону будет движение.

Появление премиальных опционов на Московской бирже открывает перед инвесторами новые возможности для заработка и является правильным шагом в развитии российского финансового рынка. Однако это непростой инструмент, прежде чем начать им пользоваться, следует изучить не только его механику работы и спецификацию, но и природу рынка опционов и методику ценообразования контрактов. Цена ошибки при принятии неправильного инвестиционного решения при торговле опционами выше, чем у большинства других классов активов на финансовом рынке. Поэтому стоит потратить время на изучение предмета или обратиться к профессиональному инвестиционному советнику, который поможет выстроить правильный риск-менеджмент и подобрать необходимые инструменты.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Материалы к статье