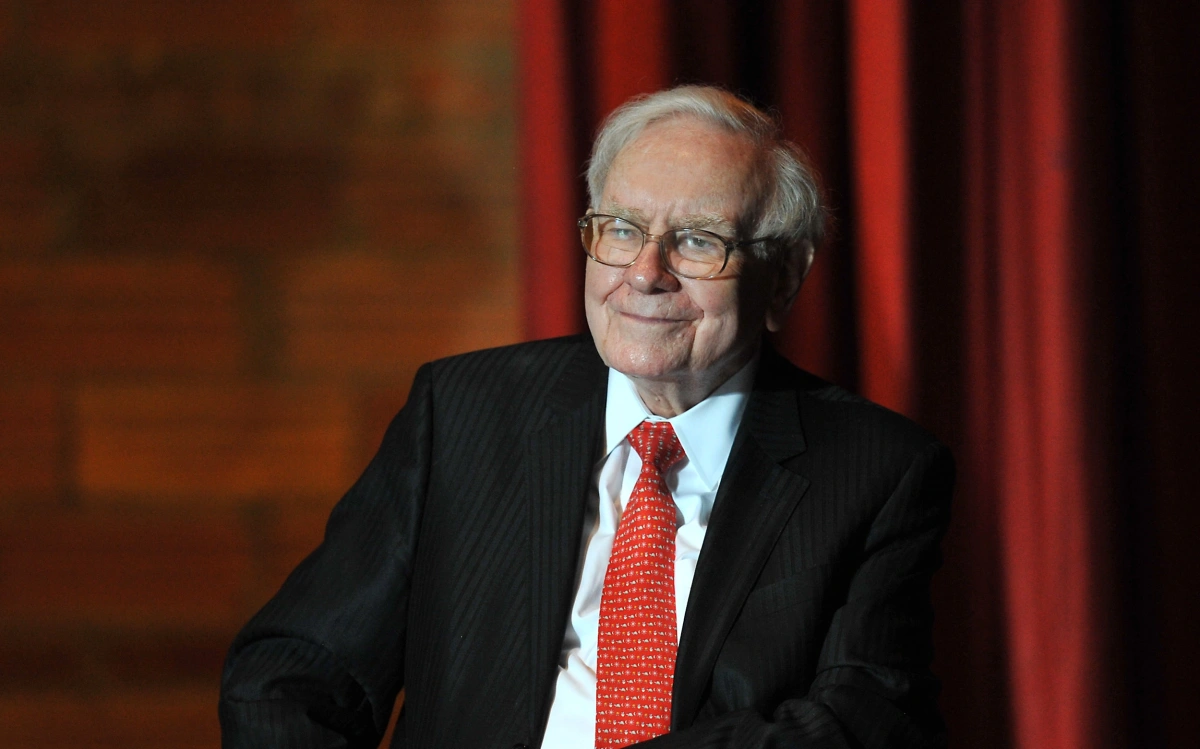

Прибыль холдинга Баффета выросла на 13% за счет страхового бизнеса

Операционная прибыль Berkshire Hathaway Уоррена Баффета выросла по итогам первого квартала 2023 года на 12,6%, до $8,065 млрд, следует из отчетности финансового конгломерата. Основная часть прироста пришлась на страховой бизнес, которым владеет холдинг, — прибыль этого направления в общей сложности составила $2,88 млрд против $1,34 млрд годом ранее (рост более чем в два раза).

В частности, автостраховщик Geico заработал $703 млн после нескольких убыточных кварталов. Этому способствовали более высокие средние премии, полученные от автовладельцев, и более низкие расходы на рекламу. Bloomberg отмечает, что ранее показатели компании находились под давлением инфляции — из-за нее выросла стоимость материалов, которые используются при ремонте машин, а также повысилась стоимость труда. К тому же Geico столкнулась c серьезной конкуренцией внутри своего сегмента.

Прибыль железнодорожного оператора Burlington Northern Santa Fe (BNSF) сократилась год к году на 9,04%, до $1,247 млрд, а нефтегазовой компании Berkshire Hathaway Energy Company — на 46,3%, до $416 млн. Такое существенное падение отражает ряд тенденций, в том числе снижение доходов от регулируемых в США коммунальных услуг, поясняется в отчетности Berkshire.

Чистая прибыль, которая сформировалась путем сложения операционной прибыли и финансового результата по сделкам на фондовом рынке, выросла в 6,3 раза по сравнению с первым кварталом 2022 года и составила $35,5 млрд. В то же время сам Баффет не раз напоминал акционерам, что «анализ прибылей или убытков, полученных от инвестиционной деятельности в отдельно взятом квартале, обычно не имеет смысла».

Столь значительный рост этого показателя отражает динамику цен на акции таких компаний, как Apple, в первом квартале, пишет CNBC. С начала года по конец марта котировки технологического гиганта, который занимает самую большую долю в портфеле Berkshire Hathaway, подскочили на NASDAQ на 26,9%.

По состоянию на 31 марта 2023 года около 77% стоимости портфеля Berkshire Hathaway приходилось на бумаги пяти компаний:

- Apple — $151 млрд;

- Bank of America — $29,5 млрд;

- American Express — $25 млрд;

- Coca-Cola — $24,8 млрд;

- Chevron — $21,6 млрд.

Для сравнения, на конец четвертого квартала доля топ-5 компаний в портфеля оценивалась примерно в 75%. При этом стоимость акций Apple в портфеле Berkshire Hathaway за первый квартал выросла на $32 млрд, Стоимость пакета в Bank of America, напротив, за три месяца сократилась на $4,7 млрд, в Chevron — на $8,4 млрд.

Денежная подушка Berkshire выросла за квартал со $128,6 млрд до $130,6 млрд. Как отмечает Bloomberg, конгломерат Баффета был чистым продавцом ценных бумаг, а разница между продажами и покупками составила $10,4 млрд.

Berkshire Hathawaу известна тем, что на свободные средства выкупает собственные акции с рынка. За это компанию не раз критиковали, особенно в 2021 году. В 2022-м объем обратного выкупа заметно упал, а по состоянию на 31 марта 2023 года составил $4,4 млрд — это самый большой квартальный показатель Berkshire с первого квартала 2021 года.

Материалы к статье